X-Crowd(エックスクラウド)の不動産投資型クラウドファンディングについてまとめてみました。東証1部上場のインテリックスが直接運営しているクラウドファンになります。そのため投資家からの評判や評価も良いようです。

上場企業のメリットを活かしながらファンド組成を行い、リノベーション物件や再生案件に投資を行うことができます。ただしデメリットもあるため他社と比較し、既に投資を行っている投資家の口コミも確認しておいたほうが良いでしょう。

インテリックスは中古マンション再生販売を専業で行っている企業です。よって類似企業と比較した場合に安心感があります。上場企業が運営するクラウドファンディングは比較的安心できます!

しかし同社が設定しているファンド利回りはあまり高いと言えません。運営元のインテリックス(8940)はファンズでもファンド組成を行っているため多くの方が馴染みある企業だと思います。

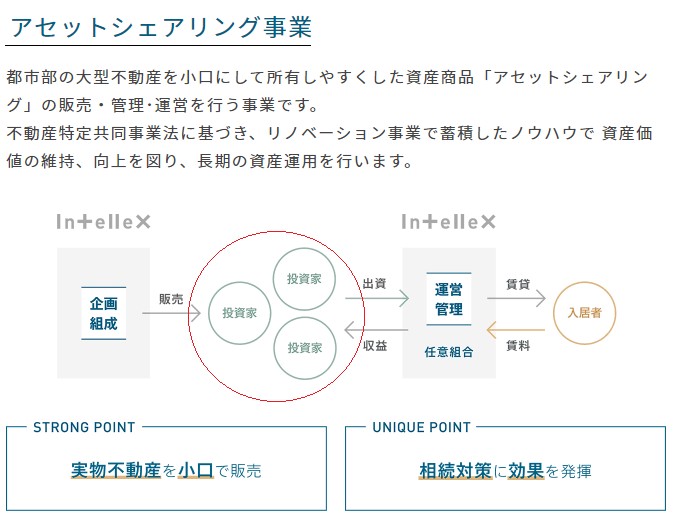

Funds(ファンズ)ではリースバック事業「あんばい」ファンドをシリーズで提供しています。また大口投資家のために1口100万円から投資を行えるアセットシェアリングの提供も行っています。

不動産に特化した企業が提供する「不動産投資型クラウドファンディング」への投資はかなり魅力だと思います。では早速内容を考察していきたいと思います!

- 上場企業が直接運営するクラウドファンディングを詳しく説明している

- ファンド組成状況とファンドの利回りなどを確認した結果を掲載している

- 劣後出資の説明を行いリスクが軽減されることを説明している

- 投資家の口コミを調べ人気があるのか探ってみた結果がわかる

- メリットとデメリットをわかりやすく解説している

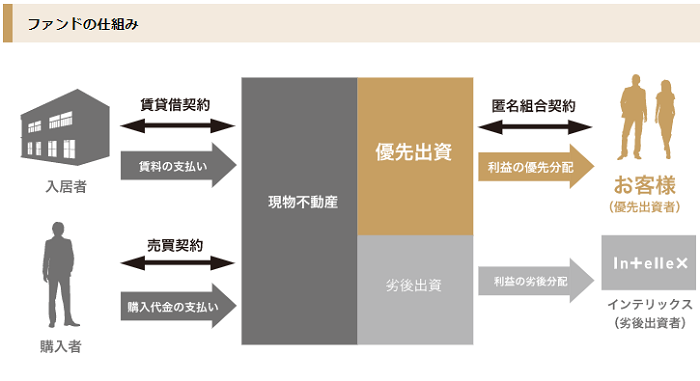

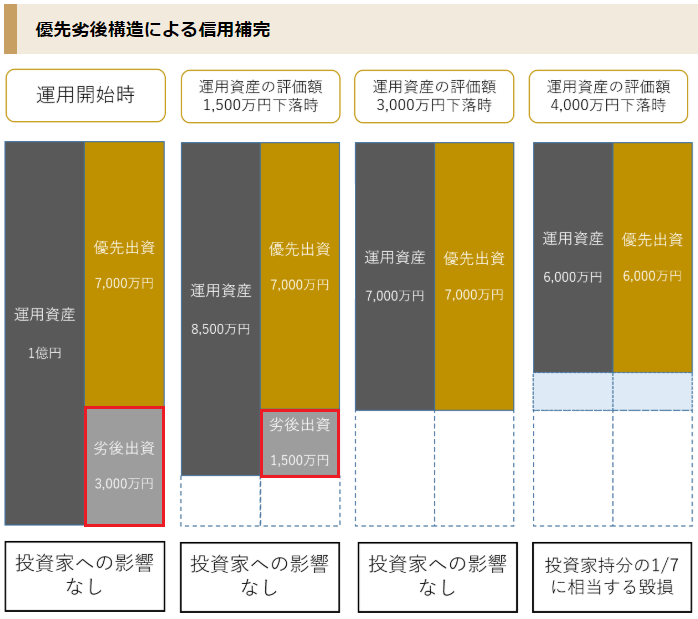

X-Crowd(エックスクラウド)は劣後出資スキームで投資家リスクを軽減させる仕組み

X-Crowdの大きな特徴は劣後出資を行っていることです。また劣後出資は業界でも最大規模の30%設定となっています。劣後出資のファンドは、投資家(優先出資者)が劣後出資者よりも優先的に分配を受ける権利を持っているためリスクが低くなる仕組みです。

公式サイトにもシュミレーションが掲載されているためこれを利用して説明します。ファンド組成時の資産評価が1億円の場合に投資家(優先出資者)7,000万円、X-Crowd(劣後出資者)3,000万円となります。

この場合、ファンド評価額が7,000万円まで下落しても投資家への影響はありません。

1億円の不動産が7,000万円まで下落すること自体あまり考えられませんが、シュミレーション的には損益分岐点が7,000万円になります。

優先劣後構造による信用補完により、不動産価格の下落が劣後出資部分までの下落であれば、お客様の出資元本は守られる仕組みを採用してます。下落分が劣後出資全額を超過した場合には、優先出資者の元本は毀損となる影響を受けます。

リーマンショック時の不動産下落率は15%~20%の範囲だったと言われています。Jリートの下げ幅は約30%という数値が出ています。100年に一度や数十年に1度と言われる金融危機が何度も襲う昨今においても30%の資産下落は起きにくいと言えそうです。

このような事から劣後出資構造を利用した投資は人気です。また簡単にX-Crowdのサービスをまとめると下記のようになります。

| 項 目 | その内容 |

| 想定平均利回り | 3%~ |

| 最低投資金 | 1口100,000円 |

| 取引手数料 | 無料 |

| 入金 | 振込手数料は自己負担 |

| 出金 | 出金手数料は無料 |

| 口座開設 | 口座開設費用や口座維持管理費用は全て無料 |

サービスは2019年10月から開始となっています。また中途解約が可能になっており「中途解約申込書」を提出することで運用中のファンド解約ができます。ただし解約には10万円(税別)の持分譲渡手数料が別途必要になります。

またクーリング・オフ設定があり、契約書面の電子データを受領した日から起算して8日を経過するまではクーリングオフ制度の対象になります。クーリング・オフには違約金や解約手数料等の発生はありません。

現時点では想定利回りが3%~4%となっているため他社比較だと利回りが低いと感じます。基本的に利回りが低いとリスクが低い投資商品になるため安全性を追求しているのかもしれません。

kimu

kimu 投資家からの信頼がなければ事業として上手くいきませんからね。

入出金に関しては入金時の振込手数料が必要になります。ネットバンクから送金することで多少振込代金の節約になります。

もしくは住信SBIネット銀行やソニー銀行などから入金すれば月に1回だけ振込代金が無料です。そのためだけに銀行口座を開設するのは手間なのでお勧めはしませんが、知っておくと活かせることもあるでしょう。

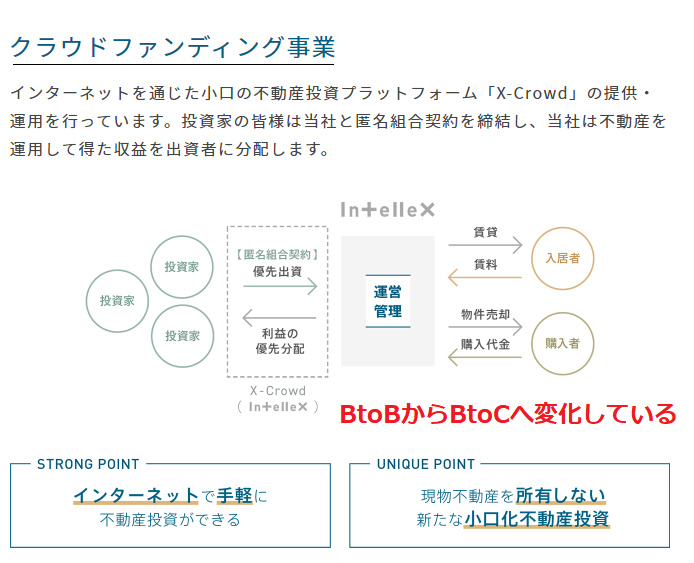

企業概要について調べた結果とBtoBからBtoCへの変革

X-Crowd(エックスクラウド)運営元のインテリックス(8940)の企業概要について調べてみました。東証1部上場になるためベンチャー企業やスタートアップ企業よりも信頼度が高いと個人的に思います。上場企業関係でクラウドファンディングを行っている企業も増えており、しばらくするとサービス面での競争が激化するように感じます。その場合は体力がある企業が生き残ることになりそうです!

| 項 目 | その内容 |

| 社名 | 株式会社インテリックス |

| 所在地 | 〒150-0002 東京都渋谷区渋谷2-12-19 東建インターナショナルビル11F |

| 設立 | 1995年7月17日 |

| 資本金 | 2,253,000,000円 |

| 事業内容 | 不動産売買・不動産賃貸業・不動産コンサルティング |

| 代表者 | 代表取締役社長 山本卓也 代表取締役副社長 俊成誠司 |

| 従業員数 | 連結308名、単体215名 |

| 事業所 | 札幌店・仙台店・横浜店・名古屋店・大阪店・広島店・福岡店 |

| 許認可 | 宅地建物取引業者免許 国土交通大臣(4)第6392号 不動産特定共同事業者許可 東京都知事第97号 |

| 所属団体 | 一般社団法人 リノベーション協議会 公益社団法人 首都圏不動産公正取引協議会 一般社団法人 不動産流通経営協会 一般社団法人 全国住宅産業協会 一般社団法人 不動産証券化協会 |

インテリックスは不特法事業(不動産特定共同事業)をアセットシェアリングで行っていた経緯があり、今回のBtoC型のクラウドファンディングは事業拡大の一歩だと考えています。

大手企業に取材を行うと「BtoBからBtoC」へ切り替えていくことで、新しい需要を生み出す目的があると仰る企業が多いと感じます。

インテリックスの事業はリノベーション事業分野、不動産ソリューション事業分野、その他不動産事業に大きく分けられ今回のX-Crowdクラウドファンディングは不動産ソリューション事業分野になります。

CRE Fundingにインタビューをさせて頂く機会を得たため今回も全力で質問をぶつけています。東証1部上場の企業がFUELオンラインファンドのシステムを利用している理由もズバズバ聞いています。 これまで投資を躊躇してい …

インターネットを使い不特定多数の投資家から資金を調達できる仕組みを利用し、小口投資ができることが人気となっています。

エックスクラウドの場合は融資型(貸付型)クラウドファンディングではなく、不動産投資型クラウドファンディングになっているため実際に不動産に投資する安心感があります。

投資初心者の方は利回りにつられ融資型(貸付型)へ投資を行う場合も多く、安定や安心を求めるのであれば「不動産投資型」への投資がお勧めです。

類似企業も多くなりホームページも見替えの良いデザインが多いため、投資を行う前に企業のことを調べておきましょう!インテリックスは不動産に特化した企業であり、資本金も22億円となっていることで類似企業の中では資本も大きいと思います。

アセットシェアリングとは?実物不動産を小口化した投資で賃貸収益を得る方法

インテリックスの事業に「アセットシェアリング」というものがあります。これは良質な不動産を小口化し投資家に販売するためにできた商品です。1口100万円から投資ができ「相続・贈与」「資産運用」「資産組替え」にメリットが高い金融商品です。複数の投資家で賃貸収益をシェアしながらリスク面を下げることが可能になっています。

少ない資金でも小口化された優良不動産に投資ができるため、相続面でもめることが少ないそうです。

物件はインテリックスが管理を行うため安心できます。しかしインテリックスが倒産した場合はどうなるの?と疑問もでてきます。投資を行った先が倒産するリスクも考えて投資を行ったほうが良いでしょう。

インテリックスは東証1部となっていますが時価総額が低いため、業績拡大により株価引き上げが必要だと個人的に思います。クラウドファンディングの人気はかなりあるそうなので新しい事業収益で株主還元率にも期待しています。

ファンド組成状況と利回りについて詳しく調べてみた

リノベーション物件や再生案件を得意とする企業への投資になるため、ファンド組成は「京町家」案件が多くなるようです。世界有数の観光都市と言われる京都古民家への投資になりインバウンド需要が狙えます。ただしコロナウイルス感染症により、しばらく古民家案件は停滞するのではないかと個人的に考えています。

よって方向転換が必要だと思いますが、古民家の他には地方の「伝統建物リノベーション物件」へ投資を行うようなのでそちらに期待しています。もしくはファンド組成に新しいプロジェクトを設定してくるかもしれません。

第1号は募集総額6,300万円で運用期間12ヶ月、最低投資金10万円で利回り3.0%になります。人気があり完売しています。

第2号は募集総額3,100万円で運用期間12ヶ月、最低投資金10万円で利回り4.0%、こちらも完売しています。募集期間終了が2020年2月13日なのでまだ日本ではコロナウイルス感染症の影響は軽視されていた頃です。

その後ファンド組成が行われていないため様子見状態のようです。東証1部運営の中古マンション再生販売専業企業が手掛けるプロジェクトのためデフォルトは許されないでしょう。

投資を検討している方はしばらく様子を見て口座を開設しても良さそうです。

また古民家再生プロジェクトを行っているクラウドリアルティ(Crowd Realty)と事業が似ていると感じます。インバウンド関係の回復ができれば新しいファンド組成が出てくるはずです。

クラウドリアルティ(Crowd Realty)は不動産投資型クラウドファンディングを行う事業者です。しかし類似企業とは少し異なったファンド組成を行っていることから個人投資家からの評判や評価も高いようです。 ただしデメリッ …

エックスクラウドのファンド利回りは3%~4%が実際値になっています。利回り自体は高くない設定です。

不動産クラウドファンディングの中では珍しく中途解約を行うことができる企業なので、もしかすると今回のコロナショックで解約した投資家もいるのかもしれません。多くの企業は中途解約できない設定が多いです。

またエックスクラウドがFunds(ファンズ)を通してファンドを組成しているリースバック事業「あんばい」ファンドの利回りを確認してみると2.0%~3.5%になっています。

こちらはインテリックス子会社の「株式会社Intellex Funding」がファンドを組成しています。記事作成時点でFunds(ファンズ)ファンド組成がで断トツの1位(8億円以上)となっており人気がある証拠でしょう。

Fundsは上場企業がファンドを組成するプロジェクトばかりなのでかなり人気がある企業です。詳細は下記記事でまとめてみました。Fundsは私も実際に投資を行っています。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

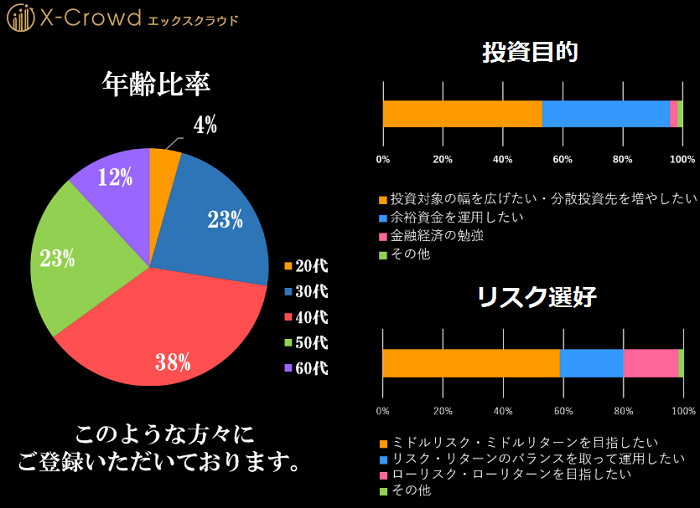

X-Crowd(エックスクラウド)に投資をすれば儲かるのか?投資家の口コミを調べた結果

X-Crowdに投資をすることで儲かります!とは言えません。理由は投資だからいつ何が起こるかわからないからです!これから応募総額を積み上げ数億円規模になると、システムと顧客資産が上手く回るようになると考えています。投資先がインバウンド系になっているところが個人的に気になります。

企業としての心配はありませんが、得意とする中古マンションあたりでファンド組成を行えば人気が高まると思います。自社利益を上げるのか投資家を増やすのか考えているところでしょう。1年間に取扱う優良物件は常にあると思います。

X-crowd「ファンド2号すみ蛍おぼろ」運用期間18か月、今日無事に償還されました(*^^*)

— スワニルダ (@Swanilda_sea) September 21, 2021

ファンド申し込みした直後にコロナが流行しだして少し心配でしたが、よかったです。

2号のあと募集ないですね。

また何かいい案件でるといいですね♪#Xcrowd

◆先月のソシャレン界隈まとめ

— 安藤ぱす太 (@pasTarhythm_) November 2, 2019

新規業者参入で、活気づきそうですね

ASSECLI

X-Crowd

サービス開始

Funds

M&Aクラウドと業務提携

イートアンドとの業務提携

みんなのクレジット

サイトにアクセスできなくなる😰

COOL

Zuuに買収

CrowdCredit

新規登録+20万以上投資でSBIポイント+5000

https://twitter.com/viviri_man/status/1222719800494850049

京町家再生プロジェクトはインテリックスHPのニューストピックスで取上げられているので、プロジェクトは進んでいるようです。

kimu

kimu リノベーションマンション販売数も21,000戸を優に超えているそうなので、本業案件をファンドに組み込めばかなり売れると思うんですけどね。

クラウドファンディング市場ではリノベーションマンションを取扱う企業のファンドも人気みたいです。

先程も書きましたが、クラウドファンディングは元本保証の投資ではありません。ミドルリスクミドルリターン投資と言われています。その中でも「不動産投資型クラウドファンディング」はリスクが低く投資初心者に特に人気です。

またリスク分散のために複数企業で資産を運用することをお勧めします。融資型(貸付型)のソーシャルレンディングで高利回りなのはレンデックス(LENDEX)だと思います。実績を積み上げ現在も利回り10%程度で提供している凄い企業です。

詳細記事は下記で書いているのでよかったら参考にしてください。東急不動産ホールディングスグループの子会社になる「東急リバブル」が第三者査定を行っています!

レンデックス(LENDEX)の利回りが高すぎるため評判や口コミをまとめてみました。実績は順調に積み上がり募集ファンドも100%成立ばかりです。儲かる特徴としては利回りが高く魅力的だと思う反面、本当に投資を行っても大丈夫 …

X-Crowd(エックスクラウド)の口座開設方法と手順を調べてみた

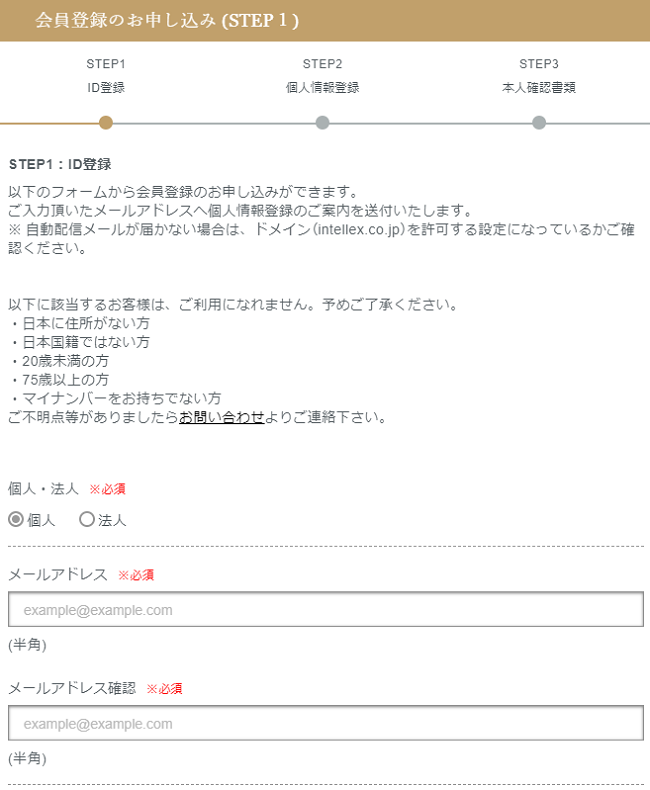

X-Crowdの口座開設方法や手順を調べてみました。口座開設を行うには公式サイトの会員登録から申込を行います。仮登録を行う段階でメールアドレスの他、ログインパスワードや秘密の質問(答え)、確認及び同意事項確認などが求めまれます。

その後、入力したメールアドレスに「会員登録申込受付完了のお知らせ」が届きます。メールに掲載されたURLをクリックし公式サイトへアクセスすると名前や住所などの個人情報、さらに運転免許証などの本人確認資料の添付を行います。

口座開設は個人と法人の両方に対応しており、法人の口座開設も可能です。多くの企業は個人投資家登録だけの場合が多いようです。大口投資ができるスキームが元々あるため法人申込者も多いのかもしれません。

口座開設の申込みが終わると登録住所にハガキが届くためそれまで待つことになります。X-Crowdの口座開設審査をクリアーした方はハガキが届くのでハガキに書かれている「本人確認コード」をホームページにあるマイページに入力することで投資家登録が全て完了します。

ハガキが届くまで通常10日以内と公式サイトに掲載されているため少し時間がかかるようです。

口座開設は無料なので時間があるときに投資家登録を行っておくと良いでしょう。法人の口座開設も無料となっていますが審査などに時間がかかるため、約1ヶ月程かかる場合があるそうです。

- 公式ページから仮登録を行う

- メールに添付されているURLから公式サイトに移動

- 個人情報の入力と本人確認資料の提示(運転免許証・マイナンバー)

- 登録住所にハガキが届く

- 公式サイトで「本人確認コード」を入力

- 投資開始

投資を行う場合に「事前入金が必要ない」ことは好感できるスキームです。またどの企業も同じですが退会する場合にも費用の発生はありません。

事前入金が必要なくてもファンドごとに振込代金が発生するためデポジット口座を用意してくれると投資家は助かりそうです。この辺りもファンド組成と同様に期待したいと思います。

X-Crowd(エックスクラウド)のメリットとデメリットを考察!

X-Crowdのメリットとデメリットをまとめてみました。類似企業比較では東証1部上場企業が直接運営しているため安心材料になります。これに尽きると思います。最低投資金額が10万円になっているため小額から投資を行い方には向いていません。多くの企業が1万円から投資できる中で10万円からの投資はデメリットでしょう。

- 劣後出資を行うため安心した投資ができる

- 東証1部に上場しているインテリックスが直接運営している

- リノベーションによる物件再生を得意とする企業が運営している

- 事前入金の必要がない

- 出金手数料が無料

- 口座開設費用や口座維持管理費用が全て無料

- 10万円からの投資になっているため気軽とは言えない

- ファンド毎に入金手数料が発生する仕組み

- 元本保証の投資ではない

また、投資対象がはっきりわかることが投資家には嬉しい材料です。

インテリックスは地方不動産の取扱い割合が約半数、また地方不動産の再生により地域再生に貢献している企業です。今後も地方創生貢献ファンドとして事業を行う意向があります。

14年連続で1,000戸以上、累計21,000戸超の販売実績があり全国主要都市に業容を拡大している企業です。

X-Crowd(エックスクラウド)の評価は高い!投資を検討する境目は何処にあるのか

東証1部上場企業が運営しているX-Crowd(エックスクラウド)の評価は高いと思います。業績も拡大傾向にあり地方創生に貢献していることも投資家受けが良さそうです。ただ劣後出資を行う企業でも世界の投資市場が縮小傾向にあるため油断はできません。投資サイクルは1年以上の運用期間が多いようです。

予定分配金から配当が減額になることも考えられるため、利回りは目標値として考えていたほうが良いと思います。私はこれまで予定された分配金以上を貰うことがあっても減額はありませんでした。

市場の流れによるものが大きいため長期で投資をされる方ほど分配金の増減が発生することが多いと思います。

インテリックスはX-Crowdを「アセットシェアリングシリーズ」としているため、もしかすると新しいシリーズが出てくるのかも?と少し感くぐるところもあります。

不動産投資に興味があるけれど、まとまった資金がない方はクラウドファンディングへ投資することを検討しても良さそうです。

銀行へお金を預けていても預金は増えませんし、今後は銀行口座を持っているだけで費用が発生する流れになりそうです。預けていても逆に費用で損失になることも考えられそうです。

X-Crowdの公式サイトが表示されなくなったため公式サイトのご紹介を中断いたしました。

※2023年6月12日

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。