タカヨシ(9259)のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。地味な事業の割に利益が出ています。それに今期52期目を迎えるため信頼ある企業でしょう。

IPOではあまり人気は見込めませんが社会的な役割を持つ企業だと思います。

主幹事は野村證券が務め公開株数1,415,000株、オーバーアロットメント212,200株です。上場規模は想定発行価格1,490円から計算すると約24.2億円になります。

※タカヨシ公式サイト引用

同社はわくわく広場という実店舗型のビジネスモデルを採用し全国122店舗を展開しています。

昨今ではウェブを通して野菜や加工食品を販売する方も増えていますが、ITに対応できない方に同社は嬉しい環境を提供しているように思います。

新たな販売機会を望む生産者は今後さらに増えていくと想定されています。

生産者に新たな販売機会を提供するプラットフォームを通じて、地域の活性化に貢献することも期待できそうです。

タカヨシ(9259)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月24日 |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 地域の食の産直プラットフォーム型店舗「わくわく広場」の運営 |

| ブックビルディング | 12月08日~12月14日 |

| 想定価格 | 1,490円 |

| 仮条件 | 1,490円~1,560円 |

| 公開価格 | 1,560円 |

| 初値結果 | 1,700円(公開価格1.09倍) |

| 企業情報 | https://takayoshi-inc.com/ |

| 監査人 | PwC京都監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 900,000株 |

| 売出株数 | 515,000株 |

| 公開株数(合計) | 1,415,000株 |

| オーバーアロットメント | 212,200株 |

| 上場時発行済み株数 | 5,200,000株(公募分を含む) |

| 想定ベースの時価総額 | 約77.5億円 |

| 幹事団 | 野村證券(主幹事) ちばぎん証券 SBI証券 マネックス証券 三菱UFJモルガン・スタンレー証券 |

| 委託見込 | DMM.com証券 |

タカヨシ(9259)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,490円を基に吸収金額を算出すると約21.1億円となり、オーバーアロットメントを含めると約24.2億円規模の上場となります。同社は地域の生産者や食品メーカー等に対して、設備投資を必要としない新たな販路を提供するシェアショップ事業を全国100以上の「わくわく広場」の店舗を通じて行います。

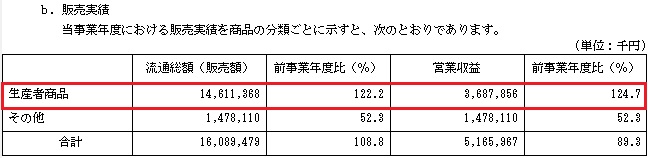

野菜や果実の他、弁当や惣菜、加工食品などの商品を販売しています。

そのうち8割の店舗はショッピングモール内にテナントとして出店し、残りはロードサイド型の路面店として出店しています。

※有価証券届出書引用

自社物件やショッピングモール、又は物件オーナーから売場を賃借し、わくわく広場を展開しています。

わくわく広場では、店舗周辺地域の農家やパン屋、和洋菓子屋、飲食店、惣菜店などの生産者から登録を募り、登録した生産者に対して売り場を販売場所として共有するシェアリングサービスを提供しています。

店頭に並ぶ商品は多数の生産者が自らの意思で出品している商品で構成されているそうです。

ビジネスモデルは、インターネット上のフリーマーケットのようなプラットフォーム型のシェアリングサービス形態を用いて、実店舗でのリアルな販売スペースを地域の生産者と共有する特徴があります。

スーパーに行くと出入り口付近にあるあれですね。

※有価証券届出書引用

店頭商品の大部分は生産者が用意した商品になり、同社の棚卸資産としては計上されない仕組みとなっています。

それに在庫回転日数が短くなっている上、顧客の代金を一旦預かり、翌月に生産者に支払いしていることで資金流入が資金流出よりも先行するビジネスモデルとなっています。

生産者が納得できれば上手くいくと思います。直近では業績が伸びているため受け入れられているようです。

※有価証券届出書引用

わくわく広場は登録料や保証金を徴収していないそうです。そのため生産者にとって使い勝手が良い販路になると考えられます。

また、農産物直売所ではなくシェアショップ事業を通じ、地域を結ぶ直売広場として地域の生産者と顧客をマッチングさせることに成功しています。

タカヨシ(9259)の株主状況とロックアップについて調べました

会社設立は1970年12月24日、千葉県千葉市美浜区中瀬1丁目3番地に本社を構えます。社長は髙品政明氏(1946年7月10日生まれ)、株式保有率は15.39%(728,000株)です。従業員数91人で臨時雇用者645人、平均年齢37.8歳、平均勤続年数10.9年、平均年間給与4,561,000円です。

セグメントはシェアショップ事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社スプリング | 2,673,000株 | 56.51% | ○ |

| 髙品 政明 | 728,000株 | 15.39% | ○ |

| 髙品 謙一 | 212,000株 | 4.48% | × |

| 髙品 佳代 | 152,000株 | 3.21% | ○ |

| 株式会社千葉銀行 | 110,000株 | 2.33% | ○ |

| 剱持 健 | 88,000株 | 1.86% | ○ |

| 大森 広美 | 60,000株 | 1.27% | ○ |

上位株主には90日間(2022年3月23日まで)のロックアップが付与されています。ロックアップ解除倍率は売出人と既存株主の一部が対象となり発行価格1.5倍以上となっています。

また、第三者割当等の割当を受けた者との間に継続所有等の確約を行っています。

親引けはありません。

タカヨシ(9259)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲は想定発行価格を下限として1,490円~1,560円に決定しました。吸収金額は最大で25.4億円、時価総額81.1億円になります。

IPO的には特に盛り上がる材料がないかもしれませんが、業績が好調に推移しているため上場ラッシュのなかでは安心感があります。設立から51年経過していることは良い材料とは言えないかもしれません。

比較会社の農業総合研究所は利益が出せない状況が続いているため、同社の業績は優等生だと感じます。

IPOとして新味がある訳ではなく、新規性もほぼ感じられないため買われる要因は直近業績の良さだと思います。※有利子負債が多く残存しているとのこと

修正値1,500円~1,700円

※注目度B

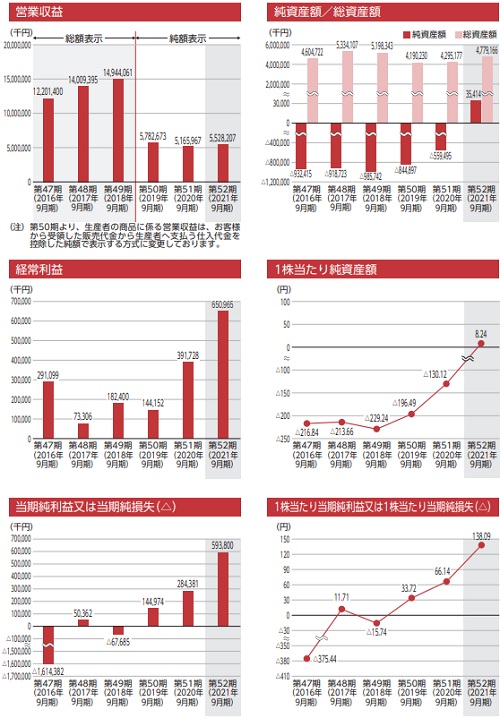

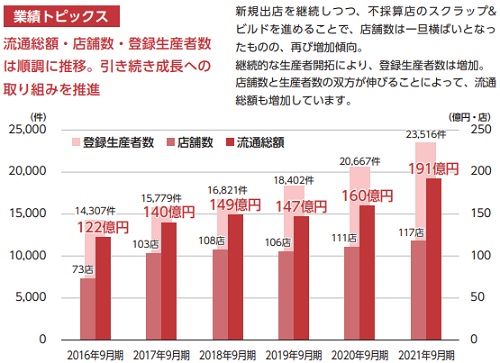

業績を確認すると2022年9月期の単独予想を確認することができました。それによれば売上63.66億円となり前期比15.16%増、経常利益7.74億円となり前期比19.08%増になります。

四半期利益は4.29億円となり前期比27.66%減となっています。

公開価格が1,560円決定の場合の指標はEPS85.88からPER18.16倍、BPS325.12からPBR4.80倍になります。配当や株主優待の設定は現時点でありません。

農業総合研究所のPERが290倍となっていることから、もしかしたら初値が高くなる可能性もあるかもしれません。ただ短期的な売買になると思うので業績悪化に転じると売られるだけでしょう。

また、参入障壁が低くビジネスモデルも真似しやすい環境と言えそうです。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 1,231,100株 | 87.00% |

| ちばぎん証券 | 99,000株 | 7.00% |

| SBI証券 | 28,300株 | 2.00% |

| マネックス証券 | 28,300株 | 2.00% |

| 三菱UFJモルガン・スタンレー証券 | 28,300株 | 2.00% |

利益が出るのか微妙ですが当選を狙うなら主幹事の野村證券からの申込みを徹底しておきましょう。資金不要でIPO抽選に参加できる企業ですからね。

支店口座の方は未成年口座の開設もできます。知らない方が多いため情報共有です!

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

それと気が付いたんですが、ストリームでもIPOが始まるかもしれません。手数料無料で株式売買できる証券会社なんですが、大和証券からの委託でFinatextホールディングスのIPOの申込を受け付けています。

今後も継続してIPOの取扱いが行われる可能性もあるため気になる方は口座開設しておくと良さそうです。

今だとキャンペーン中なので5,000円分の株が貰えます。5,000円の株式がタダ貰いなのでついでに頂いてみると良いと思います。

ストリーム(STREAM)のキャンペーンを活用すれば自己資金0円で株を始めることができます。株ロトキャンペーンが始まり最大5,000円相当の株を必ず貰うことができます! 口座開設を行うだけで貰えますが注意点もあるため詳細 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| デリカフーズホールディングス(3392) | PER32.73倍 | PBR1.40倍 |

| 農業総合研究所(3541) | PER290.00倍 | PBR9.55倍 |

| ユアサ・フナショク(8006) | PER5.36倍 | PBR0.42倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年12月19日~2028年12月18日 | 200,000株 | 1円 |

| 2021年12月25日~2029年12月24日 | 222,000株 | 1円 |

| 2022年12月16日~2030年12月15日 | 3,000株 | 1円 |

| 2023年9月14日~2031年8月30日 | 5,000株 | 0.6円 |

ストックオプション(新株予約権)は200,000株が上場時に行使期限を迎えます。上場の翌営業日から222,000株が行使期限に入ります。

久しぶりに発行価格1円を見ました!

タカヨシ(9259)IPOの評価と申し込みスタンス!まとめ

タカヨシのIPOはマザーズとなっていますが、マザーズ感が感じられません。公開株数も多く主幹事が野村證券のため東証2部感があります。今後追記しますが、業績予想を確認してから本格的に参戦するのか考えたいと思います。

※タカヨシ公式サイト引用

全国展開を行うニッチ企業だと感じますが収益構造には魅力があります。

わくわく広場というブランドが既に認知され、消費者の中には生産者のファンになっている方もいると思います。地域密着型のビジネスと言えそうです。

今後の成長戦略は地域のドミナントを勧めることや未出店エリアへの必要性だと考えているそうです。類似する企業もありますが、今期業績を確認すると方向性は間違っていない気がします。

しばらく前の赤字を考えると成長過程にあるのかもしれません。もしかするとコロナ禍の副産物なのか?と思うところもあります。

IPOの初値予想が見れるDMM.com証券に口座開設を行っていますか?資金不要でIPO抽選に参加できる他にも使い道がある企業なんです。

1年間無料購読すると税込52,800円分の情報を見ることができる株式新聞を見ることができます。まだ知らない方は下記記事を参考にして頂ければと思います。

株式新聞Web有料版を無料で購読できる方法を皆さんに伝授します。ある証券会社に口座を開設するだけで月額4,400円(税込)分の情報が無料になる方法があります。はっきり言って無料はあんまりだろ?と思いましたがDMM.com …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。