ステラファーマ(4888)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め公開株数7,391,400株、オーバーアロットメント1,108,600株です。上場規模は想定発行価格510円から計算すると約43.4億円になります。

創薬系バイオベンチャー企業になりIPOでは人気があるとは言えません。そのため当選しやすいと言えます!

※ステラファーマ公式サイト引用

ファンド案件ではないため公開価格割れになる地合いではなさそうです。ただ人気があるのかは機関投資家頼みでしょう。

BNCTの頭頸部癌については製品化され既に販売されています。これまでのバイオ株と比べると収益見込みがあり面白そうです。ただ業績予想を確認しなければ不安で仕方がありません。

親会社が東証1部上場のステラケミファ(4109)になるため、投資を行う際の安心感はあると思います。業績も好調のようですから、ステラファーマの倒産などを考えるとただの赤字バイオ株ではないと言えそうです。

IPOバブル中なのでバイオ株でも利益が出るのでは?と感じています。

ステラファーマ(4888)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 医薬品 |

| 事業内容 | BNCT(ホウ素中性子捕捉療法)に使用されるホウ素医薬品の開発及び製造販売 |

| 上場日 | 4月22日 |

| ブックビルディング期間 | 4月06日~4月12日 |

| 想定価格 | 510円 |

| 仮条件 | 400円~460円 |

| 公開価格 | 460円 |

| 初値結果 | 712円(公開価格1.55倍) |

| 企業情報 | https://stella-pharma.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額3,438,044千円に、海外販売の手取概算額(未定)及び「1.新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限520,155千円を合わせた手取概算額合計上限3,958,200千円については、①臨床試験等の開発資金、②海外展開のための技術移管等に係る開発資金、③長期借入金の返済原資及び④事業運営及び開発のために必要な人件費等にそれぞれ充当する予定です。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 7,391,400株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 7,391,400株 |

| オーバーアロットメント | 1,108,600株 |

| 上場時発行済み株数 | 27,528,800株(公募分を含む) |

| 想定ベースの時価総額 | 約140.4億円 |

| 幹事団 | みずほ証券(主幹事) 大和証券 SMBC日興証券 いちよし証券 エース証券 岩井コスモ証券 SBI証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ステラファーマ(4888)上場評判とIPO分析

想定発行価格510円を基に吸収金額を算出すると約37.7億円となり、オーバーアロットメントを含めると約43.4億円規模の上場となります。上場規模がマザーズとしてはやや大きめなので不安があります。同社はがん患者に対する新たな治療の選択肢としてBNCTを実用化するため、創業以来、BNCT用ホウ素薬剤の研究及び開発に取り組んでいます。

BNCTは、ホウ素の安定同位体であるB-10とエネルギーの小さな熱中性子の核分裂反応を利用して、がん細胞を選択的に破壊する放射線治療の一手法です。

BNCTの特徴として、「がん細胞を選択的に破壊」することができる治療法であることから、がん細胞と入り組む正常組織への影響が少なく、術後のQOL(生活の質)も従来の治療に比べて良好であることが期待されています。

※有価証券届出書引用

ビジネスモデルは、2020年3月に切除不能な局所進行又は局所再発の頭頸部癌を効能・効果として、ステボロニン®の医薬品製造販売承認を取得したことに伴い、既に加速器を設置している総合南東北病院、大阪医科大学附属病院の2つの医療施設においてBNCTによる治療が開始されています。

国内において治療が開始されたことに伴い、医薬品卸売業者を介した自販モデルによる収益化を実現しているそうです。

今後も加速器メーカーとの共同でステボロニン®の適応拡大に向けた研究開発及び臨床試験を継続していくとされています。

また製品は加速器メーカーとのコンビネーションプロダクトをベースとしていることから、BNCTの認知度向上と加速器の普及に向けた事業展開も並行的に進めることで、収益拡大を実現していくビジネスモデルだそうです。

※有価証券届出書引用

同社が開発、製造及び販売するステボロニン®は、厚生労働省の実施する先駆け審査指定制度の対象品目に指定されており、2020年3月にBNCT用ホウ素薬剤として世界初となる薬事承認を取得しています。

BNCTはその性質上、中性子の発生装置となる医療機器と医薬品を組み合わせた治療法であり、患部に高い選択性で集積し、かつ効果的な反応が得られるホウ素薬剤が必要となります。

開発品の競争優位性では、B-10を高純度(99%以上)に濃縮する技術は、親会社であるステラケミファ株式会社が国内で唯一保有しているようです。世界でも2社のみと目論見にあります。

※有価証券届出書引用

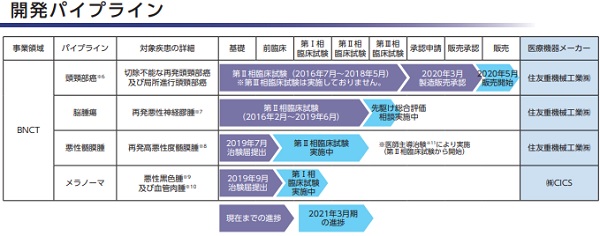

国内における開発パイプラインは、頭頸部癌及び再発悪性神経膠腫を対象に、住友重機械工業株式会社と共同で第Ⅱ相臨床試験を実施しています。

事業戦略ではステボロニン®の医薬品製造販売承認を取得したことに伴い、国内ではBNCTによる医療技術や治療実績の認知度向上と加速器の普及を目指し事業を展開します。

海外では日本で承認を得た疾患を対象に、米国及び欧州を中心に承認取得を目指すとともに、各国のレギュレーションに通じた製薬企業等との連携によるアライアンスモデルを計画しており、パートナー企業の選定に取り組んでいます。

特に成長が見込まれる海外のオンコロジー領域におけるステボロニン®の適応拡大は同社における重要な成長戦略と位置づけ、経営資源の重点配分を行っていくそうです。

ステラファーマ(4888)の企業財務情報と配当性向

| 回次 | 第12期 | 第13期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 0 | 0 |

| 経常損失 | △856,248 | △959,351 |

| 当期純損失 | △859,007 | △962,238 |

| 資本金 | 1,900,000 | 1,900,000 |

| 純資産額 | 1,652,271 | 690,033 |

| 総資産額 | 3,621,843 | 2,660,006 |

| 1株当たり純資産額 | △142.57 | 34.57 |

| 1株当たり当期純損失 | △66.28 | △61.68 |

| 自己資本比率(%) | 45.62 | 25.94 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △771,343 | △913,583 |

| 投資活動によるキャッシュ・フロー | △14,921 | 1,557,990 |

| 財務活動によるキャッシュ・フロー | – | △68,579 |

| 現金及び現金同等物の期末残高 | 1,390,202 | 1,966,030 |

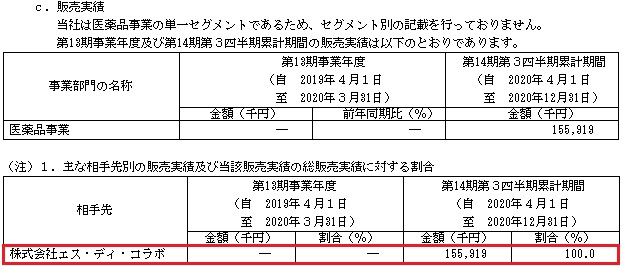

- 売上高155,919千円

- 経常損失502,350千円

- 四半期純損失504,488千円

同社が属する医療用医薬品業界では、膨張する社会保障費を背景に薬価引き下げなどによる薬剤費抑制の方針が示されるなど、事業環境はより一層厳しい状況になることが予想されています。

このような環境のもと、同社は2020年3月にBNCT用ホウ素薬剤「ステボロニン®点滴静注バッグ 9000 mg/300 mL」の製造販売承認を取得し、2020年5月の薬価収載を受けて販売を開始しています。

同社は創薬系バイオベンチャー企業であり、BNCT用ホウ素薬剤の研究開発をメイン事業にしています。研究開発活動における研究開発費は、同社が保有する開発品の臨床試験費用及び製剤開発費用等により構成されているそうです。

ステラファーマ(4888)の株主状況とロックアップについて

会社設立は2007年6月01日、大阪市中央区高麗橋三丁目2番7号ORIX高麗橋ビルに本社を構えます。社長は上原幸樹氏(1977年6月11日生まれ)、株式保有率は0.76%(160,000株)です。従業員数43人で臨時雇用者3人、平均年齢44.9歳、平均勤続年数5.1年、平均年間給与6,779,580円です。

セグメン別では創薬研究部10人(臨時0人)、臨床開発部4人(臨時0人)、その他22人(臨時3人)、全社共通7人(臨時0人)となっています。

親会社がステラケミファ(4109)になり東証1部に上場しています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| ステラケミファ株式会社 | 12,760,000株 | 60.43% | ○ |

| 株式会社INCJ | 7,000,000株 | 33.15% | ○ |

| 住友重機械工業株式会社 | 200,000株 | 0.95% | ○ |

| 浅野 智之 | 185,000株 | 0.88% | ○ |

| 藪 和光 | 167,000株 | 0.79% | ○ |

| 上原 幸樹 | 160,000株 | 0.76% | ○ |

| 株式会社スズケン | 88,700株 | 0.42% | × |

【ロックアップについて】

本募集に関連して当社株主かつ貸株人であるステラケミファ株式会社並びに当社株主(新株予約権者を含む)である住友重機械工業株式会社、浅野智之、藪和光、上原幸樹、藤井祐一及び永田清は主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年10月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社株主である株式会社INCJは、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等を除)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年10月18日まで)のロックアップが付与されています。ロックアップ解除倍率の設定はありません。

また、株式会社INCJには別途ロックアップ90日間(2021年7月20日まで)と発行価格1.5倍以上のロックアップ解除が設定されています。

親引けは行われません。

ステラファーマ(4888)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格510円から仮条件範囲が大きく引き下げられ400円~460円に決定しました。吸収額は最大で39.1億円になり時価総額は126.6億円です。

一般的なバイオベンチャー企業としては小規模~中規模のIPOになりますが、仮条件引下げから人気がない事が伺えます。もしくは仮条件範囲が適正価格なのでしょう。

吸収額が減り参加しやすい反面、初値利益は見込めない可能性が高いようです。しかし、みずほ証券案件のバイオIPOが何度も中止に追いやられたことを考えると是が非でも上場させてくる意気込みを感じます。

修正値500円~550円

※注目度B

治療方法としては新しく副作用の心配がないため期待されています。ただこれからも研究が続くことで赤字が先行する予想が出ています。

治療法としては新しくてもコスト面の大きな課題があるようです。機械以外を導入しても放射線漏れを防ぐことができる建物や設備が必要になるようです。また現状だとBNCT施設が広がる様子はないようです。

昨年12月に上場したファンペップ(4881)は公開価格を超えて初値が付きましたが、現在の株価は公開価格を大きく割ります。今回も一時的に公開価格を超えるパターンが予想されているようです!

個人的に損失を出したくない方はIPO抽選に参加しないほうがよいと思います。地合いにより買われないパターンも大いにあるでしょう。

2021年3月の単独業績予想は売上2.05億円となり前期売上は0円です。経常利益は-6.58億円となり前期-9.59億円から縮小しています。

また、四半期利益は-6.61億円となり前期-9.62億円から同じく縮小します。売上が上がっても赤字となるため来期も黒字化は難しいようです。そもそもバイオ株で黒字化している企業が珍しいですからね。

EPSは-33.01になるそうです。もちろん配当金や株主優待はありません。

「低位株のため2桁上昇は可能」と言った話もありますが、どうだろうか?と個人的に考えています。数百株程度であれば投資を楽しめそうなのでチャレンジする投資家も多そうです。

業績云々よりも投機になるためリスクを取れる方が参戦するべきでしょう!

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 5,543,800株 | 75.00% |

| 大和証券 | 886,900株 | 12.00% |

| SMBC日興証券 | 295,600株 | 4.00% |

| いちよし証券 | 147,800株 | 2.00% |

| エース証券 | 147,800株 | 2.00% |

| 岩井コスモ証券 | 147,800株 | 2.00% |

| SBI証券 | 147,800株 | 2.00% |

| 楽天証券 | 73,900株 | 1.00% |

東証1部上場のステラケミファが親会社になります。フッソ化合物分野で世界トップレベルのシェアを持つ企業になり、高純度薬品事業と位置付けているようです。その他にも運輸事業とメディカル事業を行います。

メディカル事業が今回のステラファーマになります。業績は赤字となり上場規模がやや大きいと感じます。当選を狙うならみずほ証券からの抽選参加になります。

みずほ証券主幹事なのでPayPay証券での取扱い期待があります。取扱いの発表をそろそろ行って欲しいですよね。大手メディアでは今にでも取扱いが行われる雰囲気でしたが、現在待ちの状況が続いています。早めに口座だけ開設しておくと安心です。

PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。 メディアで取り上げられたこと …

公開株数が多く株単価が低いため難しいIPOになりそうです。公開価格割れすると手数料負けになる可能性もありそうです。ただ取りに行けば複数枚の獲得ができると考えられるため面白いかもしれません。

2021年のIPOは公開価格割れしそうなIPOでも利益が出ているため、IPOに当選できていない方は狙ってみると面白いかもしれません。最後まで悩んで自己責任で申込みましょう!

これからIPO抽選に参加される方は下記記事が参考になると思います。

IPO投資に興味があってもやり方がわからないと言う方がいます。今回はIPO投資で成功し利益を出す方法を段階を追って説明します。これさえ読めばあなたもIPO投資家の仲間入り? IPOに1回当選すれば10万円以上の利益を狙う …

ETF投資に興味がある方に面白いロボアドがあります。大手ロボアドよりも実績が出ているようなので人気のようです。

FOLIO ROBO PROというロボアドになり他社と仕組みが少し異なります。ETF投資に興味があれば下記記事も参考になると思います。セミナー受講の内容にもふれています!

フォリオでロボプロ(ROBOPRO)のセミナーを受講したので情報共有したいと思います。私の感想や評価なども含まれているため口コミとして利用していただけると嬉しいです。投資実績が良い理由やなぜ勝率が高いのかわかり …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ペプチドリーム(4587) | PER174.47倍 | PBR29.27倍 |

| オンコリスバイオファーマ(4588) | PER-倍 | PBR8.71倍 |

| ブライトパス・バイオ(4594) | PER-倍 | PBR2.31倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年11月17日~2026年11月16日 | 398,800株 | 500円 |

| 2019年9月14日~2027年9月13日 | 181,200株 | 500円 |

| 2021年7月18日~2029年7月17日 | 398,800株 | 582円 |

ストックオプション(新株予約権)は580,000株が上場時点で行使期限を迎えています。

株式会社INCJにはロックアップが掛かっていますが、産業革新投資機構なので何処かで売りさばいてくるはずです。要注意だと思います。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ステラファーマ(4888)IPOの評価と申し込みスタンスまとめ

ステラファーマIPOは仮条件まで待って判断したいと思います。今期は第3四半期で売上1.55億円となっていますが利益は5億円以上の赤字となっています。前期よりも赤字額が減るものの何処まで評価されるのかわかりません。

※ステラファーマ公式サイト引用

今後は米国や欧州を中心にグローバルに事業を展開していくそうなので、そこまでくれば安心できるのか?と業績拡大のビジョンはあるようです。

2020年3月に「ステボロニン®」の製造販売承認を取得し同年5月に販売開始のため、知名度や実績が高まれば収益期待があると考えてよいのかもしれません。

他のパイプラインは第Ⅱ相試験にあるものがあり、これから資金を多く必要とする第Ⅲ相試験に入るものがあります。しかし、開発パイプラインの充実度が将来の利益貢献に大きく影響するため、新規パイプラインの拡充が重要だと思います。

バイオ株は博打性があると言われており難しいです。好んで売買される方も少ないため初値後の値動きには注意が必要です。

バイオ株なので大量のストックオプションがあるかもしれないと思っていましたが案外少ないようです。

発行済株式総数は20,137,400株、新株予約権による潜在株式数は978,800株なので、発行済株式総数に対する割合は4.86%になります。

元々はステラケミファの100%子会社となっていましたが、現在は63.4%を所有する大株主となっています。売出を一切行っていないため投資家からの好感はあると思います。さてどうなる?投資家を儲けさせてくれるのか?と期待しています!!

Rimple(リンプル)交換できるポイントが増えています!株主優待を利用した賢い投資も可能なので不動産投資型クラウドファンディングも侮れません。

クラファンもポイ活できる時代なので詳しく内容をまとめてみました。東証1部上場のプロパティエージェントが直接運営しています。

Rimple(リンプル)の評判と評価についてまとめました。東証プライム市場に上場するミガロHDのグループ会社であるプロパティエージェントが運営している不動産投資型クラウドファンディングになります。事業の仕組み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。