大家どっとこむが不動産投資型クラウドファンディングを始めたため特徴をまとめました。今回も評判と評価の目線で内容を詳しくまとめています。メリットやデメリットについても解説を行っています。

投資家の口コミを調べ実際に投資を行っている実績などもご紹介したいと思います。上場企業の子会社にあたるため信頼がおける企業だと考えています。

投資を行っても問題がない企業なのか深掘りしてみました!

※大家どっとこむ公式サイト引用

大家どっとこむは新築戸建や収益不動産のバリューアップ等のノウハウを持つ企業でしたが、Jトラスト傘下に入ることで不動産収益の幅を広げたファンド組成ができるようになったそうです。

不動産特定共同事業法を活かして新しい不動産投資商品の組成も行うそうです。とは言え他社と同じ投資商品であれば利回り重視で投資家も動いてしまうはずです。

ソーシャルレンディングに新しい商品を組み合わせてきている企業も既に出てきています。そのため、同社にも期待できると思います。大家どっとこむは不動産特定共同事業法に伴うクラウドファンディングとなります。

現状の発表では不動産とITを掛け合わせて、不動産投資商品の仕組みを構築している最中のようです。

- 運営会社の親会社が上場企業であることを説明している

- 絶対に儲かる投資ではないと説明している

- 口座開設方法や入出金方法を確認している

- 投資を行う際のメリットとデメリットを説明している

- 投資家の口コミを調べリアルな情報を掲載している

大家どっとこむの投資だとほったらかしで利益が見込める?それ間違ってるかもしれない

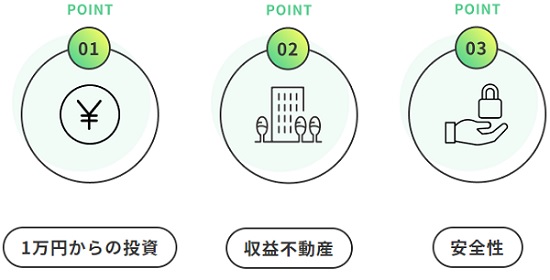

クラウドファンディングへの投資でも同社の場合は「不動産投資型」になります。インターネットにつながっていればスマートフォンやパソコンから簡単に投資ができる仕組みを構築しています。実際に不動産を所有するには大きな資金が必要になりますが、不動産投資型クラウドファンディング(不動産型CF)という仕組みを利用し1口1万円からの小口投資が可能になります。

※大家どっとこむ公式サイト引用

同社が間に入ることで投資家は実際の建物や土地を購入することなく投資ができます。同社が投資家から資金を集めてそのお金を運用することで収益が発生する仕組みとなっています。

収益は不動産の賃料や売却収益になり、ファンド毎に設定された配当に基づき投資家に配当が行われます。

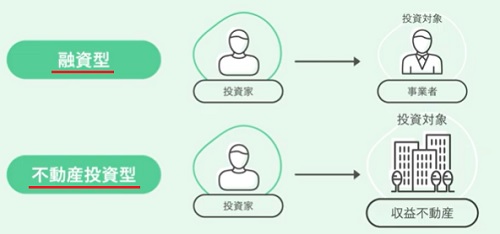

不動産を対象にした投資だと「融資型クラウドファンディング」という仕組もあります。どちらも不動産を投資対象としていますが、仕組みが異なるため投資前に確認を行っておきましょう。

※大家どっとこむ公式サイト引用

簡単に表すと上記のようになります。融資型の場合は投資対象が事業者になり、不動産投資型の場合は投資対象が収益不動産(不動産)になります。

融資型で不動産を取扱っていても実際には事業者に投資を行っていることになります。融資型の場合はより慎重に投資が必要だと個人的に考えています。そのため利回りが高めになる傾向があると思います。

また、クラウドファンディング事業者の信用(信頼)が大きなポイントになると思います。

非上場企業の場合は特に事業者の信用が大事になると思います。不動産鑑定などを利用する企業も増えているようです。

同社の場合は不動産等を取得するスキームになります。投資家の考え方次第かもしれませんが、クラウドファンディング初心者であれば、不動産投資型のクラウドファンディンへ投資を行うことをお勧めします。

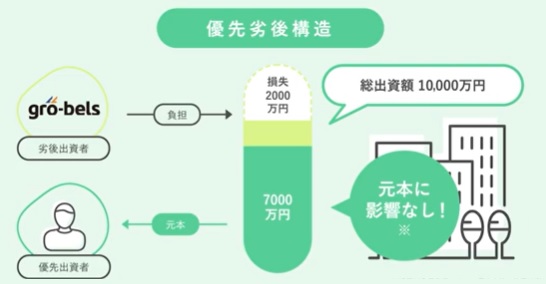

劣後出資が行われ投資リスクを軽減できる仕組みが凄い

大家どっとこむで取扱いがあるファンドには劣後出資が行われます。劣後出資とは不動産の価値が下落した場合に、同社が先に下落分を吸収してくれる仕組みです。これにより投資家保護の役割があります。

※大家どっとこむ公式サイト引用

匿名組合契約における出資の区分のこと。劣後出資者は、利益のうちから優先出資者が得られた分配を控除した後に残額があれば分配金を受けることができる。また、損失については、優先出資者よりも先に被ることになる。

簡単に言うならば、不動産価値が下落しても劣後出資者の投資額以上に評価額が下がらなければ、投資家が損失を被ることはありません。

劣後出資を行っているのは大家どっとこむを運営しているグローベルスになります。不動産CFを行っている多くの企業でこの仕組みを取り入れているため同社だけが特化しているとは言えません。

元本毀損を考えた場合には投資家にメリットがあるため、劣後構造を採用している企業を個人的にもお勧めします。企業によっては劣後出資さえ行っていない場合があります。

ファンド内容により異なりますが、できるだけ劣後出資を行う企業を選択しておけば安心できると思います。その前に企業の評判もしっかり調べておきましょう。

運営企業の企業概要を調べてみました

運営企業はグローベルスになり親会社が東証スタンダード上場のJトラスト(8508)です。上場企業が親会社になるため一定の信頼を既に獲得していると考えられます。最近は上場企業が直接クラウドファンディング(ソーシャルレンディング)を行っていることも多く、投資家もどこで投資を行うのか悩むことが多いと思います。

個人的には投資先を1社に絞らず、複数企業で資産運用したほうがより安全だと考えています。上場企業でも絶対に破綻しないとは言えませんからね。

| 項 目 | その内容 |

| 会社名 | 株式会社グローベルス |

| サービス名 | 大家どっとこむ |

| 本社所在地 | 〒141-0031 東京都品川区西五反田7丁目17番3号第2noteビル5階 |

| 事業内容 |

|

| 設立 | 1996年7月10日 |

| 上場取引所 | 東京証券取引所 TOKYO PRO Market |

| 資本金 | 1億円 |

| 代表取締役 | 藤田賢一 |

| 親会社 | Jトラスト株式会社 |

不動産に特化した企業のためファンド組成などの心配はないと思います。

利回り設定は他社比較でやや高めだと感じます。また長期的に事業を行うことを考えているようです。

投資家目線だと上場企業の子会社に同社があたるため、メディア露出などを積極的に行ってくると考えています。最近はWeb広告でも見かけることが多くなっています。

不動産投資型のクラウドファンディングの登場により、誰もがかんたんに「大家」になれる時代だと思います。ただし、投資リスクがあることは知っておきましょう。

大家どっとこむに投資をすれば儲かると言えるのか。リスクがないとは言えない

これまでは富裕層やプロの不動産投資家が行っていた投資をクラウドファンディングという仕組みを用いることで、一般投資家が小口で投資を行えるようになりました。マンションや店舗などの不動産へ直接投資を行うにはハードルが高いため、同社のスキームを利用して「家賃収入」という感覚で投資が行えると思います。

※大家どっとこむ公式サイト引用

金融機関にお金を預けても金利が低いためリターンが見込めません。そのため投資を行い少しでも資産を運用したい方が増えています。

同社だと1万円からの投資ができるため、投資家のハードルもかなり低いと感じます。ただし分配金は雑所得にあたるため、大口で投資を考えている方は確定申告も考えておきましょう。

上記のように銀行定期預金と比べられることが多い投資ですが最大のリスクは企業破綻です。そのため投資リスクは常にあると言えそうです。

しかし定期預金で運用するにはあまりにも少ないリターンだと思っているため、私もクラウドファンディングに投資を行っています。リスクをできるだけ軽減できるように工夫を行い投資を行っています。

儲かるにはファンドの内容をしっかり確認し投資を行うことだと思います。

kimu

kimu 実際のところは人気がある投資のため競争となることもあります。しかし申込んだ後に不安があればキャンセルする方法でもよいと思います!!

投資家同士で競争を行って申し込んでいる現状がありますからね。また、入金期日までに入金できない場合は自動的にキャンセル扱いとなるそうです。キャンセル料の発生はありません。

リスク的にはミドルリスク・ミドルリターンと言われる投資になります。投資には常にリスクがあるため不安だと思う方にはお勧めしません。

ただ株式や為替のように投資金が日々変化する投資ではないため、ほったらかしで投資ができます。そのため投資家に人気があります。

日本で「不動産投資型クラウドファンディング」や「融資型クラウドファンディング」を行う企業で、怪しい企業はほぼ消え去ったと言えると思います。

同社のように上場企業が関わっている運営者やベンチャーキャピタルが出資している企業などは比較的安全な投資先だと個人的に考えています。

絶対に儲かる投資とは言えませんし、リスクもある投資になります!

大家どっとこむに投資を行う場合のメリットとデメリットを考察

投資家目線でメリットとデメリットをまとめてみました。どの企業にも気になるところがありますからね。小額投資を考えると手数料などが一番気になると思います。また元本保証と書くことが法律で禁止されているため各企業が様々な方法で投資家にアピールしています。

- 上場企業が親会社(関連会社)となっている

- 1万円から投資ができる

- 事前入金の必要がない

- ファンド購入手数料が無料

- 優先劣後構造のため投資家保護につながる

- やむ得ない事由が発生した場合は途中解約が可能

- 口座開設や維持管理は全て無料

- 元本保証の投資ではない

- 入金と出金の両方に手数料が発生する

- 運用利回りは確約された数値ではない

- 企業倒産となる可能性も少なからずある

- 確定申告が必要になる場合がある

これまでのファンド組成から考えると利回りは3.5%~8.0%あたりになるようです。想定利回り10.0%というファンドも確認できました。

また、上場企業が親会社となるため一定の評価はできると思いますが、企業破綻となった場合は投資家の資金回収ができない場合があります。何処で投資を行っても同じです。

また、ファンドは基本的に償還されるまで解約はできませんが、やむを得ない理由があれば解約が可能となっていました。

タイトルのデメリット1つとは出金のことになります。分配金が出るたびに出金手数料が発生します。多くの方は145円を徴収されると思います。

ただし、GMOあおぞらネット銀行だと出金手数料が無料(0円)になります。ゆうちょ銀行やPayPay銀行だと個人的に嬉しいんですけどね。

入金時の振込手数料は多くの企業で投資家持ちとなっており、同社でも振込手数料が毎回発生します。これは仕方がないと思います。

ファンドによっては分配金と元本が同時に償還されるパターンも考えられるため、その際は出金手数料が1回で済むことになります。

口座開設手順を調べてみました。ハガキが届きます

口座開設を行うには投資家登録を行います。公式サイトの条件には20歳以上であることが口座開設の条件になっています。法人の投資家登録も可能です。

※大家どっとこむ公式サイト引用

会員登録を行い、その後投資家登録を行う流れになります。個人情報入力や本人確認書類の添付、さらに出金先の金融機関入力などを済ませることで口座開設ができます。

マイナンバーの提出も必要になるため事前に用意を行っておくとスムーズに口座開設ができると思います。全ての入力が完了すると登録住所にハガキが届きます。

ハガキが届いた後に投資ができる状態となります。

- 投資を行うファンドを選択し申込を行う

- 収益不動産が成立する

- 振込先が登録メールアドレスに届く

- 指定された口座に投資金を振り込む

- ファンドの運用が開始される

- 配当金が振り込まれる

- ファンド運用が終了し出資金が返還される(償還)

配当金はファンドごとに用意された分配日になるため都度確認が必要です。

どの企業でファンドを購入しても似たようなスキームになります。口座開設の手順もほぼ同じです。口座開設で戸惑うとすれば本人確認書類の添付あたりでしょう。

大家どっとこむの口コミを調べた結果どうだったのか?新事実に遭遇

口コミを調べていると定期的にキャンペーンが行われていることに気が付きました。タイミングが合えば参加しておきましょう。Amazonギフト券(アマギフ)関係のキャンペーンが多いようです!

大家どっとこむ「本八幡PJ#55」、本日無事に償還されました!不動産クラファン投資開始してから、満期で償還されたのは今回が初めてです☺️出資金が無事に戻ってきてホッとしています✨GMOあおぞらネット銀行だと手数料無料で振り込んでもらえました!#不動産クラウドファンディング https://t.co/lZJW0xzY50

— erikita (@erikitafund) April 17, 2023

大家どっとこむ本八幡PJ#50(600万円),55(400万円)が償還された。

— くらふぁん (@cloufun) April 17, 2023

表示上は4% x 3ヶ月だったが#55の方は実質2ヶ月間の運用だったことと、旧ミライノベート株の優待による2万円 x 2(非課税)がついて、なかなか良い案件だった気がする。#クラウドファンディング pic.twitter.com/HxKIVFDlcw

#大家どっとこむ #65

— もちこパパ (@mochicopapa39) July 10, 2023

当選でやんす✨#不動産クラウドファンディング pic.twitter.com/506spRQtoE

どっとアフタヌーン!

— 大家どっとこむ【サブ】 🏡 不動産クラウドファンディング (@cmooon2011) June 20, 2024

大~~~変ご無沙汰してしまいました。

お陰さまで本日『大家どっとこむ』の運営者の株式会社グローベルスが、東京プロマーケットに上場することができました‼️

ひとえに皆様のお陰と深く感謝申し上げます。

これからも引き続きお引き立てのほどよろしく申し上げます。

m(_ _)m pic.twitter.com/3b6L24gytN

親会社が上場企業のJトラスト(8508)になり一定の安心感があります。ただし投資家が多くて投資できるのかは「運」次第だと思います。

何故なら抽選による投資方法が多いからです。

大家どっとこむの場合は先着方式と抽選方式の両方を採用しているためより楽しめると思います!

利回り重視の方はできるだけ想定利回りが高い案件に申込んでおきましょう。最近は利回りがやや低いと感じますが、定期的に利回り7%程度のファンドが登場しています。

kimu

kimu 大家どっとこむ運営会社のグローベルスが東京プロマーケットに上場しました。情報開示の面で投資家にも良いことがあります!

大家どっとこむの評判と口コミまとめ!

大家どっとこむの評判などはこれからファンド取扱い実績と共に上がっていくと考えられます。後発企業になりますが、新しいことをクラウドファンディングに組み入れているため期待できると思います。本気で「大家どっとこむ」を収益目的で事業展開してきたと感じています。Jトラストの株価も上がれば良いですよね。

投資の要点を簡単にまとめると以下のようになると思います。

- 1口1万円からの不動産を対象にした投資ができる

- 出資金は後払いでOK

- 入金手数料と出金手数料が発生する

- 優先劣後構造を採用しているため一定の安心感がある

- ミドルリスク・ミドルリターンでほったらかしの投資ができる

- 口座開設には一切費用が発生しない

- ファンド購入手数料は完全無料!

投資家が安全に投資を行えるようなスキームが用意されているため、トータル的には何ら問題がない企業だと思います。

現物不動産に直接投資を行うには様々な形態があるため投資家には難しい面があります。資金力や物件管理の面でもハードルが高いと言えそうです。

そこで同社のように不動産をファンド化した不動産投資型のクラウドファンディングが注目を集めています。

投資家から資金を集めて現物不動産を取得し、得た賃貸料や不動産売買益を投資家へ分配金する仕組みになります。投資家は出資する以外に手間がかからないため投資初心者にも人気があります。

同社の場合はインターネットで全て完結する投資スキームが人気となっています。電子取引業務の認可を受けている企業のみインターネットで投資を完結することができます。

最近ではクラウドファンディング(ソーシャルレンディング)で大きな利益を上げている個人投資家も増えているようです。同社の場合は法人登録も可能となっているため法人からの需要も見込めそうです!!

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。