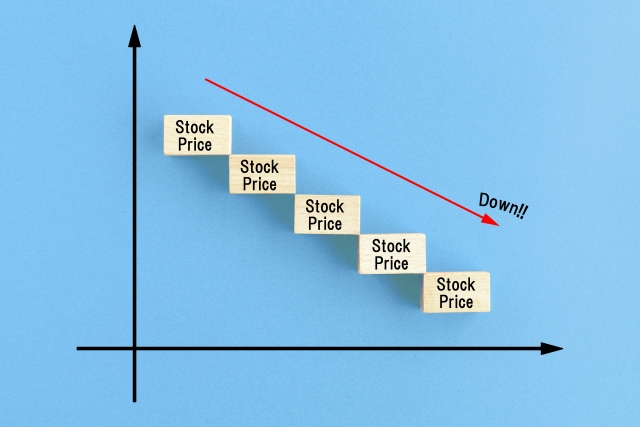

Speee(スピー)IPOの初値予想と幹事配分などを今回も評価していきたいと思います。BBスタンスや業績予想などについても調べています。

現在の初値予想は利益が出るそうですが、この銘柄は油断しないほうが良いかもしれません。上場市場をマザーズからJASDAQスタンダードに変更してきたため是が非でも上場したいと感じてしまいます。

| 項目 | 株数データ |

| 想定価格 | 2,590円⇒ 2,270円に修正 |

| 仮条件 | 2,520円~2,880円 |

| 公開価格 | 7月01日 |

| 公募株数 | 2,607,000株⇒ 855,600株に修正 |

| 売出株数 | 195,000株⇒ 120,000株に修正 |

| 公開株数(合計) | 2,802,000株⇒ 975,600株に修正 |

| オーバーアロットメント | 420,300株⇒ 146,300株に修正 |

| 幹事団 | 野村證券(主幹事) SBI証券 みずほ証券 楽天証券 SMBC日興証券 大和証券 マネックス証券 ←完全平等抽選 藍澤証券 いちよし証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

前回の上場承認時の吸収金額はオーバーアロットメントを含め約83.5億円でした。今回は想定発行価格算出で約25.5億円になります。

上場規模を縮小してきたのは良いと思いますが、上場後に分売などを頻繁に行ってきそうな気がします。さらにマザーズ市場へ上場しなかった理由は公開株数が削減されたことにより、マザーズの上場基準を満たすことができなかったからのようです。

Speeeは将来、東証1部を目指していたように思いますがマザーズに上場できなかったことで1部昇格を簡単に行うことが難しくなったようです。東証1部の基準変更が日程的に絡んでいると言われています。

そのため2020年4月に上場するIPOが例年よりも多かったと言われています。それもコロナの影響で大半が上場できなかったため2020年はIPO投資家の記憶に残る年になりそうです。

野村證券は前受け金不要でIPO抽選に申込めるため抽選に参加する投資家は多そうです。先に上場するIPOの初値が好調であればSpeeeも買われるかもしれません。

ただ決してIPO的な目線で考えると優良株とは言えないと思います。その反面当選しやすいと言えるでしょう。

仮条件範囲が2,520円~2,880円と大きく上振れしています。このことから株価設定が高くなり初期投資魅力が薄くなったかもしれません。レポートを待ってBB判断をしたいと思います。初値修正値を確認しておいてください。

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

Speee(スピー)IPOの大手初値予想と評価はこうなる!

大手初値予想と言われる2社の初値予想を調べてみました。非常に参考になる数値なので投資家のブックビルディングスタンスにも影響を与えると考えています。最新の予想を見る限り公開価格割れはなさそうです。仮条件が引き上げられると既に割高と言われているため、公開価格割れがないとは言えないかもしれません。警戒している投資家もいるようです!

通常より当選しやすくても損失を出すようなことは避けたいためギリギリまで様子見となる投資家も多いと思います。

またB社の初値予想は後日記載したいと思います。タイミング的には仮条件発表後になります。

修正値5,000円~6,000円

※注目度B

※注目度5段階中上から3番目

利益が狙えるのであれば参戦したい投資家は多いと思います。同社の主力事業はデータ分析を元にしたマーケティングソリューションサービスの提供です。

業績は拡大する見通しだそうです。新型コロナウイルス感染症による影響も少ないようです。上場後は既存上場企業と似たようなPERになりそうです。コンサルタントや運用型広告、ネーティブ広告配信プラットフォームなどの事業は高PERとなる企業が多いです。

2020年のIPOスケジュールは下記ページで最新情報を基にまとめています。Twitterでも情報発信しているのでよかったら参考にしてください。Twitterは投資材料の宝庫だと思います。

IPOスケジュール表を作成し新規上場を予定している銘柄についてい情報をまとめました。ブックビルディング表は銘柄名をクリックして頂くこと詳細が表示されます。BBスタンスは銘柄承認時に評価していますが、変更することもたまにあ …

Speee(スピー)IPOの幹事引受け株数

Speeeの幹事引受け株数を調べました。主幹事は野村證券になります。公開株数とオーバーアロットメントを合わせると1,121,900株あります。100万株以上あるため比較的当選しやすいと思います。普段IPOに当選できていない方は試しに申込むのもありです。ネット抽選だと当選後にキャンセルを行っても問題はないはずです。

証券会社によりキャンセルするとその後は当選できないという裏話も出ていますけど、私はキャンセル後も当選できているのでそんなことはないかも?と考えています。引受け株数が少ない証券会社は少し注意が必要かもしれません。

| 幹事名 | 配分単位 | 引受割合 |

| 野村證券(主幹事) | 849,100株 | 87.03% |

| SBI証券 | 58,500株 | 6.00% |

| みずほ証券 | 36,500株 | 3.74% |

| 楽天証券 | 9,700株 | 0.99% |

| SMBC日興証券 | 7,800株 | 0.80% |

| 大和証券 | 7,800株 | 0.80% |

| マネックス証券 | 2,400株 | 0.25% |

| 藍澤證券 | 1,900株 | 0.19% |

| いちよし証券 | 1,900株 | 0.19% |

申込みを行うなら野村證券とSBI証券、みずほ証券でよさそうです。売却手数料やキャンセル前提で考えた場合はネット証券からの申込みが有効です。ネット証券の場合は店頭系よりも気軽にキャンセルを行えると思います。

類似企業はフルスピード(2159)やフリークアウト・ホールディングス(6094)などでしょか。GMO TECH(6026)が意識されると初値が好調になりそうです。

正直なところスピーは公開価格を超えて初値が付けばよいのでは?と考えています。利益が出ても大きな利益とはならないでしょう。

2020年6月24日からコロナ禍で止まっていたIPOが再開されるため、複数の銘柄で初値が飛べばスピーの抽選に積極的に参加しようと思います。需要があまりなければ不参加でもよさそうです。

Speee(スピー)IPOの業績予想とBBスタンス

Speeeの最新業績予想を調べBBスタンスについて考えてみたいと思います。実は業績は良さそうなんです!

2020年9月の連結業績予想は売上87.5億円を見込んでおり前期比18%増と快調に飛ばしています。経常利益は5.4億円を見込み前期比184.1%増になります。

四半期利益は5億円を見込み前期の2,100万円から23.67倍にもなります。数値だけ見れば凄い成長ですが前期利益が少なかったためこのような数値になっていると思っています。ちなみに2017年9月期は約4億円の赤字を計上しています。

PERは想定発行価格2,270円算出で約41.31倍、PBRは6.89倍になります。配当金や株主優待の設定はありません。

上場規模が25.5億円で時価総額が221.5億円なので前回の承認を考えるとどうでしょうか?ただ前回の上場から公募株数を大きく減らしているため、やはり東証1部を目指していたのでは?

しかし、ジャスダックに上場することになり株数を無理やり増やさなくてもよくなったメリットもあります。売出株よりも公募株数が多い上場となっています。

東証1部上場のプロパティエージェントがクラファンに参入! 【日本初の不動産ポイント投資】

東証1部上場企業がクラウドファンディングを行っています。投資初心者にお勧めできる不動産投資型クラウドファンディングなんです。

Rimple(リンプル)へ投資を実際に行ってみたので投資先を考えている方は下記記事が参考になると思います。

Rimple(リンプル)の口座開設を行い抽選に申し込を行ったところ投資できました。前回の抽選は落選しましたが今回は当選できたため儲かるのか検証します!投資を行うまで勘違いしていた部分があるためブログにまとめておきたいと …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。