KIYOラーニング(7353)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事はSMBC日興証券が務め公開株数340,200株、オーバーアロットメント51,000株です。上場規模は想定発行価格1,980円から計算すると約7.7億円になります。上場規模は10億円以下なので基本的には参加スタンスになります。

個人向け資格取得支援サービスの「スタディング」は2020年3月に開始したTOEIC@対策講座の市場ポテンシャルが大きいそうです。資格取得に興味がある個人が主なターゲット顧客になるそうです。

法人向けの社員教育クラウド「エアコース」は企業の人材育成ニーズの活性化により、eラーニングや動画を使った教育関連サービスの投資増もあって好調に推移しているそうです。

業績面の不安があるIPOとなっていますが、広告費を積極的に使っていることで赤字体質にあるようです。また季節的収益変動もあるようです。

では詳しく考察してみたいと思います!

KIYOラーニング(7353)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 個人向けオンライン資格講座及び法人向け社員教育クラウドサービスの提供 |

| 上場日 | 7月15日 |

| ブックビルディング期間 | 6月30日~7月06日 |

| 想定価格 | 1,980円 |

| 仮条件 | 2,070円~2,300円 |

| 公開価格 | 2,300円 |

| 初値結果 | 5,360円(公開価格2.33倍) |

| 企業情報 | https://www.kiyo-learning.com/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

差引手取概算額541,480千円に本第三者割当増資の手取概算額上限92,576千円を合わせた、手取概算額合計上限634,056千円については、①事業サービス強化のためのシステム開発、②事業拡大を目的とした人員増強のための費用、③借入金の返済、④広告宣伝費に充当する予定です。

①事業サービス強化のためのシステム開発

当社サービス「スタディング」及び「エアコース」に係るシステムに関して、ユーザー利便性の向上を目的としたシステム開発等の設備投資資金として、2020年12月期:30,000千円の充当を予定

②事業拡大を目的とした人員増強のための費用

人材基盤を拡張するための人材採用費及び増加人件費として、2020年12月期:10,000千円、2021年12月期:50,000千円及び2022年12月期:50,000千円の充当をそれぞれ予定

③借入金の返済

運転資金として調達した借入金の返済資金として2020年12月期中に返済予定の30,000千円の充当を予定

※上記以外の残額につきましては、当社サービス「スタディング」の認知度アップ及びエンドユーザーの獲得を目的とした広告宣伝費の一部として、2020年12月期、2021年12月期及び2022年12月期に充当を予定しております。また上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 300,000株 |

| 売出株数 | 40,200株 |

| 公開株数(合計) | 340,200株 |

| オーバーアロットメント | 51,000株 |

| 上場時発行済み株数 | 2,145,000株(公募分を含む) |

| 想定ベースの時価総額 | 約42.5億円 |

| 幹事団 | SMBC日興証券(主幹事) ←当選期待 大和証券 三菱UFJモルガン・スタンレー証券 SBI証券 楽天証券 |

| 委託見込 | auカブコム証券 DMM.com証券 |

KIYOラーニング(7353)上場評判とIPO分析

想定発行価格1,980円を基に吸収金額を算出すると約6.7億円となり、オーバーアロットメントを含めると約7.7億円規模の上場となります。上場規模よりも赤字経営となっていることが不安材料だと思います。KIYOラーニングはITを用いて、個人や企業での学習を効率化するクラウドサービスを展開している企業です。主に個人向けのオンライン資格講座の「スタディング」事業、法人向けの社員教育クラウドサービスの「エアコース」事業を提供しています。

同社の強みは10年以上に渡って蓄積してきた、人や組織の学習を変革する「ラーニング・テクノロジー」を基盤とした組織能力とそこから生み出される資産だそうです。

KIYOラーニングの主要サービスである「スタディング」は、「学びやすく、わかりやすく、続けやすい」をコンセプトとしたオンライン資格講座です。

スマートフォンやタブレット、パソコン等で受講でき分かりやすい動画講座や問題練習によって、忙しい人でも「すきま時間」を使って資格取得のための学習ができます。

スタディングでは、ビジネスパーソンに人気がある資格を中心とした講座ラインナップを展開しています。

カテゴリとして、「ビジネス・経営」「法律」「会計・金融」「不動産」「IT」「ビジネススキル」「公務員」「語学」に分類される全26講座を提供しています。※2020年5月現在

スタディングでは、従来は主に社会人向けの国家資格・公的資格を中心にラインナップを展開していました。近年はTOEIC@講座による語学分野や、公務員対策講座による学生向け就職対策講座にも対応を始めています。

今後の学習サービス強化の取組みでは、過去の受講者の学習履歴データや問題・模擬試験等の得点データを分析し、AIを用いることで、個別に最適な学習プランやアドバイスを提供することに力を入れるそうです。

同社は2017年より法人向けサービスとして、社員教育クラウドサービス「エアコース」を提供しています。

エアコースでは、各種の社員教育コースが受け放題で受講でき、自社独自の教育コースも簡単に作成・配信できます。また、エアコースはクラウドサービスであり、オフィス内だけでなく、在宅、営業所、店舗、外出先、移動中、海外拠点など離れていてもスマートフォンさえあればどこでもコースを受講することが可能です。

企業の教育担当者やマネージャーを支援する、集合研修管理機能やレポート機能も充実しており、社員教育の悩みを解決するそうです。

利用にあたっては初期費用がかからず、利用ユーザー数に応じて利用料金を支払うSaaS形態のサービスとなっています。

企業の利用人数が多くなるにつれて、1ユーザーあたりの利用単価が安くなるボリュームディスカウントの価格モデルであり、小規模企業から大規模企業まで幅広く導入頂いているそうです。

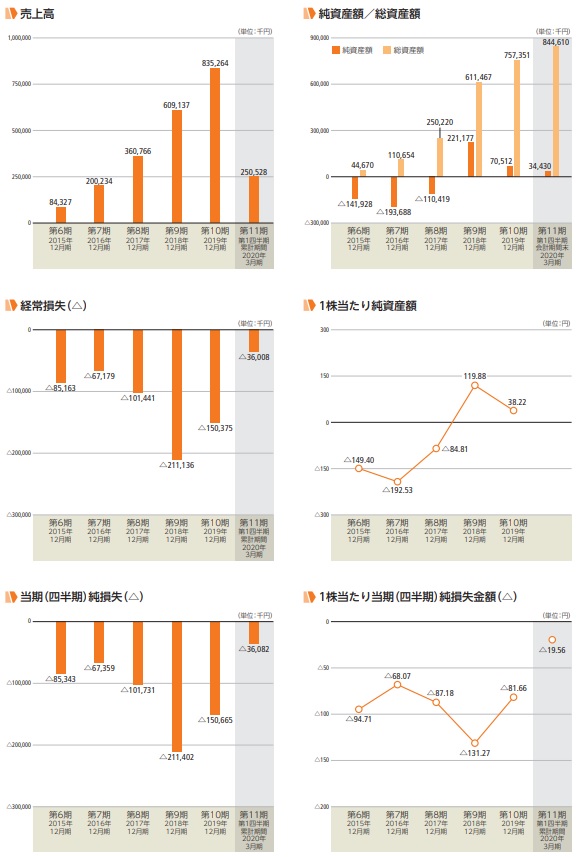

KIYOラーニング(7353)の企業財務情報と配当性向

| 回次 | 第9期 | 第10期 |

| 決算年月 | 2018年12月 | 2019年12月 |

| 売上高 | 609,137 | 835,264 |

| 経常損失 | △211,136 | △150,375 |

| 当期純損失 | △211,402 | △150,665 |

| 資本金 | 388,050 | 388,050 |

| 純資産額 | 221,177 | 70,512 |

| 総資産額 | 611,467 | 757,351 |

| 1株当たり純資産額 | 119.88 | 38.22 |

| 1株当たり当期純損失金額 | △131.27 | △81.66 |

| 自己資本比率(%) | 36.17 | 9.31 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △149,837 | 85,889 |

| 投資活動によるキャッシュ・フロー | △64,676 | △37,920 |

| 財務活動によるキャッシュ・フロー | 533,880 | 57,223 |

| 現金及び現金同等物の期末残高 | 405,534 | 510,726 |

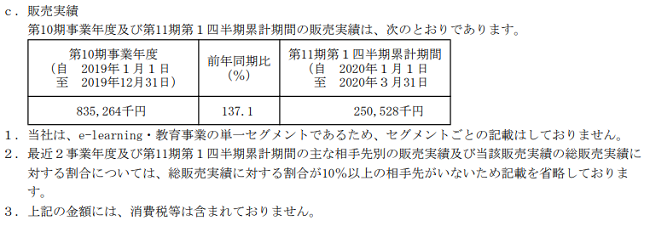

- 売上高250,528千円

- 営業損失35,348千円

- 経常損失36,008千円

- 四半期純損失36,082千円

個人向け資格支援事業は前期に引き続きスタディング講座の新規開発や既存講座の改良に注力しています。有料会員数(ユニーク数)も順調に伸長しており、2020年2月には有料会員数が累計で6万人を突破しています。また、3月には株式会社アルクと共同で英語試験のオンライン講座「TOEICTEST対策講座」を新たに開講し、より資格講座ラインナップを充実させることができたそうです。

法人向け事業はTOEICを中心とした新コンテンツの開発を行っています。さらに、エアコースや動画制作等の新規案件受注獲得に向けた営業活動を中心に積極的に行ってきたそうです。

KIYOラーニング(7353)の株主状況とロックアップについて

会社設立は2010年1月04日、東京都千代田区紀尾井町4番13号に本社を構えます。社長は綾部貴淑氏(1971年11月08日生まれ)、株式保有率は48.95%(953,000株)です。従業員数24人で臨時雇用者3人、平均年齢39歳、平均勤続年数2.5年、平均年間給与5,489,257円です。業種はe-learning・教育事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 綾部 貴淑 | 953,000株 | 48.95% | ○ |

| 株式会社MS-Japan | 148,000株 | 7.60% | ○ |

| みらい創造一号投資事業有限責任組合 | 148,000株 | 7.60% | ○ |

| イノベーション・エンジン産業創出投資事業有限責任組合 | 100,000株 | 5.14% | ○ |

| GA1号投資組合 | 80,000株 | 4.11% | ○ |

| かんしん未来投資事業有限責任組合 | 72,000株 | 3.70% | ○ |

| ウィルグループファンド投資事業有限責任組合 | 52,000株 | 2.67% | ○ |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である綾部貴淑、売出人である橋野竜一郎、当社株主かつ当社役員である島田慶生及び秦野元秀、当社株主である株式会社MS-Japan、フリービットインベストメント株式会社、株式会社マイナビ、株式会社ぐるなび、~省略~ はSMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年1月10日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

当社株主であるみらい創造一号投資事業有限責任組合、イノベーション・エンジン産業創出投資事業有限責任組合、GA1号投資組合、かんしん未来投資事業有限責任組合、ウィルグループファンド投資事業有限責任組合、SMBCベンチャーキャピタル4号投資事業有限責任組合、三菱UFJキャピタル6号投資事業有限責任組合、GA1号投資組合及びエッジテクノロジー有限責任事業組合は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の2020年10月12日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2020年10月12日)と180日間(2021年1月10日)のロックアップが付与されています。ベンチャーキャピタル等に対しては90日間のロックアップの他、発行価格の1.5倍以上でロックアップ解除の条件が付けられています。

親引け設定はありません。

KIYOラーニング(7353)IPOの初値予想と幹事引受け株数

大手初値予想は2社掲載予定です。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。修正値5,000円~5,500円

※注目度A、7月02日追記

※注目度5段階中上から2番目

仮条件が2,070円~2,300円に決定しました。これにより吸収額が仮条件算出で約9.0億円、時価総額が49.3億円になります。また今期業績は黒字になる予定が既に出ています。赤字から一気に黒字化することでIPO市場でも好感されるようです。

個人主体事業ではあるが、法人に対してもサービスを展開しています。またクラウドを使ったサービスを行うことで「教育とIT」と言ったテーマ性も感じられます。eランニング関係は業績から勝ち組となっている企業も見受けられるため今後の事業展開に期待したいところです。

2020年12月の単独業績予想は売上14.35億円を見込んでおり、前期の8.35億円から71.86%も伸びるそうです。そのぶん利益が増額しているようなので経常利益は1.25億円を計上していきます。前期が-1.50億円だった事を考えると上場後の知名度アップによる業績上方修正も期待できそうです。

初値形成時の心配点はベンチャーキャピタル保有株がロックアップ1.5倍以上になると売却可能になることです。このためセカンダリー投資は初値形成時の出来高にも気を使いたいところです。

EPS59.62からPERを計算すると約38.58倍、BPS340.32からPBRを計算すると約6.76倍になります。某紙では割安感が感じられると言った記載もあります。ブックビルディングスタンスは積極的参加でよさそうです。

公募組は全力参加のスタンスで良さそうですね。

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(主幹事) | 313,000株 | 92.00% |

| 大和証券 | 10,200株 | 3.00% |

| 三菱UFJ・モルガンスタンレー証券 | 6,800株 | 2.00% |

| SBI証券 | 6,800株 | 2.00% |

| 楽天証券 | 3,400株 | 1.00% |

赤字上場なので何とも言えませんが当選を狙うなら主幹事SMBC日興証券からでしょう。上場規模は小さめで株数も少ないことから、他のIPOの初値が高ければKIYOラーニングのIPOも初値期待ができると思います。

同日上場が3社となっているため一番選ばれない可能性があります。逆に当選しやすいIPOなので積極的に申込めば配分があるかもしれません。

SMBC日興証券のIPO概要と当選秘策のご紹介です。申込続ければIPOは当選できると思います。ただ根気が試される投資なので主幹事を中心に申込んでおきましょう。嘘なしの当選画像を掲載しています。幹事に入るとほぼすべての銘柄 …

コロナ環境下でFXを始める方が増えているそうです。トライオートFXの三大際について調べてみたのでキャンペーンを利用して参加したい方は参考にしてください。私も三大際キャンペーンに参加するため既に発注済みです。

タイアップ特典とチュートリアル本が付いているので通常よりもお得となっています。

トライオートFXの三大際が始まりました。これに伴い私もキャンペーンに参加してみたのでその結果を報告します。詳しく調べると既存顧客はキャンペーン金額が倍増になる可能性がありました。 トライオートFXの口座を開設している方は …

FXと言えばヒロセ通商さんとのタイアップが延長されました。もしまだ参加されたことがない方はお勧めします。IPOが途切れたタイミングで時間があれば毎月の取引高キャンペーンに参加することで色々貰えます。

ヒロセ通商のキャンペーンに参加し毎月食品を貰い始めて9年以上が過ぎたように思います。ヒロセ通商が上場する前から毎月取引キャンペーンに参加していますが、はじめは10万通貨の取引量でした。その後、慣れるにつれてFX取引が増え …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| EduLab(4427) | PER48.16倍 | PBR8.07倍 |

| レアジョブ(6096) | PER85.47倍 | PBR16.93倍 |

| ベネッセホールディングス(9783) | PER47.5倍 | PBR1.66倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年12月01日~2025年11月30日 | 28,000株 | 250円 |

| 2019年12月19日~2027年12月18日 | 16,000株 | 625円 |

| 2021年4月02日~2029年4月01日 | 58,000株 | 1,000円 |

ストックオプション(新株予約権)は44,000株が行使期限を迎えています。

株主名簿を確認するとベンチャーキャピタル名が多く、換金売り目的の売却が多い気がします。発行価格(売出価格)の1.5倍以上は危険なIPOなのかもしれません。とりあえず某機関のレポート待ちで良さそうです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。KIYOラーニング(7353)IPOの評価と申し込みスタンス

KIYOラーニングのIPOは上場規模や株数的には問題ありません。しかし業績に不安がある銘柄だと思います。IPOバブル時であれば積極的に参加して構いませんが、6月上場の初値結果と地合いがポイントになりそうです。

動画講座のためネット環境があればいつでも同社サービスにアクセスできるメリットがあります。会員数の増加傾向からそろそろ黒字化期待ができそうです。

個人向け資格取得の支援サービスの「スタディング」、そして法人向けの社員教育研修の支援を目的とした「エアコース」はインターネットを介したサービスになるため、新型コロナ感染症の影響は受けにくい性質があります。

またテレワーク可能な体制を既に整えているそうです。従業員数が現状で24人(臨時3人)となっていることで一人当たりの業務も多いようです。

KIYOラーニングの公式サイトのプレスリリースには「スタディング」有料受講者累計が7万人を突破したとあります。AIを使った学習プラン機能の表記もあります。事業は上手くいっているようですから今期、もしくは来期に黒字化するの期待があります。

IPOではあまり人気がある事業とは言えませんが、状況によっては利益が出ると思うので抽選に参加できる準備だけ行っておきましょう!

ブシロード(7803)IPO主幹事です! 【私はネット口座だけで当選しています】

SMBC日興証券はIPO主幹事を引受けることが多いため口座を開設していない方は口座を持っていたほうが良いです。

REIT主幹事を引受けることもあるためIPO投資をするなら口座を開設しておきべきでしょう!大手証券口座はすべて開設しておくことをお勧めします。資金が豊富にあればIPO投資は簡単です。資金的余裕がなければ努力でIPOを手に入れましょう!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。