SBI証券のIPO抽選ルールが変更されます。2021年1月15日から改定され、これからIPOの当選確率が変わる可能性があります。ただ配分改悪と言われていますがそれほど影響はないと考えています。

そもそも抽選枠の当選はかなり少ない印象です。またSBI証券の店舗で相談したらIPOの配分が裁量であったという話もネットで出ていたため、裁量当選も行われていた可能性があります。

真実はわかりませんが、より裁量当選できる可能性が高まっただけではないかと考えています。

これまで原則として個人顧客への配分予定数量の70%が抽選とされており、残りの30%がIPOチャレンジポイント枠になっていました。

口座数が多いため70%枠では当選しにくい印象があると思いますが、ネットでは当選者を確認できていました。ただ個人的に疑問だったのは裁量配分です。また「個人のお客様への配分予定数量」という書き方も以前から気になっています。

実際は証券会社が適正な配分を行っていたと考えられますが、自社のことなのである程度幅を持たせていたと考えても不思議ではありません。

そもそもIPOチャレンジポイント枠で当選できることが、投資家として有難いことだと思います。

SBI証券のIPO抽選方法が変更になるの?改悪ではないと思っています

ネット証券最大手のため個人投資家の口座も多くなります。今回の改定により何が変更されたのでしょうか?| 項目 | 新ルール | 旧ルール |

| 個人のお客様への配分予定数量 | 60% | 70% |

| IPOチャレンジポイントに基づく方法により配分先決定 | 30% | 30% |

| 取引状況等を踏まえて当社が定めた配分基準に従い配分先を決定 | 10% | 0% |

新旧のIPO抽選ルールをまとめると上記のようになります。ただ機関投資家には引受け株数のどのくらい配分されているのか明記はありません。

公式サイトには以下の文言があります。

要するに個人投資家への配分は、機関投資家配分を引いた後に行われると解釈できそうです。これについては新旧変わりありません。ただし新しい「募集等に係る株券等の顧客への配分に係る基本方針」には地域金融機関という文言が追加されています。

あまり深掘りしても仕方がないため、「そうなんだな~」と解釈したいと思います。

今回、問題なのは「個人のお客様への配分予定数量」が10%減らされたことだと思います。しかし個人的にはあまり関係がない気がしています。

確かに10%減れば抽選枠で当選できない方が出てくるでしょう。しかし、そもそも当選しにくい証券会社なので落選してIPOチャレンジポイントをこれまで通りに集める方法に徹してよいと思います。

抽選枠で当選すること自体が稀です。ネットで探すと当選者が毎回出ていますが多くの方が落選になります。

私もこれまで抽選枠で当選したことがありますが運なので何とも言えません。株数が少なかろうが多かろうが運が良い方は当選できますからね。

と言うことでそこまでの改悪ではないと思います。当選確率は確かに下がると思いますが多くの方はこれまで通りにIPOチャレンジポイントを貯めることに徹しましょう。

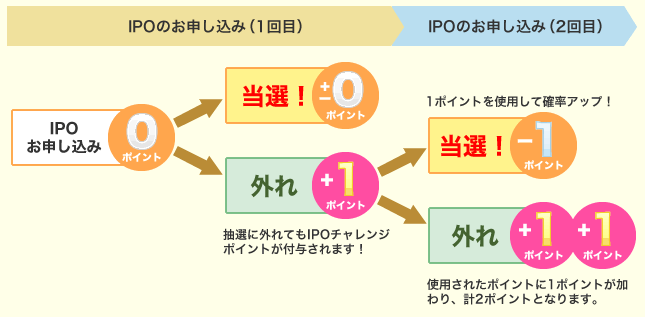

上記のような感じでポイントを貯めれば当選することができます。当選銘柄により100万円以上の利益が見込めることがあります。

上記のタスキ(2987)は670円の株が5,060円になりました。NISAで買い付けたので税金は引かれず利益が43.9万円でした。このポイントの使い方はあまり賢いとは言えない結果だと思います。

200株配分のつもりで申込んだので利益こそ出ていますが負けた気がしています。ポイントを貯めることで上位から当選していく仕組みになります。

また、上記でもふれましたが店頭配分が不明瞭だと思っていたので、今回の改定ではっきりしたと考えています。

インターネットだけでなく店舗も存在しています。SBIマネープラザやIFA(資産運用アドバイザー)がいる店舗がSBI証券には昔からあります。ここでの配分が個人的に気になっていたため明確化されただけかも?と考えています。

結果的に裁量当選枠の拡大になるのかもしれませんが、SBIホールディングスがインターネット総合金融グループのため戦略も含まれていることでしょう。これまでのIPO当選実績は下記になります。

SBI証券(旧イー・トレード証券)のIPO抽選ルールと当選画像を掲載しています。過去記事を利用しているため少し見にくくなっており申し訳ありません。追記するような形になっています。最近はポイントを使わなくても当選することが …

IPOチャレンジポイント枠の当選とは?当選確率が上がるシステムなんです

簡単にIPOチャレンジポイントについてふれておきたいと思います。最近はキャンペーンなども行われ戦略的にポイントを貯める投資家も出てきています。今回は基本的なことをご紹介したいと思います。

※SBI証券公式サイト引用

上記画像のようにIPO抽選に申込みを行い「はずれ」たら1ポイント貰えます。そしてポイントを使って当選すると利用ポイントが無くなります。

要はIPOチャレンジをたくさん貯めた方がIPOに当選しやすい構造になります。貯めるポイントの目安は150P~200PあればC級のIPOに当選できる可能性が高まります。

利益を大きく見込めるIPOであれば350P~400P程度が必要です。100万円抜きできるようなIPOだと600P以上が必要だと思います。昔は200P位で当選できていましたが、参加者が多くなりIPOチャレンジポイントのボーダーラインも高くなっています。

なのでC級銘柄をコンスタンスに狙うほうが、実はよいのではないかと最近感じています。SBI証券が主幹事をすることが多くなりましたからね。

また補欠当選の場合は補欠当選に申込をおこない「落選」したら1ポイント貰えます。当選したらポイントは貰えません。参考記事は下記になります。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

個人投資家がSBI証券でIPO当選をできるだけ高める方法はないのか?

SBI証券においてIPO当選確率を高める方法は、ブックビルディング締め切り時間前までに、より多くの資金を入金する以外にないでしょう。新しい「募集等に係る株券等の顧客への配分に係る基本方」は以下のようになります。

更に残りの10%については、(前述の方法により配分されなかったお客様のお申込分を対象に)お客様の投資についての知識・経験・資力といった「適合性の原則」の徹底を留意しつつ、当社との取引状況等を踏まえて当社が定めた配分基準に従い配分先を決定いたします。

尚、本基本方針でいう「個人のお客様」とは、インターネットを通じてブックビルディングの申込から配分結果のご確認、購入の意思表示、約定までを完結いただける全てのお客様を指すものとします。新規公開株の抽選は、次の要領で行います

私は大きな資金を入金することがないため関係なさそうです。例えば、1億円の預け入れ資金がある方が当選しにくくなることは考えられるかもしれません。

これまで資産枠で当選していた方のレベルが上がると考えられます。SBI証券のブックビルディング状況をTwitterなどで確認していると3億円くらいの資金でブックビルディングに挑んでいる方もいます。

そりゃ当選しますよ!と言いたいのですが、これが世の中のルールです。投資において資金を多く保有する方ほど良い思いができます。もちろん投資でも優位な取引が可能です。

しかし、私のような弱者にはほぼ関係がないため、今回の改定が改悪になることはあまりないと考えていません。

IPO当選を狙う方法でさらに考えられることは店頭(店舗)に出向いて資産運用を相談してみると良いかもしれませんね。私は出向いたことはありませんが、過去に読者の方からお話を詳しくお聞きしたことがあります。ここには書きませんけどね。

と言うことで10%については裁量当選と考えてよいと思います!SBI証券の主幹事引受けが多いため良かったり悪かったりだと思います。営利目的で証券会社も経営されていることから、この程度は仕方がないと思います。

それと、SBIグループのSBIネオモバイル証券もSBI証券主幹事が増えることでIPO取扱いが期待できます。

SBIネオモバイル証券は単元未満株の取扱いが起こなわれ、頻繁に取引を行っている証券会社の一つです。私はTポイントだけで投資を行っているため資産は少ないですが、かなり頑張っています。

最近は諦めて資金を数十万円程度入金を行ってIPO獲得を行いたいと気持ちの変化も現れています。単元未満株の配分ですが当選したいですからね。詳しくは下記記事でまとめています!

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

と言うことでSBI証券のIPO抽選ルール変更について詳しくまとめてみました。

一定の資産を保有している方が当選できなくなるかも?と考えています。庶民にはそれほど当選確率に変化がないのではないでしょうか。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。