プロジェクトカンパニー(9246)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が務め公開株数1,075,500株、オーバーアロットメント161,300株です。上場規模は想定発行価格2,650円から計算すると約32.8億円になります。

IPOでは人気が見込める業種なので公開価格割れはないと考えています。個人的には積極的に抽選参加を行いたいと思います!

※プロジェクトカンパニー公式サイト引用

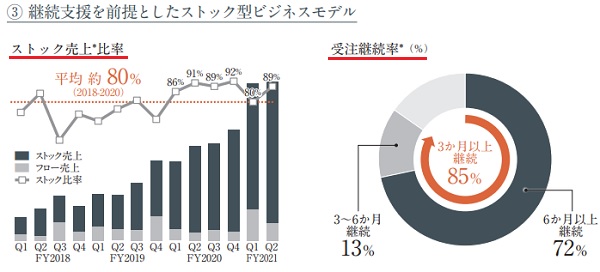

プロジェクトカンパニーのDX業における強みは、コンサルティングとマーケティング、UI/UXのニーズを一気通貫で支援できることとなっています。

日本国内のDX関連投資額は2019年から2030年まで年平均成長率13%で増加すると見込まれています。試算では2030年には約3兆円の市場規模となると予測されています。

だからと言って同社が儲かるとは言えませんが、業績の急拡大からみても売上は右肩上がりになると予想できます。新たな技術革新に対応できないと業績の急落も考えられるでしょう。

上場時点では勢いが感じられます。ただ業績規模がまだ小さく、前期売上が11億円程度しかありません。しかし上場による吸収金額は大きめなんですよね。

10億円規模の上場であればかなり人気だったと個人的に思います。また売出株は多めとなっています!

プロジェクトカンパニー(9246)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | デジタルを活用した新規事業開発、既存事業におけるデジタルを活用した業務効率化、デジタルマーケティング戦略の立案、スマホアプリのUI/UXの改善などのコンサルティング事業 |

| 上場日 | 9月29日 |

| ブックビルディング期間 | 9月09日~9月15日 |

| 想定価格 | 2,650円 |

| 仮条件 | 2,570円~2,650円 |

| 公開価格 | 2,650円 |

| 初値結果 | 3,500円(公開価格1.32倍) |

| 企業情報 | https://www.projectcompany.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

差引手取概算額819,796千円に「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限393,249千円を合わせた手取概算額1,213,045千円については、以下に充当する予定であります。

①人材の採用・育成費

当社が積極的かつ柔軟な採用戦略で優秀な人材を獲得するための採用費、及び獲得した人材の育成期間の人件費等として、手取金のうち595,000千円を充当する予定。また、顧客をリードすることができる優秀なマネジメント人材育成の効率化のための研修パッケージ作成等に、60,000千円の充当を計画。

②新規事業の検討・開発

新規事業の検討・開発に関わる費用として、210,000千円を充当する予定。

③オフィスの増床

業容拡大による従業員数の増加に対応して、本社オフィス拡張の必要性が生じることを見込んで、敷金等として180,000千円を充当する予定。

④借入金の返済

財務体質の一層の強化のため、金融機関からの借入金の約定返済として、30,000千円、期限の到来による社債償還に103,000千円を充当する予定。

残額については、将来における当社の成長に寄与するための支出、投資に充当する方針です。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 342,000株 |

| 売出株数 | 733,500株 |

| 公開株数(合計) | 1,075,500株 |

| オーバーアロットメント | 161,300株 |

| 上場時発行済み株数 | 5,385,900株(公募分を含む) |

| 想定ベースの時価総額 | 約142.7億円 |

| 幹事団 | SBI証券(主幹事) 岡三証券 藍澤證券 岩井コスモ証券 水戸証券 エイチ・エス証券 極東証券 東洋証券 松井証券 むさし証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

プロジェクトカンパニー(9246)上場評判とIPO分析

想定発行価格2,650円を基に吸収金額を算出すると約28.5億円となり、オーバーアロットメントを含めると約32.8億円規模の上場となります。上場規模に荷もたれ感が感じられますが、企業のDX投資が加速化しているため吸収できると思います。同社は「プロジェクト型社会の創出」を理念として掲げ、大手企業におけるデジタルを活用した新規事業開発、既存事業におけるデジタルを活用した業務効率化、デジタル系新規事業におけるUI/UXの改善などを行います。

また、デジタルトランスフォーメーション(DX)の実現をコンサルティングサービス、マーケティングサービス、UI/UXサービスの三本柱により一気通貫で支援しています。

デジタルトランスフォーメーション市場は拡大基調の市場であり、拡大を後押しする要因として、「日本企業の構造的課題による生産性の低さ」「政府によるDXの後押し」「新型コロナウイルス感染症の流行によるニューノーマルの常態化」があげられます。

新型コロナウイルス感染症の流行はネガティブな影響があるのではないか?と警戒していたようですが、結果的には、新型コロナウイルス感染症が業務のデジタル化を促進するなどDX市場の拡大要因となり、同社業績にはポジティブな影響だったそうです。

※有価証券届出書引用

デジタルトランスフォーメーション事業は、コンサルティングサービス、マーケティングサービス、UI/UXサービスの3つに分かれます。

コンサルティングサービスにおいては、DXを通じた新規事業開発や既存事業変革、業務改善の支援を行っております。

新規事業開発により新たな収益源を創出したいという顧客へは、事業立上げのために検討すべき事項を洗い出し、DXの観点から事業スキームを検討、整理するなどの支援を行っています。

※有価証券届出書引用

マーケティングサービスにおいては、Twitter、Instagram等のSNS運用支援、Webサイト改善、マーケティングコンサルのサービスを提供しています。

SNS運用支援においては顧客のSNSを通じたブランディング・集客促進を行います。Webサイト改善においては集客や販売促進につながるWebサイト・LPの改善を行っています。

また、マーケティングコンサルにおいては、デジタルマーケティングにおける戦略検討から実行までを支援しており、カスタマージャーニーの整理や広告出稿媒体ごとの戦略、KPI設計、訴求内容の仮説検証等を担っています。

※有価証券届出書引用

UI/UXサービスにおいては、UI/UXの改善のためのユーザビリティテストサービスである「UIscope」を活用し、サービス体験の改善・設計を支援しています。

UIscopeは、スマートフォンアプリ・サイトに特化し、テストユーザーであるUIscopeモニターの操作を録画し、その行動を解析することで、UI/UXを改善していくサービスです。

2020年12月期において案件の80%をインバウンドで獲得しており、またこれまでの案件実績をもとに幅広いサービス、プロダクトのUI/UX改善ノウハウを蓄積することができているそうです。

事業譲受から2020年12月末までの累計導入企業数は125社となっています。

プロジェクトカンパニー(9246)の企業財務情報と配当性向

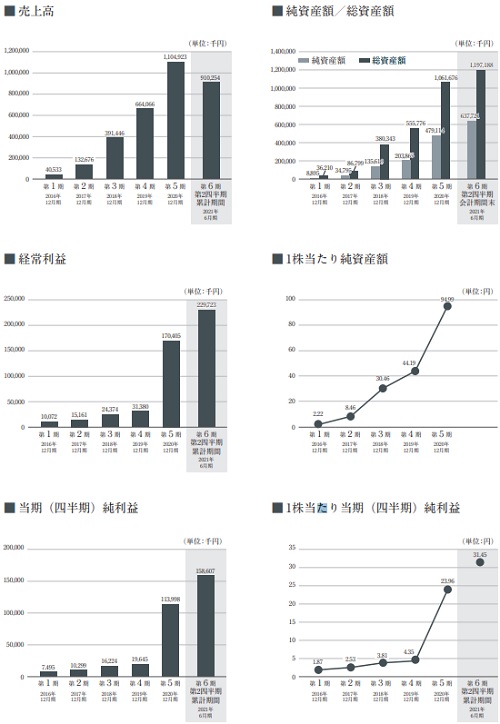

| 回次 | 第4期 | 第5期 |

| 決算年月 | 2019年12月 | 2020年12月 |

| 売上高 | 664,066 | 1,104,923 |

| 経常利益 | 31,380 | 170,405 |

| 当期純利益 | 19,645 | 113,998 |

| 資本金 | 150,700 | 311,950 |

| 純資産額 | 203,865 | 479,114 |

| 総資産額 | 555,776 | 1,061,676 |

| 1株当たり純資産額 | 44.19 | 94.99 |

| 1株当たり当期純利益金額 | 4.35 | 23.96 |

| 自己資本比率(%) | 36.7 | 45.1 |

| 自己資本利益率(%) | 11.6 | 33.4 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 17,231 | 155,620 |

| 投資活動によるキャッシュ・フロー | △36,658 | △83,170 |

| 財務活動によるキャッシュ・フロー | 85,239 | 307,264 |

| 現金及び現金同等物の期末残高 | 330,693 | 710,407 |

- 売上高910,254千円

- 営業利益232,848千円

- 経常利益229,723千円

- 四半期純利益158,607千円

DX業界では、政府によるDXの後押しや新型コロナウイルス感染症流行後のニューノーマルの常態化等により、業界全体の市場規模が順調に拡大しています。

同社のサービスごとの売上高前年同四半期累計期間比は、コンサルティングサービスが154.6%、マーケティングサービスが210.1%、UI/UXサービスが265.0%といずれも成長を続けています。マーケティングサービスとUI/UXサービスの売上高は前年同期比2倍以上に伸長しているそうです。

過去の支援実績、業務品質を評価いただけている既存クライアントからの追加発注と、新規クライアントの獲得にも成功している状況だそうです。

プロジェクトカンパニー(9246)の株主状況とロックアップについて

会社設立は2016年1月04日、東京都港区六本木一丁目6番1号に本社を構えます。社長は土井悠之介氏(1989年5月18日まれ)、株式保有率は35.39%(1,947,500株)です。従業員数50人で臨時雇用者0人、平均年齢27.8歳、平均勤続年数1.5年、平均年間給与5,545,000円です。

セグメント別従業員数はデジタルトランスフォーメーション事業42人、全社共通8人になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 土井 悠之介 | 1,947,500株 | 35.39% | ○ |

| 伊藤 翔太 | 1,947,500株 | 35.39% | ○ |

| 新宅 央 | 250,000株 | 4.54% | ○ |

| SBIホールディングス | 235,000株 | 4.27% | × |

| SBI AI&Blockchain投資事業有限責任組合 | 150,000株 | 2.73% | △ |

| SBI Ventures Two | 120,000株 | 2.18% | × |

| 鑓水 葵 | 100,000株 | 1.82% | × |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関連して、売出人かつ貸株人である土井悠之介及び伊藤翔太、売出人である新宅央、古瀬豪、江竜寛之、髙木秀邦、山田尚史、桃崎有治及び渡邊裕介、当社株主であるAOGIRI、ゼロ・ネクスト合同会社及びTomorrow’s Consultingは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年3月27日までの期間(中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買受引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2022年3月27日まで)のロックアップが付与されています。ロックアップ解除倍率の設定はありません。

また、上場前の第三者割当等による募集株式の割当等に関し、割当を受けた者との間で継続所有等の確約を行っています。

親引けは行われません。SBI AI&Blockchain投資事業有限責任組合保有の150,000株は全て売出株として売却されます。

SBI系のロックアップは掛かっていないみたいですね。

プロジェクトカンパニー(9246)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格2,650円に対して仮条件範囲が2,570円~2,650円に決定しました。吸収金額は最大で32.8億円のままになります。

ワンストップでデジタルトランスフォーメーション(DX)をサポートできる事業を行い、業績の急拡大が特徴的です。コンサルティングサービスが主力となり利益率が高いようです。

外部人材に頼るビジネス構築のため成長スピードがはやく、利益率も高くなる傾向にあると指摘があります。PER的には100倍や200倍と言った数値もあり得るようです。

ただし、このまま業績が勢いよく拡大した場合の話なのでIPO時点での評価は低くなると思います。仮条件上限が想定発行価格となっている時点で機関投資家の評価は妥当判断と考えられます。

成長性はあるけれど複合的に考えた場合にPER50倍あたりと言った感じでしょう。上場規模に荷もたれ感があるため初値利益で10万円獲得できれば良いほうかもしれません。

修正値3,500円~4,000円

※注目度A

上場規模が少し大きいため地合いの急変が心配されます。IPOに当選したらワクワク感とドキドキ感を楽しんでおきましょう!

IPOチャレンジポイントを利用して300株当選で30万円の利益(1単元10万円を想定)と考えた場合、積極的な参加スタンスの方もいそうですね。ただSBI証券主幹事の初値パフォーマンスが最近悪いため悩みましょう。

2021年12月期の単独業績予想は売上20.29億円となり前期比83.79%増、経常利益3.93億円となり前期比131.18%増になります。

四半期利益は2.72億円となり前期比140.71%増を見込んでいます。業績規模がまだ小さいため増収増益でも微妙です。

指標を確認すると、EPS53.18なのでPER49.83倍、BPS291.67なのでPBR9.09倍になります。配当金や株主優待の設定は現時点でありません。PER的には50倍~100倍が類似企業比較で妥当のようです。

コロナ禍前からDX市場は拡大傾向にありましたが、コロナ禍によりさらに顕著化してきている領域です。そのため業績期待はあると思います。

20億円規模の上場であればかなり人気が見込めたと思いますが、やや上場規模が大きめです。SBI系の株主もいますからね。

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 924,700株 | 85.98% |

| 岡三証券 | 32,300株 | 3.00% |

| 藍澤證券 | 21,500株 | 2.00% |

| 岩井コスモ証券 | 21,500株 | 2.00% |

| 水戸証券 | 21,500株 | 2.00% |

| エイチ・エス証券 | 10,800株 | 1.00% |

| 極東証券 | 10,800株 | 1.00% |

| 東洋証券 | 10,800株 | 1.00% |

| 松井証券 | 10,800株 | 1.00% |

| むさし証券 | 10,800株 | 1.00% |

公開株数が多いためSBI証券以外でも当選する可能性がありそうです。申込忘れのないように抽選に参加しておきましょう。

IPOチャレンジポイントについては下の方でまとめています。複数株配分になると考えられるため、戦略を考えておきましょう!

SBI証券のIPOルールは下記記事でまとめています。主幹事引受けが多くなっているため、口座を早めに開設してポイントを貯めていたほうがよいと思います。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

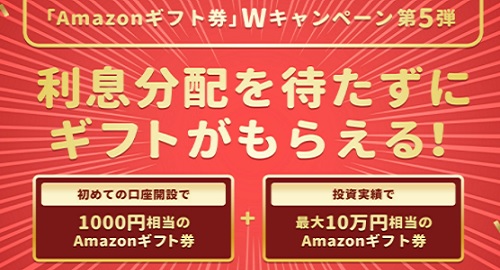

IPOに当選できない方はキャンペーン狙いで投資を楽しむ方法があります。IPOで資金を回していても利益につながらない方は投資金をクラウドファンディグで運用してみると良いかもしれません。

多分、これほど低単価の投資でAmazonギフト券をプレゼントしているキャンペーンは殆どありません。

CAMPFIRE Ownersでは口座開設と投資金額に応じたダブルキャンペーンを行っています。私は50万円の投資で1.5万円のAmazonギフト券を狙います。詳しくは下記記事でまとめています!!

CAMPFIRE Owners(キャンプファイヤーオーナーズ)でアマギフキャンペーンが始まりました。期間限定Wキャンペーンとなっており内容を確認して驚きました。口座開設をはじめて行うとAmazonギフト券が1,000円分 …

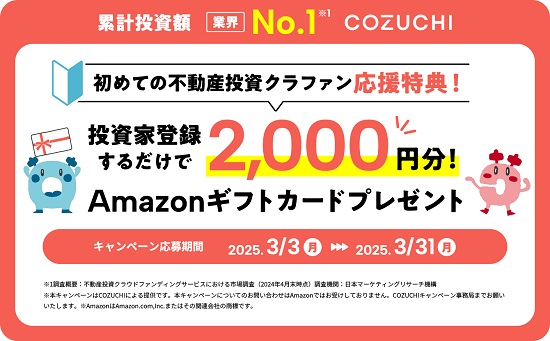

口座開設だけでAmazonギフト券を得たい方はCOZUCHIで2,000円分貰えます。

不特法を用いたクラウドファンディングになり、実際に不動産を取得するためリスクが軽減されると考えています。私は好んで投資を行っています。

月末までの申込みだとキャンペーンに参加できます。こちらも詳細を下記記事にまとめています。※早期終了の可能性があるそうです

COZUCHI(コズチ)に新規会員登録を行うとAmazonギフト券が2,000円分貰えます。口座開設だけで貰えるためかなりお得なキャンペーンです。独自性のあるサービスを行っており、平均利回りも他社比較で高く設定され、1万円 …

プロジェクトカンパニーのIPOチャレンジポイントボーダーラインを考察!

プロジェクトカンパニーのIPOチャレンジポイントボーダーラインを考えてみました。業績が急拡大しているため複数配分の場合に、どのくらいの利益が出るのか気になります。株価設定が高いため200株~300株の配分だと大きな利益になる可能性があります。基本的にDX系の企業はIPOで人気が見込めます!

上記画像はIPOチャレンジポイントによる配分結果をまとめた表になります。今考えるとポイントを持っていながら利用しなかったグラフィコ(4930)への投資が残念に思います。

425ポイントで約110万円の利益ですからね。

2021年の9月はどのような感じになるのかワクワクしながら期待しておきたいと思います。まだ年末を意識するタイミングではありませんが、初値が高くなればと考えています。

IPOチャレンジポイントを利用した際の複数配分は200株~300株だと思います。直近のジェイフロンティア(2934)から考えると300株配分の確率が高そうです。100株配分の可能性がないわけではありませんが、単元株配分は確率が低いと思います。

ボーダーラインは300株配分だと450P~550Pくらいでしょうか。セレンディップHD(7318)のように儲からないと投資家が判断すると300P台の当選も可能かもしれません。

1ポイントあたり1,000円以上の利益が出ていたころが懐かしいです。

また、SBIネオトレード証券でもSBI証券が主幹事なのでIPOの取扱いが行われると思います。

前受け金不要でIPO抽選に参加できるため口座を持っている方は申込んでおきましょう。これから新規口座開設される方は当サイト限定で2,000円を貰うことができます。詳しくは下記記事でまとめています。

立会外分売などにも利用できます。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| Kaizen Platform(4170) | PER157.93倍 | PBR6.29倍 |

| Branding Engineer(7352) | PER130.09倍 | PBR13.72倍 |

| デリバリーコンサルティング(9240) | PER22.7倍 | PBR21.76倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年11月22日~2028年11月21日 | 285,500株 | 250円 |

| 2021年12月17日~2029年12月16日 | 12,425株 | 300円 |

| 2022年11月13日~2030年11月12日 | 4,925株 | 375円 |

ストックオプション(新株予約権)は285,500株が行使期限に入っています。

新株予約権の行使の条件を確認する限り行使可能のようです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。プロジェクトカンパニー(9246)IPOの評価と申し込みスタンスまとめ

プロジェクトカンパニーのIPOは人気が見込める業種となっていますが吸収金額が問題です。2021年前半であれば簡単に吸収できたと思いますが、下半期に入り初値の伸び悩みが起きています。9月上場までに改善できればいいですよね。

※プロジェクトカンパニー公式サイト引用

同社は会社設立から5年8ヶ月程度の上場になりスピード感があります。またコロナ禍となった現在でも業績拡大が続ています。

絶え間ない技術革新に対応するため従業員による新技術・情報へのキャッチアップを行っているそうです。従業員数も50人となっているため統括などに問題はないでしょう。

VC資本も入っているため常に結果を出さなければなりませんからね。

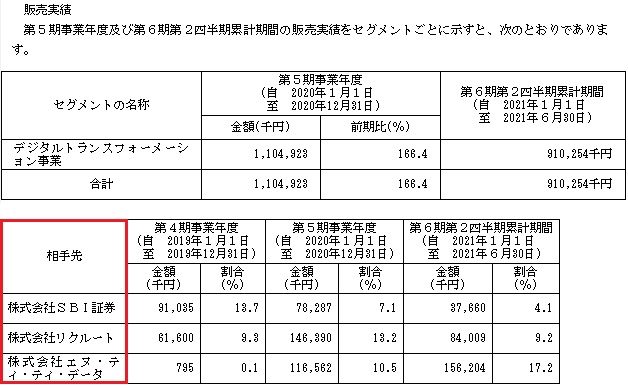

売上高ではSBIグループ(SBI証券、SBI VCトレード等)、リクルート、エヌ・ティ・ティ・データに対する売上高が高くなっています。今期第2四半期累計期間だと15.5%、9.2%、17.2%になっています。

また、投資指標として仮条件が引上げられると機関投資家からの評価が高いとされているため、仮条件待ちでよさそうです。欧州及びアジアを中心とする海外市場への販売も予定されています。

SBI証券主幹事で不発となる案件が続いているため、IPOチャレンジポイントを利用される方は慎重に検討しましょう!

バンカーズに口座開設を行うとAmazonギフト券が2,000円分貰えます。さらに新しいキャンペーンが追加され投資金額に応じで最大30万円分のアマギフが貰えます。

キャンペーン期間中であれば複数のファンドに投資しても合計されます。松井証券など複数の上場企業が出資している企業です。私も投資を行っている企業なので既に投資済みです!!

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!キャッシュレス決済は人気](https://ipokimu.jp/wp-content/uploads/2021/08/0ffb20640a06bd9233edfbc009869f31.jpg)

IPOの初値予想!](https://ipokimu.jp/wp-content/uploads/2021/08/330c3fc47ab0ad75940288763eeccfb2.jpg)