ROBOT PAYMENT[4374](ロボットペイメント)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が務め公開株数220,000株、オーバーアロットメント33,000株です。上場規模は想定発行価格1,760円から計算すると約4.5億円になります。

上場規模を絞ってきた感があり、VC等のロックアップが2倍以上となっています。初値2倍は軽そうなイメージですね!!

※ロボットペイメント公式サイト引用

インターネット決済代行サービスを提供しているため基本的には盛り上がるはずです。

インターネットの発展や各種高機能モバイル端末の普及などによりEC化率が上昇し、またコロナ禍が続いているため同社の需要も多いはずです。

SaaS型で提供しているとありますが、業績規模が小さいため個人的には微妙だと考えています。インターネット上の商取引が増加傾向にあるため、売上拡大の余地は大きいはずです。

目論見によれば、EC市場やサブスクリプションサービス市場ともに、新型コロナウイルス感染症の影響は限定的であり、むしろその好影響を受けつつ堅調な成長が見込まれるとあります。

コロナによる収益増がなければ上場できなかったのでは?と言った不安もあります。赤字と黒字の波が激しいため上場後も黒字なのかやや不安です。

ROBOT PAYMENT(ロボットペイメント)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | インターネット決済代行サービス及び請求関連業務の自動化・効率化クラウドサービス(請求管理ロボ)の提供 |

| 上場日 | 9月28日 |

| ブックビルディング期間 | 9月09日~9月15日 |

| 想定価格 | 1,760円 |

| 仮条件 | 1,720円~1,860円 |

| 公開価格 | 1,860円 |

| 初値結果 | 3,725円(公開価格2.00倍) |

| 企業情報 | https://www.robotpayment.co.jp/ |

| 監査人 | 東陽監査法人 |

【手取金の使途】

差引手取概算額168,112千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限53,433千円を合わせた手取概算額合計上限221,545千円については、①新規顧客獲得のための広告宣伝費、②事業拡大に係る採用費及び人件費、③設備投資資金に充当する予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 110,000株 |

| 売出株数 | 110,000株 |

| 公開株数(合計) | 220,000株 |

| オーバーアロットメント | 33,000株 |

| 上場時発行済み株数 | 3,728,566株(公募分を含む) |

| 想定ベースの時価総額 | 約65.6億円 |

| 幹事団 | SBI証券(主幹事) 野村證券 大和証券 松井証券 楽天証券 岩井コスモ証券 東海東京証券 極東証券 東洋証券 あかつき証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ROBOT PAYMENT(ロボットペイメント)上場評判とIPO分析

想定発行価格1,760円を基に吸収金額を算出すると約3.9億円となり、オーバーアロットメントを含めると約4.5億円規模の上場となります。上場規模は小さいため魅力があると思いますが、売りたい既存株主たくさんいるようです。同社は、米国の決済会社Ginix.Incの100%子会社として、2000年10月に日本国内でインターネット決済代行サービスを提供することを目的に設立されています。

2006年に経営の迅速化やさらなる事業拡大を目的として、創業以来代表取締役を務める清久健也氏が100%株主となり、事業展開を進めています。

ロボットペイメントはインターネット決済代行サービスを提供してきた企業です。独自のサブスクリプションビジネス向けの機能を備えたサービスに特徴があり、サブスクリプションビジネスを営む事業者をはじめとする様々な事業者で利用されています。

2014年にはインターネット決済代行サービスの知見を活かし、同サービスと連動したクラウドサービスとして、請求管理ロボの開発とリリースを行っています。

請求管理ロボは、企業内での一連の請求業務の効率化・自動化を実現するサービスでSaaS型で提供しています。

※有価証券届出書引用

ペイメント事業では、主に消費者向けECをはじめとしたインターネット上で販売等を行う事業者、および企業間ビジネスを行う事業者向けに「インターネット決済代行サービス」を提供しています。

加盟店に代わり、同社が一元して金融機関やカード会社といった各決済事業者との契約手続き、決済情報連携を行います。

そのため、加盟店が手続きの手間や時間を割くことなく、クレジットカード決済・キャリア決済・コンビニ収納・口座振替・銀行決済等の様々な決済を利用できる決済サービスを提供しています。

サービスの特徴としては、「サブスクリプションペイメント」として、毎月や毎週など継続的な課金を自動で行うエンジンを搭載している点が挙げられます。

IPOの事業詳細](https://ipokimu.jp/wp-content/uploads/2021/08/58f7fbf3b577abfa069676a6fec804ab.jpg)

※有価証券届出書引用

フィナンシャルクラウド事業では、主にBtoBビジネスを行う事業者をはじめ、BtoCビジネスを行う事業者などに対して「請求・集金・消込・催促」という請求に関する業務を効率化・自動化するクラウドサービス「請求管理ロボ」を提供しています。

サブスクリプションビジネスを営む事業者を中心に幅広い顧客に利用頂いているそうです。

サブスクリプションビジネスにおいては、定期定額課金のビジネスであるために毎月同じような請求業務を繰り返しミスなく行わなければいけないという課題を「請求管理ロボ」が解決します。

※有価証券届出書引用

事業者は請求書の自動発行・送付、請求先の未収状況等の管理に加え、クレジットカード決済・キャリア決済・コンビニ収納・口座振替・銀行決済など幅広い決済情報の一元管理が可能となります。

また、Salesforce®・Kintone等の顧客管理システムや、マネーフォワード・freee・PCA会計・弥生会計・勘定奉行等の会計システムなど、請求業務を起点とした周辺業務向けのシステムとの連携も可能となっています。

このことから、顧客管理から会計までの一気通貫の業務フローの構築が可能です。

ROBOT PAYMENT(ロボットペイメント)の企業財務情報と配当性向

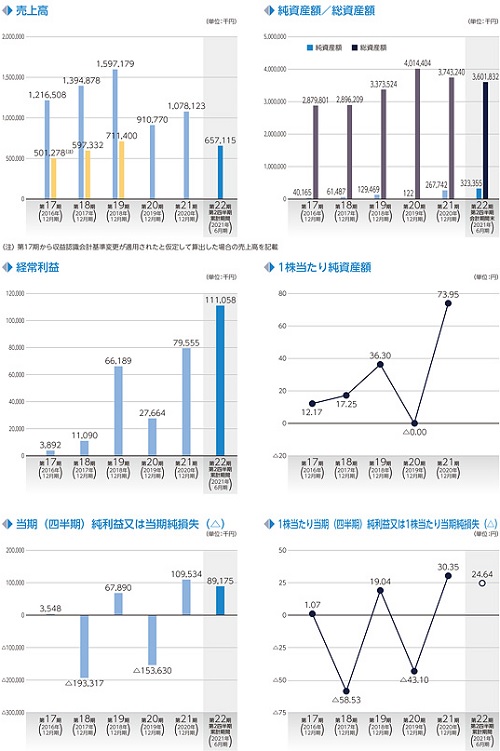

| 回次 | 第20期 | 第21期 |

| 決算年月 | 2019年12月 | 2020年12月 |

| 売上高 | 910,770 | 1,078,123 |

| 経常利益 | 27,664 | 79,555 |

| 当期純利益又は当期純損失 | △153,630 | 109,534 |

| 資本金 | 100,000 | 138,262 |

| 純資産額 | 122 | 267,742 |

| 総資産額 | 4,014,404 | 3,743,240 |

| 1株当たり当期純利益又は1株当たり当期純損失 | △43.10 | 30.35 |

| 1株当たり当期純利益金額 | – | – |

| 自己資本比率(%) | △0.0 | 7.1 |

| 自己資本利益率(%) | – | 81.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 690,537 | △876,273 |

| 投資活動によるキャッシュ・フロー | △189,525 | △147,344 |

| 財務活動によるキャッシュ・フロー | 27,802 | 10,268 |

| 現金及び現金同等物の期末残高 | 3,489,664 | 2,476,314- |

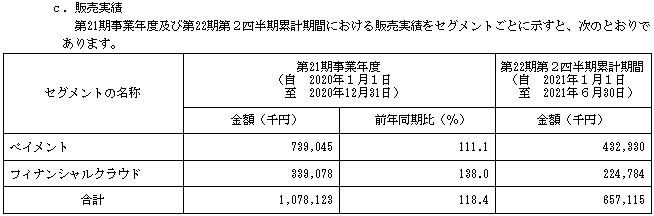

- 売上高657,115千円

- 営業利益108,470千円

- 経常利益111,058千円

- 四半期純利益89,175千円

今期第2期においては、ペイメント・フィナンシャルクラウドで提供しているサービスの継続的な機能のアップデートや拡張、導入企業拡大に向けた広告や営業等における取り組みを進めています。

ペイメントでは、引き続きコロナ渦で脚光を浴びている巣ごもり消費や追い風を受けている構造的なオフラインからオンラインへの移行などを背景に新規顧客獲得や取扱高が順調に推移しています。

フィナンシャルクラウドでは、コロナ渦において加速している顧客におけるバックオフィス業務の効率化、デジタル化の需要の盛り上がりなどを受け、新規顧客獲得が順調に推移しています。

ROBOT PAYMENT(ロボットペイメント)の株主状況とロックアップについて

会社設立は2000年10月23日、東京都渋谷区神宮前六丁目19番20号に本社を構えます。社長は清久健也氏(1970年5月07日生まれ)、株式保有率は42.81%(1,699,864株)です。従業員数75人で臨時雇用者0人、平均年齢31.0歳、平均勤続年数2.4年、平均年間給与5,034,000円です。

セグメント別従業員数はペイメント20人、フィナンシャルクラウド35人、全社共通20人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 清久 健也 | 1,699,864株 | 42.81% | ○ |

| KKキャピタル株式会社 | 396,032株 | 9.97% | ○ |

| GMCM Venture Capital Partners I Inc | 320,000株 | 8.06% | ○ |

| 株式会社ベクトル | 165,000株 | 4.15% | ○ |

| BSP第4号投資事業有限責任組合 | 109,088株 | 2.75% | ○ |

| 株式会社Orchestra Investment | 105,610株 | 2.66% | ○ |

| 小野 進一 | 86,408株 | 2.18% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である清久健也、並びに当社株主であるKKキャピタル株式会社、祖父江純、川本圭祐、清久長和、清久冨士子、森秀樹、小倉政人、清久里菜、森和子、田中敦、田中加奈子、森山泰史、塚越裕太及び石橋慶太は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年3月26日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主であるGMCM Venture Capital Partners I Inc、株式会社ベクトル、BSP第4号投資事業有限責任組合、株式会社Orchestra Investment、株式会社エアトリ、100キャピタル1号投資事業有限責任組合、菅下清廣、株式会社AMBITION、宮前幸央、森田寛、株式会社エルテスキャピタル、白石徳生、有限会社オフィス高橋、合同会社YTCAPITAL、海老根智仁、榊原暢宏、株式会社丹羽キャピタル、西田祥、中西康浩、株式会社オークファン及び吉村ホールディングス株式会社は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年12月26日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1募集要項」における発行価格の2倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2022年3月26日まで)と90日間(2021年12月26日まで)のロックアップが付与されています。90日間分にはロックアップ解除が設定されており、今回は発行価格の2倍以上となっています。

と言うことは発行価格の2倍以上の初値期待は高いと考えられます!!

ただ売りたい株主がたくさんいそうなので、IPOの地合いが回復していないとセカンダリー組が買ってきません。VC案件は直近で特に嫌われていますからね。

親引けは行われません。小野進一氏持分は新株予約権となっています。

ROBOT PAYMENT(ロボットペイメント)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,720円~1,860円になり、割高と言われていた株価設定がさらに高くなりそうです。上限1,860円決定の場合の吸収額は4.7億円と軽量級です。時価総額は69.4億円になります。

1発目の評価がかなり低く驚いてしまいましたが、修正値が高くなり公募組も安心できそうです。IPOチャレンジポイントを利用した投資家も出てきそうです。

極小上場で人気のキャッシュレス事業のため需給逼迫となるようです。正直なところ業績がショボイためマネーゲーム化しなければセカンダリーは下げるだけでしょう。

投資家が上がると思えばこの規模だとストプ高に持って行くことも可能です。そこが問題なんですけどね。

修正値3,700円~4,350円

※注目度A

大手情報によれば業績水準は低いが軌道には乗っているようです。ただVC出資が多いためロックアップが外れる公開価格2倍以上は状況次第でしょう。大手も初値2.3倍あたりまでは可能とみているようです。

IPOの地合いがそれほど好転したようには感じませんが、9月の上場ラッシュがやってきます!

2021年12月の単独業績予想は売上13.33億円となり前期比23.65%増、経常利益1.24億円となり前期比56.96%増になります。

四半期利益は1.02億円となり前期比6.42%減の予想が出ています。EPS28.22からPER65.91倍、BPS136.02からPBR13.67倍になります。また希薄化PERは74倍にまで上昇するようです。

同社のネット決済代行サービスは、サブスクリプションビジネスを営む事業者に多く利用されているため、コロナ禍の追風を受けた収益も期待できるようです。EC市場やサブスク市場の拡大により同社の業績拡大も期待ができるとされています。

先のことはわかりませんが、この規模で上場するため投資リスクはあると思います。

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 187,000株 | 85.00% |

| 野村證券 | 8,800株 | 4.00% |

| 大和証券 | 8,800株 | 4.00% |

| 松井証券 | 4,400株 | 2.00% |

| 楽天証券 | 3,300株 | 1.50% |

| 岩井コスモ証券 | 2,200株 | 1.00% |

| 東海東京証券 | 2,200株 | 1.00% |

| 極東証券 | 1,100株 | 0.50% |

| 東洋証券 | 1,100株 | 0.50% |

| あかつき証券 | 1,100株 | 0.50% |

主幹事のSBI証券からの申込みを最優先しておきましょう。公開株数が少ないため余裕資金がない方は、SBI証券に絞ってIPO抽選に参加しておいたほうがよいです。

IPOチャレンジポイントをどれだけつぎ込めばいいのか?と考えている投資家が多いと思います。予想は下のほうに書いています!

また、SBI証券のIPOルールは下記記事にまとめています。今年は微妙な銘柄にIPOチャレンジポイントを使って当選しました。130Pくらいだったので案外正解だったようです。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

IPOに当選できていない方はクラウドファンディングでAmazonギフト券を頂いてみる方法も良いと思います。保証付きファンドが出てきたため先着順で参加予定です。

CAMPFIRE Ownersでは口座開設でAmazonギフト券1,000円分が貰えます。私は既存口座開設者なので、50万円投資で15,000円のアマギフを狙うつもりです。

詳しくは下記記事でまとめています。

CAMPFIRE Owners(キャンプファイヤーオーナーズ)でアマギフキャンペーンが始まりました。期間限定Wキャンペーンとなっており内容を確認して驚きました。口座開設をはじめて行うとAmazonギフト券が1,000円分 …

さらに似たようなキャンペーンもご紹介しておきます。バンカーズでは口座開設でAmazonギフト券2,000円分と投資金額に応じて最大30万円のAmazonギフト券をプレゼントしています。

しかし、こちらは最低30万円の資金からの参加になります。上場企業が株主だったりVC資本が入っているため運営などについては安心できそうです。

こちらも下記記事にまとめています。新しいキャンペーンも追記しています!

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

ロボットペイメントのIPOチャレンジポイントボーダーラインを考察!

IPOチャレンジポイントのボーダーラインを考えてみたいと思います。過去のデータをまとめると下記画像のようになります。

IPOチャレンジポイント枠の当選は100株になると予想できます。BCC(7376)と株数が近いため100株配分でしょう。

IPOの初値パフォーマンスが落ちている状況でもジェイフロンティア(2934)の当選ボーダーは500Pあたりでした。マジかよ?と驚きましたが積極的な方が多かったようです。

ただ300株配分だったため500Pとボーダーも高かったようです。ROBOT PAYMENT(ロボットペイメント)は100株配分だと思って参加する方が多いはずです。

しばらく前であれば40万円~50万円と大きな利益が出るIPOだと思いますが、上場日あたりの地合いがどうなっているかですよね。ヤキモキする地合いが続き判断に困りそうです。

IPOチャレンジポイントを利用しようと考えている方はよく考えてください。私も考えてポイントを使うと思います。ギリギリを狙って落選するパターンでしょう。

また、SBI証券が主幹事のためSBIネオトレード証券でも抽選に参加できるはずです。こちらは資金不要で抽選に参加できるため申込んでおきましょう。

タイアップ特典が付いているためよかったら現金2,000円を頂くてください。詳しくは下記記事で説明しています。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ウェルネット(2428) | PER19.85倍 | PBR1.4倍 |

| ビリングシステム(3623) | PER31.43倍 | PBR3.76倍 |

| デジタルガレージ(4819) | PER20.36倍 | PBR3.8倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年1月01日~2022年12月31日 | 11,200株 | 250円 |

| 2017年1月01日~2022年12月31日 | 200株 | 250円 |

| 2018年3月30日~2028年3月29日 | 115,500株 | 758円 |

| 2018年3月30日~2028年3月29日 | 66,000株 | 758円 |

| 2020年3月30日~2028年3月29日 | 6,800株 | 758円 |

| 2019年5月17日~2029年5月16日 | 42,056株 | 758円 |

| 2019年5月17日~2029年5月16日 | 27,180株 | 758円 |

| 2021年5月17日~2029年5月15日 | 14,230株 | 758円 |

| 2019年10月15日~2029年9月30日 | 35,800株 | 758円 |

| 2021年10月15日~2029年9月30日 | 3,600株 | 758円 |

| 2022年3月31日~2030年3月27日 | 4,000株 | 1,403円 |

| 2023年3月31日~2031年3月26日 | 4,000株 | 1,500円 |

| 2021年3月31日~2031年3月26日 | 2,000株 | 1,509円 |

| 2023年3月31日~2031年3月26日 | 20,000株 | 1,500円 |

ストックオプション(新株予約権)で行使期限を迎えている株数は320,966株あるようです。

新株予約権による潜在株式数は352,566株であり、発行済株式総数3,618,566株の9.7%に相当します。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ROBOT PAYMENT(ロボットペイメント)IPOの評価と申し込みスタンスまとめ

ROBOT PAYMENT(ロボットペイメント)のIPOは利益が見込めると思います。しかもある程度まとまった利益が出ると個人的に考えています。しかし、IPOチャレンジポイントを600ポイントつぎ込んで20万円利益だと悲しい現実が待っていそうで怖いです。

※ロボットペイメント公式サイト引用

インターネット決済代行サービスはIPOでも人気です。新型コロナウイルス感染症がなくても拡大するビジネスだと考えられます。

競合は年々増加傾向にあり、同社の場合はニーズに合ったサービスの継続開発を行うことで優位性を高めているそうです。また参入障壁が高いとは言えないそうです。

インターネット決済代行サービスと請求管理ロボに依存した事業となっていますが、上場後は新サービスの企画、開発に積極的に取り組むそうです。

請求管理ロボはAWS(Amazon Web Services)などを利用しているそうです。代表の清久健也氏が創業から同社を引っ張っているため、代表から外れるようなことがあれば業績に影響がありそうです。

IPO時に気になるのは吸収金額を絞ってきた事と、早期売却したい株主がたくさんいそうな事ですね。SBI証券主幹事にベクトルの名前がまた出てきていたため仲いいな~と思いました。

利回りくんでも口座開設でAmazonギフト券2,000円のプレゼントやっています。私は全ての口座を開設しているため全く得をしませんでした。

前澤友作氏と堀江貴文氏のインパクトが強くて投資家がたくさん集まりそうです。利益度外視で投資している方も多そううです。熱狂的なファンも多いでしょうからね!

利回りくんの口座開設を行うと楽天ポイントが貰えるキャンペーンが始まりました。運営会社はシーラ(SYLA)になります。シーラファンディングから「利回りくん」にサービス名が変更されています。公式サイトではミルクボーイ …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。