デジタリフト(9244)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め公開株数426,300株、オーバーアロットメント63,900株です。上場規模は想定発行価格1,490円から計算すると約7.3億円になります。

東証マザーズに上場するフリークアウト・ホールディングス(6094)が親会社になります!

※デジタリフト公式サイト引用

2013年にフリークアウト・ホールディングスの認定パートナー資格を取得し、その後、関係が深くなっているようです。2016年8月には連結子会社になっています。

親会社と事業内容も似ているため親会社の力により事業規模を拡大させているように感じます。

大企業~中小企業の他、小規模事業者にもサービスを提供しています。新聞や雑誌、ラジオ、テレビなどマスコミ4媒体の広告費がデジタル広告にシフトしているため同社に追い風が吹いている状況です。

競合も多く存在する領域だと思いますが、IPO的には鉄板銘柄になりそうです。事業規模が小さいため気になるところはあるものの初値期待はできると思います。

デジタリフト(9244)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | トレーディングデスク事業 |

| 上場日 | 9月28日 |

| ブックビルディング期間 | 9月08日~9月14日 |

| 想定価格 | 1,490円 |

| 仮条件 | 1,490円~1,570円 |

| 公開価格 | 1,570円 |

| 初値結果 | 2,110円(公開価格1.34倍) |

| 企業情報 | https://digitalift.co.jp/ |

| 監査人 | 有限責任 あずさ監査法人 |

【手取金の使途】

手取概算額140,788千円に、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限87,594千円を合わせた手取概算額合計上限228,382千円については、①人材採用に係る費用60,382千円、②サービスに係る付帯サービス強化費用158,000千円、③残額を借入金返済資金に充当する予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 110,000株 |

| 売出株数 | 316,300株 |

| 公開株数(合計) | 426,300株 |

| オーバーアロットメント | 63,900株 |

| 上場時発行済み株数 | 1,475,000株(公募分を含む) |

| 想定ベースの時価総額 | 約22.0億円 |

| 幹事団 | みずほ証券(主幹事) SMBC日興証券 SBI証券 楽天証券 松井証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

デジタリフト(9244)上場評判とIPO分析

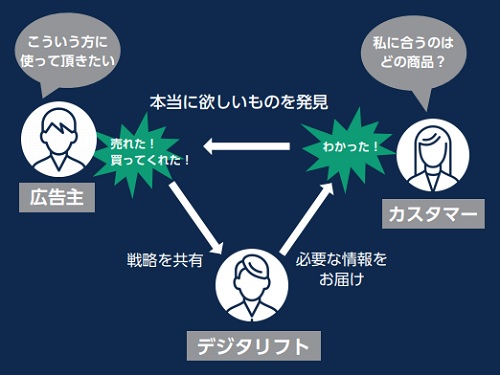

想定発行価格1,490円を基に吸収金額を算出すると約6.4億円となり、オーバーアロットメントを含めると約7.3億円規模の上場となります。上場規模は小さいようですが、事業規模もそれなりと言った感じです。事業は「アジャイル広告運用サービス」「CdMOサービス」「LIFT+」の3つのサービスを行っています。顧客ニーズに合わせてサービスを組み合わせることで、幅広くトレーディングデスク事業を提供しています。

トレーディングデスク事業とは、デジタル広告配信にまつわることを一手に引き受け、狙い通りに情報を届けることがトレーディングデスク事業の役割となっています。

広告運用の領域において、デジタルマーケティング戦略に沿った運用を中規模以上の広告予算を投入して配信を行うクライアントに対して、運用期間中にも絶え間なく発生する消費者の変化を動的に捉え、それに対応していく「アジャイル広告運用サービス」をご提供しています。

具体的な特徴は、配信設定段階では同社側のリサーチ及び、クライアントへのヒアリング情報・開示情報をベースに配信構造を設定し、広告配信の運用を実行します。

その後、結果として良し悪しのデータが明確に現れるためこれらのデータをもとに、継続的に配信構造の改善診断を行います。

※有価証券届出書引用

また、「CdMOサービス」は大企業を中心とする先進的な取り組みを求めるクライアントに対して提供している、包括的なマーケティング領域のコンサルティングサービスです。

クライントのCMOの広範なカバー領域のうち、特に高い専門性が求められるデジタル領域を支援する役割を担っており「メディア特性、消費者の行動変化などの最新状況を考慮したデジタル戦略のアイデア提供」、「デジタルツールの最新事情や他社事例の提供」、

「新商品、新サービスの立上に関するアドバイス」、「デジタル・マーケティング組織の構築・強化・評価方法・内製化等の方針検討」などを行っています。

※有価証券届出書引用

一方、予算の限られる小規模事業者様のニーズに対しては、広告自動運用パッケージサービスである「LIFT+」を提供しています。

事業立ち上げフェーズのクライアント企業は、その高い将来性に比して、投下可能な広告予算の制約が大きいという特徴があります。

このようなクライアントに向け、上述したアジャイル広告運用、CdMOサービス経験に裏打ちされた知見を盛り込まれたサービス品質でスタートアップ企業様を支援することで、新たな事業育成・市場創造を狙っています。

※有価証券届出書引用

また、従来は高品質なデジタル広告運用サービスの提供が難しかった、中小企業や地場産業等のマーケティング高度化への貢献も狙っているそうです。

同社の提供サービスは、業界や広告予算にかかわらず、あらゆるクライアントニーズに合致した価値提供ができることを強みとしています。

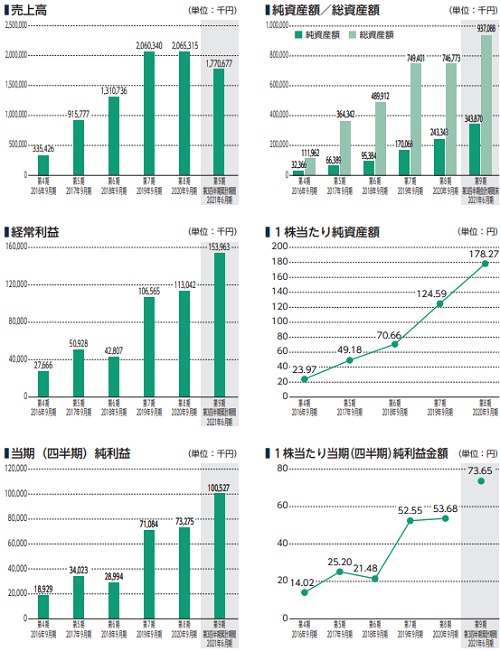

デジタリフト(9244)の企業財務情報と配当性向

| 回次 | 第7期 | 第8期 |

| 決算年月 | 2019年9月 | 2020年9月 |

| 売上高 | 2,060,340 | 2,065,315 |

| 経常利益 | 106,565 | 113,042 |

| 当期純利益 | 71,084 | 73,275 |

| 資本金 | 9,800 | 9,800 |

| 純資産額 | 170,068 | 243,343 |

| 総資産額 | 749,401 | 746,773 |

| 1株当たり純資産額 | 124.59 | 178.27 |

| 1株当たり当期純利益金額 | 52.55 | 53.68 |

| 自己資本比率(%) | 22.7 | 32.6 |

| 自己資本利益率(%) | 53.6 | 35.4 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 71,935 | 21,786 |

| 投資活動によるキャッシュ・フロー | △23,832 | △10,384 |

| 財務活動によるキャッシュ・フロー | 47,000 | 33,200 |

| 現金及び現金同等物の期末残高 | 404,798 | 449,400 |

- 売上高1,770,677千円

- 営業利益152,736千円

- 経常利益153,963千円

- 四半期純利益100,527千円

インターネット広告市場は2020年のインターネット広告費が2兆2,290億円(前年比5.9%増)と広告費全体の36.2%を占めるまでになり高い成長を維持しています。現在はコロナ禍となり先行き不透明ではあるものの継続した成長が期待できます。

アジャイル広告運用サービス中心に、各サービスを提供する中で得られたデジタルマーケティング領域に関する豊富な知見を社内に蓄積し、サービス間でそれらを共有する体制を構築することにより、連鎖的に各サービスの品質を高め合う効果を得ているそうです。

同社は「アジャイル広告運用」「CdMO」「LIFT+」の3つのサービスを顧客ニーズに合わせて柔軟に組み合わせ、顧客の要望に応えています。業績を確認する限り今期も好調な業績を期待できそうです!

デジタリフト(9244)の株主状況とロックアップについて

会社設立は2012年11月27日、東京都港区西麻布四丁目12番24号に本社を構えます。社長は百本正博氏(1970年5月11日生まれ)、株式保有率は34.25%(500,000株)です。従業員数49人で臨時雇用者3人、平均年齢32.3歳、平均勤続年数1.9年、平均年間給与4,379,000円です。

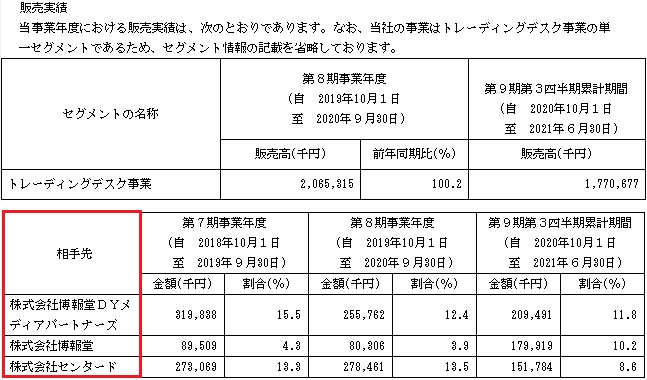

セグメントはトレーディングデスク事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| フリークアウト・ホールディングス | 750,000株 | 51.37% | ○ |

| 百本 正博 | 500,000株 | 34.25% | ○ |

| ANRI1号投資事業有限責任組合 | 100,000株 | 6.85% | ○ |

| 鹿熊 亮甫 | 27,000株 | 1.85% | × |

| EIF | 15,000株 | 1.03% | ○ |

| 奥谷 慧 | 15,000株 | 1.03% | × |

| 青島 知彦 | 9,000株 | 0.62% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である百本正博、売出人である株式会社フリークアウト・ホールディングスは、主幹事会社に対し、元引受契約締結日から上場日後180日目の2022年3月26日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

売出人であるANRI1号投資事業有限責任組合及び当社株主である有限会社EIFは、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年12月26日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等を除く)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2022年3月26日まで)のロックアップが付与されています。

また、ANRI1号投資事業有限責任組合と有限会社EIFには別途90日間(2021年12月26日まで)のロックアップと、ロックアップ解除倍率1.5倍以上が設定されています。

親引けは行われません。

鹿熊亮甫氏、奥谷慧氏、青島知彦氏の保有株式は新株予約権となっています。

デジタリフト(9244)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,490円~1,570円に決定し、想定発行価格を下限として上限方向に80円広げられました。吸収金額は最大で7.7億円、時価総額23.2億円になります。

フリークアウトHDの連結子会社となっていますが、上場後は親子関係が解消され持ち株法適用会社になります。

また公開価格の1.5倍でロックアップが外れ、VCと有限会社EIF保有の88,700株が早期に市場に出てくる可能性があるようです。

フリークアウトHDも似たような事業を行っているため、同社株を今後売却するのか微妙なところです。子会社から独立させる意味は何でしょうか。上場ゴール?

修正値3,000円~4,000円

※注目度B、修正値は9月08日に追記

事業はIPOでも好まれるインターネット広告の配信や運用を手掛ける企業のため、初値高騰の可能性があります。

2021年9月期の単独業績予想では売上25.23億円となり前期比22.18%増、経常利益1.69億円となり前期比49.56%増になります。

四半期利益は1.10億円となり前期比50.68%増を予想しています。収益規模がまだ低いため先行投資を行うには力不足のような気がしています。また指標はEPS80.68からPER19.46倍、BPS335.00からPBR4.69倍になります。

類似企業との比較だと株価設置が割安のようです。IT系の企業のPERは人気があるかないかで大きく変わりますが、親会社にあたるフリークアウト・ホールディングス(6094)のPER45.16倍が参考になりそうです。※株価2,100でPERを算出

配当金や株主優待の設定は上場時点でありません。同日4社上場のため初値持越しは厳しいと考えています。

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 341,200株 | 80.04% |

| SMBC日興証券 | 31,900株 | 7.48% |

| SBI証券 | 29,800株 | 6.99% |

| 楽天証券 | 21,300株 | 5.00% |

| 松井証券 | 2,100株 | 0.49% |

主幹事みずほ証券からの当選期待になると思います。公開株数も多いとは言えないため、抽選に参加できるところから申込んでおきましょう。

殆どの方が全ての証券会社から申込みを行うと考えられます。

個人的には6月~7月に平幹事から当選した後期型抽選採用の楽天証券と、資金不要でIPO抽選に参加できる松井証券

最近、主幹事から当選していないためなんだか気持ち悪いんですよね。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

また、IPOになかなか当選できない方は未上場株式に投資を行ってみると面白いかもしれません。証券会社も本格的に乗り出してくる分野だと期待されています。

未上場株式の売買が行える市場も準備が進んでいるようです。

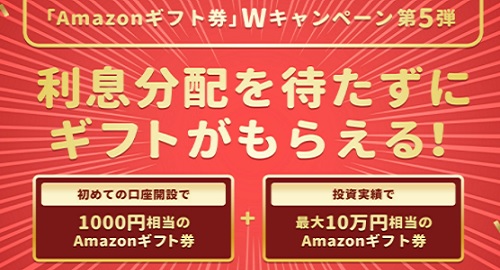

ファンディーノだと口座開設でAmazonギフト券が1,000円分貰えます。当サイト特典となっているため、他のサイトから申込んでも貰えないのでご注意ください。

ファンディーノ(FUNDINNO)さんと特別企画を実施させて頂くことになりました。株式投資型クラウドファンディングでは最大手のため口座開設を行う方も多いようです。テレビCMも行っており業界での知名度はNO.1でしょう。…

最新のキャンペーン狙いだと利回りくんが登場しています。こちらは口座開設を行うだけでAmazonギフト券2,000円分が貰えます。

前澤友作氏のイヌネコヒルズは1発目で約4.1億円を調達しています。その後、追加募集も行われるほど人気となっています。強烈な話題性がありファンドを確認するだけでも面白いと思います!

利回りくんの口座開設を行うと楽天ポイントが貰えるキャンペーンが始まりました。運営会社はシーラ(SYLA)になります。シーラファンディングから「利回りくん」にサービス名が変更されています。公式サイトではミルクボーイ …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| デジタルホールディングス(2389) | PER3.36倍 | PBR1.11倍 |

| メタップス(6172) | PER7.67倍 | PBR2.45倍 |

| インティメート・マージャー(7072) | PER454.38倍 | PBR3.51倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年6月30日~2026年6月29日 | 17,000株 | 10円 |

| 2017年9月29日~2027年9月28日 | 11,500株 | 240円 |

| 2018年9月28日~2028年9月27日 | 6,200株 | 240円 |

| 2021年7月25日~2029年7月15日 | 10,200株 | 260円 |

| 2022年4月02日~2030年3月16日 | 15,100株 | 850円 |

| 2022年12月25日~2030年12月09日 | 29,500株 | 850円 |

| 2023年6月25日~2031年6月09日 | 5,400株 | 株式公開時の公開価格 |

ストックオプション(新株予約権)は94,900株存在し、上場時点で行使期限を迎える株数は44,900株になります。

株式公開の日の翌日から株式公開の日後1年を経過する日までは割当新株予約権数の25%までという制限が設けられていました。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。デジタリフト(9244)IPOの評価と申し込みスタンスまとめ

デジタリフトのIPOの事業内容はIPO向きなので初値売却で利益が狙えると思います。時価総額は小さく上場規模も抑えられているようです。株価設定も手掛けやすいためセカンダリー期待もあると思います。

※デジタリフト公式サイト引用

最近は親子上場でもあまり関係がなく買われるため期待したいと思います。ただIPO抽選に参加しやすい幹事構成なので当選確率は低いのかもしれません。

最近はIPOパフォーマンスがあまり良くないため、店頭から申込めば当選確率は若干高くなるかもしれませんね。

親会社との事業関係を調べると、同社はDSP事業の広告運用を中心にした国内トレーディングデスクサービスで中心的な役割を果たしているそうです。親会社のフリークアウトHDの事業はDSP事業、DMP事業、投資事業、その他事業に分かれています。

今回の上場によりフリークアウトHDは270,000株を売出します。保有株式は750,000株なので上場後も約32.5%程度は保有する見込みとなっています。

新株予約権による潜在株式数は94,900株で発行済株式総数の7.0%になります。ベンチャーキャピタル出資もありますが100,000株と少ないようです。

CAMPFIRE Ownersで保証付き案件が登場しました!そのため投資申込みを行いたいと思います。また期間限定となっていますが、口座開設で1,000円分のAmazonギフト券が貰えます。

さらに投資を行うと最大20万円のAmazonギフト券となっています。実は10万円の投資でも3,000円分なので凄いんです。既存口座開設者もOKとなっています。私は50万円で15,000円分を狙うつもりです!!

CAMPFIRE Owners(キャンプファイヤーオーナーズ)でアマギフキャンペーンが始まりました。期間限定Wキャンペーンとなっており内容を確認して驚きました。口座開設をはじめて行うとAmazonギフト券が1,000円分 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!](https://ipokimu.jp/wp-content/uploads/2021/08/e631982ca58ee222d5ff4acf45bc0227.jpg)