オキサイド(6521)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村證券が務め公開株数1,082,900株、オーバーアロットメント162,400株です。上場規模は想定発行価格2,480円から計算すると約30.9億円になります。

QDレーザ(6613)の上げ相場が再来しそうなIPOが登場しました。 QDレーザよりも吸収額が少なく既に黒字化しています!

※オキサイド公式サイト引用

同社の顧客層は医療機器や半導体、レーザなど世界各地のメーカーに拡がっているそうです。様々な産業セクターへの営業活動を行い、これら顧客企業の個別の経営状態の変動による影響を極小化する努力を行うそうです。

経営戦略では光学分野の次世代製品開発、レーザ加工、レーザセンシングといった新領域の新製品開発とともに、コア技術である単結晶の高品質化開発といった基盤技術の研究開発を推進していくようです。

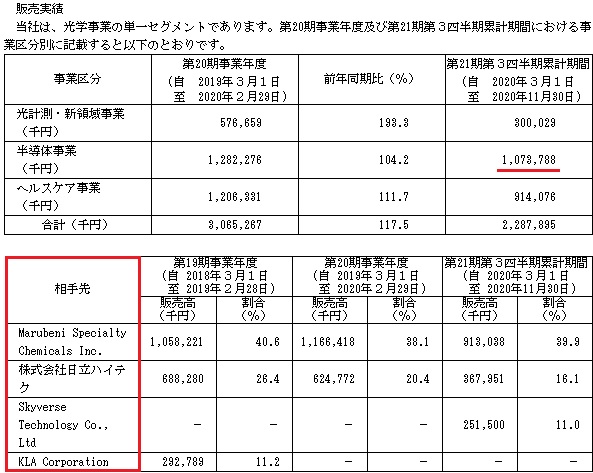

販売実績を確認すると半導体事業やヘルスケア事業での売上が多くなっています。

株主に上場企業が多く存在しているため人気化するのかも?と考えています。公開価格割れはないと思いますが、株数が多く上場規模もややボリュームがあるようです。

QDレーザの株価が好調なので同社も買われる展開が期待できそうです!!

オキサイド(6521)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 電気機器 |

| 事業内容 | 光学分野における酸化物単結晶、光部品、レーザ光源、計測装置などの開発・製造・販売 |

| 上場日 | 4月05日 |

| ブックビルディング期間 | 3月18日~3月24日 |

| 想定価格 | 2,480円 |

| 仮条件 | 2,480円~2,800円 |

| 公開価格 | 2,800円 |

| 初値結果 | 6,540円(公開価格2.34倍) |

| 企業情報 | https://www.opt-oxide.com/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

手取概算額1,697百万円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限370百万円と合わせて、設備資金に充当する予定であります。具体的には、以下の通りであります。

設備資金の内訳としては、半導体事業における顧客が製造販売する半導体ウエハの検査装置に搭載するレーザの定期的なメンテナンス需要に対応するための設備投資として、新たに第4工場の建設を計画しております。また、ヘルスケア事業における増産に対応するための単結晶製造装置の増設を第3工場において計画しております。

第4工場の建屋建設に882百万円、レーザ製造装置の購入に333百万円、システム投資に8百万円、小計1,223百万円、第3工場の単結晶製造装置の購入に100百万円(製造装置5台分に相当)、イリジウム坩堝の購入に400百万円(製造装置1台当たりイリジウム坩堝1個が必要となる為、イリジウム坩堝5個分に相当)、小計500百万円を予定しており、2022年2月期に1,223百万円、2023年2月期に500百万円を充当することを予定しております。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 750,000株 |

| 売出株数 | 332,900株 |

| 公開株数(合計) | 1,082,900株 |

| オーバーアロットメント | 162,400株 |

| 上場時発行済み株数 | 4,531,500株(公募分を含む) |

| 想定ベースの時価総額 | 約112.4億円 |

| 幹事団 | 野村證券(主幹事) 大和証券 SMBC日興証券 楽天証券 マネックス証券 極東証券 水戸証券 SBI証券 岡三証券 岩井コスモ証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

オキサイド(6521)上場評判とIPO分析

想定発行価格2,480円を基に吸収金額を算出すると約26.9億円となり、オーバーアロットメントを含めると約30.9億円規模の上場となります。沿革を確認すると大手企業との資本・業務提携が多くレーザーテック(6920)とも資本提携していました。オキサイドは単結晶や光部品(光デバイス)、レーザ光源、光計測装置などの光学関連製品を主に光を使った計測分野の装置メーカーや光学製品メーカー向けに開発・製造・販売しています。

同社が製造・販売する放射線を検出するシンチレータ単結晶は、がんの診断用のPET検査装置に使用されており、同社レーザ光源は半導体製造に使用されるシリコンウエハの品質検査装置に使用されています。

2000年の創業以来、同社は単結晶・レーザのグローバルニッチトップカンパニーを目指し、光学分野のバリューチェーンの川上に位置する単結晶の開発・製造から事業を開始し、単結晶開発技術を生かしつつ、光学分野での川下の製品群(光部品、レーザ光源、光計測装置)へと展開してきた実績があります。

同社はこれまで光学分野での先端技術を継続的に蓄積、保有し、その独創性及び競争優位性の確立を目指してきたそうです。

※有価証券届出書引用

国内外の企業や大学、研究所などから技術や製品への問い合わせ、また引き合いがあり第20期では顧客数が160社を超えています。

2014年には経済産業省の「グローバルニッチトップ100選」にも選定されているそうです。今後も同社の光学技術は、その応用範囲及び新たな用途の拡張を目指して事業活動を行うとされています。

また同社は光学事業の単一セグメントとなっていますが、製品の用途から「光計測・新領域事業」「半導体事業」「ヘルスケア事業」の3つの事業に区分しています。

※有価証券届出書引用

「光計測・新領域事業」において単結晶技術、光学分野でのコア技術の新用途・新製品を立案・開発し、試作・開発ベースでの小規模案件を中心にビジネスを進めています。

光計測・新領域事業での開発技術であり成果が事業化し、量産化が確立したのが「半導体事業」と「ヘルスケア事業」です。

こうした展開は、同社がこれまでに国内外の企業や大学等から埋れた技術や事業を買収し、製品化・事業化して蓄積したノウハウにより、可能となったと考えているそうです。

※有価証券届出書引用

単結晶・光学関連の博士号を保有する技術者25名(本書提出日現在)が在籍し、研究開発型の事業会社として成長しているそうです。

また、国内外の企業4社から光学関連技術を買収し、製品化・事業化するノウハウを有していることなどが特徴であり、独創性及び競争優位性の源泉と考えているそうです。

ビッグデータ、半導体等の微細化、情報通信の大容量高速化など近年のイノベーションの進展は、電気から光の時代への移行を加速しています。

光技術の絶え間ない革新に支えられ、今後も引き続き大きく発展していくとみられる中でオキサイドは、世の中に無い、また敢えて他社ができないものに取り組み、グローバルニッチトップの製品化/事業化に成功してきたと自負しています。

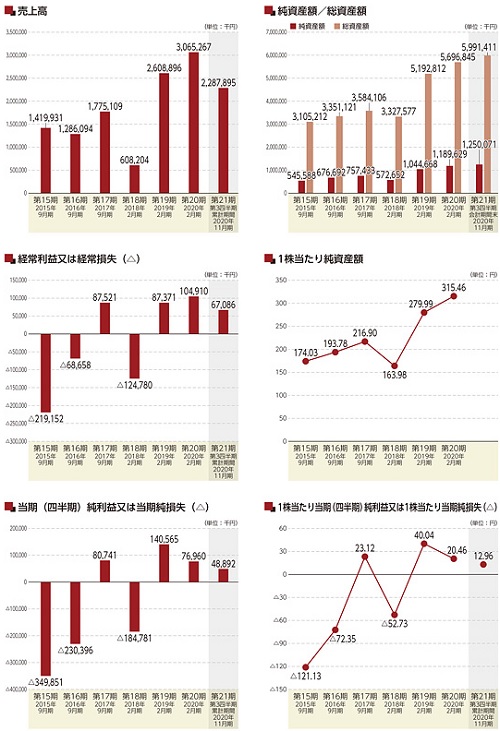

オキサイド(6521)の企業財務情報と配当性向

| 回次 | 第19期 | 第20期 |

| 決算年月 | 2019年2月 | 2020年2月 |

| 売上高 | 2,608,896 | 3,065,267 |

| 経常利益 | 87,371 | 104,910 |

| 当期純利益 | 140,565 | 76,960 |

| 資本金 | 365,725 | 399,725 |

| 純資産額 | 1,044,668 | 1,189,629 |

| 総資産額 | 5,192,812 | 5,696,845 |

| 1株当たり純資産額 | 279.99 | 315.46 |

| 1株当たり当期純利益金額 | 40.04 | 20.46 |

| 自己資本比率(%) | 20.1 | 20.9 |

| 自己資本利益率(%) | 17.4 | 6.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 265,562 | △126,097 |

| 投資活動によるキャッシュ・フロー | △1,084,676 | △508,092 |

| 財務活動によるキャッシュ・フロー | 1,528,764 | 333,080 |

| 現金及び現金同等物の期末残高 | 967,731 | 665,494 |

- 売上高2,287百万円

- 営業利益110百万円

- 経常利益67百万円

- 四半期純利益は48百万円

第3四半期累計期間は、新型コロナウイルス感染症の影響からやや弱含みでスタートしたものの、夏場以降は持ち直し傾向にあったそうです。事業別では半導体事業とヘルスケア事業は第3四半期から回復基調の一方で、光計測・新領域事業で一部製品で設置確認が海外渡航不能のため出荷納品と受注ともに延伸が出ていたようです。

全社的には新型コロナウイルス感染症の影響は軽微となり増収基調となっています。第3四半期累計期間は、新型コロナウイルス感染症に対する従業員の健康、安全確保に努めながらも、当事業年度で見込んでいる増産への備えを推進しているそうです。具体的には、増産に向けた採用の推進(中途採用19名、新卒採用7名合計26名、計画通り)、設備投資の推進、研究開発活動の活発化などとなっています。

オキサイド(6521)の株主状況とロックアップについて

会社設立は2000年10月18日、山梨県北杜市武川町牧原1747番地1に本社を構えます。社長は古川保典氏(1959年9月12日生まれ)、株式保有率は19.71%(915,500株)です。従業員数155人で臨時雇用者0人、平均年齢41.7歳、平均勤続年数4.5年、平均年間給与4,840,000円です。

セグメント別の従業員数はレーザ事業部63人、コアテクノロジ事業部33人、シンチレータ事業部40人、全社共通19人になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 古川 保典 | 915,500株 | 19.71% | ○ |

| エヌ・ティ・ティ・アドバンステクノロジ株式会社 | 335,000株 | 7.21% | ○ |

| 株式会社日立ハイテク | 280,000株 | 6.03% | ○ |

| NTTファイナンス株式会社 | 250,000株 | 5.38% | ○ |

| KLA-TENCOR(SINGAPORE)PTE,LTD | 205,000株 | 4.41% | ○ |

| ティー・ハンズオン1号投資事業有限責任組合 | 200,000株 | 4.31% | ○ |

| KT VENTURE GROUP Ⅱ,L.L.C. | 125,500株 | 2.70% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である古川保典、売出人である松村禎夫、クアーズテック株式会社、古屋堯民、金田有史及び武居文彦並びに当社株主であるエヌ・ティ・ティ・アドバンステクノロジ株式会社、株式会社日立ハイテク、KLA-TENCOR(SINGAPORE)PTE,LTD、KT VENTURE GROUP Ⅱ,L.L.C.、~省略~ 林武志及び山村俊夫は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月03日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、売出人である山梨中銀経営コンサルティング株式会社並びに当社株主であるNTTファイナンス株式会社、ティー・ハンズオン1号投資事業有限責任組合、りそなキャピタル4号投資事業組合、みずほキャピタル株式会社、及びやまなし新事業応援投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月03日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年7月03日まで)のロックアップが付与されています。また売出人等に対して発行価格の1.5倍以上でロックアップが解除される条件が設定されています。

この他、上場前の第三者割当等による募集株式等の割当等に関し、同社株式の割当を受けた株式会社日立ハイテクネクサスとの間に継続所有等の確約を行っています。

親引けはありません。

オキサイド(6521)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格を下限として2,480円~2,800円となりました。これにより吸収額が最大で34.9億円になり、時価総額は126.9億円になる予定です。

海外提携も多く半導体市場が好調とあり、初値需要が多いとされています。技術力が高くオンリーワンではないにしても魅力があるとされています。

修正値6,000円~6,540円

※注目度A

業績は2022年2月期が開示されており、売上42.79億円となり前期比19.46%増、経常利益4.17億円となり前期比51.09%増になります。

四半期利益は3.54億円となり前期比40.48%増を予定しています。公開価格が2,800円に決定した場合の指標は、EPS79.34なのでPERは35.29倍、BPS773.33からPBRは3.62倍になります。

株価設定が高いと思いましたが大幅な増収増益予想により、今後も業績期待ができるとされています。今期も増収増益となっているため仮条件引上げにつながったと考えられます。

上場規模がやや大きめなのでどこまで初値が上昇するのか見ものです。ロックアップは1.5倍で513,000株が解除されるようです。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 953,200株 | 88.02% |

| 大和証券 | 75,800株 | 7.00% |

| SMBC日興証券 | 21,600株 | 1.99% |

| 楽天証券 | 10,800株 | 1.00% |

| マネックス証券 | 10,800株 | 1.00% |

| 極東証券 | 2,700株 | 0.25% |

| 水戸証券 | 2,700株 | 0.25% |

| SBI証券 | 2,700株 | 0.25% |

| 岡三証券 | 1,300株 | 0.12% |

| 岩井コスモ証券 | 1,300株 | 0.12% |

野村證券が単独で主幹事を引受けるため当選を狙うのであれば野村證券は外せません。株数が多いため平幹事からも参加しておきましょう。数撃てば当たる作戦でよいと思います。

野村證券は前受け金不要で抽選に参加できるため家族で参加する方も多いようです。

私も家族でネット口座から参加しています。店頭口座開設の機会もありましたが、気楽なネット口座から申込続けています。あと1,000万円あれば戦略的に店頭から抽選参加できますがそれが難しいです。

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

また、マネックス証券が引受幹事上位にあるため申し込んでおきましょう。引受株数を全て抽選に回しているため主幹事の次に当選しやすいと思います。

その代わり銘柄別に資金が拘束されるため余裕資金が必要になります!

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

この他、委託幹事で岡三オンラインからの抽選申込ができると思います。岡三証券が主幹事を引受ける時は活躍すると思うので口座だけは持っておきましょう。

タイアップ中なので3,500円を頂くことができます。手数料無料で株式売買が行えるため人気が高まっているようです。詳細は下記記事でまとめました。

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| レーザーテック(6920) | PER83.57倍 | PBR25.88倍 |

| シグマ光機(7713) | PER14.78倍 | PBR0.74倍 |

| 東京精密(7729) | PER20.99倍 | PBR1.93倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年1月23日~2025年12月22日 | 180,000株 | 1,100円 |

| 2018年9月22日~2026年8月21日 | 183,000株 | 1,100円 |

| 2019年9月28日~2027年8月27日 | 236,000株 | 1,100円 |

| 2020年8月11日~2028年7月10日 | 215,000株 | 1,100円 |

| 2020年8月11日~2028年7月10日 | 50,000株 | 1,100円 |

ストックオプション(新株予約権)は864,000株が行使期限を迎えています。

ベンチャーキャピタル保有株もありますが、売り抜けたい株主がたくさんいるのでは?と感じます。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。オキサイド(6521)IPOの評価と申し込みスタンスまとめ

オキサイドIPOは人気があると考えています。何しろQDレーザの株価が公開価格の数倍で推移しているため同社も意識されると考えています。上場企業が株主になっていることも安心材料だと思います。引受幹事が多く野村證券案件なので初値売りも少ないと考えられます。

※オキサイド公式サイト引用

目論見を読んで気になったのはヘルスケア事業でシンチレータ単結晶の製造に使用する酸化ルテチウムがレアアースとなっていることです。

レアアースの価格は変動が大きく、価格の変動を販売価格に転嫁できない場合には、財政状態及び業績に悪影響が及ぶ可能性があるとされています。

また取引先企業が多いと目論見に書かれていますが、特定5社取引先に対する売上が2019年2月期で81%超、2020年2月期で75%超となっています。そのためかなり依存している取引先があることになります。

この他2020年2月期売上高のうち約66%が海外売上となっているため為替の影響も受けやすいと考えられます。主要販売先はアメリカとなっています。

ストック・オプションを調べると潜在株式数が864,000株となり、発行済株式数3,781,500株の22.85%に相当していました。

新型コロナウイルス感染症の拡大規模や収束時期は依然として不透明とありますが、あまり影響はないようです!

ストリームで特大キャンペーンが行われています。最大5,000円相当の株を必ず貰うことができるため、まだ口座開設していない方はチャレンジしてみてください。私は数年前から取引しているためキャンペーン適用外でした。

新規口座開設者だけのキャンペーンとなっています。2021年3月31日までなので急いだほうがよいかもしれません。詳しくは下記記事でまとめています!!

ストリーム(STREAM)のキャンペーンを活用すれば自己資金0円で株を始めることができます。株ロトキャンペーンが始まり最大5,000円相当の株を必ず貰うことができます! 口座開設を行うだけで貰えますが注意点もあるため詳細 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。