ブロードマインド(7343)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め公開株数900,000株、オーバーアロットメント135,000株です。上場規模は想定発行価格710円から計算すると約7.3億円になります。

事業内容よりも吸収額の低さで買われるパターンになりそうです。利益見込みは強いと考えているため積極的な抽選参加で良さそうです!

※ブロードマインド公式サイト引用

個人や法人向けに保険代理店業を行っている企業になります。その中でもメットライフ生命保険への売上げが大きいようです。

同社グループ売上高に占める割合が2019年3月期で50.4%、2020年3月期で47.4%となっていることからその関係性が伺えます。

また、直近2期間の生命保険契約に係る代理店手数料の売上高が2019年3月期で85.3%、2020年3月期で78.6%となっています。

上場後は生命保険以外の商品の提案力強化が必要になりそうです。新味がない事業だと思いますが買われるでしょう。

ブロードマインド(7343)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 保険業 |

| 事業内容 | 個人及び法人向けに保険代理店業、住宅ローン代理業、金融商品仲介業、宅地建物取引業に係るソリューションをワンストップで提供するフィナンシャルパートナー事業 |

| 上場日 | 3月26日 |

| ブックビルディング期間 | 3月10日~3月16日 |

| 想定価格 | 710円 |

| 仮条件 | 710円~810円 |

| 公開価格 | 810円 |

| 初値結果 | 1,566円(公開価格1.93倍) |

| 企業情報 | https://www.b-minded.com/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

手取概算額381,920千円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限88,182千円とあわせた手取概算額合計上限470,102千円について、①当社グループの認知度向上を目的とした広報及びマーケティング投資に、②再販機会の創出を目的とした新たな顧客チャネルの開発及び既存顧客への提案力の強化に、③優秀な人材の確保及び定着に充当する予定であります。

①当社グループのサービスのさらなる認知度向上、顧客の獲得及びサービスの継続利用を目的として、インターネット広告や当社SNS等を活用した広告宣伝活動を展開する他、PRコンサルティング会社との協業により広報活動を強化してまいります。

②再販機会を創出することを目的に、当社グループのサービスに常時アクセスできる環境として既存のWebサービスの機能強化やサービスポータルの開発、及び既存顧客への提案力の強化に資する基幹システムの開発等に取り組んでまいります。

③資産形成・運用サービス領域の機能拡大及びコンプライアンスの体制の強化を目的とした専門人材の確保のため、新規採用に係る人件費として充当する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 600,000株 |

| 売出株数 | 300,000株 |

| 公開株数(合計) | 900,000株 |

| オーバーアロットメント | 135,000株 |

| 上場時発行済み株数 | 5,170,000株(公募分を含む) |

| 想定ベースの時価総額 | 約36.7億円 |

| 幹事団 | みずほ証券(主幹事) SBI証券 楽天証券 マネックス証券 松井証券 あかつき証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ブロードマインド(7343)上場評判とIPO分析

想定発行価格710円を基に吸収金額を算出すると約6.4億円となり、オーバーアロットメントを含めると約7.3億円規模の上場となります。上場規模が小さいため公開価格割れはなく初値1.5倍~2倍を試す展開でしょうか。同社グループは、ブロードマインドと連結子会社3社の合計4社で構成され、各社連携を取りながらフィナンシャルパートナー事業を展開しています。

具体的には、個人顧客に対しライフプランニングを土台とした資産形成及び資金計画策定支援を行う他、法人顧客に対し財務や事業リスク対策を中心とした企業経営上の課題解決支援を行っています。

また個人や法人の顧客共に、具体的なソリューションとして金融商品(生命保険・損害保険・証券・住宅ローン)及び不動産(国内不動産・海外不動産)の販売及び仲介を行っています。

※有価証券届出書引用

金融商品の流通の担い手として金融機関や保険代理店等の仲介業者があります。

仲介業者においては、商品毎に個別に販売資格に係る登録又は認可を取得し、業態ごとの縦割り構造の中で専門性を持ちながら提供するのが一般的です。

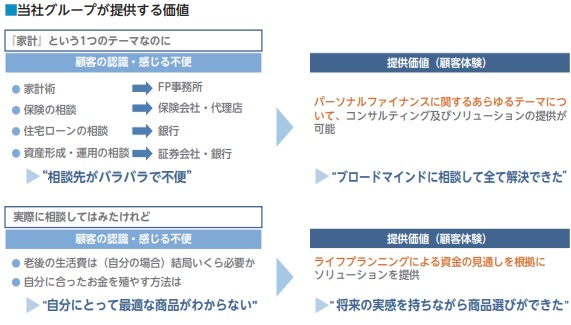

同社グループでは金融サービスの本来あるべき姿として、顧客自身のライフプランを描いた上でライフステージに応じたファイナンシャルニーズに、最適なソリューションを業横断的に提供することが重要であると考えているそうです。

そのため保険代理店業を出自としながら、創業以来金融商品仲介業、貸金業、銀行代理業の各業の登録又は認可を取得してきたそうです。

※有価証券届出書引用

ブロードマインドはパーソナルファイナンスに関する包括的な相談に対応できるのは、一定以上の所得水準の顧客を相手とした一部の金融機関に限定されるのが現状だと考えているようです。

そのため、同社グループは一般の所得層の顧客をメインターゲットとしています。

当該顧客層においては、保険・証券・住宅ローンの各専業仲介業者がメインプレイヤーとなっているものの、家計相談・保障・住宅購入・資産形成等の一般の方ならではの相談に対し、包括的に応えることができる専門家が不足していると考えています。

そのため同社サービスを利用することで、顧客の思い描く将来を実現するためのソリューションをワンストップで提供することができるそうです!

※有価証券届出書引用

事業モデルは業務提携を軸とした集客により、20代~40代のファミリー層に需要のある生命保険契約を中心に顧客を獲得し、ライフステージに応じて商品の販売を展開しています。

見込み客の獲得(主に訪問型)やコンサルティング、アフターフォローなどを行い成長を加速化させています。

同社グループの特徴は、国内大手クレジットカード会社や国内大手信販会社、大手フィンテック企業等に代表される事業会社との業務提携を強化し、見込み客を安定的かつ継続的に確保する仕組みを作りあげていることです。

同時に自社コールセンターを完備することにより、提携先が求める業務提携モデルに柔軟に対応しながら提携先を拡大してきたことが挙げられます。

ブロードマインド(7343)の企業財務情報と配当性向

| 回次 | 第18期 | 第19期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 3,140,591 | 3,244,620 |

| 経常利益 | 557,903 | 290,819 |

| 親会社株主に帰属する当期純利益 | 401,481 | 177,980 |

| 包括利益 | 412,722 | 172,088 |

| 純資産額 | 1,842,347 | 1,991,586 |

| 総資産額 | 2,803,024 | 2,980,958 |

| 1株当たり純資産額 | 403.06 | 435.72 |

| 1株当たり当期純利益金額 | 87.85 | 38.94 |

| 自己資本比率(%) | 65.7 | 66.8 |

| 自己資本利益率(%) | 24.4 | 9.3 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 473,165 | 156,227 |

| 投資活動によるキャッシュ・フロー | 515,366 | △336,848 |

| 財務活動によるキャッシュ・フロー | △162,389 | 157,846 |

| 現金及び現金同等物の期末残高 | 1,389,550 | 1,365,915 |

- 売上高2,574,804千円

- 営業利益377,107千円

- 経常利益376,773千円

- 親会社株主に帰属する四半期純利益252,476千円

コロナ禍の中で家計の見直しや保障・投資といった分野で顧客の金融サービスに対するニーズが高まっています。また同社グループにおける新規相談受付件数は堅調に推移しているそうです。

自社社で開発したオンライン面談ツールの活用を通した顧客及び従業員の安全確保・感染拡大防止に留意しながら、多く顧客相談に対して金融サービスを提供してきたそうです。

前期に業績が落ち込んでいる理由は、海外不動産事業で不動産の売却が進んだことによる原価が増加したこと、人員増加に伴う人件費が増加したためだそうです。

ブロードマインド(7343)の株主状況とロックアップについて

会社設立は2002年1月09日、東京都渋谷区恵比寿南一丁目5番5号に本社を構えます。社長は伊藤清氏(1965年8月23日生まれ)、株式保有率は36.94%(1,994,600株)です。従業員数228人で臨時雇用者84人、平均年齢35.8歳、平均勤続年数5.4年、平均年間給与5,719,659円です。

連結従業員数は231人で臨時雇用者84人、セグメントはフィナンシャルパートナー事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 伊藤 清 | 1,994,600株 | 36.94% | ○ |

| 笹川 治信 | 840,000株 | 15.56% | ○ |

| 吉橋 正 | 770,800株 | 14.27% | ○ |

| 小林 義典(信託口) | 500,000株 | 9.26% | × |

| メットライフ生命保険株式会社 | 425,000株 | 7.87% | ○ |

| 大西 新吾 | 313,900株 | 5.81% | ○ |

| 小林 義典 | 100,000株 | 1.85% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人である笹川治信、貸株人である伊藤清、並びに当社株主(新株予約権者を含む)である吉橋正、大西新吾、鵜沢敬太、上村浩、輿石雅志、岡本功治及び小林修介は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年9月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、売出人であるメットライフ生命保険株式会社並びに当社株主であるあいおいニッセイ同和損害保険株式会社及び東京海上日動あんしん生命保険株式会社は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年6月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年6月23日まで)と180日間(2021年9月21日まで)のロックアップが付与されています。ロックアップ解除倍率の設定はありません。

親引けは90,000株を上限として従業員持株会向けに実施される予定です。

ブロードマインド(7343)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件は想定発行価格を下限として710円~810円に決定しました。吸収額は最大8.4億円で時価総額は41.9億円になります。新奇性はなくとも上場規模が小さいことで初値利益が期待できそうです。

修正値2,000円前後

※注目度B

2021年3月期の連結業績予想は売上32.72億円で前期比0.86%増の横ばい、経常利益4.09億円で前期比41.03%増を見込みます。四半期利益は2.78億円で前期比57.06%増を予定します。

利益が上がっているように感じますが、実は前期営業利益が下げているため、利益が出ているように見えるだけのようです。前期は人員増加や海外不動産の原価上昇などが利益押し下げの要因となっています。

EPS60.74からPERは13.34倍、BPS510.83からPBRは1.59倍になり割安水準ということで下値不安はありません。

類似企業はPER20倍~30倍となり初値2倍以上が狙えそうです。成熟感ある事業となっていますがVC出資がなく、保険会社保有株には90日間のロックアップが掛けられています。

上場後しばらくは公開株数以外の株流通は少ないと考えられます。上場ラッシュのため翌日持ち越しになるかどうか微妙なところかもしれません!

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 810,000株 | 90.00% |

| SBI証券 | 27,000株 | 3.00% |

| 楽天証券 | 27,000株 | 3.00% |

| マネックス証券 | 18,000株 | 2.00% |

| 松井証券 | 9,000株 | 1.00% |

| あかつき証券 | 9,000株 | 1.00% |

上場規模が小さいためIPOに当選すれば利益が見込めると思います。幹事構成を確認すると引受幹事の多くがネット証券となっています。株数もオーバーアロットメントを含めると100万株を超えるため狙っていきましょう!

最近、楽天証券からの当選者をよく見かけます。取扱い株数が多い場合は申込を行っておきましょう。抽選発表前に抽選倍率が発表される面白い証券会社です。

楽天証券のIPO抽選ルール詳細を記事にしてみました。楽天証券と言えば過去のIPO取引実績がかなり多い企業です。しばらく取扱い数が少なかった時期もありますが、ここ数年取扱い数が増加傾向にあり、申込者も減っているようなので当 …

上場ラッシュに入るため資金が銘柄事に拘束されるマネックス証券からも申込を行っておきましょう。引受け株数が多い場合に当選確率が一気に上がる可能性があります。

ただし余裕資金が多くある方ほど優位だと思います。未成年口座を活用して家族で抽選に参加している方も増えています。それっぽい記事を書いてみました。

未成年口座で今回もIPOが当選しました。これまで何度か未成年口座でIPOに当選しているため未成年口座について記事を作成したいと思います。 実はIPO抽選では証券会社に親の口座がある場合に限り20歳未満の口座を開設すること …

松井証券

IPOは口座数と資金の掛け算だと思います。そして最大の武器は「運」だと思います。どんなに当選確率が低くても誰かに毎回当選しています。

宝くじと比較されることが多いと思いますが、断然IPOのほうが当選できると思います。

松井証券の幹事引受け数が増加傾向にあり当選者を見かけるようになってきました。IPO抽選ルールが変更され口座数も増えているようですが、なぜ当選できているのか?改めて抽選ルールをまとめてみました。過去に何度か私も当選できてい …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| キャピタル・アセット・プランニング(3965) | PER28.42倍 | PBR1.91倍 |

| アイリックコーポレーション(7325) | PER27.77倍 | PBR2.27倍 |

| アドバンスクリエイト(8798) | PER19.69倍 | PBR3.5倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年6月01日~2028年7月30日 | 150,000株 | 305円 |

| 2020年7月27日~2028年7月26日 | 180,000株 | 305円 |

| 2020年6月01日~2028年7月30日 | 500,000株 | 305円 |

ストックオプション(新株予約権)は830,000株あるようです。また全て行使期限を迎えています。

ベンチャーキャピタル出資はありませんが、保険会社からの出資があります。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ブロードマインド(7343)IPOの評価と申し込みスタンスまとめ

ブロードマインドのIPOは注目する部分は少ないかもしれませんが、吸収額が小さいため需給不安はありません。証券口座と資金の限り申し込む方法でよいでしょう。ブックビルディングが重なっている銘柄が多いため戦略的に当選を目指したいと思います。

※ブロードマインド公式サイト引用

買われる材料は2021年中に「金融サービス仲介業」が創設されることが決定していることでしょうか。単一の認可で保険・証券・銀行代理業に係る商品の取扱いが可能となる予定です。

競合企業は来店型ショップ等の乗合保険代理店やIFA法人、住宅ローン販売会社などが考えられます。

競合企業との差別化は、顧客のライフプラン上の課題やライフイベントに応じて業態の垣根を越えてワンストップで提供することだそうです。

新型コロナ感染症により一時は顧客が減少したそうですが、オンライン面談実施体制により優先的に見込み客を提供した業務提携先があったこと等により、見込み客獲得量が好調に推移したそうです。

コロナ禍でも前期越え収益となる予定なので評価できそうです。

IPO抽選に資金不要で参加できる岡三オンラインさんとタイアップが始まりました!キャンペーンコードを発行し1回以上取引を行うだけで3,500円が頂けます。ちなみに取引手数料を無料にできるため下記記事も参加にされてください。

公式サイトを確認するだけでもわかると思います。手数料無料が当たり前になると良いですよね。

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。