セルム(7367)のIPOがジャスダックに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村證券が務め公開株数1,835,000株、オーバーアロットメント275,200株です。上場規模は想定発行価格930円から計算すると約19.6億円になります。

サイズ的には問題なさそうですが、需要が何処まで見込めるのかわかりずらいIPOかもしれません。

※セルム公式サイト引用

公募による募集株が多くファンド案件ではありません。2016年8月にセルムグループHD及び旧セルムの経営陣によるマネジメント・バイ・アウト(MBO)の受け皿会社としてCELM Group and Partners株式会社の商号で設立されています。

その後、2016年9月30日にセルムグループHDの既存株主から発行済株式の100%を取得することで完全子会社化しています。さらにセルムグループHDと旧セルムを吸収合併し、商号をCELM Group and Partnersから「株式会社セルム」に変更しています。変更は2016年11月です。

人材開発や組織開発事業というハイスペックなサービスを提供しているようですが、一般人からはかけ離れたビジネスのため投資市場で人気なのか検証が必要だと考えています。

事業内容を詳しく確認してみたいと思います。簡単に言えば大手企業に解決策の立案や検討などを行うサービスになります!

セルム(7367)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | サービス業 |

| 事業内容 | 人材開発・組織開発事業 |

| 上場日 | 4月06日 |

| ブックビルディング期間 | 3月19日~3月25日 |

| 想定価格 | 930円 |

| 仮条件 | 1,040円~1,280円 |

| 公開価格 | 1,280円 |

| 初値結果 | 1,502円(公開価格1.17倍) |

| 監査人 | 有限責任監査法人トーマツ |

【手取金の使途】

手取概算額1,004百万円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限235百万円と合わせて、人材開発・組織開発事業の拡大に向けた運転資金に活用したいと考えております。

具体的には、運転資金として①業務効率化とセキュリティ強化の充実を図ることを目的とした基幹システムへの投資、②中長期成長に向けた人材確保のため採用費及び人件費、③販売促進及び新規事業開発に向けたマーケティング活動に対する支出、④プロフェッショナルタレント(注:専門分野において経験を有し、独立して事業を行っている個人及び、人材開発サービスを提供している企業)への報酬の支払いを含む運転資金に充当します。

残額につきましては、新規事業開発のための運転資金に充当する方針でありますが、具体化している事項はありません。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 1,185,000株 |

| 売出株数 | 650,000株 |

| 公開株数(合計) | 1,835,000株 |

| オーバーアロットメント | 275,200株 |

| 上場時発行済み株数 | 6,226,300株(公募分を含む) |

| 想定ベースの時価総額 | 約57.9億円 |

| 幹事団 | 野村證券(主幹事) みずほ証券 SMBC日興証券 三菱UFJモルガン・スタンレー証券 SBI証券 エース証券 松井証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

セルム(7367)上場評判とIPO分析

想定発行価格930円を基に吸収金額を算出すると約17.1億円となり、オーバーアロットメントを含めると約19.6億円規模の上場となります。公募株が多く同社グループは、セルムと連結子会社6社の合計4社により構成されています。

近年ますますグローバル化が進む中で、各企業においては、競争優位性を確立して持続的に成長するために不可欠な「人材・組織基盤の強化」と「優れたリーダーの輩出」のニーズがますます高まっているとされています。

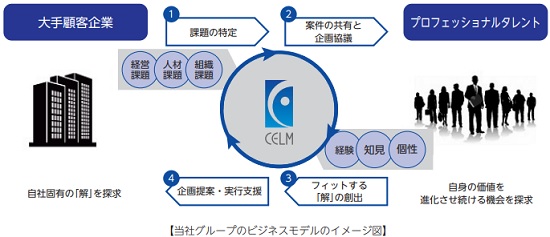

その高まるニーズに対し同社グループでは、企業経営やコンサルティングファームでの経験を有するプロフェッショナルタレントと連携し、その様々な領域の知見を活用して顧客企業と共に本質的な課題を特定し、事業進化、イノベーション、経営高度化のための人材開発・組織開発を支援しています。

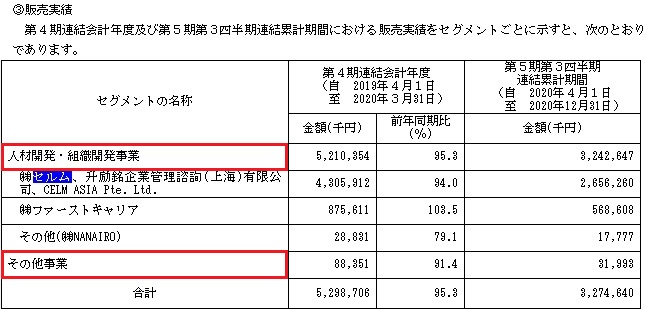

同社グループは、顧客企業における人と組織に関わるコンサルティングや人材の育成と開発を支援する「人材開発・組織開発事業」と「その他事業」の2事業を行っています。

※有価証券届出書引用

セルムのビジネスモデルは3つあるそうです。

1つ目が、企業経営並びにコンサルティングファームでの経験を有する独立したプロフェッショナルタレントを中心とした1,200名超の講師・コンサルタントのネットワーク。※2020年3月末現在の契約人数、うち2020年3月期の稼働人数530名

2つ目は、経営課題に対して自社固有の解を探求し続ける大手企業との長期に亘るパートナーシップ。

3つ目は、 定型の人材開発・組織開発プログラムを持たず、プロフェッショナルタレントとの共創によるテーラーメイド型のプログラム提供です。

この特長を活かして、経営的な視点・視座で顧客企業と共にディスカッションを通じて課題を特定し、解決策を顧客企業と共に練り上げ、企画の提案や実行支援を行っています。

また、成果を検証し改善策や代替案を提供し続けることで、顧客企業の企業価値向上に貢献していると認識しいるそうです。

※有価証券届出書引用

同社グループの取引先は、複数の事業法人と多くの従業員を国内外拠点に展開する売上高1兆円以上の大手企業、売上高2,000億円以上1兆円未満の準大手企業であり、主要取引先は大手企業です。

2020年3月期実績では、5年以上の継続取引顧客(旧セルムとの取引開始時含む)からの売上が約71%を占めているそうです。

人材開発・組織開発事業のサービスは、次期経営幹部人材を発掘し・育成する「経営塾」、現役員陣等への経営メンタリング、ミドルマネジメント革新、人材開発体系の構築コンサルティング、

経営理念・ビジョン浸透/企業風土改革支援、ASEAN・中国における人材開発・組織開発支援、ファーストキャリア開発事業、障がい者の雇用・活躍支援等があります。

※有価証券届出書引用

その他事業のサービスは、コーポレートベンチャーキャピタル(CVC)事業を行い、豊富な顧客基盤を活かして従来のサービスにHRテックベンチャー企業の技術を加えた、新たなソリューションを顧客企業に提供することで新たな収益機会の創出を図っています。

さらに、幼児(1~6歳)向けバイリンガル英語教育事業を行い、未来をつくる子供たちの可能性の最大化を追求し、世界に通用するグローバルリーダー人材の輩出を目指す、バイリンガル教育によるプリスクール、アフタースクール事業を展開しています。

レベルが高い事業内容で驚きますね。

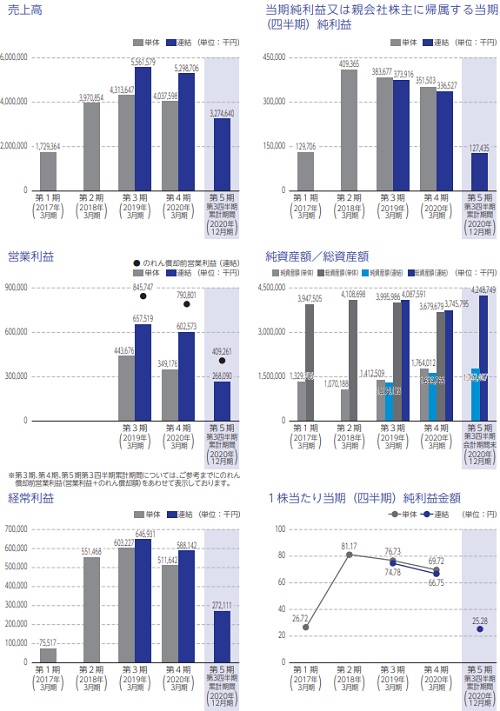

セルム(7367)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 5,561,579 | 5,298,706 |

| 経常利益 | 646,931 | 588,142 |

| 親会社株主に帰属する当期純利益 | 373,916 | 336,527 |

| 包括利益 | 368,944 | 335,633 |

| 純資産額 | 1,304,133 | 1,639,766 |

| 総資産額 | 4,087,591 | 3,745,795 |

| 1株当たり純資産額 | 258.49 | 325.10 |

| 1株当たり当期純利益金額 | 74.78 | 66.75 |

| 自己資本比率(%) | 31.9 | 43.8 |

| 自己資本利益率(%) | 32.7 | 22.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 568,974 | 381,920 |

| 投資活動によるキャッシュ・フロー | △41,980 | △201,685 |

| 財務活動によるキャッシュ・フロー | △519,596 | △374,005 |

| 現金及び現金同等物の期末残高 | 869,622 | 675,032 |

- 売上高3,274,640千円

- EBITDA(営業利益+減価償却費+のれん償却額)430,669千円

- 営業利益268,090千円

- 経常利益272,111千円

- 親会社株主に帰属する四半期純利益127,435千円

同社グループの業績は前年実績を下回るものの安定的に推移しているそうです。理由としては案件のオンライン実施割合を拡大し、売上高の8割以上をオンラインでの提供形態に変更することができたことで、第2四半期連結累計期間までに多く発生した案件の延期やキャンセルが減少したためだそうです。

またオンライン環境の浸透により、これまでは研修サービス本体の補助的な意味合いで実施される傾向にあった1on1形式の個別コーチング案件において、研修サービスから独立した形で実施されることが増え、受講者の対象層が拡大したことで新たな収益基盤となりつつあるそうです。新型コロナウイルス感染症のにうまく対応できているようです!

セルム(7367)の株主状況とロックアップについて

会社設立は2016年8月26日(実質上は1995年12月22日)、東京都渋谷区恵比寿一丁目19番19号に本社を構えます。社長は加島禎二氏(1967年6月22日生まれ)、株式保有率は16.60%(920,000株)です。従業員数123人で臨時雇用者0人、平均年齢36.4歳、平均勤続年数6.6年、平均年間給与6,173,000円です。

連結従業員数は168人になり、セグメント別では人材開発・組織開発事業142人、その他事業11人、全社共通15人となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社アイランドプラス | 1,000,000株 | 18.05% | ○ |

| 加島 禎二 | 920,000株 | 16.60% | ○ |

| 加藤 友希 | 550,000株 | 9.93% | ○ |

| 田口 佳子 | 550,000株 | 9.93% | ○ |

| 若鍋 孝司 | 500,000株 | 9.02% | ○ |

| 株式会社PINE RIVER | 400,000株 | 7.22% | ○ |

| 株式会社アイズ | 350,000株 | 6.32% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である加島禎二及び株式会社アイランドプラス、売出人である加藤友希、田口佳子及び若鍋孝司、当社株主である株式会社PINE RIVER、株式会社アイズ、山崎教世、小林剛、吉冨敏雄、松村卓人、高橋稔、安池智之及び瀬戸口航並びに当社新株予約権者である古我知史他当社及び当社子会社の従業員26名は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年7月04日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、当社の株主であるセルムグループ従業員持株会は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年10月02日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年7月04日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。新株予約権者もロックアップ対象となります。

また、セルムグループ従業員持株会は180日間(2021年10月02日まで)のロックアップが別に設定されています。

親引けは55,000株を上限として従業員持株会に対して行われてます。

セルム(7367)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,040円~1,280円に上方修正され驚きました。機関投資家好みの銘柄なのかもしれません。減収減益で350円も仮条件が引上げられるのは珍しいと思います。

将来性を見越した上方修正なのか?と考えるほかなさそうです!

修正値1,500円~2,000円変更なし

再修正2,000円~2,400円

※注目度B、3月22日に再修正値を追記

アフターコロナ銘柄としては魅力があるかもしれませんが、強烈な減収となっているため来期予想を確認しないと中長期ホールドは怖いと感じます。

現在発表されている2021年3月期の連結業績予想は売上42.90億円になり前期比19.03%減、経常利益2.92億円となり前期比50.34%減になります。四半期利益は1.33億円で前期比60.42%減にもなります。

仮条件上限1,280円の指標はEPS26.40からPER48.48倍、BPS350.54からPBR3.65倍になります。十分評価されているように思いますが、どうなるのか楽しみにしておきたいと思います。

初値は高騰するかもしれませんがその後が問題です。何か隠れた材料があるのか?と感くぐりたくなります。

某社によれば「債務超過の危険があった」と指摘されていたようなので上場ゴール感があるように思えます。そのため初値予想も据え置きなのかもしれません。IPOに当選したら個人的には初値で売却したいと考えています。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 1,651,900株 | 90.02% |

| みずほ証券 | 64,200株 | 3.50% |

| SMBC日興証券 | 55,000株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 18,300株 | 1.00% |

| SBI証券 | 18,300株 | 1.00% |

| エース証券 | 13,700株 | 0.75% |

| 松井証券 | 9,100株 | 0.50% |

| 楽天証券 | 4,500株 | 0.25% |

当選を狙うのであれば野村證券からの申込みを行っておいたほうがよいです。ご存知のように資金不要でIPO抽選に参加できるため当選後に入金すればよい仕組みになっています。

毎年1銘柄は最低でも当選を頂いているため、申込み続けていれば当選できると考えています。詳しくは下記記事でまとめています。

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

今回は三菱UFJモルガン・スタンレー証券が幹事を引き受けているためauカブコム証券でもIPOの取扱いが行われるはずです。引受幹事も増えてきているため口座だけは開設しておいたほうがよいと思います。

松井証券

松井証券の幹事引受け数が増加傾向にあり当選者を見かけるようになってきました。IPO抽選ルールが変更され口座数も増えているようですが、なぜ当選できているのか?改めて抽選ルールをまとめてみました。過去に何度か私も当選できてい …

PayPay証券でIPOが取り扱われる予定となっています。みずほ証券主幹事の場合に抽選が行われる予定です。抽選ルールを調べてみたのでよかったら参考にしてください。単元株~100株当選が狙えるようです。

PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。 メディアで取り上げられたこと …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| リンクアンドモチベーション(2170) | PER107.02倍 | PBR17.02倍 |

| インソース(6200) | PER70.91倍 | PBR35.2倍 |

| 船井総研ホールディングス(9757) | PER27.53倍 | PBR4.79倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年4月17日~2028年4月17日 | 70,300株 | 250円 |

| 2020年4月17日~2028年4月17日 | 387,300株 | 250円 |

| 2020年4月17日~2028年4月17日 | 42,400株 | 250円 |

ストックオプション(新株予約権)は500,000株あり行使期限を迎えています。しかし、ロックアップ対象のため基本的に売却が行われないと考えられます。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。セルム(7367)IPOの評価と申し込みスタンスまとめ

セルムIPOは需要があるのか微妙な気がします。コンサルティング的なことをプロフェッショナルタレントが行うわけですよね。上場を行うことで信用面の底上げが目的なのでしょうか。もちろん資金調達を行うことのメリットはあると思いますがどうでしょう。

※セルム公式サイト引用

会社設立時から上場を行うことを目標にしていたように感じます。上場期は第5期になります。

売上高5,000億円以上で1兆円未満の企業40社、売上高2,000億円以上で5,000億円未満の企業35社となっているそうです。

今後もシェア拡大に大きな余地があると考えているため上場により提携企業を増やす目的でしょうか?IT、RPAを活用し、業務プロセスを適正化することにより、業務の生産性の向上を行うそうです。

CVC事業ではベンチャーキャピタリストの古我知史が、代表のアリストテレスパートナーズを無限責任組合員とする出資規模3億円のHRテック投資事業有限責任組合を組成とあります。

専門的な知識を持っているため公開価格割れはなさそうです。競合企業は経営コンサルティングファームや研修企業等になるそうです。

業績リスクとしては取引額上位20%の顧客企業との取引が、売上高の70%超を占めていることでしょうか。

また第4期連結会計年度末現在において「のれん」が2,164,621千円計上されています。上場後に心配になることがあるため気を付けておきましょう。

コロナの影響はオンライン化できたことで、影響を最小限に抑えるための施策を現在も行っているそうです。大手予想を数社確認し投資を行うのか最終的に判断したいと思います。

前受け金不要でIPO抽選に参加できる岡三オンラインさんとタイアップさせて頂くことになりました。株式売買手数料を100万円まで無料にできる方法も下記記事にまとめています。

タイアップ金額は現金3,500円になっているためIPOに参加ついてに頂いてみてください!!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。