Appier Group[4180]エイピアグループのIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC日興証券とみずほ証券、BofA証券が共同で務め公開株数17,890,500株、オーバーアロットメント984,700株です。上場規模は想定発行価格1,400円から計算すると約264.3億円になります。

海外配分比率が高いため実は人気があるIPOなのかもしれません。ただし業績面の心配があります。

※エイピアグループ公式サイト引用

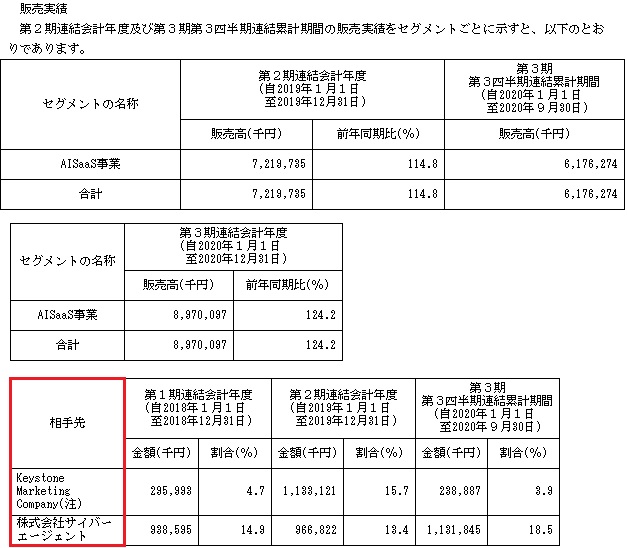

株主名簿にソフトバンクグループ(9984)の名前があり4.74%の株式を保有しています。所有株数は4,406,900株となっています。この他、LINE株式会社が0.85(793,240株)保有していました。

顧客は主としてアジア太平洋地域でeコマースや小売、ゲーム、ソーシャルメディアやエンターテイメント、消費財、金融等を中心とする幅広い業種の顧客企業を多数有しています。

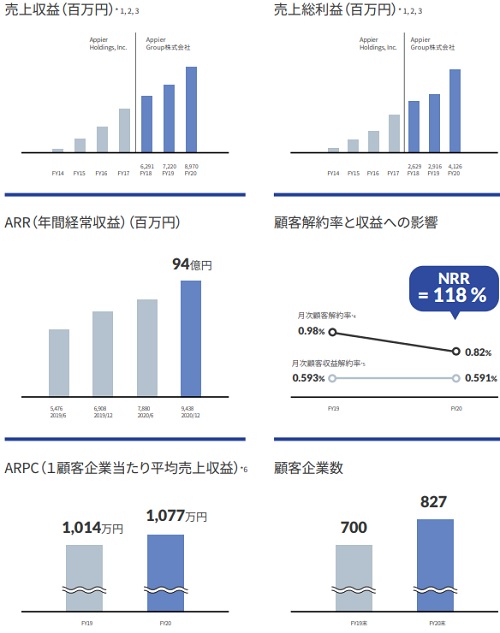

2020年12月31日現在の顧客企業は827の企業グループとなっており、2019年12月31日時点の700の企業グループから増加しています。知名度ある企業ばかりのようです。

2020年12月のリカーリング売上収益比率が95.8%となっていることで継続して利用する企業が多いようですね。IPOでは人気がある事業を行っています。しかし赤字拡大なのが引っかかるところでしょう。

初値が低ければ買われる展開でしょうか。海外配分が多く外人に人気が見込めそうな事業だと思います。

Appier Group(エイピアグループ)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 最先端の機械学習を活用したAI技術によって、マーケティングとセールスの領域において、企業の持つデータが真の価値を発揮することを可能にするAIプラットフォームの提供 |

| 上場日 | 3月30日 |

| ブックビルディング期間 | 3月15日~3月19日 |

| 想定価格 | 1,400円 |

| 仮条件 | 1,400円~1,600円 |

| 公開価格 | 1,600円 |

| 初値結果 | 2,030円(公開価格1.27倍) |

| 企業情報 | https://www.appier.com/ja/ |

| 監査人 | PwCあらた有限責任監査法人 |

【手取金の使途】

国内募集における差引手取概算額5,543百万円及び本件第三者割当増資の手取概算額上限1,280百万円に、海外募集における差引手取概算額6,021百万円を合わせた、手取概算額合計上限12,844百万円について、投融資を通じて以下に充当する予定であります。

①製品開発を行うエンジニア、営業人員、その他バックオフィス人員等に係る人件費として、10,193百万円

②SaaSサービスを提供するためのクラウドサービス利用料として、1,254百万円

③新規顧客獲得のための広告宣伝費として、253百万円

④借入金の返済資金として、2021年12月期に1,144百万円

上記調達資金は具体的な充当時期までは、安全性の高い金融商品等で運用していく方針。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 9,101,000株

|

| 売出株数 | 8,789,500株⇒ 9,531,200株

|

| 公開株数(合計) | 17,890,500株⇒ 18,632,200株 |

| オーバーアロットメント | 984,700株 |

| 上場時発行済み株数 | 99,872,490株(公募分を含む) |

| 想定ベースの時価総額 | 約1,398.2億円 |

| 幹事団 | SMBC日興証券(共同主幹事) みずほ証券(共同主幹事) BofA証券(共同主幹事) 野村證券 楽天証券 SBI証券 UBS証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

Appier Group(エイピアグループ)上場評判とIPO分析

想定発行価格1,400円を基に吸収金額を算出すると約250.5億円となり、オーバーアロットメントを含めると約264.3億円規模の上場となります。同社グループは、将来、全ての企業のソフトウェアにAIが搭載され、企業の意思決定がより正確で自動的にかつユーザーの行動を先回りするような形で実行されるようになると想定しています。

また同社グループはデジタルマーケティングとセールスの領域のソフトウェアの変革から事業を開始し、AIマーケティングのソリューションをSaaSモデルで提供するパイオニアを自負しています。

Appier Groupは、機械学習やAIの研究で実績を残したAIサイエンティストが技術面を牽引しています。全エンジニアの約70%(2021年1月末時点)がAI又はビッグデータの領域における博士号又は修士号を有しています。

同社グループの役員又は従業員が執筆した300以上の論文が、トップジャーナル、カンファレンス、ワークショップで発表されているそうです。凄い集団なのはわかりますがその環境にいないと理解するのが難しいように感じます。

※有価証券届出書引用

同社グループのAIプラットフォームを利用すると、ビッグデータ収集・解析・活用が行え経営判断に役立てることが可能だそうです。

特にマーケティング領域においては、ユーザーに関するビッグデータを分析、活用することにより、ウェブサイト又はモバイルアプリケーションを通したより効果的なマーケティングが可能となっています。

また、AIソフトウェアを用いて企業が保有するカスタマーデータからより有意義な知見を抽出して理解を深めることができます。

かつ既存の又は潜在的なカスタマー等とのマーケティング・コミュニケーションにAIソフトウェアを活用して、個人に対して最適にパーソナライズされた提案を行い、エンゲージメントを高める取り組みも進んでいるそうです。

※有価証券届出書引用

開発したAIプラットフォームを利用し課題解決を行うことができ、以下の内容に対応するそうです。

②機械学習を用いたAI予測モデルの自動構築:高度な機械学習を用いたAI予測モデルを自動的に構築し、企業は社内でデータ・サイエンスチームを立ち上げることなく、自社の課題解決に集中することが可能

③ステム環境に依らず利用可能なプラットフォームであるSaaSのプラットフォームとして提供することで、初期投資を抑えながらAIを用いてデータを直ちに利活用し、顧客企業の利用者が自分で分析を行うことを可能

ソースやデバイスから入手したデータを自動で統合することでユーザーのプロファイルを作成し、断片的な情報しかなかったデータから包括的なユーザーの情報を得ることを可能にすることができます。

※有価証券届出書引用

同社グループの強みはAI分野において数々の表彰を受けていることです。フォーチュン誌から中国本土を除くアジアを拠点とする企業で唯一の「AI革命を牽引する50社(2017年)」に選定されています。

また、2017年と2018年には、CBインサイツから「世界で最も有望なAIスタートアップ企業100社」に二度選定されています。

さらに国際的なデータ・マイニング・コンテストであるKDDカップにおいて、2008年から2020年の間にAppier Groupの従業員が参加したチームが7回優勝とあります。

売上はアジア太平洋地域に集中しており、長期的には他の地域にも事業を拡大する計画があるそうです。

SaaSの形式でソリューションを提供し、安定したパフォーマンスが出すことが可能な堅牢なシステム設計を採用し、2021年2月時点でAIプラットフォームでは1日当たり、約290億件の将来予測を行い、約18億件のトレーニングデータを学習し、3,000種類超のAI予測モデルの構築を行っているそうです。

Appier Group(エイピアグループ)の企業財務情報と配当性向

| 回次 | 第1期 | 第2期 |

| 決算年月 | 2018年12月 | 2019年12月 |

| 売上収益 | 6,290,557 | 7,219,735 |

| 税引前損失 | △1,963,946 | △2,253,407 |

| 親会社の所有者に帰属する当期損失 | △1,949,589 | △2,349,727 |

| 親会社の所有者に帰属する当期包括利益 | △1,812,341 | △2,363,772 |

| 純資産額 | – | – |

| 総資産額 | 3,310,928 | 12,136,656 |

| 1株当たり親会社所有者帰属持分 | △46.78 | △71.77 |

| 基本的1株当たり損失 | △21.48 | △25.89 |

| 親会社所有者帰属持分比率(%) | △128.2 | △53.7 |

| 親会社所有者帰属持分利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △1,545,306 | △1,807,599 |

| 投資活動によるキャッシュ・フロー | △199,569 | △5,709,877 |

| 財務活動によるキャッシュ・フロー | 1,741,485 | 11,103,246 |

| 現金及び現金同等物の期末残高 | 627,130 | 4,117,859 |

- 売上収益6,176,274千円(前年同期比23.3%増)

- 売上総利益は2,720,430千円(前年同期比29.0%増)

- 営業損失1,384,368千円(前年同期は1,681,243千円の損失)

- 税引前四半期損失1,367,315千円(同1,618,229千円の損失)

- 親会社の所有者に帰属する四半期損失1,393,295千円(同1,690,525千円の損失)

新型コロナウイルスの影響により世界経済に急速な不透明感が生じましたが、営業体制の強化を行い継続的にソリューションの改善に努めた結果、サービスへの需要が拡大したそうです。将来的な事業拡大のために営業人員やエンジニアの人件費等に対する先行投資を行っているそうです。

Appier Group(エイピアグループ)の株主状況とロックアップについて

会社設立は2018年4月20日(実質上2012年6月08日)、東京都港区愛宕二丁目5番1号に本社を構えます。社長は游直翰氏(1979年4月03日生まれ)、株式保有率は1.38%(1,286,620株)です。従業員数492人となりそれ以上のことは目論見に書かれていません。平均年齢や平均勤続年数、平均年間給与など記載なしとなります。理由は下記のようになります。

セグメントはAISaaS事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| Plaxie Inc. | 17,233,560株 | 18.54% | ○ |

| SEQUOIA CAPITAL INDIA INVESTMENTS IV | 15,496,820株 | 16.67% | ○ |

| Global Premier Group Limited | 6,414,950株 | 6.90% | ○ |

| TA STRATEGIC PTE. LTD. | 5,468,520株 | 5.88% | ○ |

| 蘇 家永 | 4,414,520株 | 4.75% | ○ |

| ソフトバンクグループ株式会社 | 4,406,900株 | 4.74% | ○ |

| HIPPO TECHNOLOGY INVESTMENT COMPANY LIMITED | 3,673,610株 | 3.95% | ○ |

【ロックアップについて】

グローバル・オファリングに関連して、売出人及び貸株人であるPlaxie Inc.、売出人である蘇家永、Ying-Jui Chen及び涂正廷並びに当社株主である李婉菱及び游直翰は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後360日目の2022年3月24日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の譲渡又は処分等を行わない旨を約束する書面を差し入れる予定であります。

売出人であるSEQUOIA CAPITAL INDIA INVESTMENTS IV、Global Premier Group Limited、TA STRATEGIC PTE. LTD.、ソフトバンクグループ株式会社、ASEAN CHINA INVESTMENT FUND III L.P.、HIPPO II TECHNOLOGY INVESTMENT COMPANY LIMITED及びASEAN CHINA INVESTMENT FUND (US) III L.P.は、ジョイント・グローバル・コーディネーターに対し、それぞれが保有する株式のうち40%に相当する株式(計15,718,952株)については元引受契約締結日から上場日後180日目の2021年9月25日、それ以外の株式(計23,578,428株)については元引受契約締結日から上場日後360日目の2022年3月24日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の譲渡又は処分等を行わない旨を約束する書面を差し入れる予定であります。

その他、株主または株式保有率によりロックアップ期間が180日~360日の設定となっています。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年9月25日まで)と360日間(2022年3月24日まで)のロックアップが付与されています。ロックアップ解除倍率の設定は設けられていません。

売出し株として売却することで満足のいく利益が得られるのかもしれません。株数が多く上場後の売り圧力にも警戒が必要でしょう。

親引けの設定はありません。

Appier Group(エイピアグループ)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件は想定発行価格を下限として1,400円~1,600円に引き上げられています。実はこれまで経験したことがないようなことが起きています。それは公開株式数が増加していることです。

売出し株数が8,789,500株から9,531,200株に変更され、741,700株増えたことになります。また公募株数も国内販売が減らされ海外販売が増加しています。詳しい株数は上記の「株数データ」で確認してください。

これにより吸収額が最大で313.9億円になり時価総額が1,598.0億円になります。海外配分が多くなっているため初値も引き上げられているようです!!

修正値3,000円~3,200円

※注目度A

某紙や大手メディアの情報によれば赤字拡大でも人気が見込めるため初値が高くなるとされているようです。正直なところ「マジで!?」と驚きました。海外比率が高くなる事はこれまでもありましたが、売出株数を増加できるとは驚きです。

業績は連結予想で売上収益109.43億円で前期比22.00%増、営業利益-15.51億円で前期-15.78億円から横ばい状態です。売上が20億円弱増えているのに営業利益にあまり変化がありません。

四半期利益は-16.74億円になり前期‐14.53億円から赤字額が拡大しています。EPSは-17.15になりBPSは184.33になります。PERは算出不可になり、PBRは8.68倍になります。

海外配分が6割に引き上げられた事で国内IPOとしてはかなり人気化が見込まれるようです。また初値持越しになる可能性が無いとは言えないようです。

成長する可能性が高い企業だと赤字でも買われまくるのか?と心配になるほど人気化するようです。初値3,000円は通過点になる可能性があるようです。

言い方が少し悪いかもしれませんが、VCシャブシャブ案件のIPOなので利益が出たら逃げる投資家も多いと思います。

色んな意味で楽しみなIPOだと思います。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同主幹事) | 2,940,400株 | 60.00% |

| みずほ証券(共同主幹事) | 1,470,000株 | 30.00% |

| BofA証券(共同主幹事) | 171,500株 | 3.50% |

| 野村證券 | 171,500株 | 3.50% |

| 楽天証券 | 49,000株 | 1.00% |

| SBI証券 | 49,000株 | 1.00% |

| UBS証券 | 49,000株 | 1.00% |

想定発行価格算出によるOAを含めない吸収金額は日本国内で91.9億円になります。これだけ見ればそこまで大きな吸収ではなさそうです。もしかすると2020年12月に上場を行ったヤプリ(4168)やプレイド(4165)パターンかも?と感じます。

QDレーザー(6613)も赤字でVC保有率が高く大成功しています。意外に利益が見込める可能性がある気がしています。株数が多いため当選期待は高そうです!

当選を狙うのであればSMBC日興証券とみずほ証券からの申込みを行っておきましょう。SMBC日興証券はペナルティーがあるため当選確率が高そうです。少し不安なIPOは当選しやすいと思います。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

穴場証券的な位置にいるのは楽天証券でしょう。後期型抽選を採用しているため微妙な銘柄で申込む方は少ない気がします。BofA証券とUBS証券の口座は持っていないためこの2社からは申込を行えません。

野村證券は前受け金不要なので申込を行っておいて良さそうです。当選してから購入するのか判断したいと思います。前受け金不要の証券会社は下記記事でまとめています。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

株数が多いため委託幹事引受けの証券会社も期待ができそうです。SBIネオトレード証券だとSBI証券からの配分期待ができそうです。こちらも前受け金不要でIPO抽選に参加できます。

タイアップ中なので2,000円を貰うことができるためよかったら利用してください!!

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| シルバーエッグ・テクノロジー(3961) | PER45.71倍 | PBR4.1倍 |

| PKSHA Technology(3993) | PER232.82倍 | PBR3.37倍 |

| HEROZ(4382) | PER300倍 | PBR7.13倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 権利行使可能日から10年間 | 2,172,490株 | 1円 |

ストックオプション(新株予約権)は2,172,490株存在し発行価格1円となっています。役員1名、従業員445名、コンサルタント3名になります。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。Appier Group(エイピアグループ)IPOの評価と申し込みスタンスまとめ

Appier GroupのIPOは大手初値予想を確認し申し込みを行いたいと思います。人気見込みはありますが今後もしばらく赤字が続きそうな気がします。外人が好みそうな銘柄なので需給は問題ないと考えています。全力で申込を行ってよいのかしばらく情報を収集したいところです。

※エイピアグループ公式サイト引用

アジア太平洋地域に注力し事業展開を行っている企業です。類似企業と比較した場合の優位性が何処まで進んでいるのかも気になります。今後は欧米を含む各国に進出する計画があるそうです。

優秀な人材が多いとされているためAIアルゴリズムとAIモデルの精度が今後も向上し続け、Appier Groupソリューションが一層効率的になるため売上増加に貢献できるそうです。

業績リスクでは属するAIマーケティング市場が未だ成熟しておらず急速に発展している段階なので売上収益が大きく変動する可能性があるそうです。投資家が先読みしようとしても厳しい気がします。

AI(人工知能)やビッグデータ、そしてSaaSソリューションに期待したいと思います。IPOに当選しやすい銘柄は最後まで悩んで悔いのないようにしましょう!!

未上場企業に投資を行ってみたい方にチャンスです。業界最大手のファンディーノさんとタイアップさせて頂きました。口座開設だけでAmazonギフト券が1,000円分貰えることになっています。

投資額の数倍~数十倍の利益を追求する投資となっています。企業詳細を確認するだけでも面白いと思います!詳しくは下記記事でまとめました。

ファンディーノ(FUNDINNO)さんと特別企画を実施させて頂くことになりました。株式投資型クラウドファンディングでは最大手のため口座開設を行う方も多いようです。テレビCMも行っており業界での知名度はNO.1でしょう。…

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。