日本電解(5759)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC日興証券が務め公開株数6,335,700株、オーバーアロットメント842,300株です。上場規模は想定発行価格2,480円から計算すると約178.0億円になります。

上場規模がもっと小さければ意外高となった気がします。さて機関投資家の予想はどうなる?と楽しみにしておきたいと思います。

※日本電解公式サイト引用

同社は1958年10月01日に電子回路基板用の銅箔製造を目的として日立製作所、住友ベークライト、高速電気鋳造の共同出資により設立されています。

2016年6月にMSD企業投資一号株式会社の商号で設立され、同年7月に旧日本電解を完全子会社化し、2019年10月01日に同社を存続会社とし合併を行い日本電解株式会社に社名変更を行っています。

歴史ある企業になり日本の技術と言えそうです。ただ現大株主のMSD企業投資一号を調べると、三井物産と三井住友銀行、日本政策投資銀行の3社が共同運営している投資事業会社となっていました。

設立当初の株主は誰もいなくなっていましたね。2016年7月に完全子会社化を行っています!

日本電解(5759)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 非鉄金属 |

| 事業内容 | 電解銅箔の製造販売 |

| 上場日 | 6月25日 |

| ブックビルディング期間 | 6月10日~6月16日 |

| 想定価格 | 2,480円 |

| 仮条件 | 1,800円~2,480円 |

| 公開価格 | 1,900円 |

| 初値結果 | 1,900円(公開価格1.00倍) |

| 企業情報 | https://www.nippon-denkai.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

差引手取概算額96,700千円は、連結子会社であるDenkai America Inc.への投融資資金に全額充当予定です。この投融資資金は、Denkai America Inc.において、車載電池用銅箔の生産設備新設のための設備投資費用として2022年3月期より2023年3月期にかけての期間に充当予定です。

具体的な充当時期までは安全性の高い金融商品等で運用する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | ※4,953,000株に変更されました |

| 公開株数(合計) | ※5,003,000株に変更されました |

| オーバーアロットメント | ※642,400株に変更されました |

| 上場時発行済み株数 | 7,250,000株(公募分を含む) |

| 想定ベースの時価総額 | 約179.8億円 |

| 幹事団 | SMBC日興証券(主幹事) 野村證券 SBI証券 マネックス証券 楽天証券 岩井コスモ証券 水戸証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

日本電解(5759)上場評判とIPO分析

想定発行価格2,480円を基に吸収金額を算出すると約157.1億円となり、オーバーアロットメントを含めると約178.0億円規模の上場となります。難しい銘柄だと思いますが人気があるのでは?と思っています。機関投資家がどのような判断を出すのか待ちたいと思います。人気化することがわかればIPOに当選しやすいため獲得を目指したいと思います。

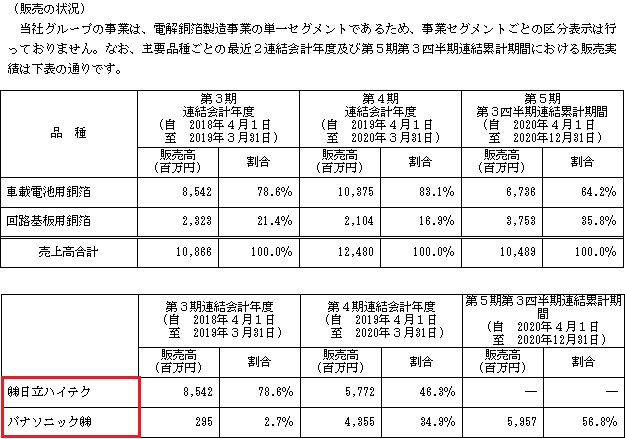

同社グループは、日本電解と連結子会社1社で構成され、硫酸銅を主成分とする電解液から電気分解により金属銅を薄膜状に析出生成させ、加工する電解銅箔製造事業を行います。

電解銅箔は、製品そのものを見かける機会はほぼありませんが「電子・電気機器」には必ず使用されている重要な素材です。

電子・電気機器を制御する電気信号を伝える回路基板の導体は、ほとんどが電解銅箔で形成されています。

また、電気自動車に代表される電動機械で使用される電池は軽量化のためにリチウムイオン二次電池(LIB)が使用されています。

LIBに用いられる負極集電体(負極活物質から電子を集める部品)にも主に電解銅箔が用いられており、電解銅箔は日常生活に欠かすことのできない様々な機器に使用されているそうです。

※有価証券届出書引用

同社の車載電池用銅箔、微細回路基板用銅箔は、一般の銅箔の1.5倍以上の引張強さを持ちながら、一般的な銅の再結晶温度よりも低い100℃以上の温度で再結晶化が進み、再結晶化後に一般的な銅箔製品の2倍以上の高い伸び率を示します。

この性質により、顧客企業における加工工程において高い強度によりしわ等の不具合が発生しにくく、また乾燥・加熱工程後に高い伸び率が得られます。

そのため充放電時の膨張・収縮負荷を繰り返し受けても破断し難い特性を示すそうです。

フレキシブル配線板用途では、フィルム貼り合わせ、又は樹脂塗工後の乾燥・加熱工程で高い伸び率が得られ、圧延銅箔同等の屈曲、折り曲げ特性を示します。

※有価証券届出書引用

同社の銅箔製品は本社工場、米国子会社(Denkai America Inc.)の2拠点で製造しており、日本電解は車載電池用銅箔、高強度銅箔、微細回路基板用銅箔、キャリア付極薄銅箔を、米国子会社は汎用箔の製造販売を行っています。

同社が製造販売する車載電池用銅箔は、日系大手車載用LIBメーカーを通じて大手EV(電気自動車)メーカーへの販路を有しています。

また、同社の回路基板用銅箔製品(高強度銅箔、微細回路基板用銅箔、キャリア付極薄銅箔)は、相反する特性を両立することで、5G関連製品のバリューチェーンの中で、高機能電解銅箔として位置づけられています。

そのため日米の大手銅張積層板メーカーを通じて、5Gスマートフォンや5G基地局の実装OEMメーカーへの販路を有しています。米国子会社が製造販売する汎用箔は、米国内の大手銅張積層板メーカー等への販路を有しています。

※有価証券届出書引用

同社で製造する銅箔製品は、主としてEVやHVに搭載されるLIBの素材、携帯電話などの5G関連デバイスを含む電子機器に実装する回路基板の素材等に使用されています。

自動車産業は100年に1度の変革期を迎え、CASEと呼ばれる「コネクテッド化」「自動化」「シェア・サービス」「電動化」の動きがあります。

また、第5世代移動通信システム(5G)の商用サービス開始が大きなビジネスチャンスとして期待されています。

5Gは超高速・大容量・低遅延での大量同時通信が可能とされ、自動運転技術や遠隔医療などの社会インフラや、VR(仮想現実)、AR(拡張現実)などの領域への応用が想定されています。

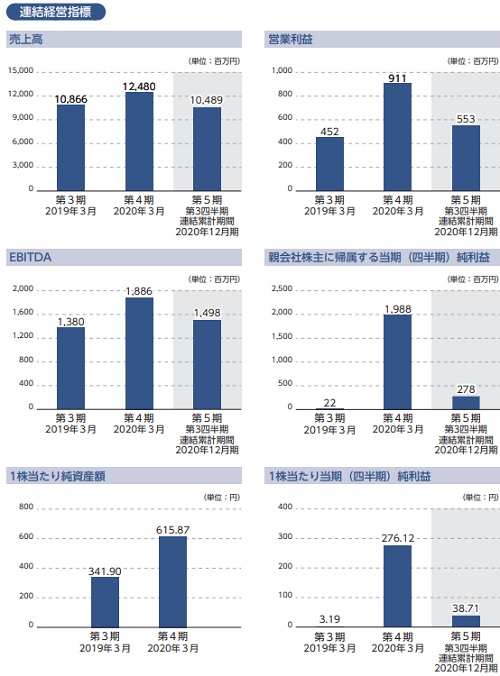

と言うことで事業に妙味があり、今後大きく成長する可能性を秘めていると思います。ただ物凄く心配なのは今期の利益が第3四半期開示で2.78億円しかないことです。

日本電解(5759)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 10,866,149 | 12,480,112 |

| 経常利益 | 417,871 | 842,874 |

| 親会社株主に帰属する当期純利益 | 22,935 | 1,988,030 |

| 包括利益 | 22,935 | 1,972,610 |

| 純資産額 | 2,461,648 | 4,434,258 |

| 総資産額 | 10,227,866 | 13,747,168 |

| 1株当たり純資産額 | 341.90 | 615.87 |

| 1株当たり当期純利益金額 | 3.19 | 276.12 |

| 自己資本比率(%) | 24.1 | 32.3 |

| 自己資本利益率(%) | 0.9 | 57.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 466,207 | 1,892,432 |

| 投資活動によるキャッシュ・フロー | △3,349,196 | △2,086,852 |

| 財務活動によるキャッシュ・フロー | 2,143,597 | 846,056 |

| 現金及び現金同等物の期末残高 | 597,694 | 1,253,829 |

- 売上高10,489百万円

- 営業利益553百万円

- 経常利益486百万円

- 親会社株主に帰属する四半期純利益278百万円

新型コロナウイルス感染症が猛威を振るう環境下で車載電池用銅箔においては、大手電動自動車メーカーにおける生産活動が高水準で推移し、車載電池用銅箔の需要も堅調に推移しています。

回路基板用銅箔においては、米中貿易交渉の長期化により、米国大手電子機器メーカー向け需要においては、5G対応の新型機種の発売開始による盛り上がりが見られた一方、中国の大手電子機器メーカー向け需要は販売数量が伸び悩み、明暗を分ける形となっています。

また現在は電動自動車メーカーや電子機器メーカー等において生産活動の順調な回復が見込まれます。

日本電解(5759)の株主状況とロックアップについて

会社設立は2016年6月17日(実質上1958年10月01日)、茨城県筑西市下江連1226番地に本社を構えます。社長は中島英雅氏(1954年6月03日生まれ)、株式保有率は0%です。従業員数204人で臨時雇用者37人、平均年齢42.2歳、平均勤続年数11.7年、平均年間給与4,836,000円です。連結従業員数は276人で臨時雇用者37人です。

セグメントは電解銅箔製造事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| MSD第一号投資事業有限責任組合 | 6,408,000株 | 89.00% | ○ |

| 日鉄ケミカル&マテリアル株式会社 | 720,000株 | 10.00% | △ |

| 徳岡工業株式会社 | 72,000株 | 1.00% | ○ |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、売出人かつ貸株人であるMSD第一号投資事業有限責任組合は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年12月21日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)を行わない旨を約束しております。

また、株主である徳岡工業株式会社は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2021年12月21日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

MSD第一号投資事業有限責任組合は180日間(2021年12月21日まで)のロックアップが付与されています。ロックアップ解除倍率は売出価格の1.5倍です。

また徳岡工業株式会社には180日間のロックアップのみ付与されています。同社だけ売出し株に参加していません。日鉄ケミカル&マテリアル株式会社は全ての株式を売出株として売却します。

親引けは取得金額85,167千円に相当する株式数を上限として、日本電解従業員持株会が実施を予定しています。

日本電解(5759)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が大きく下振れし1,800円~2,480円のレンジで決定しました。大手の見立てでは上限決定は難しい模様。さらに類似企業と比較して割高な価格であることから公開価格2,000円あたりが考えられるようです。

社歴は62年を超え実績ある企業です。銅箔メーカーとしては高い技術力を持ち大手電池メーカーとの取引実績もあります。さらにEVやPHVなどの自動車が今後普及することを考えると右肩上がりの業績期待ができそうです。

とは言え、上場ラッシュ時に地味企業が投資家から選ばれる可能性は低く、公開価格を超える初値は難しいようです。そもそもの値動きが悪い業種をあえて選ぶ可能性は低そうです。

修正値-7.5%~±0%

※注目度B

大手予想は公開価格を割る予想が出ています。ただ納得がいくレポートが出ており流石と感じます。多くの投資家が感じていると思いますが、仮条件上限で公開価格が決定することはなさそうです。

そうなれば初値で利益が出ることは難しく、売りたい投資家が売り切るまで株価下落となるパターンも十分あり得るようです。若干期待していましたが、上場規模が大きく新興市場では吸収しきれないようです。

類似企業ではパナソニックが意識されるようです。どうなるのかわかりませんけどね。

業績を確認すると2022年3月期の連結業績を確認することができました。売上は188.60億円となり前期比29.31%増、経常利益12.26億円となり前期比178.64%増になります。

四半期利益は8.73億円となり前期比352.33%増を予想しています。

本来なら東証2部市場への上場がお似合いと言ったコメントも飛び出しているため、専業投資家目線ではかなり厳しい指摘が入っています。

リチウムイオン二次電池(LIB)の需要も期待できるようですが、結局はファンド売出し色が強いため不人気のようです。

またMSD第一号投資事業有限責任組合の売出し株が6,285,700株でしたが、4,953,000株になり2割強の減少となっています。この事から吸収額が約178.0億円から140.0億円に引き下げられます。算出は仮条件上限の2,480円計算になります。

この状況から判断するともの凄く不人気なIPOだと感じます。損したくない方はIPO抽選に参加しないほうが賢いのかもしれません。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 4,502,900株 | 90.00% |

| 野村證券 | 125,100株 | 2.50% |

| SBI証券 | 75,000株 | 1.50% |

| マネックス証券 | 75,000株 | 1.50% |

| 楽天証券 | 75,000株 | 1.50% |

| 岩井コスモ証券 | 75,000株 | 1.50% |

| 水戸証券 | 75,000株 | 1.50% |

当選を狙うのであればSMBC日興証券からの申込みを徹底しておきましょう。今回はかなり当選確率が高いと思います。

需要はあると思いますが個人投資家よりも機関投資家向きの銘柄だと思います。IPOルールは下記記事でまとめています!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

公募株が少ないため配分が微妙だと思いますが、野村證券からも申込みを行いたいと思います。何となく狙えるIPOのような気がしています。

公募で捌けば数日間のうちに売り圧力もなくなりますよね。状況を確認しながら参戦したいと思います。

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

また、LINE証券が2021年5月末にIPO(新規上場株)のサービス開始を決定しています。前もって準備を行っておくとよいかもしれません。その場合は、3株分の株式をただで頂いておきましょう!!

貰い方は下記記事でまとめています。私は頂いた株を放置しダブルスコアーを目指したいと思います。

LINE証券で開催されている初株チャンスキャンペーンに参加しました。しばらく前に妻の協力でLINE証券に口座開設を行っています。さらにタイムセールについて詳しく調べてみました。 まずLINE証券の初株チャン …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 三井金属鉱業(5706) | PER7.79倍 | PBR0.91倍 |

| 古河機械金属(5715) | PER14.14倍 | PBR0.55倍 |

| 古河電気工業(5801) | PER17.06倍 | PBR0.79倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)はありません。

VC売出し株中心のIPOになり殆どの株式を売却予定となっています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。日本電解(5759)IPOの評価と申し込みスタンスまとめ

日本電解のIPOは有料レポートを読んでから申し込みスタンスを決定したいと思います。あとは機関投資家の動向を確認したいと思います。トレーダーズ・ウェブはお勧めなので単月で購入するのもありだと思います。

IPOラッシュとなっているため少し神経質に取り組んだほうがよいと思います。テスホールディングス(5074)のように上場タイミングが良いわけでもありませんしね。

※日本電解公式サイト引用

車載電池用銅箔や回路基板用銅箔による需要はかなり見込めそうです。日本国内にある本社工場では241人の従業員がいて月間に生産する能力は750トンだそうです。

アメリカの子会社には72人の従業員がいて月間に生産する能力は350トンだそうです。設備の違いなのかアメリカのほうが生産性が高いようです。

簡易的なグローバルオファリングとなりますが、海外配分が50%などだと人気がでるかも?と考えています。海外配分率が高いと日本国内で人気化する現象が起きています。配当は設立以来行われたことがありません。

利益見込みが強ければ面白いIPOなのかもしれません!!

また、株式新聞を有料で見ている方がいると思いますが、実は無料で見ることができます。モーニングスターが発行しているWeb版になり1年購読すると52,800円(税込)の費用がかかります。

その情報をそのままDMM.com証券なら無料で見ることができます。詳しくは下記記事で手順をまとめているので参考にしてください。

株式新聞Web有料版を無料で購読できる方法を皆さんに伝授します。ある証券会社に口座を開設するだけで月額4,400円(税込)分の情報が無料になる方法があります。はっきり言って無料はあんまりだろ?と思いましたがDMM.com …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。