NexTone(ネクストーン)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事はSMBC日興証券が務め公開株数925,700株、オーバーアロットメント138,800株になります。想定発行価格1,880円から算出される吸収額は約20億円です。上場規模が少し大きめです!

ネクストーンはエイベックス(7860)の持分法適用関連会社になるそうです。ただ上場後はAMPが保有する株式の一部の売出しを予定しているためエイベックスの持分法適用関連会社から外れる予定だそうです。

業績懸念としては大口著作権者が他社サービスヘの移管等の理由により同社グループとの契約を終了させた場合は業績が悪化することがあるようです。

ただ今後、エイベックス・グループへの依存度を低減させる意向がああるようです。主力事業の著作権等管理事業の管理作品の11.4%がエイベックス・グループの管理作品となっている理由もあるようです。

NexTone(7094)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 著作権等管理事業、デジタルコンテンツディストリビューション事業、キャスティング・コンサルティング事業等 |

| 上場日 | 3月30日 |

| ブックビルディング期間 | 3月12日~3月18日 |

| 想定価格 | 1,880円 |

| 仮条件 | 1,500円~1,700円 |

| 公開価格 | 3月19日 |

| 企業情報 | https://www.nex-tone.co.jp/ |

| 監査人 | 有限責任監査法人トーマツ |

【手取金の使途】

差引手取概算額638,600千円については、子会社への投融資資金として65,000千円、設備資金として393,600千円、運転資金として180,000千円を充当する予定です。

「子会社への投融資資金」

株式会社NexToneシステムズにおける著作権管理業務に係る各種システムの開発費として65,000千円を充当する予定であります。

「設備資金」

①著作権等管理事業におけるシステムの開発費として280,600千円を充当する予定であります。また、②管理業務強化に係る基幹統合システムの開発費として2022年3月期に74,000千円を、③本社オフィス拡張に伴う設備投資のための資金として39,000千円を充当する予定であります。

「運転資金」

事業の拡大に合わせた①増加する人員に係る採用・教育費も含む人件費として97,000千円を、②権利者および利用者にむけての広告宣伝費として33,000千円を充当する予定であります。③本社オフィス拡張に伴い新たに発生する賃借料として50,000千円を充当する予定であります。

※また具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 375,000株 |

| 売出株数 | 550,700株 |

| 公開株数(合計) | 925,700株 |

| オーバーアロットメント | 138,800株 |

| 上場時発行済み株数 | 3,079,000株(公募分を含む) |

| 想定ベースの時価総額 | 約57.9億円 |

| 幹事団 | SMBC日興証券(主幹事) ←必須証券 岡三証券 東海東京証券 ←穴場証券 SBI証券 マネックス証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

NexTone(7094)上場評判とIPO分析

想定発行価格1,880円を基に吸収金額を算出すると約17.4億円となり、オーバーアロットメントを含めると約20億円規模の上場となります。上場規模が少し大きめですがこの規模を狙わないとIPOになかなか当選できません!グループ企業は同社と連結子会社2社により構成され、エイベックス株式会社の持分法適用関連会社になります。2016年2月01日に株式会社イーライセンスと株式会社ジャパン・ライツ・クリアランスの合併・事業統合により発足しています。

以来2017年3月末まで、旧2社それぞれの作品委託契約並びに利用許諾契約に基づき2事業本部制による管理業務を行っていましたが、2017年4月01日より契約約款、使用料規程などを整え管理体制やシステムを統合し完全統合した新生「NexTone」として新たなるスタートを切っています。

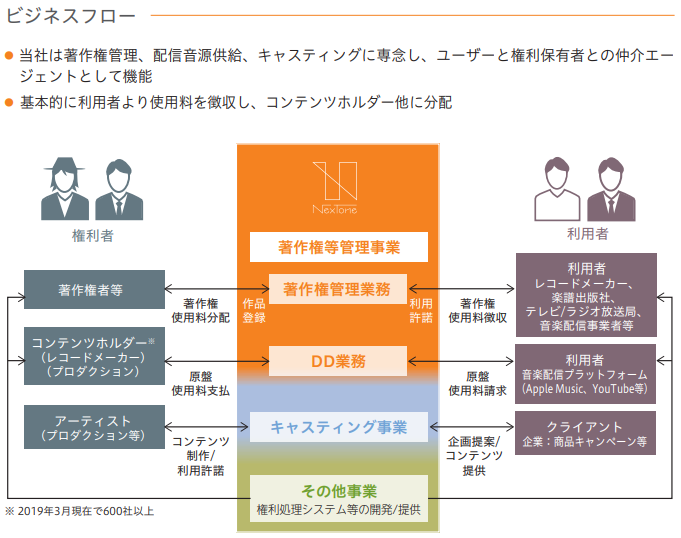

著作権とは思想や感情を創作的に表現した著作物の利用方法を独占的にコントロール出来る権利です。音楽分野では「詞」「曲」が著作物となります。

同社は著作権等管理事業法に定められる著作権管理事業者として文化庁に登録されており、音楽分野における著作物の管理を行っています。音楽著作権管理事業においては、著作権法の権利区分を基本としながら、利用の実態等を鑑み管理を行っています。

著作権を保有する著作権者は、自ら著作権の管理方法を選択する権利を保有していますが、効率や徴収精度の高さから、音楽分野においては著作権管理事業者に作品を登録・管理することが一般的となっています。

また利用者からの視点で見ても使用する都度、数多くの著作権者から使用許諾を得ることは大変困難な作業であり、著作権管理事業者が集中して著作物を管理することにより、定められた手続きと支払いを行いさえすれば自由に作品を利用できる環境が整っています。

同社は音楽作品の管理・利用に関するルールや使用料を定めた上で、著作権者からの委任に基づいて利用者への許諾の取次と使用料の徴収を行い、音楽作品の円滑な利用を促進する窓口としての役割を果たしています。

著作権等管理事業は音楽コンテンツ(音源や映像)を国内外の音楽配信サービスへ販売・流通(コンテンツディストリビューション)する事業を行っています。

キャスティング事業はキャスティング・コンサルティングとして、アーティスト稼働やライブへのユーザー招待、楽曲タイアップ等に関わる様々な音楽コンテンツの権利処理を行い、企業キャンペーンや各サービスでの音楽コンテンツを中心に利用促進をコーディネートしています。

またODSサポートとして、映画館での同時生中継の実績も豊富で、アーティストライブに限らずミュージカルやプロスポーツの試合など多分野のコンテンツを取り扱っています。

その他、ドキュメンタリー映画や劇映画の配給・宣伝業務、映画館を利用したイベントコーディネートなども手がけています。

その他事業はグループの業務ノウハウやコンテンツ配信ビジネスへの知見を活かした、音楽・映像などエンタテインメント業界のコンテンツビジネスに関するコンテンツ並びに印税契約管理、及び許諾・配信管理、印税計算や関係権利者への分配などのバックエンド業務に特化したシステム開発などを行っています。

日々の膨大かつ複雑な著作権利用に係るデータや情報のシステム管理能力、手数料徴収及び権利者への分配金支払いの膨大な実務能力が必要であることから、新たなシステムの開発は常に求められている状況だそうです。

具体的には、著作権・原盤権等の権利処理システムの開発・提供、コンテンツ配信関連のシステム開発・提供及び各種社内システムの開発・運用などを行っています。

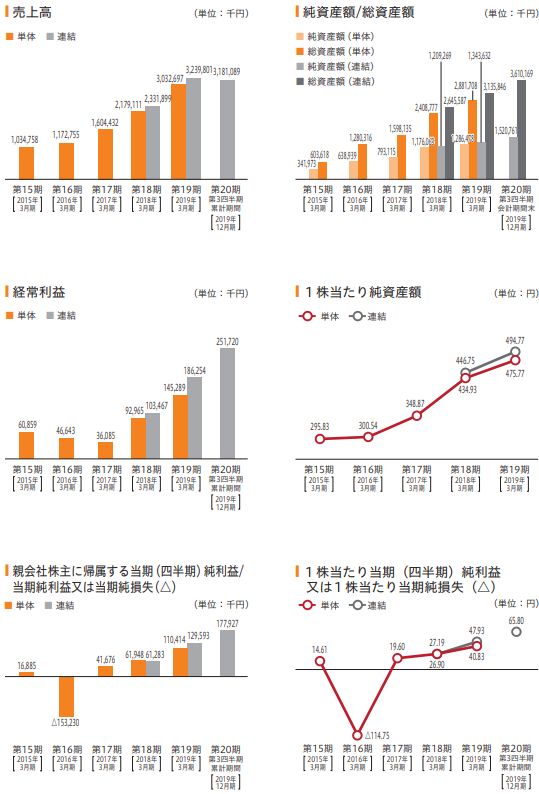

NexTone(7094)の企業財務情報と配当性向

| 回次 | 第18期 | 第19期 |

| 決算年月 | 2018年3月 | 2019年3月 |

| 売上高 | 2,331,899 | 3,239,801 |

| 経常利益 | 103,467 | 186,254 |

| 親会社株主に帰属する当期純利益 | 61,283 | 129,593 |

| 包括利益又は四半期包括利益 | 61,888 | 134,362 |

| 純資産額 | 1,209,269 | 1,343,632 |

| 総資産額 | 2,645,587 | 3,135,846 |

| 1株当たり純資産額 | 446.75 | 494.77 |

| 1株当たり当期純利益金額 | 26.90 | 47.93 |

| 自己資本比率(%) | 45.7 | 42.7 |

| 自己資本利益率(%) | 6.0 | 10.2 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 295,301 | 530,255 |

| 投資活動によるキャッシュ・フロー | △157,140 | △86,912 |

| 財務活動によるキャッシュ・フロー | 321,000 | △15,000 |

| 現金及び現金同等物の期末残高 | 1,602,647 | 2,031,254 |

- 売上高3,181,089千円

- 営業利益252,974千円

- 経常利益251,720千円

- 親会社株主に帰属する四半期純利益177,927千円

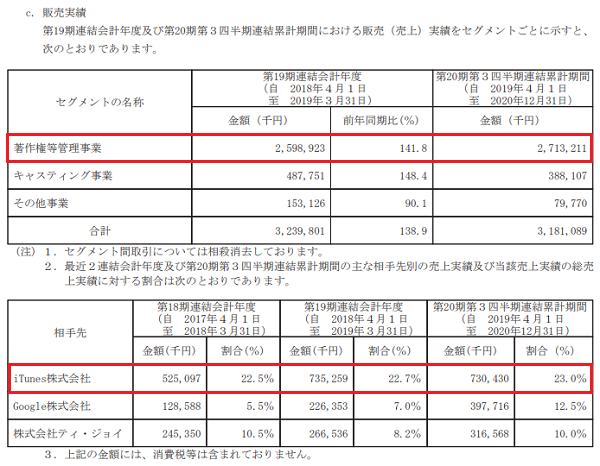

音楽市場の事業環境は、一般社団法人日本レコード協会の調べによると音楽ソフトの生産金額が前年同期比96%と減少しましたが、有料音楽配信売上実績では前年同期比109%と増加しています。

同社グループにおいてはキャスティング事業における大型案件の増加や、著作権等管理事業における新規権利者、新規コンテンツ獲得の強化を進めたこと、動画投稿型配信サービスを含めたストリーミング配信市場拡大の影響等が奏功し、著作権料徴収額及びデジタルコンテンツディストリビューション業務、キャスティング事業の売上高が伸長しています。

NexTone(7094)の株主状況とロックアップについて

会社設立は2000年9月29日、 東京都渋谷区広尾一丁目1番39号恵比寿プライムスクエアタワー20Fに本社を構えます。社長は阿南雅浩氏(1962年9月01日生まれ)、株式保有率は1.34%(40,000株)です。従業員数62人で臨時雇用者4人、平均年齢35.8歳、平均勤続年数5.7年、平均年間給与5,026,000円です。セグメント別の連結従業員数は著作権等管理事業36人、キャスティング事業5人、その他21人となっています。単体も連結も従業員数は同じです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| エイベックス・ミュージック・パブリッシング株式会社 | 790,400株 | 26.48% | – |

| 株式会社フェイス | 300,000株 | 10.05% | – |

| 株式会社アミューズ | 300,000株 | 10.05% | – |

| 株式会社JRCホールディングス | 257,600株 | 8.63% | – |

| 三野 明洋 | 246,200株 | 8.25% | – |

| 株式会社ソニー・ミュージックエンタテインメント | 132,000株 | 4.42% | – |

| 株式会社創通 | 118,000株 | 3.95% | – |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である三野明洋、売出人であるエイベックス・ミュージック・パブリッシング株式会社、株式会社フェイス、株式会社アミューズ、株式会社JRCホールディングス、当社株主かつ当社役員である阿南雅浩 ~省略~ 垣内貴彦及び鹿島賢司は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して180日目の2020年9月25日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

当社株主である株式会社EXIT Solutions及び大分ベンチャーキャピタル株式会社は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場日から起算して90日目の2020年6月27日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2020年9月25日まで)のロックアップが付与されています。またEXIT Solutionsと大分ベンチャーキャピタルにはロックアップ90日間(2020年6月27日まで)のロックアップとロックアップ解除倍率1.5倍となっています。

親引けは取得金額17,211千円に相当する株式数を上限として、従業員の福利厚生を目的に行われる予定です。

NexTone(7094)IPOの初値予想と幹事引受け株数

仮条件範囲が1,500円~1,700円に決定し想定発行価格1,880円から引き下げられています。株価設定は地合いを考慮したのか下がっているものの基本的に買い気配で始まる可能性が高いようです。地合いが落ち着けばという前提になると思いますが大手企業2社の評価は高いようです。2020年3月期の連結業績予想は売上43億円で前期32.4億円から32.8%増となります。経常利益は2.7億円で前期1.9億円から43.5%増です。業績は増収増益になり四半期利益は1.7億円で前期比34.1%増の見込みになります。

競合となる企業が少ないため同社とJASCRA(日本音楽著作権協会)の2極化となるようです。今後もこの構造が続くと予想されるため業績は好調になることが予想されます。株主名簿に音楽関係の名前があることも安心材料になりそうです。

修正値1,500円~1,800円

※注目度A

修正値1,700円~2,000円

※注目度5段階中上から4番目に修正

kimu

kimu 地合いが悪化傾向にあり上場する前日に欧米で暴落が起きなければ公開価格を超えてきそうだね。ちょっと先が読めない状況が続き投資家も疲弊しているように感じるな・・・

上場規模はOAを含め仮条件上限で18.1億円になります。

上場企業だけで考えると新奇性があるとのことです!株数が多く当選できそうな感じなので申し込みを行う前提で行動したいと思います。

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(主幹事) | 888,900株 | 96.02% |

| 岡三証券 | 9,200株 | 0.99% |

| 東海東京証券 | 9,200株 | 0.99% |

| SBI証券 | 9,200株 | 0.99% |

| マネックス証券 | 9,200株 | 0.99% |

主幹事のSMBC日興証券からの申し込みを徹底しておきたいと思います。比較的申込みしやすい幹事構成となっています。すべてネット申し込みが出来るため全力申し込みでよさそうです。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

また岡三オンライン証券の委託として岡三オンライン証券からの抽選申し込みも期待できそうです。名古屋証券取引所のセントレックスに上場予定のニッソウ(1444)主幹事を岡三証券が行うため岡三オンライン証券でも取扱いが行われると思います。

前受け金不要なので口座だけは持っておきたい証券会社です。岡三証券が幹事入りしていない場合の取扱いもたまにあります。

岡三オンライン証券は岡三証券引き受けを配分するかと思いきやそうでもない事が解ってきました。委託販売団になる事が多く意外と忘れがちです。口座があるとIPOの申込ができるというメールが来るので今回申込んでみました。取扱いもだ …

株数が多いため東海東京証券の口座を持っていればIPO抽選に参加しておきましょう。たまに主幹事を引受けるためその時は狙い目です。

東海東京証券のIPO主幹事が増加しているため抽選ルールや取扱い実績などをまとめてみました。証券会社としては中堅に位置し、大手に比べIPO目的の口座数は少ないと考えられます。年間を通して幹事に入る割合も多いため穴場証券の …

主幹事以外は期待ができないと思いますが誰かに毎回当選しているはずです。これまで3回~4回くらい当選しました!まとまった利益が見込めるIPOが欲しいですね~

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アミューズ(4301) | PER7.71倍 | PBR0.98倍 |

| オリコン(4800) | PER10.62倍 | PBR3.34倍 |

| エイベックス(7860) | PER34.09倍 | PBR0.74倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2012年8月01日~2020年3月31日 | 18,800株 | 992円 |

| 2021年2月24日~2024年2月23日 | 262,600株 | 900円 |

ストックオプション(新株予約権)は18,800株が上場時点で行使期限に入っています。また行使条件で売却不可になるようなことは書かれていません。よって市場に出てくる可能性があります。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。NexTone(7094)IPOの評価と申し込みスタンス

NexTone(ネクストーン)IPOはある程度人気があると思いますが、このまま売上が増加し利益が出るのかわかり兼ねるところがあります。前期売上は32.4億円、純利益は1.3億円です。プログラムやシステム及び通信ネットワークに依存している環境にあるそうなので、取り扱う媒体が増えた場合に費用の発生も考えられます。

同社グループの中核になる音楽著作権管理事業の市場規模は、過去10年以上、年間の「著作権使用料徴収額」が1,100億円前後で推移しているそうです。

当該市場は2001年10月に「著作権等管理事業法」が施行され、広く民間に著作権管理業務に関する門戸が開放されましたが、現在に至るまでJASRACの寡占状態が続いているそうです。

事情は詳しくありませんが上場することで何か企業変化があるの?と思ってしまいました。

演奏権や録音権、出版権、貸与権、放送・有線放送、インタラクティブ配信、業務用通信カラオケなど著作権がそれぞれ絡んでくるため同社のような企業がないといけないことがわかりますが、上場するのはどうなんでしょうね。既存株主に大手の企業の名前が多いためロックアップ解除後に売却でしょうか。

また新株予約権による潜在株式数は281,400株あり、発行済株式総数2,704,000株の10.4%に相当するそうです。配当もないため個人投資家が買う理由は値動き以外に見当たりません。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。