コマースOneホールディングス(4496)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事は大和証券が務め公開株式534,000株、オーバーアロットメント80,100株になります。連日承認の中では安心できるIPOが登場し初値期待ができそうです。

想定発行価格1,270円から計算すると約7.8億円の上場になります。しかもECプラットフォーム関連事業を行っているため人気がありそうです。

※この記事は2020年5月21日の再承認に合わせて最新の情報に更新しています

ECサイト市場は拡大傾向にあるものの他国と比べると日本は低い水準にあるようです。そのため今後収益期待があると言われています。

日本のEC化率は8.5%で中国が29.7%、韓国22.7%、イギリス20.7%になる参考データが出ています。お国柄はあると思いますが現在の2倍くらいになる可能性は十分考えられます。

コマースOneホールディングス(4496)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | ECプラットフォーム関連事業 |

| 上場日 | 6月26日(再承認) |

| ブックビルディング期間 | 6月11日~6月17日 |

| 想定価格 | 1,690円⇒ 1,270円に修正 |

| 仮条件 | 1,400円~1,600円 |

| 公開価格 | 1,600円 |

| 初値結果 | 6,970円(公開価格4.36倍) |

| 企業情報 | https://www.cm-one.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額183,500千円については、グループ人材開発として50,000千円(2021年3月20,000千円、2022年3月20,000千円、2023年3月10,000千円)、残額については(株)フューチャーショップの新機能拡充及び(株)ソフテルの「通販する蔵」カスタマイズの効率化などの機能拡充のためのソフトウェア開発資金(2021年3月42,500千円、残り全額を2022年3月期)にそれぞれ充当する予定であります。

※残額については、金融機関に対する借入金の返済資金に充当

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 240,000株⇒ 150,000株に修正 |

| 売出株数 | 436,900株⇒ 384,000株に修正 |

| 公開株数(合計) | 676,900株⇒ 534,000株に修正 |

| オーバーアロットメント | 101,500株⇒ 80,100株に修正 |

| 上場時発行済み株数 | 3,761,700株(公募分を含む) |

| 想定ベースの時価総額 | 約65.1億円⇒ 47.8億円に修正 |

| 幹事団 | 大和証券(主幹事) みずほ証券 いちよし証券 松井証券 ←前受け金不要 SBI証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

コマースOneホールディングス(4496)上場評判とIPO分析

想定発行価格1,270円を基に吸収金額を算出すると約6.8億円となり、オーバーアロットメントを含めると約7.8億円規模の上場となります。上場規模が通常サイズとなっていますがIT系企業のため人気があると思います。※再承認により上場規模が約13.2億円から約7.8億円まで縮小しています同社グループは持株会社として連結事業子会社であるフューチャーショップ、ソフテル、TradeSafeの3社を統括しています。連結事業子会社はECサイト運営を支援するサービスをSaaS形式で提供するECプラットフォーム事業を国内中堅・中小ECサイト運営企業向けに展開しています。

コマースOneホールディングスは2006年8月にECサイトの信頼性を一定のガイドラインに則って審査・確認・認証する「トラストマーク」の付与を行う会社として設立されています。

その後、EC事業運営者にとってワンストップであらゆるサービス提供が可能なインフラ提供会社となるべく、2010年3月にカートASP・ECサイト構築支援ソフト提供会社である株式会社フューチャーショップを子会社として設立しています。

2011年9月にはECサイト運営事業者の複数店舗管理や受注処理、在庫管理システムを開発・提供する株式会社ソフテルを子会社化しました。

これによりECサイトのフロント機能であるサイトインターフェースの構築、バックヤードである受注処理・在庫管理システムと複数店舗管理、及び運営サイトの信頼性第三者認証のそれぞれを自社グループで提供可能となっています。

フューチャーショップでは、中小・中堅企業を中心としたECサイト運営事業者向けにSaaS型にてECサイト構築プラットフォーム「futureshop」の提供を行っており、2019年3月末現在、2,400以上の店舗での利用実績があります。

サービスは月額利用料22,000円をベースとして、多様化する消費者嗜好をとらえたECサイト構築ができるようにSaaS型プラットフォームでありながらECサイトの要素一つ一つを「パーツ」単位に分割し各パーツを組み合わせた表現を可能にしています。

さらに導入後、コンバージョン率やリピート率を高めるためのデータ解析やカスタマーサポートを通じたサイト改善提案を実施することで、ECサイトの流通額拡大に寄与しているそうです。

ソフテルではEC用の多店舗の受注在庫などを一元管理できるパッケージソフトウェア「通販する蔵」を中心に販売しています。

「出店する蔵」「レジする蔵」「ロジする蔵」といったECサイト・POS・物流管理の各システム連携を備えたカスタマイズを、サーバー内に契約顧客専用のアクセス先を設定するプライベートクラウド型での提供を行っています。

サービスをプライベートクラウド型での提供とすることで、既存システムとの連動性の観点から初期的なカスタマイズは必要であるものの、SaaS型での提供であるためシステム利用時の負荷低減を実現しています。

そのため同社の収益計上は、初期導入に係るカスタマイズ料と導入後の保守・運用並びに改修に伴う収入となります。

TradeSafeではトラストマークの認証業務の他、ECサイト構築における助言を行っています。なお株式会社TradeSafeは国際提携であるWorld Trustmark Allianceに加盟し、1999年のOECDのガイドラインに沿った「トラストマーク運営事業者のためのガイドライン」をもとに加盟企業共通審査を行っています。

ECサイトの法令順守状況、運営事業者の実在性、サイト運営のクオリティ等を総合的に検証の上認証を付与しています。

また2013年12月より自社開発のEC受注状況分析ツール「ECnote」をリリースして販売を開始しています。同社グループのソフテルをはじめ複数のECバックヤード管理システム供給業者により取り扱われているそうです。

コマースOneホールディングス(4496)の企業財務情報と配当性向

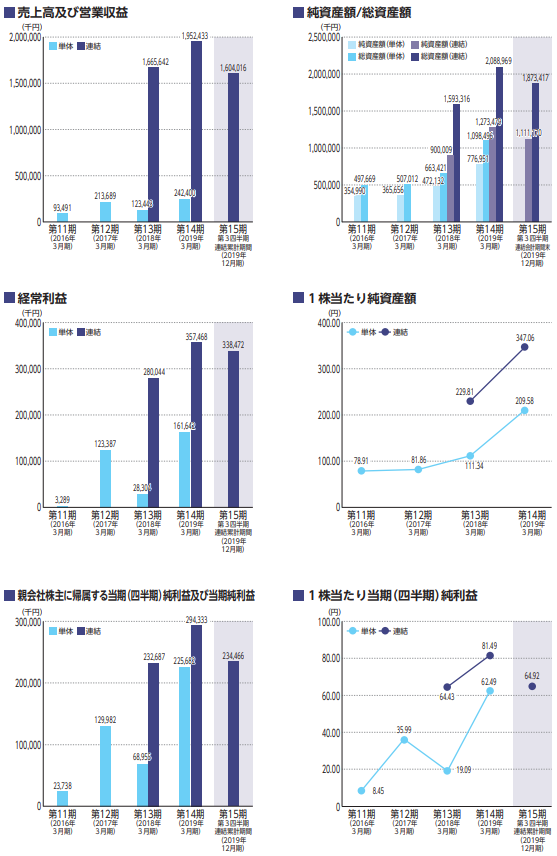

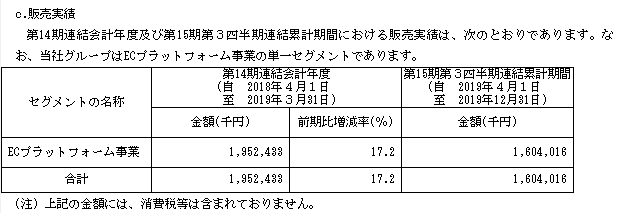

| 回次 | 第13期 | 第14期 |

| 決算年月 | 2018年3月 | 2019年3月 |

| 売上高 | 1,665,642 | 1,952,433 |

| 経常利益 | 280,044 | 357,468 |

| 親会社株主に帰属する当期純利益 | 232,687 | 294,333 |

| 包括利益又は四半期包括利益 | 270,208 | 523,470 |

| 純資産額 | 900,009 | 1,273,479 |

| 総資産額 | 1,593,316 | 2,088,969 |

| 1株当たり純資産額 | 229.81 | 347.06 |

| 1株当たり当期純利益金額 | 64.43 | 81.49 |

| 自己資本比率(%) | 56.5 | 61.0 |

| 自己資本利益率(%) | 30.4 | 27.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 245,459 | 220,741 |

| 投資活動によるキャッシュ・フロー | 6,151 | △26,980 |

| 財務活動によるキャッシュ・フロー | △4,668 | △143,440 |

| 現金及び現金同等物の期末残高 | 836,833 | 881,234 |

- 売上高1,604,016千円

- 営業利益275,096千円

- 経常利益338,472千円

- 親会社株主に帰属する四半期純利益234,466千円

2019年10月の消費増税前の駆け込み需要、消費増税後の反動及び大型台風等の影響により、依然として先行きが不透明な状況が続いています。2020年1月には新型肺炎の影響も見受けられます。

2018年度経済産業省「電子商取引に関する市場調査」によると、同社グループの事業分野である「BtoC-EC市場」の規模は前年比8.96%増の17兆9,845億円となり、うち物販系分野は前年比8.12%増の9兆2,992億円となりました。このようなことから引き続き好調が予想されます。

コマースOneホールディングス(4496)の株主状況とロックアップについて

会社設立は2006年8月01日、東京都千代田区四番町6番地東急番町ビルに本社を構えます。社長は岡本高彰氏(1968年8月26日生まれ)、株式保有率は33.83%(1,221,900株)です。従業員数4人で平均年齢34歳、平均勤続年数3年、平均年間給与6,240,000円です。連結従業員数は113人になりセグメント別ではECプラットフォーム事業109人、全社共通4人です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 岡本 高彰 | 1,221,900株 | 33.83% | ○ |

| Asian Asset Acquisition Pte., Ltd. | 903,000株 | 25.00% | ○ |

| 株式会社フューチャースピリッツ | 541,500株 | 14.99% | ○ |

| 株式会社オプトホールディング | 429,000株 | 11.88% | ○ |

| 星野 裕子 | 196,200株 | 5.43% | ○ |

| 越智 哲生 | 84,000株 | 2.33% | ○ |

| 北川 輝信 | 75,000株 | 2.08% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ当社株主である株式会社フューチャースピリッツ、越智哲生、岡本高彰、星野裕子及び株式会社オプトホールディング、並びに当社株主であるAsian Asset Acquisition Pte., Ltd.、北川輝信、熊谷儀七、NIFSMBC-V2006S3投資事業有限責任組合(SMBC VC)、オリックス株式会社、株式会社三菱UFJ銀行、株式会社みずほ銀行及び株式会社三井住友銀行は、主幹事会社に対し、元引受契約締結日から上場日後90日目までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2020年9月23日)のロックアップが付与されています。ロックアップ解除倍率は発行価格の1.5倍以上となっています。

ロックアップ率が高く公開株以外の株流通は少ないと思います。親引けは15,000株を上限として福利厚生目的に行われる予定です。※再承認により35,000株から15,000株に減らされています

コマースOneホールディングス(4496)IPOの初値予想と幹事引受け株数

大手初値予想は2社掲載予定です。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。※2020年5月21日再承認が発表されたため仮条件発表後に最新の情報を掲載予定です。また前回の大手予想は公開価格を上回る予想が出ていました。再承認の価格設定は期待できると思います!

修正値3,600円~4,300円

※注目度A

修正値3,200円~3,700円

※注目度5段階中上から1番目、6月20日に追記

コマースOneホールディングスが出ました。事前予想よりも今後さらに高くなる可能性があります。公募組は初値2倍以上は狙える環境にあるため申込み忘れのないようにしておきましょう。今年はコロナの影響で出費が多かったため少しでもお小遣いを得るために積極参加でよいと思います!

2021年3月期の連結業績予想は売上22.5億円で前期の21.7億円から3.6%増を予定しています。しかし営業利益は3.4億円で前期比8.5%減、経常利益3.5億円で前期比19.8%減になるようです。増収減益になる予想が出ています。それでも大手初値予想は初値高騰を予想しています。

EPSは60.63なのでPERは約26.39倍、BPS382.26からPBRは約4.19倍になります。指標は意外に妥当だと感じます。配当金や株主優待は現在のところありません。類似企業のBASEのPERが813.64倍もあるため多少株価が高くなっても評価対象になるようです。

kimu

kimu 新型コロナウイルス感染症でECサイトを開設する小売業が急増しているため魅力があるようです!

セカンダリーも盛り上がりそうな雰囲気ですが公募組はIPOに当選すると大きな利益になりそうです。某社の初期投資はP-となっているようです。わかる人は少ないと思いますが参考になるでしょう。

初値が低ければセカンダリーでも盛り上がりそうです。VC保有分は公開価格1.5倍でロックが外れるため注意が必要です。ただ雰囲気的には1.5倍を軽々と超えた初値形成になるようです。

IPOに当選できれば20万円以上の利益が狙えるかもしれません!

| 幹事名 | 配分単位 | 引受割合 |

| 大和証券(主幹事) | 512,800株 | 96.03% |

| みずほ証券 | 5,300株 | 0.99% |

| いちよし証券 | 5,300株 | 0.99% |

| 松井証券 | 5,300株 | 0.99% |

| SBI証券 | 5,300株 | 0.99% |

利益がしっかりと狙えそうなIPOが登場しています!主幹事大和証券からの申し込みを中心で全ての証券会社から申し込みを行いたいと思います。ネット申し込みが全て可能なので比較的楽に抽選参加可能です。

松井証券が委託幹事に入っているためまだ口座を開設していない方は今後のために口座を開設しておくと良いと思います。前受け金不要でIPO抽選に参加できる証券会社です!いちよし証券も前受け金不要になります。

松井証券の幹事引受け数が増加傾向にあり当選者を見かけるようになってきました。IPO抽選ルールが変更され口座数も増えているようですが、なぜ当選できているのか?改めて抽選ルールをまとめてみました。過去に何度か私も当選できてい …

また前受け金不要の証券会社でDMM.com証券からIPO抽選募集に参加できます。委託幹事入りすることもあるため今後幹事入りに期待しています。

DMM.com証券のIPOルールを徹底的に調べつくしました。抽選方法は完全平等抽選を採用し、預け入れ資金や取引実績による優劣はないと記されています。DMM株のIPO抽選は前受け金が必要なく当選した後に入金を行えばよいため …

ファンディーノ大浦学氏に質問をしてみたのでよかったらこちらもご観覧ください。今後新サービスの登場に期待している投資家が多いです。FUNDINNO(ファンディーノ)は株式型クラウドファンディングを行っている企業になります。

ファンディーノ(FUNDINNO)に独占インタビューさせて頂きました。今回ご回答頂いたのは代表取締役COOである大浦学氏です。いつものように普段読者が気になっていることを私がズバット聞き倒しています。 これからファンディ …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| GMOペパボ(3633) | PER22.33倍 | PBR7.14倍 |

| Eストアー(4304) | PER22.24倍 | PBR2.93倍 |

| BASE(4477) | PER813.64倍 | PBR23.14倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は上場承認段階で該当事項なしとなっています。※再承認でも同様の内容です

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。コマースOneホールディングス(4496)IPOの評価と申し込みスタンス

コマースOneホールディングスIPOは良さそうです。市場拡大が見込まれていることはもちろんですがEC事業運営を行っている企業をターゲットにしていることで安定した収益が見込めそうです。SaaS型のサービス提供や低料金であることなどから取引先企業の増加が期待できます。新型肺炎の影響も受けにくく短期的にECサイトは売上を伸ばすことが期待されます。これらにより問い合わせも多くなる可能性があります。

競合する企業には同種のサービスを展開する企業が複数存在します。システムインテグレーターやSaaS運営会社によって提供されています。

市場規模から考えると競争が高まっても収益は拡大すると考えられます。今後本格的に到来するであろう5G対策も準備しているということで新しい技術開発などにも期待ができます。

上場後の懸念とまでは言えませんが、第2位株主の「Asian Asset Acquisition Pte., Ltd.」は資産管理会社にあたり、同社への投資目的が「純投資」となっています。このことから上場後に売却してくる可能性があります。所有割合は25%で903,000株です。

大手企業を取引先にせず「中小事業者向けサービス」となっていることが特徴の一つです。そして低料金であるた手軽にECサイトを開設したいと考える企業又は個人をターゲットとしています。しばらくこの流れは続きそうですね。

再承認により変更されたのは公募株数や売出株数、オーバーアロットメント、想定発行価格等になります。記事に大手初値予想の数値を書いていましたが、再承認により削除させていただきました。今後最新の情報が公開された後に追記したいと思います。

上場規模がコンパクトになり初値利益が出る可能性が高まったと感じます。注目ポイントは今期業績予想になると思います!マザーズ指数の回復によりIPO投資も資金が戻ってくる可能性が高いと感じています。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。