ファンペップ(FunPep)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。大阪大学発の創薬系バイオベンチャー企業が登場しました。

主幹事はみずほ証券が単独で引受け公開株数4,505,000株で売出株はありません。オーバーアロットメント675,000株で想定発行価格が315円、上場による吸収額は約16.3億円です。

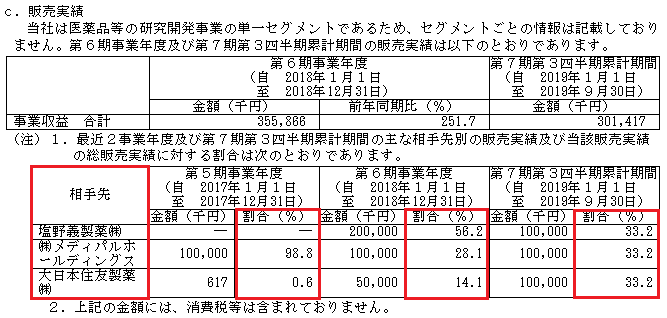

現在のところ業績が赤字となっています。取引先大手は塩野義製薬やメディパルホールディングス、大日本住友製薬の名前が挙げられています。

ステムリム(4599)も大阪大学発バイオベンチャーでしたよね。かなり失敗した上場だったと思いますが今回はどうでしょか?主幹事が異なるため上手くやってのけるでしょうか。

上場規模が異なるため成功しそうな気がします。少しの買い支えでセカンダリー相場が面白いかも?黒字バイオベンチャーだったセルソース(4880)とは違った面白さがあるかもしれませんね。

ファンペップ(4881)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 医薬品 |

| 事業内容 | 機能性ペプチドを用いた医薬品等の研究開発事業 |

| 公開予定 | 上場中止 |

| ブックビルディング期間 | 12月04日~12月10日 |

| 想定価格 | 315円 |

| 仮条件 | 12月02日 |

| 公開価格 | 12月11日 |

| 企業情報 | https://funpep.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

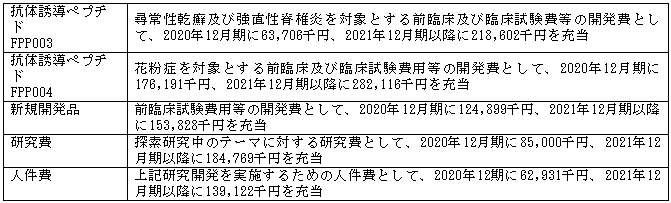

【手取金の使途】

手取概算額1,295,549千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限195,615千円を合わせた手取概算額上限1,491,164千円については、抗体誘導ペプチドFPP003、抗体誘導ペプチドFPP004及び新規開発品の開発費、研究費及び研究開発実施のための人件費にそれぞれ充当する予定であります。

新規開発品は、現在探索研究中のテーマから創製する予定の抗体誘導ペプチドであります。なお具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

※有価証券届出書(新規公開時)引用

※上記画像は「手取金の使途」項目別詳細です

| 項目 | 株数データ |

| 公募株数 | 4,505,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 4,505,000株 |

| オーバーアロットメント | 675,000株 |

| 上場時発行済み株数 | 16,119,300株(公募分を含む) |

| 想定ベースの時価総額 | 約50.8億円 |

| 幹事団 | みずほ証券(主幹事) SMBC日興証券 SBI証券 いちよし証券 エース証券 藍澤證券 岩井コスモ証券 東洋証券 極東証券 水戸証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ファンペップ(4881)上場評判とIPO分析

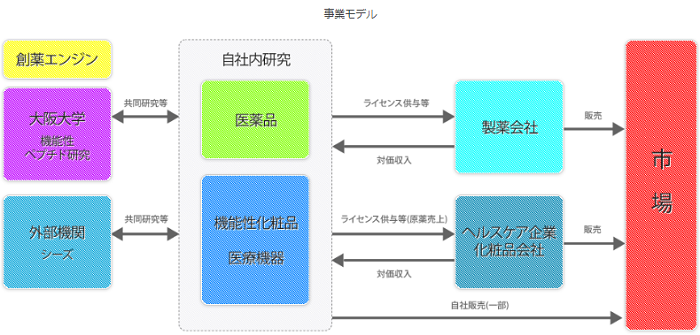

想定発行価格315円を基に吸収金額を算出すると約14.2億円となり、オーバーアロットメントを含めると約16.3億円規模の上場となります。上場規模はそれほど大きくありませんが2019年9月第3四半期段階では約8,100万円程の赤字だそうです。同社は大阪大学大学院医学系研究科の研究成果である機能性ペプチドの研究開発を進め、医薬品、化粧品及び医療機器等の事業分野に実用化することを主な事業としています。

大阪大学発の創薬系バイオベンチャー企業であり、大学の研究成果を製薬会社への橋渡しに向けてインキュベート(研究開発を推進)する役割を担っているそうです。

大阪大学を始めとする大学等の研究機関との間で共同研究等により連携を図り、大学の技術シーズを生かした基礎研究を実施しています。

医薬品の研究開発プロセスのうち、基礎研究から、臨床試験で初期の有効性や安全性を確認する早期探索的臨床試験(第Ⅱ相臨床試験)までを自社で実施可能な範囲とし、技術シーズのインキュベーションを行う方針だそうです。

医薬品の研究開発は期間が長く必要資金も大きいのが特徴です。同社が実施する可能性がある早期探索的臨床試験まででさえ、少なくとも数年間にわたる年月と数億円の資金が必要です。

このため研究開発の早期段階から製薬会社等との提携体制を構築し、その提携収入等により研究開発遂行上の財務リスクの低減を図っていく方針となっています。

一般的な提携形態としては、基礎研究段階では共同研究契約等、前臨床試験や臨床試験段階ではライセンス契約を締結して製薬会社と同社の間で研究開発段階や商業化段階の役割分担と経済条件を決めます。

ライセンス契約に先行してその契約締結に対するオプションを供与するオプション契約を締結する場合もあります。

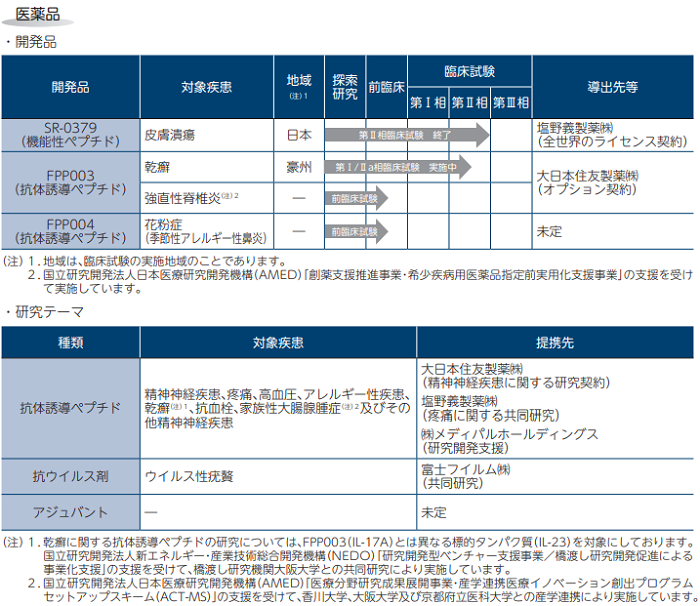

同社の場合は機能性ペプチドSR-0379は塩野義製薬株式会社との間でライセンス契約、抗体誘導ペプチドFPP003は大日本住友製薬株式会社との間でオプション契約を締結しています。

抗体誘導ペプチドの研究開発に関しては株式会社メディパルホールディングスとの間で研究開発支援契約、大日本住友製薬株式会社との間で精神神経領域の抗体誘導ペプチドの研究契約、塩野義製薬株式会社との間で疼痛領域の抗体誘導ペプチドの共同研究契約を締結しています。

抗ウイルス剤の研究については富士フイルム株式会社と共同研究を実施しています。

主な事業収益は提携製薬会社等からの収入であり、医薬品の研究開発段階において契約一時金、研究開発協力金及び開発マイルストーン、販売段階においてロイヤリティー及び販売マイルストーンを想定しています。

現時点で事業収益に計上しているのは研究開発段階の収入のみであり、これらの収入により研究開発投資による財務リスク低減を図りながら研究開発を進めています。

同社開発品が将来上市に至った場合に提携製薬会社から受け取るロイヤリティー収入によって本格的な利益拡大を実現する計画です。

研究開発パイプラインは機能性ペプチドの研究テーマ及び開発品により構成されています。研究開発パイプラインは、「AG-30由来の機能性ペプチド」「抗体誘導ペプチド」「抗ウイルス剤」の主に3種類に分類されます。

また、株式会社ファンケルとの間で共同研究開発を行った結果、機能性ペプチドを含有するシャンプーとして2018年3月に「マイルドクレンジングシャンプー」同年6月に「ボリュームアップシャンプー」が発売されています。

これらの商品販売により化粧品原料商社を通してペプチド原薬販売収入を受領しています。創薬についての情報は証券会社から発行されている目論見をご確認ください。

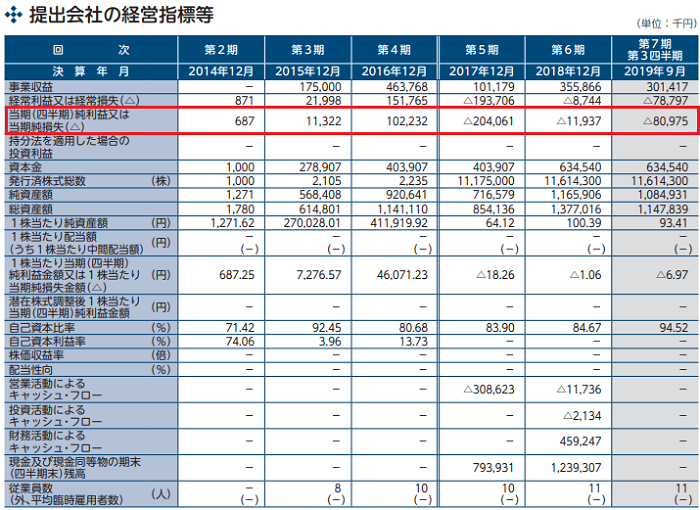

ファンペップ(4881)の企業財務情報と配当性向

| 回次 | 第5期 | 第6期 |

| 決算年月 | 2017年12月 | 2018年12月 |

| 事業収益 | 101,179 | 355,866 |

| 経常損失 | △193,706 | △8,744 |

| 当期純損失 | △204,061 | △11,937 |

| 資本金 | 403,907 | 634,540 |

| 純資産額 | 716,579 | 1,165,906 |

| 総資産額 | 854,136 | 1,377,016 |

| 1株当たり純資産額 | 64.12 | 100.39 |

| 1株当たり当期純損失金額 | △18.26 | △1.06 |

| 自己資本比率(%) | 83.90 | 84.67 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △308,623 | △11,736 |

| 投資活動によるキャッシュ・フロー | – | △2,134 |

| 財務活動によるキャッシュ・フロー | – | 459,247 |

| 現金及び現金同等物の期末残高 | 793,931 | 1,239,307 |

第7期第3四半期累計期間(2019年1月01日~2019年9月30日)

- 事業収益301,417千円

- 営業損失132,395千円

- 経常損失78,797千円

- 四半期純損失80,975千円

抗体誘導ペプチドFPP003については、2019年4月にオーストラリアにて乾癬を対象疾患とした第Ⅰ/Ⅱa相臨床試験を開始しています。強直性脊椎炎を対象疾患とした開発については、国立研究開発法人日本医療研究開発機構の支援を受け臨床試験を実施するために必要な非臨床試験を実施。

疼痛領域の抗体誘導ペプチドについては、2019年2月に塩野義製薬株式会社との間で共同研究契約を締結。疼痛領域は新規開発化合物の創出に向けて探索研究を実施しています。

ファンペップ(4881)従業員と株主の状況

会社設立は2013年10月11日、大阪府茨木市彩都あさぎ七丁目7番18号303号に本社を構えます。実際の業務は東京都渋谷区千駄ヶ谷五丁目8番4号で行っているそうです。社長は平井昭光氏(1960年3月11日生まれ)、株式保有率は12.81%(1,775,000株)です。従業員数11人で平均年齢46.2歳、平均勤続年数3.6年、平均年間給与8,199,801円です。臨時雇用者はいないそうです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 森下 竜一 | 2,200,000株 | 15.87% | 〇 |

| 平井 昭光 | 1,775,000株 | 12.81% | 〇 |

| 三好 稔美 | 1,160,000株 | 8.37% | 〇 |

| 塩野義製薬株式会社 | 1,095,200株 | 7.90% | 〇 |

| 有限会社アドバンステクノロジー | 1,000,000株 | 7.21% | 〇 |

| 株式会社SOLA | 750,000株 | 5.41% | 〇 |

| 株式会社レックスウェル | 650,000株 | 4.69% | 〇 |

| 株式会社メディパルホールディングス | 595,200株 | 4.29% | 〇 |

| 株式会社ReBeage | 575,000株 | 4.15% | 〇 |

| 国立研究開発法人科学技術振興機構 | 500,000株 | 3.61% | 〇 |

【ロックアップについて】

本募集に関連して貸株人である平井昭光、当社株主である森下竜一、三好稔美、有限会社アドバンステクノロジー、株式会社SOLA、株式会社レックスウェル、株式会社ReBeage ~省略~ 主幹事会社に対し、元引受契約締結日から上場日後365日目の2020年12月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

また、当社株主である塩野義製薬株式会社、株式会社メディパルホールディングス、国立研究開発法人科学技術振興機構、早稲田イノベーションファンド投資事業有限責任組合、みずほ成長支援投資事業有限責任組合 ~省略~ 主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年3月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う株式会社東京証券取引所での売却等を除く。)等を行わない旨を合意しております。

さらに、当社株主である天満昭子、当社新株予約権者である古関幸史、土屋進、松尾香那子及び瀧本夏子は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年3月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

貸株人と新株予約権者には365日間(2020年12月18日まで)のロックアップが付与されています。また塩野義製薬やベンチャーキャピタルなどに対してロックアップ90日間(2020年3月18日まで)、ロックアップ解除倍率1.5倍が適用されます。

さらに一部の株主に対して90日間のロックアップが付与されています。

ファンペップ(4881)IPOの初値予想と幹事引受け株数

後日記載します。PERやPBR、類似企業なども後日追記します。

| 幹事名 | 配分単位 | 引受割合 |

| みずほ証券(主幹事) | -株 | -% |

| SMBC日興証券 | -株 | -% |

| SBI証券 | -株 | -% |

| いちよし証券 | -株 | -% |

| エース証券 | -株 | -% |

| 藍澤證券 | -株 | -% |

| 岩井コスモ証券 | -株 | -% |

| 東洋証券 | -株 | -% |

| 極東証券 | -株 | -% |

| 水戸証券 | -株 | -% |

株単価が低く上場規模も比較的小さいため複数株での参戦になると思います。100株当選だと手数料負けになる可能性が高そうです。幹事構成は店頭系が多く上場当日は成り行き売りが少ないかもしれません。

またベンチャーキャピタル出資はあるものの売出株はありません。難しいIPOとなっています。ただバイオ株は不人気だとほんとに買いが入らないため投資初心者の方は抽選に参加しなくてもよいかもしれません。初値2倍などを狙うには難しいでしょう。バイオ株も盛り上がっていないようですからね。

当選狙いだとみずほ証券やSMBC日興証券からの申込でよさそうです。SBI証券からはIPOチャレンジポイント狙いで当選した場合は購入でしょう!案外人気となるかもしれませんしね。

貸付型クラウドファンディングとエクイティ型クラウドファンディングの両方に投資ができるOwnersBookのご紹介です!不動産に特化した上場企業が運営していソーシャルレンディングです。

先日募集された港区南青山商業ビルのファンドは2,238人が申し込み8億円を集めて注目されています。

また、実際に投資を行い下記に記事としてまとめてみました。早期償還されたら利回りが高くなっていた笑い話も書いています。

OwnersBookの詳細情報を知りたい方は下記記事にまとめているので参考にしてください。複数の投資先に資金分散するとよりリスク軽減になると思います。

OwnersBook(オーナーズブック)評判を信じ30万ぶち込み!4年投資した結果デメリット発見多少リスクが高くても良いという方はクラウドクレジットもお勧めです。実際に投資を行った結果利回り10%以上だった経験も記事にしています。海外投資なので少しリスクが高くなると思います。それでも投資してますけどね。

⇒ 【評判と評価】クラウドクレジットは儲かる!?デメリットを超える利回りに衝撃

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| – | PER-倍 | PBR-倍 |

| – | PER-倍 | PBR-倍 |

| – | PER-倍 | PBR-倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年4月01日~2025年2月28日 | 250,000株 | 4円 |

| 2017年4月16日~2025年3月31日 | 425,000株 | 50円 |

| 2017年10月01日~2025年6月15日 | 615,000株 | 200円 |

| 2018年1月01日~2025年12月17日 | 280,000株 | 200円 |

| 2020年9月28日~2028年9月12日 | 52,500株 | 1,050円 |

| 2020年12月15日~2028年9月12日 | 14,000株 | 1,050円 |

| 2015年3月26日~2025年2月28日 | 10,000株 | 4円 |

| 2015年4月16日~2025年3月31日 | 355,000株 | 50円 |

| 2015年10月01日~2025年9月30日 | 60,000株 | 200円 |

| 2016年1月01日~2025年12月31日 | 190,000 | 200円 |

ストックオプション(新株予約権)は2,185,000株が行使期限を迎えています。新株予約権者の一部にはロックアップが掛かっています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。ファンペップ(4881)IPOの評価と申し込みスタンス

ファンペップ(FunPep)IPOは赤字バイオになります。新規の機能性ペプチドを創製するプラットフォーム技術を強みとし、医薬品の研究開発を中心とした事業展開をしています。また化粧品、医療機器等分野への事業展開も行っていく方針だそうです。初値利益が出るのか?を考えると微妙な銘柄ですが赤字額がそれほど大きくないためちょっとしたことで黒字化できそうな気がします。

医薬品分野の開発品はすべて研究開発段階にあり、また上市に至るまでの研究開発は長期間にわたることから、経営目標の達成状況については、財務指標ではなく、研究開発パイプラインの進捗状況によって把握しております。したがって、経営上の目標の達成状況を判断するための客観的な財務指標等は特に定めておりません。

また上記のような客観的指標が出ています。バイオは一つ一つのステップに時間がかかるため難しい事業だと思います。

研究を行い商品化できない場合も中にはあるでしょうし、製品化(目標到達点)できれば大きな利益が出ます。医薬品の研究開発は国内外の製薬会社やバイオベンチャー企業により激しい競争環境にあるため同社の研究も急がれるはずです。

上場承認段階ではブックビルディングスタンスを中立と考えいつでも抽選に参加できる状況だけは作っておきたいと思います。

DMM.com証券がIPO取扱いをついに発表しました! 【前受け金不要で抽選に参加できる】

⇒ 株をはじめるなら、DMM.com証券

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。