FPパートナー(7388)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。大型のIPOになり人気があるのか微妙なのでよく考えて申込を行いましょう。

主幹事は大和証券が務め公開株数3,000,000株、オーバーアロットメント450,000株です。上場規模は想定発行価格2,340円から計算すると約80.7億円になります。

2022年はこのクラスのIPOは上場中止ばかりなので不安ですね。

※FPパートナー公式サイト引用

世の中的にファイナンシャルプランニングの必要性は高まっていると思います。年金や医療、また介護など生前給付型保険商品へのニーズが高まっていると同社も考えているようです。

少子高齢化、病気やケガ、介護への備え、さらに老後生活資金準備など長生きするからこそリスクが高まる事情もありそうです。

昨今は、老後生活必要資金と公的年金予想受給額の差額を補う資金の確保を自力で行うことが必要だとされているためファイナンシャルプランナー(FP)が必要とされています。

自分で考えてもわからない事が多くなっていますからね、金融とIT技術の融合によりFinTech(フィンテック)も加速化しています。

ただ、FPパートナーは上場規模が大きいためどうでしょうか、前期利益が12.2億円以上出ているため機関投資家期待だと思います。

FPパートナー(7388)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 9月22日 |

| 市場 | グロース市場 |

| 業種 | 保険業 |

| 事業内容 | 個人及び法人向けの保険代理業、金融商品仲介業、銀行代理業 |

| ブックビルディング | 9月06日~9月12日 |

| 想定価格 | 2,340円 |

| 仮条件 | 2,340円~2,600円 |

| 公開価格 | 2,600円 |

| 初値結果 | 2,750円(公開価格1.06倍) |

| 企業情報 | https://fpp.jp/ |

| 監査人 | PwC京都監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 1,500,000株 |

| 売出株数 | 1,500,000株 |

| 公開株数(合計) | 3,000,000株 |

| オーバーアロットメント | 450,000株 |

| 上場時発行済み株数 | 11,500,000株(公募分を含む) |

| 想定ベースの時価総額 | 約269.1億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 SMBC日興証券 岡三証券 楽天証券 岩井コスモ証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

FPパートナー(7388)の事業内容と上場に伴う評判を考察してみました

想定発行価格2,340円を基に吸収金額を算出すると約70.2億円となり、オーバーアロットメントを含めると約80.7億円規模の上場となります。FPパートナーは個人及び法人顧客向けに、ファイナンシャルプランニングを行う保険代理業を主に行っている企業です。

保険代理業として、生命保険会社や損害保険会社合計32社の商品を販売し、対面やオンラインによる相談や商品説明、契約手続きからアフターフォローまで対応しています。

IPO的にはあまり人気がない事業だと思います。

※有価証券届出書引用

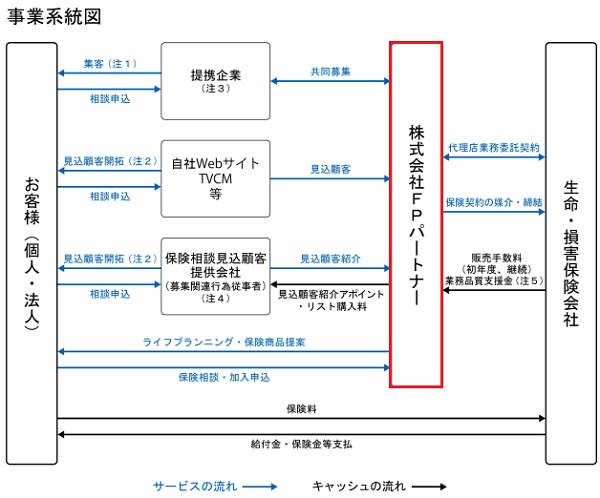

事業モデルは、保険募集における「見込み顧客開拓」と「保険商品販売」の分業化をすることで、それぞれの業務の効率化を高めています。

保険加入希望顧客(見込み顧客)の集客を会社が行い、商品販売を営業社員が行う事業モデルとなっています。

見込み顧客開拓は安定的かつ継続的に獲得するため、自社集客と併せて他の事業会社とのBtoB及びBtoCの業務提携を行うことで組織的な集客が出来る仕組みを構築しています。

保険代理店や募集関連行為従事者などによる提携企業からの集客を主力とし、公式LINEアカウントを使った集客も行っています。

※有価証券届出書引用

主要顧客層は20代~40代のファミリー層になり、その特性上、キャッシュ・フロー改善と老後資金準備を主眼に置いたファイナンシャルプランニングとなるケースが多いそうです。

日本の経済事情からファイナンシャルプランニング(FP)を利用する方が増加しているようです。

顧客アプローチや販売手法は、営業社員が顧客の指定する場所に訪問して相談を行う訪問販売型のモデルが主になっています。

全国47都道府県に営業社員の所属する支社が有り、あらゆる地域へ訪問可能な営業網を備えているそうです。また、オンラインFP相談の件数が2021年11期で44.8%とコロナ禍により対面からスイッチしているようです。

※有価証券届出書引用

収益モデルは、生命保険及び損害保険の販売手数料になります。同社の保険募集活動により顧客の保険契約が成立した後に保険会社との業務委託契約に則って支払われます。

販売手数料は契約が成立した年に支払われる初年度手数料、次年度以降の継続手数料、各保険会社の定める業務品質基準に則って支払われる支援金の3つに大別されます。

事業の特徴を調べると、営業社員が使用するセールス系一元管理システムを自社開発していることが挙げられます。

さらに、顧客の加入保険の内容、ご家族情報や過去の商談における顧客の意向等、顧客アフターサービスに必要な情報を記録し、システムのスピーディな機能追加や改修が可能な営業サポート体制となっています。

FPパートナー(7388)の株主状況とロックアップについて調べました

会社設立は2009年12月08日、東京都文京区後楽一丁目5番3号に本社を構えます。社長は黒木勉氏(1967年11月29日生まれ)、株式保有率は42.06%(4,500,000株)です。従業員数2,245人で臨時雇用者21人、平均年齢44.9歳、平均勤続年数3.3年、平均年間給与6,622,000円です。

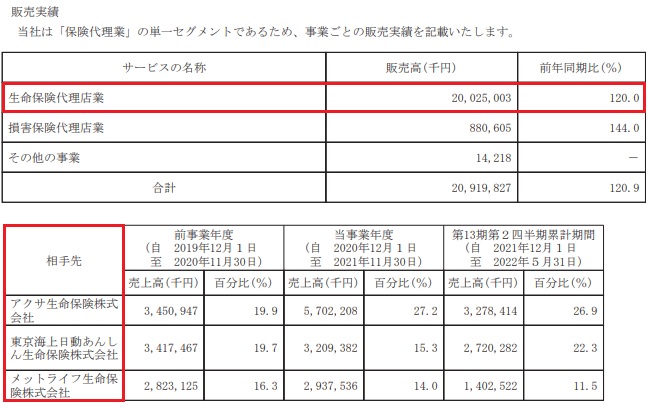

セグメントは保険代理業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 合同会社FPコンサルティング | 5,000,000株 | 46.73% | ○ |

| 黒木 勉 | 4,500,000株 | 42.06% | ○ |

| 小川 実(信託口) | 700,000株 | 6.54% | △ |

| 黒木 真澄 | 500,000株 | 4.67% | ○ |

上位株主には180日間(2023年3月20日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

ロックアップ期間終了後に売却可能になる株式があるためご注意ください。

親引けは行われません。

FPパートナー(7388)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が2,340円~2,600円に決定し上場規模が約89.7億円に拡大しています。

今の市場で消化できるのか?と疑問もありますが、利益がしっかり出ていることで評価されています。規制強化により廃業となる企業も多い中で業績を伸ばしていることから初値需要が見込めるようです。

同社の「マネードクター」はお金の課題に親身になって相談を聴いてくれる専門家として人気があります。テレビCMも全国規模で行っているため知名度も高いようです。

保険市場は成熟していると言われていますが、同社では廃業となった企業の受け皿的な役割があり今後も業績に期待できるそうです。

修正値3,000円前後

直前予想3,000円

※注目度A

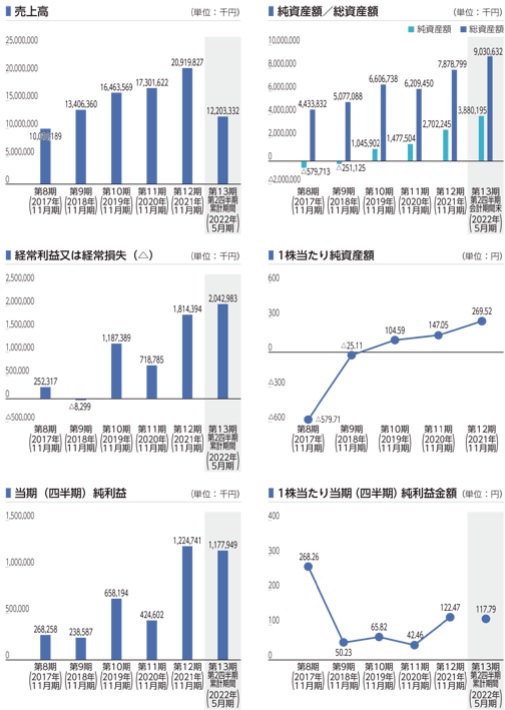

業績を確認すると2022年11月期の単独予想を確認できました。売上240.48億円となり前期比14.96%増、経常利益33.48億円となり前期比84.56%増となります。

四半期利益は20.08億円となり前期比64.05%増を予想しています。

公開価格が2,600円決定の場合の指標はEPS195.19からPER13.32倍、BPS729.50からPBR3.56倍になります。配当や株主優待の設定は現時点でありません。

保険市場は保険業法の改正、さらに規制が強化されているもののNISAやiDeCoなどの登場で複合的な需要が見込めるようです。

完全に機関投資家頼みのIPOとなってしまいますが、仮条件引上げになっていることから需給不安は現時点でないようです。公開株数が多いため店頭でもネットでも配分が期待できるため公募組は真剣に考えましょう。

初値予想は利益が出ると考えられていますが上場規模は90億円弱となっています。VC出資がなく2桁増の利益はインパクトがありますが、利益が出ていても無配なのでインカムゲインは狙えません。

また、大手情報ではブロードマインドの例が出ており上場後に残念なことになる可能性も指摘されています。この辺りは流石だと思います。

株価設定自体は割高とはなっていませんが、割安でもないため地合いが悪ければ公開価格前後の発進となる可能性も残っていると思います!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 2,640,000株 | 88.00% |

| SBI証券 | 240,000株 | 8.00% |

| SMBC日興証券 | 30,000株 | 1.00% |

| 岡三証券 | 30,000株 | 1.00% |

| 楽天証券 | 30,000株 | 1.00% |

| 岩井コスモ証券 | 30,000株 | 1.00% |

FPパートナーは要注意のIPOだと思います。大手情報の内容を複数社確認してから抽選に参加したいと思います。

同社はしっかり利益が出ており上場後も業績期待はあると思いますが、2022年では最大規模の上場となる予定です。日本ビジネスシステムズ(5036)やクラシコム(7110)が直近で上場しているため大丈夫だと思いますが、気軽に参加できるIPOではないと思います。

その代わり当選しやすいIPOになると思うので、リスクを取れる方には面白い案件になるかもしれません。公開株数も多いですからね。

大和証券の他、大和証券グループのCONNECT(コネクト)で当選者が多く出ると思います。

コネクのIPOルールは下記記事でまとめています。当選チャンスだと思いますがリスクもありそうですね。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

大和証券グループが出資しているFunvestで口座開設キャンペーンが行われています。新規口座開設でAmazonギフト券1,000円分、さらに初めて投資を行うと追加で1,500円分貰えます。

合計でアマギフが2,500円分なのでお得だと思います。別にファンド毎にキャンペーンも行われているので私も参加し、アマギフ3,500円分を頂きました。下記記事に内容をまとめています!

Funvest(ファンベスト)でAmazonギフトカード(アマギフ)が貰えるキャンペーンが行われています。会員登録(口座開設)で1,000円分のアマギフが貰える他、投資を行うことでさらに1,500円分が追加で貰えます。ファンド …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アイリックコーポレーション(7325) | PER36.86倍 | PBR1.74倍 |

| ブロードマインド(7343) | PER13.15倍 | PBR1.43倍 |

| アドバンスクリエイト(8798) | PER16.85倍 | PBR3.36倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年10月02日~2032年10月01日 | 700,000株 | 410円 |

ストックオプション(新株予約権)は700,000株が上場時に行使期限を迎えます。

発行済株式総数10,000,000株に対する新株予約権の割合は7.0%に相当します。新株予約権による潜在株式数は700,000株のみです。

FPパートナー(7388)IPOの評価と申し込みスタンス!まとめ

FPパートナーのIPOは様子見したいと思います。公開株数が多く当選しやすいと思いますが、株価設定が割安なのか調べてから申込みスタンスを決定したいと思います。想定発行価格が2,340円なので公開価格割れになると損失額も大きそうです。

ただクラシコム(7110)は事前予想で公開割れと言われながら人気化したため最後まで悩みそうです!

※FPパートナー公式サイト引用

既存上場企業にも同社と競合する企業が複数あります。業界全体として競争が激化し異業種からも新規参入も相次いでいます。

そこで先に上場し知名度引上げを狙っている可能性もあります。

ベンチャーキャピタルからの出資がなく売り圧力は低いと考えられます。株主も4名しかおらず株主構成には魅力がありそうです。上場後の動向も読みやすいと思います。

ただ「保険業」は人気があるとは言えない業種なので精査が必要だと個人的に考えています。仮条件後にブックビルディングスタンスを決定すれば良いと思います。

急いで資金移動するようなIPOではないでしょう!

アイフルグループのAGクラウドファンディングでタイアップが始まりました。口座開設だけでAmazonギフト券1,000円分をプレゼントしています。

また、期間限定でVプリカも1,000円分貰えるため合計2,000円分の特典が期間限定でついています。1円から投資できるスキームに魅力があります!

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。