フォースタートアップス(7089)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事は野村證券が務め公開株数800,000株、オーバーアロットメント120,000株になります。想定発行価格1,520円から上場規模を算出すると約14億円です。個人投資家に人気がありそうなIPOなので初値期待は十分できるでしょう!

同社は東証1部に上場するウィルグループ(6089)の子会社にあたります。現時点で発行済株式総数の92.0%を保有し上場後も株式の過半数を所有する方針となっています。

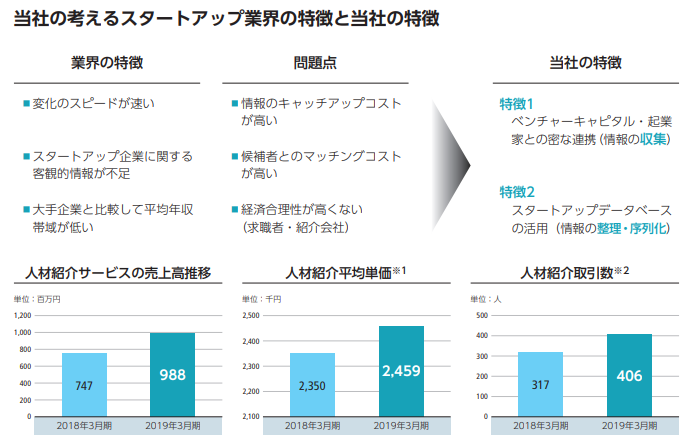

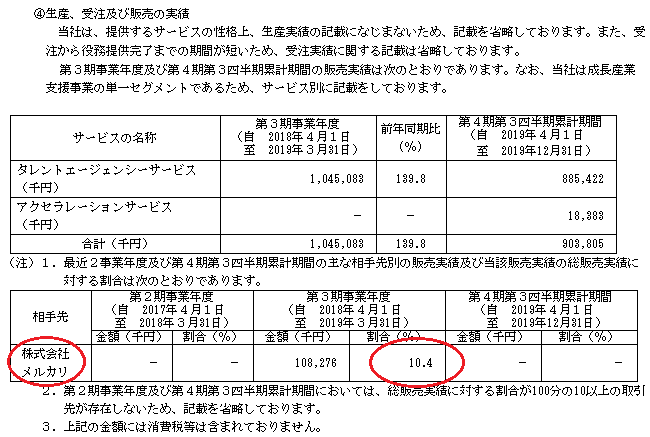

主力サービスのタレントエージェンシーサービスは「有料職業紹介事業」に該当するそうです。また競合が多く存在し参入壁も低いことから多数の同業他社が存在します。

厚生労働省によれば、有料職業紹介事業の民営職業紹介事業所数は近年増加傾向にあり競争激化の懸念があるようです。とは言え上場企業傘下のため好調な初値となるでしょう!

フォースタートアップス(7089)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | スタートアップ企業を対象とした人材支援サービス及びオープンイノベーションサービス等を中心とした成長産業支援事業 |

| 公開予定 | 3月13日 |

| ブックビルディング期間 | 2月26日~3月03日 |

| 想定価格 | 1,520円 |

| 仮条件 | 1,700円~1,770円 |

| 公開価格 | 3月04日 |

| 企業情報 | https://forstartups.com/ |

| 監査人 | 三優監査法人 |

【手取金の使途】

手取概算額274,680千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限167,808千円と合わせて、①運転資金としてタレントエージェンシー・アクセラレーションの両サービス及び社内システム開発に係る採用費・人件費に、②設備資金として本社移転または増床に伴う設備投資に充当する予定であります。具体的には、以下のとおりであります。

①タレントエージェンシー・アクセラレーション両サービスの事業拡大のための採用費・人件費及び社内システムの機能強化のための社内システム開発人員に係る採用費・人件費として352,435千円を充当する予定であります。

②人員規模拡大に伴う本社移転または増床に係る設備投資として2021年3月期に90,053千円を充当する予定であります。

※なお具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 200,000株 |

| 売出株数 | 600,000株 |

| 公開株数(合計) | 800,000株 |

| オーバーアロットメント | 120,000株 |

| 上場時発行済み株数 | 3,134,000株(公募分を含む) |

| 想定ベースの時価総額 | 約47.6億円 |

| 幹事団 | 野村證券(主幹事) SBI証券 マネックス証券 ←完全平等抽選 丸三証券 岩井コスモ証券 極東証券 いちよし証券 岡三証券 エース証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

フォースタートアップス(7089)上場評判とIPO分析

想定発行価格1,520円を基に吸収金額を算出すると約12.2億円となり、オーバーアロットメントを含めると約14億円規模の上場となります。上場規模は適度で問題ないと思います。同社は東証1部上場ウィルグループ(6089)の子会社であるセントメディア(現 ウィルオブ・ワーク)において、2013年4月にスタートアップ企業に対する人材支援サービスの提供を目的としてネットジンザイバンク事業部を発足したことに始まります。

2016年9月に業容拡大及び変化の速いスタートアップ企業に対して、より柔軟かつ機動的なサービス提供を行うために同事業部を会社分割し、ネットジンザイバンクが設立されました。また2018年3月に商号をフォースタートアップスに変更しています。

近年、AI、IoT、ロボット、ビックデータ、ブロックチェーン等、第4次産業革命と呼ばれるデジタル技術の発展を背景に新産業が創出されGoogleやApple、Facebook、Amazonと言った巨大新興企業が世界で台頭しつつあります。

日本においても政府の成長戦略においてスタートアップ企業支援の重要性が叫ばれていることに加え、近年のオープンイノベーション機運の高まりもあり、スタートアップ企業の認知度や存在意義は高まりつつあります。

実際にベンチャーキャピタル等による投資額は2018年度で2,778億円と増加傾向にあり、第4次スタートアップブームが到来していると言われています。

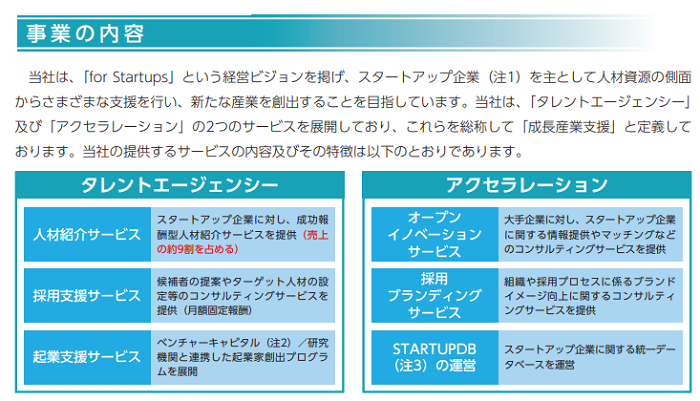

そこで同社は「for Startups」という経営ビジョンを掲げ、新たな産業を創出することを目指し「タレントエージェンシー」と「アクセラレーション」の2つのサービスを展開しこれらを「成長産業支援」と定義し活動しているそうです。

タレントエージェンシーサービスは、スタートアップ企業に対して人材支援サービスを提供しており、「人材紹介サービス」「採用支援サービス」「起業支援サービス」に区分されます。

人材紹介サービスはスタートアップ企業に対して、主として雇用期間の定めのない候補者を紹介し、当該候補者がスタートアップ企業等に入社した時点で成功報酬としてのコンサルティングフィーを収受しています。

また入社後一定期間経過前に候補者が自己都合退職した場合には、収受した報酬の一定割合を返金しているそうです。

採用支援サービスは有力スタートアップ企業をより一層支援するため、採用支援サービスを提供しています。

具体的にはサービスの導入企業に対して、毎月一定数の候補者の提案やターゲット人材の設定等のコンサルティングサービス等を提供し、毎月定額のコンサルティングフィーを収受しています。

起業支援サービスでは日本のスタートアップエコシステム形成には、起業家数の増加が必要不可欠であると同社では考えており、「ベンチャーキャピタルと連携した起業家創出プログラム」「研究機関と連携した起業家創出プログラム」を行っているそうです。

アクセラレーションサービスは新規事業として位置づけており、人材支援以外の支援サービスを提供しています。

具体的には、「オープンイノベーションサービス」「採用ブランディングサービス」「STARTUP DB」の運営を行っています。

大手企業はイノベーション創出のために、スタートアップ企業と提携等を模索していますが、スタートアップ企業の探索コストやニーズのアンマッチ等の課題を抱えているそうです。

同社は独自アルゴリズムに基づくスタートアップ企業のデータベースを活用し、大手企業に対してスタートアップ企業に関する情報提供や顧客紹介等のコンサルティングサービスを提供できるそうです。

また優秀な人材を採用するには、魅力的なビジネスは勿論の事、組織としても魅力的である必要があります。

同社は多数のスタートアップ企業を支援した実績から得たノウハウや、業務委託契約を締結したクリエイターのノウハウ等を活用し、スタートアップ企業へ組織や採用プロセスに係るブランドイメージの向上に関連したコンサルティングサービスを提供しているそうです。

フォースタートアップス(7089)の企業財務情報と配当性向

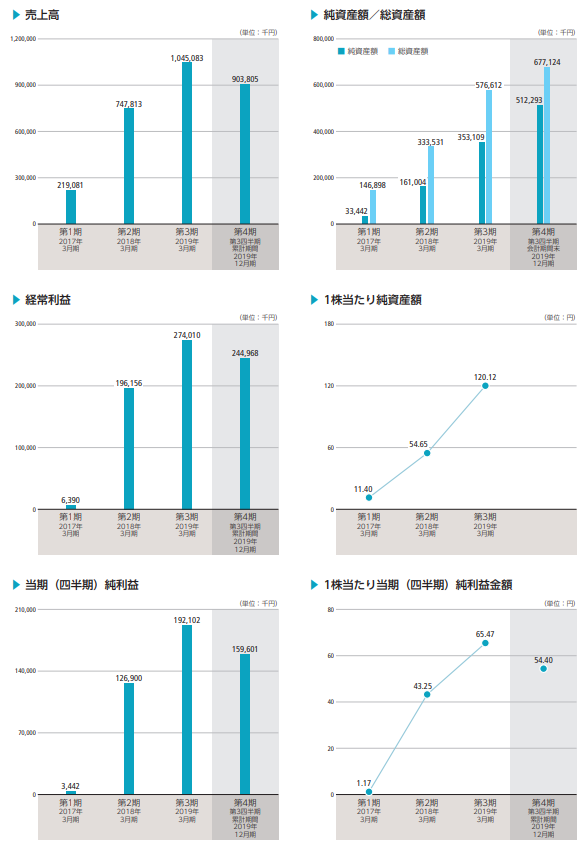

| 回次 | 第2期 | 第3期 |

| 決算年月 | 2018年3月 | 2019年3月 |

| 売上高 | 747,813 | 1,045,083 |

| 経常利益 | 196,156 | 274,010 |

| 当期純利益 | 126,900 | 192,102 |

| 資本金 | 15,000 | 15,000 |

| 純資産額 | 161,004 | 353,109 |

| 総資産額 | 333,531 | 576,612 |

| 1株当たり純資産額 | 54.65 | 120.12 |

| 1株当たり当期純利益金額 | 43.25 | 65.47 |

| 自己資本比率(%) | 48.1 | 61.1 |

| 自己資本利益率(%) | 131.0 | 74.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 117,104 | 258,708 |

| 投資活動によるキャッシュ・フロー | △64,138 | △43,857 |

| 財務活動によるキャッシュ・フロー | 661 | 116 |

| 現金及び現金同等物の期末残高 | 126,782 | 341,749 |

- 売上高903,805千円

- 営業利益246,122千円

- 経常利益244,968千円

- 四半期純利益159,601千円

スタートアップマーケットでは前事業年度と同様、VC/CVCによる投資活動の活発化を背景にスタートアップ企業による資金調達の大型化が進むなど、引き続きが好環境が継続しています。また、投資活動の活発化を背景に大企業とスタートアップ企業とのオープンイノベーションの取り組みも盛り上がりを見せています。

タレントエージェンシーサービスの業容拡大に向け、引き続きヒューマンキャピタリストの採用強化に取り組んだ他、生産性向上のための各種施策を実行してきました。またアクセラレーションサービスを新規に立ち上げ、主として大手企業向けにオープンイノベーションサービスの営業強化を行っています。

フォースタートアップス(7089)の株主状況とロックアップについて

会社設立は2016年9月01日、東京都港区六本木一丁目6番1号に本社を構えます。代表取締役社長兼CEOは志水雄一郎氏(1972年6月27日生まれ)、株式保有率は9.41%(325,800株)です。従業員数58人で臨時雇用者17人、平均年齢31.1歳、平均勤続年数1.65年、平均年間給与6,097,000円となっています。セグメント別従業員数はタレントエージェンシー本部42人、アクセラレーション本部6人、全社共通10人です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社ウィルグループ | 2,699,400株 | 77.97% | ○ |

| 志水 雄一郎 | 325,800株 | 9.41% | ○ |

| 小原 健 | 75,000株 | 2.17% | ○ |

| 清水 和彦 | 46,800株 | 1.35% | ○ |

| 杉本 容啓 | 37,200株 | 1.07% | ○ |

| 恒田 有希子 | 34,200株 | 0.99% | ○ |

| 六丸 直樹 | 34,200株 | 0.99% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社ウィルグループ、当社株主である志水雄一郎並びに当社新株予約権者である小原健、清水和彦、杉本容啓、恒田有希子、六丸直樹、戸村憲史及び菊池烈は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年6月10日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日目(2020年6月10日まで)のロックアップが付与されています。ロックアップ解除倍率の設定はありません。

親引けは福利厚生を目的に従業員持株会を指定する販売先とし、14,700株を上限として実施予定となっています。

フォースタートアップス(7089)IPOの初値予想と幹事引受け株数

想定発行価格1,520円に対して仮条件が引き上げられ1,700円~1,770円に決定しました。吸収金額は約16.3億円にまで増加しています。親子上場案件になり同業種で上場させる意味があるのか?資金調達の疑問点などもあるようです。その他には主幹事の問題点などもあるようです。詳しくは書きませんが機関投資家情報ではそこに注目するのか?という材料もあるようです。ただし需給不安はなく初値利益が狙えるIPOのため積極的に抽選参加のスタンスでよさそうです!

2020年3月期の単体業績予想は売上12.7億円で前期比21.2%増と好調です。経常利益は2.9億円となり前期比7.3%、四半期利益3.1%になります。利益面で伸び率が鈍化しているように感じます。新規事業に取り組んでいるためであればよいですが、単純に稼ぎが少なくなった可能性もあります。

EPS67.50からPERを計算すると約26.22倍、BPS263.36からPBRを計算すると約6.72倍になります。配当金は出ません。

修正値2,000円~2,500円

kimu

kimu 個人投資家に人気がありそうなIPOなので初値期待はできると思います!上場後は下落するかもしれませんが株価は妥当水準だと個人的に思います。

親子上場でも初値では事業的にも人気になると考えられるためブックビルディングに積極的参加でよいと思います。当選すれば最低でも5万円!最高で20万円の利益になると考えています。

| 幹事名 | 配分単位 | 引受割合 |

| 野村証券(主幹事) | 736,000株 | 92.00% |

| SBI証券 | 24,000株 | 3.00% |

| マネックス証券 | 16,000株 | 2.00% |

| 丸三証券 | 8,000株 | 1.00% |

| 岩井コスモ証券 | 4,000株 | 0.50% |

| 極東証券 | 4,000株 | 0.50% |

| いちよし証券 | 4,000株 | 0.50% |

| 岡三証券 | 2,400株 | 0.30% |

| エース証券 | 1,600株 | 0.20% |

公開株数が800,000株あるため当選期待はあります。野村證券が主幹事となっているため通常よりも激戦となりそうです。SBI証券だとIPOチャレンジポイントをつぎ込めば当選期待もできそうです。

マネックス証券が幹事上位にあることから引受株数が多いことに期待したいと思います。野村證券の次に当選しやすいはずです。IPO抽選ルールは下記にまとめました。

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

また岩井コスモ証券

岩井コスモ証券のIPOルールをわかりやすく解説したいと思います。後期型抽選方式を採用していますが「いまいちわかりにくい」と思う読者も多いようです。 通常のIPOとの大きな違いは需要申し込みの他に「購入申し込み」を行わなけ …

またクラウドクレジットでPayPayギフトカードが貰えるためまだ口座を開設していない方は参加してみると良いと思います。実際に投資を行ってみたので記事にしてみました。

クラウドクレジットに投資をしたら儲かるのか実際に投資を行い検証しました。評判や評価も合わせてご紹介し赤裸々解説したいと思います。メリットとデメリットについても深掘りしています。さらに投資家の口コミも合わせてご紹介し …

海外の貸付型クラウドファンディングになり利回りが高いので33万円くらい運用しています。年利8%~10%も夢じゃないです。ただリスク人気のファンドは利回りが少しずつ下げ気味です。信用が上がっている証拠です。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ライク(2462) | PER20.46倍 | PBR3.94倍 |

| ウォンテッドリー(3991) | PER86.13倍 | PBR16.28倍 |

| ウィルグループ(6089) | PER10.34倍 | PBR6.2倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年7月01日~2027年6月30日 | 472,800株 | 234円 |

| 2020年7月01日~2027年6月30日 | 30,000株 | 237円 |

| 2020年7月01日~2027年6月30日 | 25,200株 | 253円 |

ストックオプション(新株予約権)は472,800株が行使期限を迎えています。

東証1部上場のウィルグループが筆頭株主になりベンチャーキャピタル保有株はないため需給は良さそうですね。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。フォースタートアップス(7089)IPOの評価と申し込みスタンス

人材支援サービスや紹介などのIPOが多くなっています。フォースタートアップスIPOは少し違った目線で人材支援を行っているため面白いと感じます。売上も順調ですし利益もしっかり出ています。今回は親会社のウィルグループが売出株を行うためウィルグループのために上場するような形ですね。

事業は上手くいっているようですが、主力サービスのタレントエージェンシーサービスは、自社媒体を有して求職者を確保する登録型ではなく、他社が運営する媒体を利用して求職者を確保するハンティング型を採用していることです。

株式会社ビズリーチが運営する「ビズリーチ」経由での取引が高い比率を占め今期売上の65.4%を占めているそうなんですよね。関係性は良好だそうですが少しに気なる材料です。

後は親会社が人材派遣や業務請負などを行っていることです。目論見には「スタートアップ企業を対象にした有料職業紹介事業を営む会社はなく競合関係はない」と書かれています。

でも人材ビジネスというカテゴリーでは同じ扱いですよね。まあ、上手く野村證券が上場させてくると思います。そのため全力でIPO抽選に参加し当選を狙うしかありません。

初値2倍になれば大成功でしょう!

フォースタートアップスIPO幹事入りしてます! 【完全平等抽選のマネックス証券】

⇒ マネックス証券公式へ

最近は立会外分売に参加する方が増えたので取扱いがある企業を調べてみました。よかったら下記記事も参考にしてください。

立会外分売で当選しやすい証券会社を調べてみました。利益を考えるとそれほど大きな金額を稼ぐことはできませんがローリスク投資という面で魅力があります。 IPO投資をされている方には馴染みがあると思いますが、継続して取引を行っ …

ファンディーノ(FUNDINNO)に独占インタビューさせて頂きました。今回ご回答頂いたのは代表取締役COOである大浦学氏です。いつものように普段読者が気になっていることを私がズバット聞き倒しています。 これからファンディ …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。