コプロ・ホールディングス(7059)IPOがマザーズに新規上場承認されました。大和証券が主幹事を務め公開株数は多く1,400,000株、オーバーアロットメントは210,000株となります。想定発行価格2,090円から算出される吸収額はOAを含め約33.6億円です。マザーズ上場にしては規模が大きようです。

建設業界に特化した人材派遣事業を行う企業になり、あまり人気があるとは言えません。新興市場の人材派遣と考えると初値が大きく上昇するようなことはないかもしれません。

2020年の東京オリンピック・パラリンピックが終わった後は、業界再編が加速すると考えらているため、同社ではスーパーゼネコンを中心とした企業への営業を徹底して強化しているそうです。

経験者のみにとどまらず、初期教育を施した新卒及び中途社員を継続的に派遣することにより、中長期の安定的な収益基盤を築くことを計画しているそうです。株式市場も低迷が懸念されていますよね。

コプロ・ホールディングス(7059)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ、名古屋証券取引所 |

| 業種 | サービス業 |

| 事業内容 | 建設業界に特化した人材派遣事業を行う事業子会社の管理・運営 |

| 公開予定 | 3月19日 |

| ブックビルディング期間 | 3月04日~3月08日 |

| 想定価格 | 2,090円 |

| 仮条件 | 2,050円~2,090円 |

| 公開価格 | 3月11日 |

| 企業情報 | https://www.copro-e.co.jp/ |

【手取金の使途】

手取概算額828,500千円及び「1 新規発行株式」の(注)5に記載の第三者割当による自己株式処分の手取概算額上限438,900千円については、以下のとおり充当する予定であります。

①システム投資

a.基幹システム

今後の事業規模拡大に備え、情報管理の一層の強化及び業務効率向上のための基幹システムの構築にかかる投資資金として195,000千円

b.電子端末

本社・各支店と、派遣先で就業する派遣技術社員との情報伝達の効率化及びコミュニケーションの向上を目的とする電子端末の導入資金として117,750千円

c.自社運営求人サイト「現キャリ」の機能向上

基幹システムとの連携、営業情報と求職者情報のマッチング向上等を目的とするシステム開発投資として60,000千円

②設備投資

a.国内支店展開

株式会社コプロ・エンジニアードにおける、事業規模拡大のための国内7支店の新設・移設にかかる内装、備品、保証金等として43,610千円

b.海外展開

今後成長が見込まれる東南アジアにおいて、情報収集、人脈形成のための海外拠点新設にかかる内装、備品、保証金等として10,000千円

③運転資金

a.採用費・教育費

株式会社コプロ・エンジニアードにおける、国内事業の規模拡大に向けた派遣技術社員の採用強化、及び派遣技術社員の付加価値向上のための教育にかかる運転資金として230,845千円

b.海外展開

上記②b.の海外展開にかかる運営費用として80,000千円

④社債償還

財務体質強化を目的とした社債の一部償還として201,000千円

残額については、将来における当社サービスの成長に寄与するための支出、投資に充当する方針でありますが、当該内容等について現時点で具体化している事項はなく、今後具体的な資金需要が発生し支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 400,000株 |

| 売出株数 | 1,000,000株 |

| 公開株数(合計) | 1,400,000株 |

| オーバーアロットメント | 210,000株 |

| 上場時発行済み株数 | 5,000,000株(公募分を含む) |

| 想定ベースの時価総額 | 約104.5億円 |

| 幹事団 | 大和証券(主幹事) 東海東京証券 ←幹事増えてます SMBC日興証券 ←主幹事多い 野村證券 SBI証券 エース証券 |

コプロ・ホールディングス(7059)上場評判とIPO分析

想定発行価格2,090円を基に吸収金額を算出すると約29.3億円となり、オーバーアロットメントを含めると約33.6億円規模の上場となります。直近の業績は拡大傾向にあるようです。同社は純粋持株会社として、グループの経営管理及びそれに付帯又は関連する業務等を行っており、同社及び連結子会社1社(株式会社コプロ・エンジニアード)により構成されています。グループ事業会社は建設業界を中心とした人材派遣事業を行い、全国13支店網によりサービス展開を行っています。

人材創出の取り組みとして次の4点を中心に実践しているそうです。

採用については、Web媒体に加え、建設・プラント業界に特化した、自社運営求人サイト「現キャリ」を運営し、全国の求人情報の掲載から就業、就業後の相談まで全サポートを行っています。また、知人の紹介や人材紹介会社等の採用チャネルも活用し、専門知識のある人材にとどまらず、若手未経験者向けの求人・採用も強化しています。

入社教育の徹底では、全ての派遣技術社員が入社後に研修を受けグループにおける派遣技術社員としての自覚や心構えなどの確認を徹底しています。勤怠管理、就業規則、情報セキュリティ、管理体制、労働災害発生時の対応、危険予知など、その内容は多岐にわたり、それら全てがグループ派遣技術社員として必要な心得であり、就業先で起こる様々なトラブルにも対応できるよう、入社教育研修を実施しています。

派遣技術社員へのきめ細やかなフォロー体制の構築では、派遣技術社員に対して配属されてからのアフターフォロー、健康管理、メンタルヘルス管理を徹底し、派遣技術社員に対する質の高いサポート活動を行い、グループ企業理念の浸透を図るとともに現場の規模に関係なく、顧客満足度の向上や様々な問題解決に真剣に取り組んでいます。

教育の場の提供では、社内向けの新卒研修、中途(未経験者)研修、CAD研修による派遣技術社員の質の向上を目的として研修施設「監督のタネ」を設け、専属の講師を東京、名古屋、大阪の各施設に配し実習研修を通じて、受講希望者の習熟度に合わせてキャリアサポートを行っています。

同社の売上ポイントは、優良な派遣先からの受注ルートを確立できるかどうか、また受注できたとしてもスキルのある人材を派遣できるかがポイントになります。

建設技術者派遣事業の具体的な展開方針は、大型案件受注等に向けたスーパーゼネコンをはじめとする大手建設事業者への営業拡大及びスキルのある派遣技術社員の配属によるグループからの派遣シェアの拡大を図っているそうです。

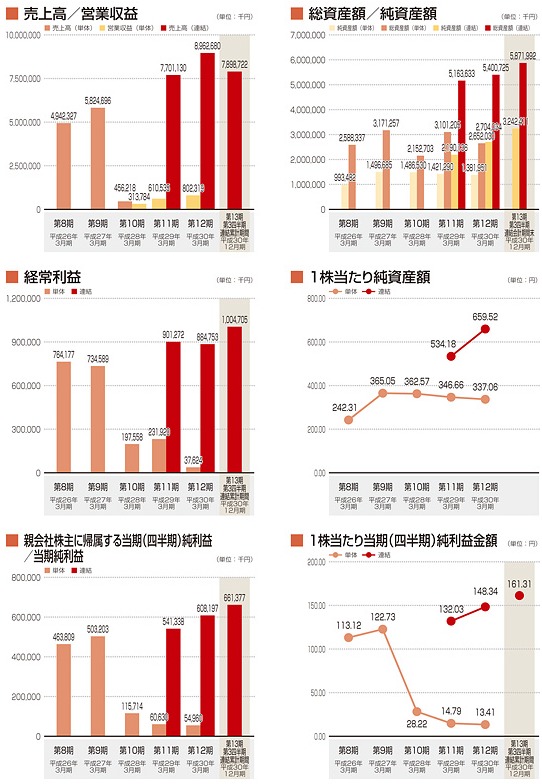

コプロ・ホールディングス(7059)の企業財務情報と配当性向

| 回次 | 第11期 | 第12期 |

| 決算年月 | 平成29年3月 | 平成30年3月 |

| 売上高 | 7,701,130 | 8,962,680 |

| 経常利益 | 901,272 | 884,753 |

| 親会社株主に帰属する当期純利益 | 541,338 | 608,197 |

| 包括利益 | 541,338 | 608,197 |

| 純資産額 | 2,190,136 | 2,704,034 |

| 総資産額 | 5,163,633 | 5,400,725 |

| 1株当たり純資産額 | 534.18 | 659.52 |

| 1株当たり当期純利益金額 | 132.03 | 148.34 |

| 自己資本比率(%) | 42.4 | 50.1 |

| 自己資本利益率(%) | 27.3 | 24.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 67,853 | 752,990 |

| 投資活動によるキャッシュ・フロー | △232,236 | 45,504 |

| 財務活動によるキャッシュ・フロー | 896,809 | △730,630 |

| 現金及び現金同等物の期末残高 | 2,827,299 | 2,895,164 |

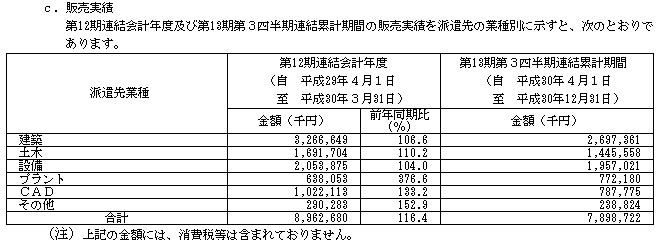

第13期第3四半期連結累計期間(平成30年4月01日~平成30年12月31日)

売上高7,898,722千円(売上原価5,279,346千円、売上総利益2,619,375千円)

営業利益1,009,389千円

経常利益1,004,705千円

四半期純利益661,377千円

人材派遣業界においては、国内の労働人口が減少しており、多くの業界が人材不足に陥っているため、需要は活況となりました。当社グループの主要顧客が属する建設業界においては、高齢化及び若手不足が顕著であり、人材不足は深刻となっております。

新規2支店(4月より金沢支店、10月より名古屋第二支店)の開設、配属人員数の増加、及び前連結会計年度に引き続き派遣先へのチャージアップ(派遣技術社員一人当たりの売上単価の向上)の交渉を推進いたしました。また、当社グループの成長の礎となる付加価値の高いエンジニアとなり得る人材の確保のため、派遣技術社員による知人紹介の推進、有料媒体での募集等、採用強化を推進するとともに、今後の事業拡大と将来を担う人材確保を図るべく新卒採用にも力を入れた結果

コプロ・ホールディングス(7059)従業員と株主の状況

会社設立は2006年10月02日、愛知県名古屋市中村区名駅三丁目28番12号に本社を構えます。社長は清川甲介氏(昭和52年10月16日生まれ)、株式保有率は46.72%です。従業員数37人で平均年齢33.3歳、平均勤続年数1.7年、平均年間給与4,059,000円です。連結従業員数は1,738人になります。連結従業員数は最近1年で318人増加しているそうです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 株式会社リタメコ | 2,100,000 | 49.05 |

| 清川 甲介 | 2,000,000 | 46.72 |

| 小粥 哉澄 | 45,100 | 1.05 |

| 越川 裕介 | 35,000 | 0.82 |

| 齋藤 正彦 | 19,200 | 0.45 |

| 向井 一浩 | 17,400 | 0.41 |

| 松岡 宏樹 | 7,700 | 0.18 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人である清川甲介並びに当社の株主である株式会社リタメコは、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(平成31年9月14日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

当社の第1回新株予約権を保有する当社取締役4名は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨を合意しております。

また、当社は主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしに、当社普通株式の発行(自己株式の処分含む)、当社普通株式に転換もしくは交換される有価証券の発行又は当社普通株式を取得もしくは受領する権利を付与された有価証券の発行等(ただし、本募集、グリーンシューオプション、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、平成31年2月13日開催の取締役会において決議された主幹事を割当先とする自己株式の処分等を除く。)を行わない旨合意しております。

上位株主には180日間(平成31年9月14日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。新株予約権については取締約4人に対して条件が付けられています。ベンチャーキャピタル出資はありません。

コプロ・ホールディングス(7059)IPO大手初値予想と各社配分

仮条件は想定発行価格を上限として下限方向に引き下げられ2,050円~2,090円に決定しました。上場当初はそれほど注目されていませんでしたが、IPO地合いが良いため同社にも関心が広がっているようです。吸収額は29.3億円、OAを含め約33.6億円です。吸収額が大きい反面株価が低く抑えられていることから一定の買いが入る期待もあるようです。EPS199.64からPERを算出すると約10.47倍、BPS937.67を基にPERを算出すると約2.23倍です。配当は37円を予定しており、配当利回り1.77%になります。

2019年3月の連結業績予想は売上19.65%増、経常利益40.38%増(3.6億円増)の増収増益見込みとなります。仮条件上限の2,090円でも割安になるため、ひょとすると人気になる可能性も?

初値予想2,300円~2,800円

上場時の初値予想は2,100円~3,000円となっていましたが、絞り込まれています。初値予想下限が切り上がったため積極的に動く投資家も出てきそうです。大和証券はもちろんですが、主幹事を続けて発表した東海東京証券もやや期待ができそうです。

| 幹事名 | 配分単位(株) |

| 大和証券(主幹事) | 1,232,000 |

| 東海東京証券 | 56,000 |

| SMBC日興証券 | 42,000 |

| 野村證券 | 42,000 |

| SBI証券 | 14,000 |

| エース証券 | 14,000 |

| 類似企業 | PER | PBR |

| トラスト・テック(2154) | PER20.36倍 | PBR5.08倍 |

| 夢真ホールディングス(2362) | PER15.26倍 | PBR4.62倍 |

| メイテック(9744) | PER17.6倍 | PBR3.59倍 |

大和証券からの当選を狙いつつ平幹事からも申込をもれなく行っておくことで当選期待が出来ます。株数が多いためも全力申し込みであれば100株は当選のパターンか?

業績は拡大傾向にあるようですが、上場規模と売出し株中心のため微妙なIPOでしょう。人材派遣事業はIPO市場で最近人気ですが、新興市場へのまとまった金額の吸収になり荷もたれ感があります。主幹事以外では東海東京証券からの申し込みは当選確率が高い気がします。

最後まで悩みそうな銘柄なので仮条件範囲を見てからでも抽選参加スタンスを考えてもよいでしょう。KHC(1451)と上場日が被っているため資金分散のデメリットもあります。

コプロ・ホールディングスのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成32年3月13日~平成40年3月12日 | 91,100 | 1,350 |

ストックオプションの91,100株は上場時点で行使期限を迎えていないため関係がありません。

コプロ・ホールディングス(7059)IPO私見と申し込みスタンス

コプロ・ホールディングスのIPOは少し微妙な感じがします。無理をして申込まなくても良さそうな気もしますが、なかなか当選できなければ狙いに行く可能性もあります。3月末に向け決算の関係で上場企業が混雑してくる時期なのでスルーすることも考えてよいでしょう。自社求人サイトの現キャリを覗いてみると、ユーザー満足度94.2%とあります。建設業は厳しいイメージがありますが、同社は手厚い環境なのでしょうか。人手不足の中スキルを持った方が在籍するにも限界があるように思いますが、同社の場合は全国展開を行い人員が集まるようです。

今後は高齢化社会に突入するためITを活用し女性や高齢者も活躍できる場を創出するとありますが、大きな設備投資が必要になることでしょう。スキルを持った方の定年後の受け皿としては良さそうです。

また海外拠点を設け拠点が定着すれば、海外の豊富な人材を日本でも活用するそうです。その他にも企業買収や合併、業務提携、新規事業の開拓なども積極的に行う意向があるそうです。

FUNDINNO(ファンディーノ)でIPOを引き当てよう! 【口座開設完了しました】

⇒ FUNDINNO公式サイトへ

※FUNDINNO(ファンディーノ)の評判や審査について詳しく調べ実際に投資してみました

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。