KHC(1451)IPOが東証2部に新規上場承認されました。野村證券が主幹事を務め公開株式数が1,534,000株、オーバーアロットメント230,000株となります。上場による市場からの吸収額は約15億円です。事業は建設業になりますが、不動産とも精通しているため直近のIPO市場では人気が低迷しているように思います。

また、東証1部上場の日本アジアグループ(3751)の100%売出し株になります(公募が20万株別にあります)日本アジアグループには連結子会社が86社もあるようですね。

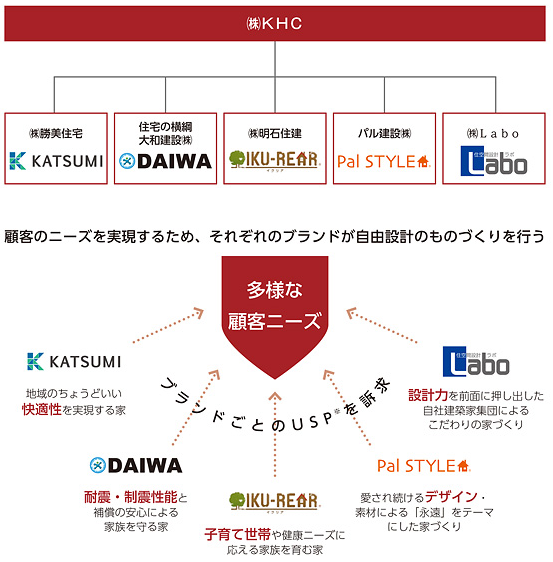

同社の経営戦略は、連結子会社5社がそれぞれの特色を活かした独自のブランドを構築するマルチブランド戦略とエリア拡大及び顧客層の拡大により地域におけるマーケットを確立し、長期的に成長することを経営戦略としているようです。

顧客ニーズを満たしていくことにより各社のブランドを確立するとともに、それぞれのブランドにおける技術力を蓄積することでさらなる付加価値を生み出すことを目指すとあります。

KHC(1451)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | 東証2部 |

| 業種 | 建設業 |

| 事業内容 | 事業子会社5社(戸建注文請負、土地仕入及び販売、建売住宅の販売、建築物の設計・施工監理など)の経営管理を行う持株会社 |

| 公開予定 | 3月19日 |

| ブックビルディング期間 | 3月01日~3月07日 |

| 想定価格 | 850円 |

| 仮条件 | 800円~850円 |

| 公開価格 | 3月08日 |

| 企業情報 | https://www.khc-ltd.co.jp/ |

【手取金の使途】

手取概算額148,650千円については、連結子会社である株式会社勝美住宅への投融資資金として充当する予定であります。株式会社勝美住宅における具体的な資金使途は、全額をグループ全体の商品土地購入のための運転資金として平成32年3月期に充当する予定であります。

※なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

| 項目 | 株数データ |

| 公募株数 | 200,000株 |

| 売出株数 | 1,334,000株 |

| 公開株数(合計) | 1,534,000株 |

| オーバーアロットメント | 230,000株 |

| 上場時発行済み株数 | 3,906,550株(公募分を含む) |

| 想定ベースの時価総額 | 約33.2億円 |

| 幹事団 | 野村證券(主幹事) 三菱UFJモルガン・スタンレー証券 auカブコム証券 ←後期型抽選 SBI証券 藍澤證券 |

KHC(1451)上場評判とIPO分析

想定発行価格850円を基に吸収金額を算出すると約13億円となり、オーバーアロットメントを含めると約15億円規模の上場となります。上場規模はそれほど問題ありませんが、日本アジアグループのための上場になるためどうでしょうか。昭和56年10月に株式会社勝美住宅を設立し平成17年に創業者の前田昭雄氏が日本アジアランド株式会社に同社株式を譲渡したことで子会社や社名変更、吸収合併などを行い現在に至るようです。

同社グループは、同社及び連結子会社5社(株式会社勝美住宅、住宅の横綱大和建設株式会社、株式会社明石住建、パル建設株式会社、株式会社Labo)で構成されており、持株会社としてグループの経営管理及びそれに関連する業務を、連結子会社5社は、経営戦略として掲げているマルチブランド戦略に基づき、各社のブランドによる住宅請負をメインとした事業を行っています。

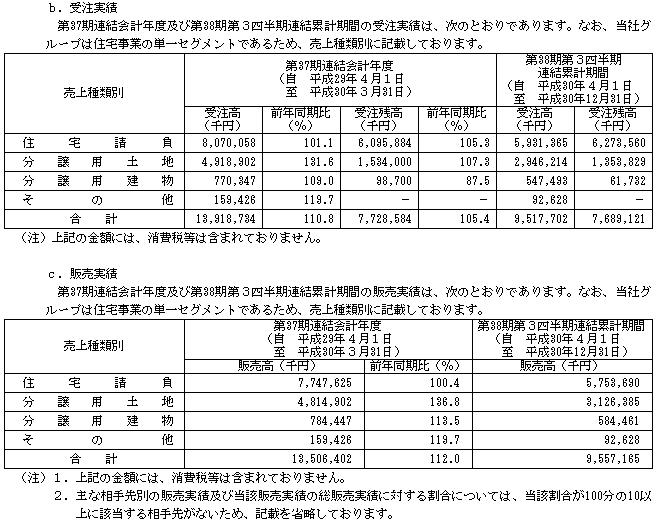

具体的には、住宅建設用地の分譲及び仲介から同社グループ共通の建築部門での設計・施工による住宅建設までを、一次取得者層(20代から30代の若いファミリーや初めて住宅を購入する方、マンションからの住み替えの方等)を顧客ターゲットとしてワンストップで提供しています。

住宅請負が最も売り上げが高く、注文住宅及びリフォーム工事や中大規模木造建築の住宅請負を行っています。メインの注文住宅では各連結子会社ともに、完全自由設計型の家づくりを基本としており、株式会社Laboを除くグループ各事業会社では、株式会社勝美住宅にて仕入れた商品土地を含む豊富な土地情報を活用し、土地をセットにして注文住宅を提案することで他社との差別化を図っています。

分譲用土地では、株式会社勝美住宅の開発部がグループ全体の商品土地の仕入を担当しており、調査・査定、造成工事の手配から、グループ各事業会社への情報発信及び在庫の管理に至るまでを一貫して行っているそうです。

商品土地の仕入情報に関しては、同社の開発部だけでなく、各店舗、地場不動産業者、金融機関、取引会社からの情報によるものもあり、仕入ルートの多角化と安定化を図ることで地域ごとに偏りのない土地仕入が行われるよう努めているそうです。

分譲用建物では、分譲用土地に住宅を建設し販売する、いわゆる建売住宅になります。商品土地の販売促進のために建物ごとにコンセプトを設定して建設する「コンセプトハウス」と、注文住宅の集客のために、一定期間利用した上で販売する「モデルハウス」があります。

その他では、グループ各事業会社の注文住宅建設用地としての土地仲介業務、他社の新築建売住宅及び中古住宅の媒介業務に関する手数料と株式会社勝美住宅の所有物件の賃貸料を行います。

グループの特徴としては、マルチブランド戦略による集客力及びシェア確保やドミナントによる営業エリアでのシェア確保を行っているそうです。

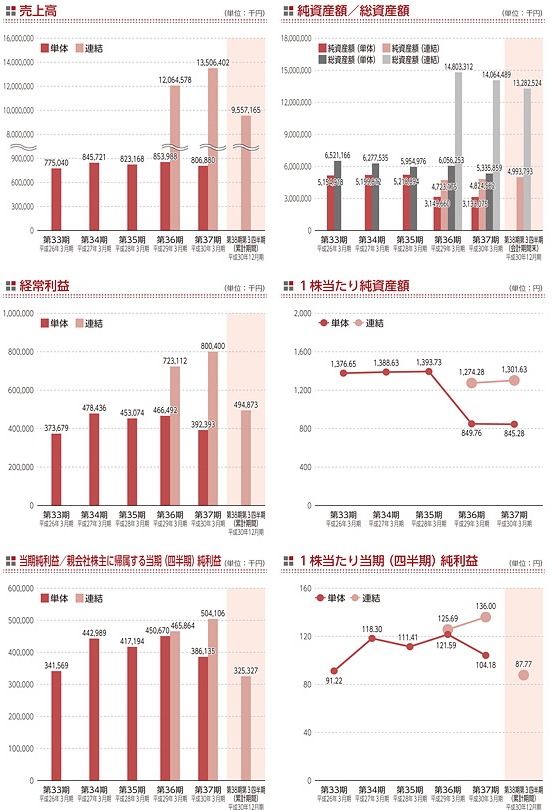

KHC(1451)の企業財務情報と配当性向

| 回次 | 第36期 | 第37期 |

| 決算年月 | 平成29年3月 | 平成30年3月 |

| 売上高 | 12,064,578 | 13,506,402 |

| 経常利益 | 723,112 | 800,400 |

| 親会社株主に帰属する当期純利益 | 465,864 | 504,106 |

| 包括利益 | 471,210 | 503,547 |

| 純資産額 | 4,723,175 | 4,824,562 |

| 総資産額 | 14,803,312 | 14,064,489 |

| 1株当たり純資産額 | 1,274.28 | 1,301.63 |

| 1株当たり当期純利益金額 | 125.69 | 136.00 |

| 自己資本比率(%) | 31.9 | 34.3 |

| 自己資本利益率(%) | 8.1 | 10.6 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 595,050 | 682,960 |

| 投資活動によるキャッシュ・フロー | △30,061 | 145,295 |

| 財務活動によるキャッシュ・フロー | △361,694 | △768,555 |

| 現金及び現金同等物の期末残高 | 4,422,082 | 4,481,782 |

第38期第3四半期連結累計期間(平成30年4月01日~平成30年12月31日)

売上高9,557百万円

営業利益539百万円

経常利益494百万円

親会社株主に帰属する四半期純利益325百万円

住宅市場におきましては、雇用・所得環境の改善、低金利の住宅ローンや各種住宅支援政策の継続、平成31年10月の消費税増税などを前に、住宅取得への関心は引き続き高まっているものの、新設住宅着工戸数はおおむね横ばいで推移いたしました。

このような事業環境のもと、当社グループは、事業会社各社のシェア拡大に向けて取り組んでおり、株式会社勝美住宅は、兵庫県姫路市西部に、大津出張所エリアにおいて初となるモデルハウスを建設しオープンいたしました。また、株式会社明石住建は、居心地の良さと生活スタイルに寄り添った「自分らしく暮らす」をコンセプトにしたモデルハウスを、パル建設株式会社は、ワイドスパンによる大空間を実現したモデルハウスを、それぞれ兵庫県明石市に建設しオープンいたしました。モデルハウスの多種多様なニーズに応えた表現により、ブランドコンセプトを明確にすることで、他社との差別化を図りました。

KHC(1451)従業員と株主の状況

会社設立は1981年10月19日、兵庫県明石市花園町2番地の2に本社を構えます。社長は渡辺喜夫氏(昭和45年10月13日生まれ)、株式保有率は0%です。従業員数15人で平均年齢42.5歳、平均勤続年数8.7年、平均年間給与5,353,388円です。連結従業員数は147人になります。| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 日本アジアグループ株式会社 | 3,706,550 | 100 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である日本アジアグループ株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨合意しております。

また、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年9月14日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行又は当社株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割及び譲渡制限付株式報酬にかかわる発行並びにストックオプションとしての新株予約権の発行等を除く。)を行わない旨合意しております。

なお、上記のいずれの場合においても、主幹事会社はその裁量で当該合意の内容を一部若しくは全部につき解除できる権限を有しております。

日本アジアグループ株式会社には90日間(平成31年6月16日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。保有率100%となり他の株主は存在しません。

KHC(1451)IPO大手初値予想と各社配分

仮条件は想定発行価格を上限として下限方向に引き下げられ、800円~850円に決定しました。これにより上限では13億円の吸収、オーバーアロットメントを含めて約15億円規模となります。親会社が上場企業の割に注目度が低く個人的には参戦しなくてもよいと考えています。ただ配当利回りが高く公開価格あたりでは一定の買い需要が見込めそうです。2019年3月期の連結業績予想は売上2.1%減、経常利益10.5%減となります。EPS125.79からPERを算出すると約6.76倍、BPS1,351.45からPBRを算出すると約0.63倍となります。指標的には魅力がありますが、成長性が感じられないことから公開価格前後の発進となりそうです。

株数が多いため公募組が初値売却すれば買い支えもむなしく撃沈コースもあり得ます。地合いが良いため手数料程度を抜くことはできるか?と考えています。

初値予想820円~900円

| 幹事名 | 配分単位(株) |

| 野村證券(主幹事) | 1,411,400 |

| 三菱UFJモルガン・スタンレー証券 | 76,700 |

| SBI証券 | 30,600 |

| 藍澤證券 | 15,300 |

| 類似企業 | PER | PBR |

| 飯田グループホールディングス(3291) | PER8.5倍 | PBR0.8倍 |

| フジ住宅(8860) | PER6.95倍 | PBR0.86倍 |

| ファースト住建(8917) | PER5.92倍 | PBR0.56倍 |

日本アジアグループのための上場になり個人的なイメージはあまりよくありません。株数が多い東証2部なので不参加でも良さそうです。配当は第37期事業年度は1株当たり409円の配当が実施されています。仮条件発表あたりに配当については追記したいと考えています。

普通に野村證券もしくは三菱UFJモルガン・スタンレー証券の店頭配分を受けることは可能でしょう。現在のところSBI証券のIPOチャレンジポイント狙いです。

もしくはIPOブログと言うことで当選履歴を増やすためauカブコム証券からの申し込みを検討しています。単価も低く仮条件次第では抽選に参加したいと思います。真似しないほうがよいでしょう?

KHCのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| ストックオプションの採用なし | -株 | -円 |

ストックオプション(新株予約券)の採用はありません。ライツプランも採用なしとなります。

KHC(1451)IPO私見と申し込みスタンス

KHCのIPOはあまり魅力がないためスルーでも良いと考えています。東証2部の建設業というだけで買い意欲が薄れる投資家もいることでしょう。ただ連結売上が前期で135億円は凄いと思います。利益は5億円ですけどね。日本アジアグループも収益のチャンスで既存株主は喜んでいるのかもしれません。調べてみると筆頭株主は藍澤證券となっています。某レポートを見てから判断したいと思いますが、気持ち的には不参加気味です。

当選履歴を増やす方向で参加するスタンスに変わりはなさそうです。建設業や不動産に多いためそれほど問題とはならないかもしれませんが、同社は第38期第3四半期連結会計期間末において、グループの有利子負債残高が6,968百万円となり、総資産に占める有利子負債の割合は52.5%と高い水準にあるそうです。

初値利益を得るには微妙な銘柄が増えてきたので当選しやすくても判断力が求められそうです。

DMM.com証券がIPO取扱いをついに発表しました! 【前受け金不要で抽選に参加できる】

⇒ 株をはじめるなら、DMM.com証券

※DMM.com証券のIPOルール完全版【DMM株は前受け金不要】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。