GRCS(9250)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村證券が務め公開株数326,000株、オーバーアロットメント48,900株です。上場規模は想定発行価格3,270円から計算すると約12.3億円になります。

利益が見込めそうなので公募組は獲得を狙って申込みを行ってよさそうです!

※GRCS公式サイト引用

同社はGRC及びセキュリティの視点に着目し、企業が抱える外部環境への課題を解決する事業を展開しています。

日本国内ではガバナンスの強化やセキュリティ対策の整備など、GRCやセキュリティへの対応が遅れているそうです。

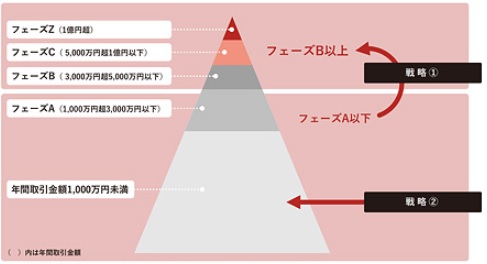

同社基準のフェーズB以上に該当する顧客は10社あり、金融や通信、グローバル展開を行っている企業を中心に取引を広げているそうです。

フェーズB以上の顧客1社あたりの収益は3,000万円超となっています。Bの上はCになり5000万円超~、その上のZは1億円超となっています。

取引先大手ではみずほ証券の名前が出ていました。証券会社との取引は信用できると思います。ただトラブルも多い証券会社ですよね。

GRCS(9250)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 企業リスク管理プロダクトの開発・導入・販売セキュリティ分野に関する各種コンサルティング及びプロダクト導入・販売 |

| 上場日 | 11月18日 |

| ブックビルディング期間 | 11月01日~11月08日 |

| 想定価格 | 3,270円 |

| 仮条件 | 3,270円~3,600円 |

| 公開価格 | 3,600円 |

| 初値結果 | 5,400円(公開価格1.50倍) |

| 企業情報 | https://www.grcs.co.jp/ |

| 監査人 | 仰星監査法人 |

【手取金の使途】

手取概算額444,760千円については、運転資金として①専門人材等の採用関連費用、②システム関連費用及び③マーケティング費用、借入金返済資金として④金融機関からの借入金の返済に充当する予定。残額につきましては、当社の事業規模拡大のための人件費など上記以外の運転資金に充当する方針でありますが、具体化している事項はありません。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 150,000株 |

| 売出株数 | 176,000株 |

| 公開株数(合計) | 326,000株 |

| オーバーアロットメント | 48,900株 |

| 上場時発行済み株数 | 1,309,000株(公募分を含む) |

| 想定ベースの時価総額 | 約42.8億円 |

| 幹事団 | 野村證券(主幹事) みずほ証券 SBI証券 あかつき証券 岩井コスモ証券 楽天証券 |

| 委託見込 | DMM.com証券 |

GRCS(9250)上場評判とIPO分析

想定発行価格3,270円を基に吸収金額を算出すると約10.7億円となり、オーバーアロットメントを含めると約12.3億円規模の上場となります。個人的には利益が狙えると考えているため全力申込です。同社は「テクノロジーデシンプルニ」をビジョンに掲げ、テクノロジーを活用して情報管理の効率化を図ることにより、複雑な外部環境から企業を守ることを目指しているそうです。

事業環境では、ビジネスのグローバル化に伴う海外の法規制の適用拡大、巧妙で執拗なサイバー攻撃の頻発、新型コロナウイルス感染症の拡大に伴うテレワークの急拡大等、外部環境が急激に変化しています。

外部環境に変化が起こる度に、企業は対応を迫られるものの、欧米と比較して日本国内においては、ガバナンスの強化やセキュリティ対策等への対応が遅れています。

各企業では様々なリスクに晒されている状況が続き、対応の遅れから不祥事の発生等に繋がっていると考えられ、企業不祥事の情報がSNSの普及等により個人でも簡単に発信・拡散できるようになっています。

過去と比較して同様の不祥事であっても、事業活動に与える影響が大きくなっていると考えているそうです。

※有価証券届出書引用

同社は主としてセキュリティ領域で展開しており、今後は全社的リスク、外部委託先、プライバシー保護などの領域での深耕を行うそうです。

今後深耕する領域は「GRC」と呼ばれ、欧米ではすでに認知されている領域であり、リスク管理、規制/ポリシー管理、内部監査、インシデント管理などの業務に対して専用ツールを導入することで、情報管理の効率化を図り全社横断的な把握・管理を実現しています。

同領域を同社は今後の深耕領域として位置付けています。

こような各領域に精通したコンサルタントやエンジニアといった専門人材によるソリューションを提供することで、専門性の高いノウハウを活かした課題解決策を提案し、サービスの品質向上に努めています。

また、自社開発プロダクトと他社プロダクトの活用により、膨大な情報を集約することで、全社横断的な把握・管理や効率的な対応を可能にしています。

このようにテクノロジーを活用した管理強化・業務効率化に取り組み、リスクを見える化することでガバナンスのDX化を推進しています。

※有価証券届出書引用

GRCソリューションのGRC領域においては、自社開発プロダクトを含めたGRC関連ツールの設計や構築等の導入支援を行い、全社的リスク、外部委託先、プライバシー保護、セキュリティインシデント等に係る情報管理の効率化を図り、全社横断的な把握・管理を可能にしています。

具体的な事例としては、グローバルに展開する大手素材メーカーでは、事業展開に伴いリスク情報が増加・多様化しており、膨大なリスクに対する100名近い責任者の評価結果を手作業で集計して、リスクマネジメント委員会へ報告するという全社的リスク管理の運用に課題を抱えていました。

集計作業に時間を要し、調査・分析によるPDCAに費やす時間を確保できない状況でした。

この課題に対して、同社は自社開発した全社的リスクマネジメントツール「Enterprise Risk MT」の導入支援を行い、顧客企業における各責任者がリスク情報に対する評価結果を直接データ入力することで自動的に可視化できました。

リスク管理担当者のデータ集計や各部署への連携に要する作業負担を低減することで、リスク分析を行う時間を確保したそうです。

プロダクトに関しては、導入支援として一時点に計上される売上高とサブスクリプション契約等により継続的に計上される売上高があるそうです。

※有価証券届出書引用

セキュリティソリューションのセキュリティ領域においては、多様化するサイバー攻撃、情報漏洩やセキュリティ事故等のリスクから企業を守るため、ITセキュリティの設計、規程・ポリシーの構築、分析・管理・監査・診断等の各種コンサルティングを行っています。

また、セキュリティプロダクトの設計・構築等の導入支援やISMS認証等の規格認証の取得支援を併せて行っています。

情報漏洩が社会に与える影響や損害は過去と比べて多大になっており、近年、上場企業及びその子会社が公表した個人情報漏洩・紛失事故事例をみると、2020年の事故件数は前年比19.7%増の103件と7年ぶりに100件を上回っているそうです。

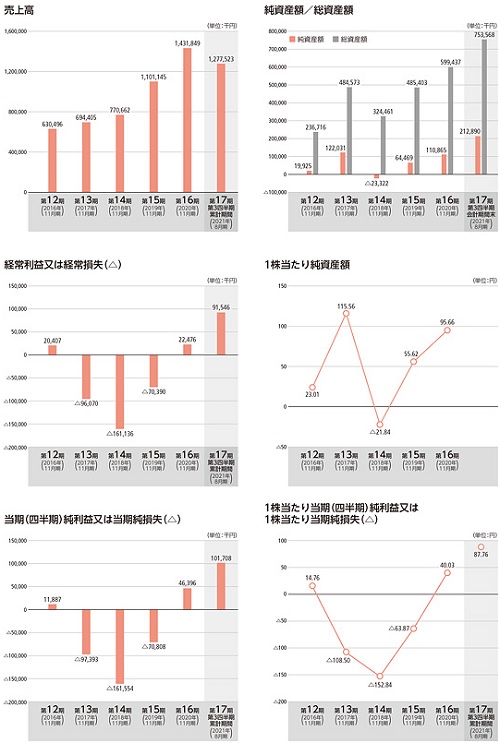

GRCS(9250)の企業財務情報と配当性向

| 回次 | 第15期 | 第16期 |

| 決算年月 | 2019年11月 | 2020年11月 |

| 売上高 | 1,101,145 | 1,431,849 |

| 経常利益又は経常損失 | △70,390 | 22,476 |

| 当期純利益又は当期純損失 | △70,808 | 46,396 |

| 資本金 | 187,400 | 50,000 |

| 純資産額 | 64,469 | 110,865 |

| 総資産額 | 485,403 | 599,437 |

| 1株当たり純資産額 | 55.62 | 95.66 |

| 1株当たり当期純利益又は1株当たり当期純損失 | △63.87 | 40.03 |

| 自己資本比率(%) | 13.3 | 18.5 |

| 自己資本利益率(%) | △344.2 | 52.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △35,478 | △37,313 |

| 投資活動によるキャッシュ・フロー | △2,666 | △655 |

| 財務活動によるキャッシュ・フロー | 158,955 | 14,567 |

| 現金及び現金同等物の期末残高 | 277,629 | 254,214 |

- 売上高1,277,523千円

- 営業利益96,900千円

- 経常利益91,546千円

- 四半期純利益101,708千円

同社の事業環境では、サイバー攻撃による不正アクセスやマルウェア感染等の被害やガバナンス体制の不足による企業不祥事の発生、継続する緊急事態宣言に伴うテレワーク環境の整備等、GRC及びセキュリティ領域に関する対応が、引続き必要となる状況にあるそうです。

そのため、ソリューション及びプロダクトの連携を強化し、ワンストップで提供可能な体制を構築することでサービスの拡大に努め、クロスセル、アップセルによる収益拡大を図るそうです。また、顧客ニーズのタイムリーな把握とそれに対する提案の一連のサイクルが機能し、既存顧客へのアップセルが奏功しているとあります。

GRCS(9250)の株主状況とロックアップについて

会社設立は2005年3月01日、東京都千代田区五番町1番9号に本社を構えます。社長は佐々木慈和氏(1976年9月05日生まれ)、株式保有率は9.39%(119,000株)です。従業員数121人で臨時雇用者5人、平均年齢41.5歳、平均勤続年数2.3年、平均年間給与6,423,889円です。

セグメントはGRCソリューション事業の単一セグメントになります。直近1年で16人増加したそうですが平均勤続年数が2.3年は総従業員数から考えると短すぎです。

しかし調べると、ここ3年で54人も採用しているため妥当かもしれません。2017年11月期は30人(臨時5人)しかいませんでした。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 合同会社Trojans | 450,000株 | 35.49% | ○ |

| ニッセイ・キャピタル7号投資事業有限責任組合 | 190,000株 | 14.99% | ○ |

| 佐々木 慈和 | 119,000株 | 9.39% | ○ |

| 塚本 拓也 | 83,000株 | 6.55% | ○ |

| 岩手新事業創造ファンド1号投資事業有限責任組合 | 66,000株 | 5.21% | × |

| コタエル信託株式会社 | 63,500株 | 5.01% | △ |

| 板倉 聡 | 60,000株 | 4.73% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である佐々木慈和並びに当社株主である合同会社Trojans、塚本拓也、田中郁恵、三木聡及び久保惠一は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2022年2月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

また、売出人であるニッセイ・キャピタル7号投資事業有限責任組合並びに当社株主である板倉聡、ひまわりG4号投資事業有限責任組合、イノベーション・エンジン産業創出投資事業有限責任組合、稲津暢、加藤裕之、岩手新事業創造ファンド2号投資事業有限責任組合、三菱UFJキャピタル7号投資事業有限責任組合、神先孝裕及び大久保敦は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2022年2月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2022年2月15日まで)のロックアップが付与されています。売出人やベンチャーキャピタル、一部の株主に対しては発行価格1.5倍でロックアップが解除されます。

また、第三者割当等による募集株式等の割当等に関し、新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。コタエル信託株式会社は新株予約権になります。

GRCS(9250)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が上振れし3,270円~3,600円に決定しました。想定発行価格を下限として上限方向に330円の引上げになり、かなり強気な印象を受けます。上場規模は13.5億円で時価総額47.1億円になる見込みです。

上場時点での業績は赤字を脱し黒字化しているため印象は良いと思います。ただこの手の株は株価設定が高くなることが多いため実力以上の初値が付く傾向があります。

公募組は利益が大きく出る可能性が高いかもしれませんがセカンダリーは乱高下しそうです。公開株数が少ないため公募組の売渋りが起きればと言った期待もあると思います。

サブスクモデルの収益構造となっているプロダクト部門の売上が少ないことから、サブスクを意識した需要は見込めないと思います。

修正値5,500円~6,000円

※注目度B、修正値は2021年11月02日に追記

2021年11月の単独業績予想では売上17.42億円となり前期比21.73%増、経常利益1.02億円となり前期比363.64%増になります。

四半期利益は1.45億円となり前期比215.22%を見込んでいます。来期予想は現時点で発表されていません。

公開価格が3,600円決定の場合の指標はEPS123.94からPER29.05倍、BPS604.50からPBR5.96倍になります。配当や株主優待の設定は現時点でありません。

VC保有株は公開価格1.5倍で解除されるため要注意だと思います。新株予約権は最短で上場後6ヶ月経過後に行使可能になります。

また、赤字が続き法人税のマイナス計上となっているため、実質的なPERは60倍を超えてきます。類似企業ではFFRI(3692)あたりが同水準のようです。またあまり気にしていませんが2021年3月に特別利害関係者取引で2,000円という低い株価で株式移動が行われています。

代表取締役と大株主上位10人は爆益じゃんか!と思うばかりです。

公募組もIPOに当選すれば爆益になると思うので申込忘れがないようにしておきましょう!

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 293,600株 | 90.06% |

| みずほ証券 | 16,300株 | 5.00% |

| SBI証券 | 6,500株 | 1.99% |

| あかつき証券 | 3,200株 | 0.98% |

| 岩井コスモ証券 | 3,200株 | 0.98% |

| 楽天証券 | 3,200株 | 0.98% |

当選狙いだと主幹事の野村證券は絶対に申込を行っておきましょう。

ネガサ株なので大きな利益が期待できそうです。人員を増加しているためこれから利益が見込めるフェーズに入ると感じます。IPOルールは下記記事でまとめています!

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

また、年末に備えて証券口座の開設はお済でしょうか?11月に入るとIPOが今年もたくさん出てくると予想されるため今のうちに準備しておきましょう。

大和証券グループのCONNECT(コネクト)はまだ競争相手が少ないと思います。大和証券主幹事の時は期待できるため準備だけは行っておきましょう。

余裕があればLINE証券も野村證券主幹事の際に取扱いが期待できるため準備しておきましょう。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

クラウドファンディングに興味があればバンカーズで会員登録キャンペーンが行われています。口座開設で1,000円分のアマギフ又は楽天ポイントが貰えます。

投資を行うとさらにアマギフなどが貰えます。キャンペーン内容を詳しく調べてみたのでよかったら参考にしてください。既に投資実行済みです!!

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ラック(3857) | PER13.56倍 | PBR1.75倍 |

| アズジェント(4288) | PER57.38倍 | PBR2.68倍 |

| SBテクノロジー(4726) | PER23.43倍 | PBR3.46倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2022年3月01日~2030年2月28日 | 10,370株 | 2,000円 |

| 2023年3月01日~2031年2月28日 | 35,280株 | 2,000円 |

| 2023年3月01日~2031年7月15日 | 63,500株 | 2,005円 |

上場時に行使期限に入るストックオプション(新株予約権)はありません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。GRCS(9250)IPOの評価と申し込みスタンスまとめ

GRCS(9250)のIPOは売上拡大が続き利益も黒字化できているため今後期待できそうです。業績水準はまだまだだと思いますが、事業が成長分野のため数年後が楽しみです。現状のビジネス規模を維持拡大していくために、GRCソリューションやセキュリティソリューションで実績を積み重ね、監査法人やSIerを中心としたパートナー企業との関係を強化する狙いがあるそうです。

※GRCS公式サイト引用

直近で人材をかなり増やしているため、人材育成が成功すれば成長軌道に乗れる可能性があります。

同社の事業は企業にとって収益を生み出す領域ではなく、損失を被るリスクを低減する領域のため多少考える部分はありますが、GRCやセキュリティ関連市場は成長が期待される市場なので今後も拡大すると思います。

あとは資金力ある企業と提携できれば売上が一気に拡大するはずです。上場企業の強みを生かして更なる活躍を期待したいと思います。

従業員の給与も良さそうですからね。

代表の佐々木慈和氏の保有株式は資産管理会社を含めると発行済株式総数の49.09%を所有するそうです。また、VC保有率は上場前の段階で29.9%(347,000株)になります。新株予約権は9.42%となっていました。

コロナ禍で黒字転換できているため安心感があります。IPOは激戦だと思いますが面白みのある銘柄だと思います!

大家ドットコムでキャンペーンが行われていたため内容をまとめてみました。最大1.1万円貰えます!

ミライノベートの株主優待を利用すれば投資額の1.0%分をキャッシュクするそうです。詳しくは下記記事にまとめています。

大家ドットコム(大家.com)でキャンペーンが行われているため詳細を確認してみました。投資を行うにあたり今回は現金還元となっているため嬉しいかもしれません。 また、ミライノベートの株主優待制度も始まったので詳しく調べてみ …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!サブスクのストック型だけど赤字](https://ipokimu.jp/wp-content/uploads/2021/09/a9a9f69395ff55ce3cf72754bfad6d72.jpg)

IPOの初値予想!テーマ性強く買い殺到か](https://ipokimu.jp/wp-content/uploads/2021/09/bed346d5e68d6b13d6def4e071edad08.jpg)