AViC(エイビック)IPOの初値予想と幹事割当数などを評価したいと思います。ネット広告やSEOコンサルタントを手掛ける企業のためIPOでは需要が見込まれています。

上場規模も想定発行価格で約12.6億円と手ごろ感もあり初値利益が狙えそうです。公開株数はそこそこありますが、単独上場のため需給不安はなさそうです。

| 項目 | 株数データ |

| 想定価格 | 970円 |

| 仮条件 | 6月10日 |

| 公開価格 | 6月21日 |

| 公募株数 | 150,000株 |

| 売出株数 | 977,400株 |

| 公開株数(合計) | 1,127,400株 |

| オーバーアロットメント | 169,100株 |

| 幹事団 | みずほ証券(主幹事) SBI証券 マネックス証券 楽天証券 いちよし証券 岡三証券 岩井コスモ証券 東海東京証券 松井証券 丸三証券 あかつき証券 極東証券 静銀ティーエム証券 東洋証券 水戸証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 DMM.com証券 |

同社はインターネット広告代理店にあたりクライアントの広告運用代行を行います。

この他、SEOコンサルティングサービスを提供し、対象Webサイトの内部構造の最適化やコンテンツ作成など総合的なソリューションの提供を行っています。

既に多数の競合が上場しているため新味は全くありません。しかしIPOでは毎回資金が流入する業種のため同社の初値にも期待できそうです。

2021年9月期の売上はインターネット広告74.8%、SEOコンサルティング25.2%となっています。

また、ベンチャーキャピタル出資があり公開価格1.5倍以上で解除されます。そのため初値は1.5倍を意識した展開となる可能性があります。

ネット広告関連は現在も市場が拡大しているため人気業態と言えそうです。

AViC(エイビック)IPOの大手初値予想と評価はこうなる!

大手初値予想の数値を調べてみました。公開価格1.5倍程度であれば上場サイズ的にも可能だと考えています。最新の初値予想は下記のようになっています!

大手初値予想1,300円~2,000円

※注目度B

※注目度B

6月の上場ラッシュの中で最後のIPOになります。続く銘柄はINTLOOP(9556)で上場日が7月08日になります。

そのため通常よりも賑わいを見せるのでは?と考えています。

公開価格割れはないと考えているため積極的に抽選に参加したいと考えています。同社の事業内容や上場承認時のデータは下記記事でまとめています。

AViC(エイビック)の上場データと初値予想を考察

AViC(エイビック)IPOの幹事割当数と引受割合を調べました

幹事割当数と引受割合を調べました。主幹事はみずほ証券が単独で引受けます。| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 909,300株 | 80.65% |

| SBI証券 | 146,500株 | 12.99% |

| マネックス証券 | 19,200株 | 1.70% |

| 楽天証券 | 19,200株 | 1.70% |

| いちよし証券 | 6,800株 | 0.60% |

| 岡三証券 | 6,800株 | 0.60% |

| 岩井コスモ証券 | 3,400株 | 0.30% |

| 東海東京証券 | 3,400株 | 0.30% |

| 松井証券 | 3,400株 | 0.30% |

| 丸三証券 | 3,400株 | 0.30% |

| あかつき証券 | 1,200株 | 0.11% |

| 極東証券 | 1,200株 | 0.11% |

| 静銀ティーエム証券 | 1,200株 | 0.11% |

| 東洋証券 | 1,200株 | 0.11% |

| 水戸証券 | 1,200株 | 0.11% |

当選を狙うのであれば主幹事は申込を行っておきましょう。平幹事も上位3社は申込を行っておいたほうがよさそうです。

SBI証券引受けが146,500株あるためIPOチャレンジポイントを使用して利益を狙う方法もいいかもしれません。数万円で満足できる方はポイントを使っても良さそうです。

引受幹事が多くBBラッシュ後半のため申込み忘れも頻発するタイミングです。利益を少しでも狙いたい方は申込み忘れのないように頑張っておきましょう。

マネックス証券のIPOルールを下記記事で調べてみました。幹事として引受けた株数を全て抽選に回しています。店頭だと10%程度がネット抽選に回されます。

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

AViC(エイビック)IPOの業績予想と抽選参加スタンスまとめ

最新の業績予想を調べ抽選参加スタンスについて考えてみたいと思います。通常であれば人気が見込めるIPOだと思います。

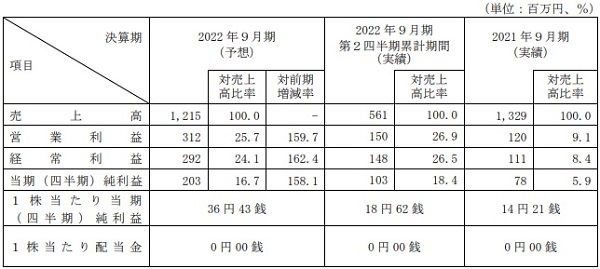

業績を確認すると2022年9月期の単独予想を確認することができました。それによれば売上12.15億円となり前期13.29億円から8.58%減、経常利益2.92億円となり前期11.1億円から162.4%増となります。

四半期利益は2.03億円となり前期0.78億円から158.1%増を予想しています。※割合は上記表を参考

運用型広告サービスは、インターネット広告市場の約68.0%のシェアを占めているとされ、同社は運用型広告を得意としています。

想定発行価格970円からPERを算出すると約26.63倍になります。

競合や類似企業と比較すると妥当値にあるため、初値人気はあるもののその後はPER15倍~PER25倍程度で推移する可能性があります。PBRは約8.21倍になります。

初値では資金が向かう可能性が高いと考え、個人的には全力で抽選に参加する予定です!!

Funds(ファンズ)に10万円投資を行うと5,000円分のAmazonギフト券が貰えるキャンペーンが開始されました。

優待付きファンドも多く登場しているため中長期で楽しめると思います。融資型クラウドファンディングでは有名な企業です。

メルカリファンドや三菱UFJ銀行ファンドなど企業規模を活かした面白いファンド組成も行います!

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。