INTLOOP(イントループ)[9556]のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。IPOでは人気が見込める事業だと思いますが悩ましい銘柄だと考えています。

当選しても素直に喜べるのか?と感じます。

主幹事は東海東京証券が務め公開株数1,175,000株、オーバーアロットメント176,200株です。上場規模は想定発行価格3,480円から計算すると約47.0億円になります。

![INTLOOP(イントループ)[9556]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2022/06/d33a3d1daf0fa3fcf8945c0d3854627e.jpg)

※イントループ公式サイト引用

新奇性があるビジネスではありませんが成長が続いている業態です。DX(デジタルトランスフォーメーション)を意識した取引先が多く今後も期待できそうです。

INTLOOP(イントループ)は顧客の課題解決とビジネスパートナーの成長を支援する事業を手掛けています。

個人的には業績の割に吸収金額が大きいため注意が必要なIPOでは?と考えています。直近の業績は勢いが感じられますが想定で47億円の吸収は難しいと思っています。

フリーランスを活用したビジネススタイルは面白いと思いますが、他社も行っているためどうでしょうね。

フリーランスを継続して雇用するのも報酬ありきだと思うため、同社が言う既存フリーランスの契約継続による人材のストックモデルを拡充ができるのか疑問もあります。

ITやWEB分野に強いサービスとなっているため期待感もあるのは事実です。機関投資家の需要が確認できれば面白いかもしれません!!

INTLOOP(イントループ)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 7月08日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | フリーランスを活用したコンサルティング・システム開発支援等 |

| ブックビルディング | 6月22日~6月28日 |

| 想定価格 | 3,480円 |

| 仮条件 | 2,900円~3,500円 |

| 公開価格 | 3,500円 |

| 初値結果 | 3,150円(騰落率-10.0%) |

| 企業情報 | https://www.intloop.com/ |

| 監査人 | 太陽有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 600,000株 |

| 売出株数 | 575,000株 |

| 公開株数(合計) | 1,175,000株 |

| オーバーアロットメント | 176,200株 |

| 上場時発行済み株数 | 4,600,000株(公募分を含む) |

| 想定ベースの時価総額 | 約160.1億円 |

| 幹事団 | 東海東京証券(主幹事) 香川証券 SBI証券 楽天証券 マネックス証券 三菱UFJモルガン・スタンレー証券 岩井コスモ証券 東洋証券 あかつき証券 |

| 委託見込 | 岡三オンライン auカブコム証券 |

INTLOOP(イントループ)の事業内容と上場に伴う評判を考察してみました

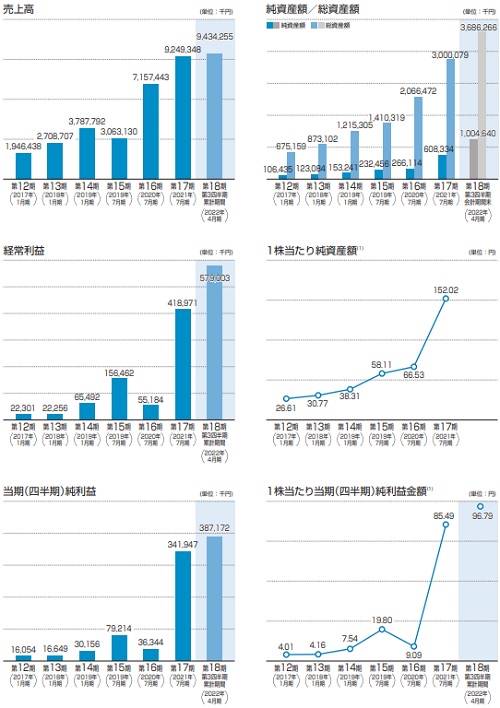

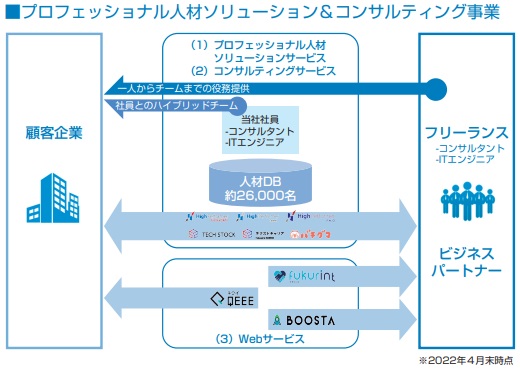

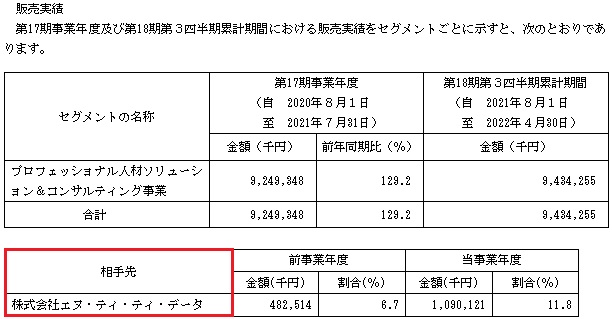

想定発行価格3,480円を基に吸収金額を算出すると約40.9億円となり、オーバーアロットメントを含めると約47.0億円規模の上場となります。同社はプロフェッショナル人材ソリューション&コンサルティング事業の単一セグメントになります。具体的には、経営課題を抱える顧客企業に対して課題解決支援を行います。

コンサルティングやシステム開発における知見やノウハウを有する専門性の高いプロフェッショナルフリーランス人材を提供するサービスを中心にしています。

コンサルティングサービスでは戦略、業務、IT及びDX領域における知見やノウハウ提供を顧客企業のニーズに合わせた形でハイブリッドチームで支援を行います。

※有価証券届出書引用

INTLOOP(イントループ)の事業の特徴は、顧客企業のニーズに応じてフリーランス人材を1名単位で支援することで、人材不足の要求に迅速に応えています。

また、自社社員とフリーランス人材を組み合わせることで、様々な経営課題に対してワンストップでサービス提供が可能となっています。

※有価証券届出書引用

プロフェッショナル人材ソリューションサービスは、フリーランス向けの案件紹介サイトとして「High Performer Consultant」「High Performer PMO」「TECH STOCK」「バチグマ」などがあります。

転職支援サービスのサイトとしては「High Performer Career」「テクストキャリア」があります。

これらのサイトに登録されたフリーランス人材に対し、顧客企業の各種プロジェクト等の案件を紹介し、フリーランス人材の希望に応じてマッチングを行い顧客企業へ提案を行います。

顧客企業は人材不足の課題を抱えた企業になり、大手を含む外資系コンサルティングファームやSIer、大手事業会社が中心となっているそうです。

※有価証券届出書引用

コンサルティングサービスは、顧客企業の様々な経営課題の解決や企業の変革を支援し、中長期的視点において利益創出を実現するためのコンサルティングサービスを提供しています。

同社社員を中心としたコンサルタント/ITエンジニアが、フリーランスのコンサルタント/ITエンジニアとチームを組成することで顧客企業の支援を行っています。

顧客は事業会社が中心であり、フリーランスのコンサルタント知見を活用することで、顧客からの多様なコンサルティングニーズに対応することが可能となっています。

事業会社の規模は社員100名程度となっています。

INTLOOP(イントループ)の株主状況とロックアップについて調べました

会社設立は2005年2月25日、東京都港区赤坂二丁目9番11号に本社を構えます。社長は林博文氏(1972年7月11日生まれ)、株式保有率は72.47%(2,986,600株)です。従業員数288人で臨時雇用者8人、平均年齢32.7歳、平均勤続年数3.2年、平均年間給与5,169,000円です。1年間で従業員数が95人増加しています!

セグメントは「プロフェッショナル人材ソリューション&コンサルティング事業」の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 林 博文 | 2,986,600株 | 72.47% | ○ |

| KSM株式会社 | 1,000,000株 | 24.26% | ○ |

| 長谷川 宏志 | 20,000株 | 0.49% | △ |

| 内野 権 | 15,000株 | 0.36% | △ |

| 林 真理子 | 10,000株 | 0.24% | ○ |

| 田口 正剛 | 10,000株 | 0.24% | △ |

| 住吉 恵理子 | 6,000株 | 0.15% | △ |

上位株主には180日間(2023年1月03日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

INTLOOP(イントループ)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が2,900円~3,500円に決定し吸収金額が最大約47.3億円になります。時価総額は約161.0億円です。

知名度ある企業のため公開価格割れはないと思いますが、株価設定が高いため初値は伸び悩むと思います。地合いが現在よりも悪化した場合は公開価格割れの可能性もあるかもしれません。

業績が急激に成長し上流工程に強みを持つ企業と言うことで人気が見込めます。人材の調達ができれば業績拡大となることが観測されており、広告費をかけてでも人材の確保を急いでいるようです。

登録者が増加していることから稼働人数も合わせて増えているそうです。そのため業績急拡大につながっているようです!!

修正値3,500円~3,900円

再修正3,000円~3,500円

再修正(訂正値)3,150円~3,500円

直前予想3,200円

※注目度B

業績を確認すると2022年7月期の単独予想を確認することができました。売上130.99億円となり前期比41.63%増、経常利益7.47億円となり前期比78.71%増となります。

四半期利益は5.00億円となり前期比46.63%増の増収増益予想になります。

公開価格が3,500円決定の場合の指標はEPS123.85からPER28.26倍、BPS656.55からPBR5.33倍になります。配当や株主優待の設定は現時点でありません。

大手予想からもわかるように資金が入るのか?と心配しています。機関投資家からの需要が強ければ人気が見込めるかもしれませんが、今のところ機関投資家人気はあまりないようです。

他社比較でもINTLOOP(イントループ)の優位性がいまいち感じられないため微妙です。ただ企業規模から考えると期待値は意外に高そうです。この辺りが悩みどころですね。

今の投資市場は期待値だけでは資金が入らないため実績が必要になります。そう考えると同社の場合は実績が乏しく来期予想も出ていないことから不安があります。

結局、公開価格前後で初値が付けば全てうまくいくシナリオでしょうか。上場規模後が半分であれば人気が見込めましたが他のIPOと比べても吸収金額が大きく投資妙味に欠けます。

期待できる材料はIPOでは人気業態、そしてIPOが途切れるタイミングでの上場くらいでしょう!

| 幹事名 | 割当株数 | 引受割合 |

| 東海東京証券(主幹事) | 998,400株 | 84.97% |

| 香川証券 | 35,300株 | 3.00% |

| SBI証券 | 35,300株 | 3.00% |

| 楽天証券 | 35,300株 | 3.00% |

| マネックス証券 | 35,300株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 11,800株 | 1.00% |

| 岩井コスモ証券 | 11,800株 | 1.00% |

| 東洋証券 | 5,900株 | 0.50% |

| あかつき証券 | 5,900株 | 0.50% |

東海東京証券が単独で主幹事を務める値がさ株になります。IPOでは人気業態だと思われますが、吸収金額が大きく投資を行うのか躊躇しそうな案件です。

6月後半のIPOラッシュが一服し資金は入りやすいと思いますが中堅主幹事のためどうでしょうか。株数はそれほど多くなく株価設定が問題だと思います。

業績は前期2021年7月期から急拡大しています。そのためIPOの申込みができる状態にしておきたいと考えています。

当選を狙うのであれば主幹事からの申込は必須だと考えられます。香川証券や東洋証券、あかつき証券の口座は開設していません。

余談ですが、米国株式を小額で取引したい方はPayPay証券がお勧めです。実は米国株式が即約定します!

NY市場が開始されていなくても株を購入できるため驚きなんですよね。IPOルールも合わせて確認できるので下記記事が参考になりそうです。

イーロン・マスク氏がTwitter買収と発言したあたりで保有株を売っておけばよかったと後悔しています!

PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。 メディアで取り上げられたこと …

なんと、DMM Bitcoinで新規暗号資産の取扱いが発表されました。IEOを行うために準備が進んでいます。

現在キャンペーンで2,000円分の現金を貰えるため、仮想通貨(暗号資産)に投資を行っておくと利益が見込めるかもしれません。これまで暗号資産にデビューしたことがない方には面白いキャンペーンだと思います。

詳しくは下記記事でまとめています。即、現金2,000円が貰えることになっています!!

DMMビットコイン(DMM Bitcoin)でオーバースが2023年初にIEOの取引を開始することを発表しました。新規暗号資産の取扱いは国内で2社しかなく3社目になる可能性があります。 儲かるIEOなのか?ということが最 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| クラウドワークス(3900) | PER26.35倍 | PBR4.30倍 |

| みらいワークス(6563) | PER16.30倍 | PBR3.50倍 |

| ギークス(7060) | PER20.61倍 | PBR2.23倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2023年1月26日~2031年1月25日 | 82,200株 | 367円 |

| 2023年1月26日~2031年1月25日 | 31,000株 | 375円 |

| 2023年7月14日~2031年7月13日 | 5,220株 | 367円 |

| 2023年7月14日~2031年7月13日 | 3,000株 | 375円 |

ストックオプション(新株予約権)で上場時に行使期限を迎える株数はありません。

上場後6ヶ月間を経過した場合に限り新株予約権を行使することが可能になる条件付き新株予約権があります。

また、普通株式の普通取引の終値が行使価額を下回る価格となった場合等の制限が設けられています。

発行済株式総数4,000,000株に対する新株予約権の割合は3.04%に相当します。新株予約権による潜在株式数は121,420株です。

INTLOOP(イントループ)IPOの評価と申し込みスタンス!まとめ

INTLOOP(イントループ)のIPOは微妙な感じだと思います。20億円規模であれば期待できそうですが吸収金額が大き過ぎると感じています。個人投資家だけでは厳しいため機関投資家の参加が重要です。働き方改革でも度々フリーランスの話題がでておりコロナ禍以降なだけに注目度は高そうです。

![INTLOOP(イントループ)[9556]IPOのまとめ](https://ipokimu.jp/wp-content/uploads/2022/06/389be8b174cc791ddc7356b1796b2890.jpg)

※イントループ公式サイト引用

同社のフリーランス人材は2022年4月末現在でコンサルタント14,760名(うち月間稼働人数532名)、ITエンジニア12,059名(うち月間稼働人数438名)となっています。

登録人数や稼働人数は右肩上がりとなり、フリーランス人材の方は個人で受注できないような案件を受託することで、収益源とすることができるそうです。

参画形態としてはフルタイムが基本で、コンサル案件は顧客企業からの受注単価が140万円から300万円程度、契約期間は3ヶ月から6ヶ月が中心です。

ITエンジニア案件は顧客企業からの発注単価が100万円前後、契約期間は1年以上が中心となっています。

競合もそれなりにいますし参入障壁は高くありません。同社としてはプロフェッショナル人材を確保することや人材データベースの蓄積等で差別化を行うそうです。

VC資本が入っていないのはIPO的に良いことなのですが、なんだか全体的に不安だと思います。前回主幹事のノバック(5079)からそう思うのかもしれません。

朗報です!貸付型クラファンのFunds(ファンズ)でAmazonギフト券が5,000円分貰えるキャンペーンが期間限定で行われています。

条件は累計10万円以上の投資となっているため簡単だと思います。しかも上場企業を中心とした貸付なので比較的リスクが低いと考えられます。私は3年半くらい投資して元本割れなしです!

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。