足利ホールディングス(7167)IPO初値予想考察記事になります。

吸収金額もさることながら再上場案件のためIPO的な人気は無いでしょう。

ただし店頭でもネットでも 当選 は容易だと思います(265億円)

業種:銀行業

市場:東証

公開予定:12/19

BB期間:12/03~12/09

【事業内容】

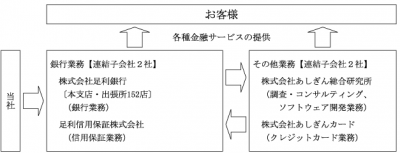

当社および当社の関係会社は、当社と連結子会社4社で構成され、銀行業務を中心にクレジットカード業務などの金融サービスを提供しております。当社は当社の子会社に係る経営管理及びそれに附帯する業務を行っております。

まとめると⇒ ズバリ銀行業!

【資金使途】

手取概算額21,603,000千円については、「1 新規発行株式」の(注)4に記載の第三者割当増資の手取概算額上限3,257,100千円とあわせて全額を蓄積した利益剰余金(自己資金)とともに、平成26年3月期中に、平成20年6月に発行した第1種優先株式10,000株の取得(1株につき、金2,500,000円に経過配当金相当額を加算した額)及び消却に充当する予定です。これにより、当該第1種優先株式にかかる年間配当額1,890,000千円の負担を軽減し、普通株式の配当原資の一部とします。当社は第1種優先株式10,000株及び第2種優先株式10,000株を発行しており、各優先株式とも優先配当金、残余財産の分配、優先順位、議決権(無し)等の条件に差異はありませんが、第1種優先株式は平成25年6月に取得時期が到来しているため、第1種優先株式を取得するものです(第2種優先株式は平成26年3月以降取得可能)。なお、具体的な充当時期までは、子銀行である株式会社足利銀行の普通預金に預入する方針であります。

100株単位

公募株数 55,000,000株

売出株数 0株

合計枚数 55,000,000株(550000枚) ←かなり多いですね

想定価格 420円 ⇒ 4.2万円必要!

仮条件 400円~420円

【幹事団】

野村證券

三菱UFJモルガン・スタンレー証券

SMBC日興証券

みずほ証券

大和証券

SBI証券

東海東京証券

マネックス証券

丸三証券

水戸証券

メリルリンチ日本証券

※三菱の委託でauカブコム証券でもIPO申込みが出来ます

IPO最新記事⇒

-------------------------------------------------------—

仮条件は想定発行価格420円が上限と設定されており現在のIPO環境下の

割には妥当な判断ではないでしょうか。

ブックビルディングの積み上がりはそこそこ積みあがっているようです。

某誌によれば順調と判断されており初値形成後に上昇の見込みあり?

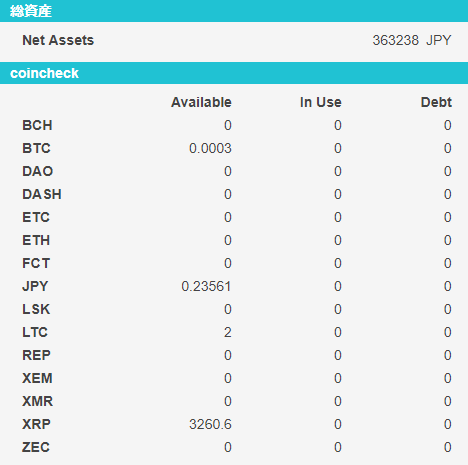

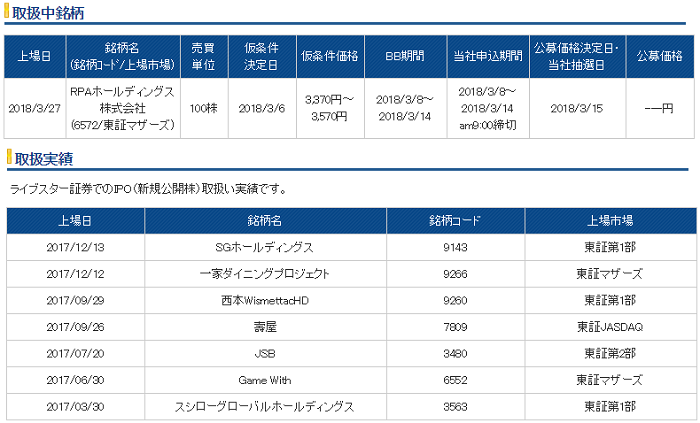

↑クリックで拡大します

足利銀行と連結4社で構成されている企業で銀行業を中心にクレジット

なども取り扱っており金融サービスを主力にしています。

本支店では預金業務、貸出業務、商品有価証券売買業務、内国為替業務、

外国為替業務、信託業務、証券投資信託・保険商品の窓口販売業務等を行なって

おりグループの中核事業となっています。

↑クリックで拡大します

栃木県に本社を構え栃木での営業基盤を伸ばしながら、群馬県、茨城県

埼玉県については栃木県に準じる重点地域と称しています。

足利銀行は1895年に荻野万太郎により創業し1964年に東京証券取引所2部へ上場

1965年には東証1部指定を受けます。

その後色々とありますが、2003年に金融庁の立ち入り検査が行われ同年破綻。

破綻後、国有化され債務超過の解消が進むと、野村フィナンシャル・パート

ナーズが中心になり企業連合の基に2008年に足利HDが設立されました。

有名なのでご存じの方も多いかと思われます。

【幹事配分】

野村證券 33,000,000株

三菱UFJM・S証券 8,250,000株

SMBC日興証券 2,750,000株

みずほ証券 2,750,000株

大和証券 1,650,000株

SBI証券 1,100,000株

東海東京証券 1,100,000株

マネックス証券 1,100,000株

丸三証券 1,100,000株

水戸証券 1,100,000株

メリルリンチ日本証券 1,100,000株

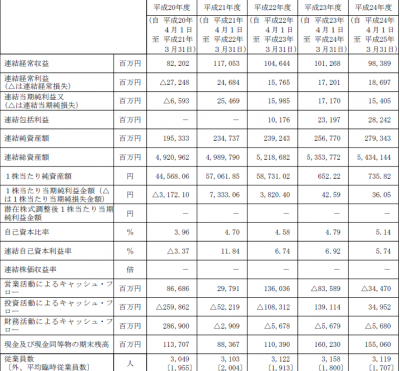

【業績等の概要】

資産の状況⇒ 前連結会計年度末比803億円増加し5兆4,341億円

負債の状況⇒ 前連結会計年度末比577億円増加し5兆1,548億円

純資産の状況⇒前連結会計年度末比225億円増加し2,793億円

連結経常収益は、前連結会計年度比28億79百万円減少し、983億89百万円となりました。連結経常費用は、前連結会計年度比43億75百万円減少し、796億92百万円となりました。この結果、連結経常利益は、前連結会計年度比14億96百万円増加し、186億97百万円となりました。また、連結当期純利益は、法人税等の増加等により前連結会計年度比17億65百万円減少し、154億5百万円となりました。

【類似企業】

新生銀行(8303)PER13.89倍

常陽銀行(8333)PER15.9倍

群馬銀行(8334)PER14.1倍

武蔵野銀行(8336)PER10.96倍

足利ホールディングスのPERは約7.8倍となり多少は上昇余地があるように

思えます。しかし公開枚数的に吸収できるかどうかの・・・

野村證券の下支えなどもあるとは思いますが中々厳しい船出を予想します。

よって足利ホールディングス初値予想は450円!

ところで気になってシンジケートカバーを調べると340円となっており

極度の公募割れでも340円辺りの初値でしょうか。

どちらにせよ野村は儲かる仕組みですよね~

ロックアップは90日間で1.5倍解除となります。

大半がロックアップの対象となりますが公募を引受ける企業や個人も多い

と思いますので需給は拮抗していると思われます。

詳細記事⇒ 足利ホールディングス(7167)IPO新規上場承認記事へ

今年一番の悩ましい案件だとは思いますが、少量参加で保有するのも

面白いかもしれません。

インカムゲインである株主配当は4円予想と1%切るかな・・・

足利HD幹事のSMBC日興証券 【私はネットだけで当選しています】

SMBC日興証券公式

※SMBC日興証券のIPO概要はこちらの記事へ

-------------------------------------------------------

【IPOは口座が命です】

① 口座毎に完全抽選される証券会社はこちらの記事へ【マネックス証券】

② 2013年も大活躍、ネット証券で幹事もこなす記事へ 【SBI証券】

③ 2012年大活躍の証券会社はこちらの記事へ【エイチ・エス証券】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。