キオクシアホールディングス(6600)のIPOが東証に新規上場承認されたので、詳しく情報をご紹介したいと思います。今回も業績や上場規模などを確認しIPO抽選に参考になるような情報を評価してみたいと思います。

幹事は三菱UFJモルガン・スタンレー証券と野村證券を主体として公開株数87,631,400株、オーバーアロットメント7,886,900株です。上場規模は想定発行価格3,960円から計算すると約3,783億円になります。上場市場は承認段階で東証1部又は東証2部となっています。

※キオクシアホールディングス公式サイト引用

世界的に需要がある事業だと思いますが、波が激しく今後も継続した製品の需要が見込めるのかやや疑問です。競合他社との市場シェア獲得競争が常に起こり、日本と海外製品の販売価格競争が懸念されます。

顧客の需要が想定通りに伸びないことや、需給バランスに不均衡が生じる場合、フラッシュメモリ製品等の販売価格が急速かつ大幅に下落する可能性があると自社で言っていますからね。

競合他社の中には、フラッシュメモリに加えてDRAMやHDDを提供し又は同社が持っていない技術や資金力を提供している企業もあるそうです。価格競争では中国企業が政府主導ということで今後競合企業として問題となる可能性があるそうです。

新型コロナウイルス感染症で工場が停止したり、需要と供給のバランスが崩れる可能性もあるでしょう。新しい生活様式によるサーバー需要やゲーム需要が増えつつある一方、スマートフォン等の買い替え需要の低下も心配材料となっているようです。

キオクシアホールディングス(6600)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証1部又は2部 |

| 業種 | 電気機器 |

| 事業内容 | メモリ及び SSD 等関連製品の開発・製造・販売事業等を営むグループ会社の経営戦略策定及び管理 |

| 上場日 | 上場中止 ※公式サイトで9月28日に発表 |

| ブックビルディング期間 | 9月18日~9月25日 |

| 想定価格 | 3,960円 |

| 仮条件 | 2,800円~3,500円 |

| 公開価格 | 9月28日 |

| 初値結果 | 未 |

| 企業情報 | https://www.kioxia-holdings.com/ja-jp/top.html |

| 監査人 | PwCあらた有限責任監査法人 |

【手取金の使途】

手取概算額81,928百万円については、全額を当社の連結子会社であるキオクシア株式会社への投融資資金に充当する予定です。キオクシア株式会社では、フラッシュメモリの今後の需要増加に対応すると共に、継続的なコスト競争力の向上を図るための生産能力増強に係る設備投資を予定しております。具体的な資金使途の内容及び充当予定時期は、以下のとおりです。

四日市工場及び北上工場において、更なる大容量化、高速化を可能とする次世代フラッシュメモリ(第5世代3次元フラッシュメモリ)である112層積層プロセスを適用したBiCS FLASHTM向け前工程生産設備の取得費用の一部として充当する予定です。具体的な充当予定時期は、当該設備の取得費用の支払い時期が2022年3月期となるため、当該期において81,928百万円を充当する予定としております。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針です。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 21,562,500株 |

| 売出株数 | 66,068,900株 ※国内売出9,108,500株、海外売出56,960,400株 |

| 公開株数(合計) | 87,631,400株 |

| オーバーアロットメント | 7,886,900株 ※国内2,760,400株、海外5,126,500株 |

| 上場時発行済み株数 | 普通株式539,062,500株(公募分を含む) 甲種優先株式 1,200株 乙種優先株式 1,800株 |

| 想定ベースの時価総額 | 約2.135兆円 |

| 幹事団 | 三菱UFJモルガン・スタンレー証券 野村證券 ゴールドマン・サックス証券 JPモルガン証券 SMBC日興証券 大和証券 みずほ証券 クレディ・スイス証券 松井証券 マネックス証券 楽天証券 SBI証券 |

| 委託見込 | SBIネオトレード証券 auカブコム証券 |

キオクシアホールディングス(6600)上場評判とIPO分析

想定発行価格3,960円を基に吸収金額を算出すると約3,470億円となり、オーバーアロットメントを含めると約3,783億円規模の上場となります。かなり大規模な上場になるため投資家も神経を使うIPOが登場しました。事前にメディアで上場観測が出ていたため驚きはありませんが、公募も結構な株数を行うようです。また国内株式だけを計算すると吸収額は約360.7億円でオーバーアロットメントを含めると約470億円になります。思ったほど日本国内販売は行われないようです。

日本国内の幹事取引参加者は三菱UFJモルガン・スタンレー証券と野村證券になります。共同主幹事になるとゴールドマン・サックス証券、JPモルガン証券、SMBC日興証券、大和証券、みずほ証券となっています。

設立の流れは東芝メモリ株式会社から単独株式移転により、2019年3月01日に東芝メモリホールディングスが誕生し、同年11月にキオクシアホールディングス株式会社に社名を変更しています。

同社グループはキオクシアホールディングスと、連結子会社20社(国内5社、海外15社)、関連会社等6社(国内4社、海外2社)により構成されています。同社グループは、メモリ及び関連製品の研究開発、製造、販売、その他サービスを行う世界で最大級のフラッシュメモリ専業プレイヤーです。

※有価証券届出書引用

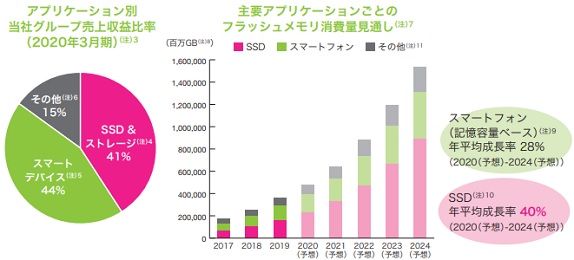

同社グループの報告セグメントはメモリ事業の単一です。売上収益を製品の用途に応じたアプリケーション別に、「SSD & ストレージ」「スマートデバイス」「その他」に区分しています。

「SSD & ストレージ」には主にPC、データセンター、エンタープライズ向けSSD製品及びメモリ製品が含まれています。「スマートデバイス」にはスマートフォン、タブレット、テレビ等の民生機器、車載、産業機器等の用途で使用される制御機能付きの組み込み式メモリ製品が含まれているそうです。

「その他」にはSDメモリカード、USBメモリ等のリテール向け製品及び製造合弁会社3社経由で計上されるWestern Digitalグループ向けの売上等が含まれています。

※有価証券届出書引用

メモリ事業ではメモリ製品の製造・販売を行っています。フラッシュメモリとは、同社グループが1987年に世界で初めて開発し世界標準となった不揮発性半導体メモリであり、大容量のデータ保存を可能にする記憶用デバイスです。

スマートフォンで写真・動画などを保存するために使われる他、身近な電子機器やデータセンター等においても、欠かすことのできないコアデバイスとなっています。

フラッシュメモリ市場においては、データセンター、エンタープライズ及び家庭用ゲーム機向けSSDの需要が拡大しており、これまで以上に大容量化、信頼性の向上、低消費電力化が求められています。

また極度の微細化には電子同士が干渉しエラーが起きやすくなるという課題があるため低消費電力化を実現したBiCS FLASHTMを開発したそうです。

加えて、更なる技術開発を進め、本書提出日現在は96層積層プロセスを用いたBiCS FLASHTMを量産しています。また、112層積層プロセス等、更なる大容量化、高速化に向けた次世代の半導体メモリの開発も進めています。

※有価証券届出書引用

フラッシュメモリチップは、同社グループの四日市工場及び北上工場において製造しています。半導体は材料となるシリコンウエハー上に微細な集積回路を作りこむため工程は数百に及び、製造プロセスの効率化は至上命題です。

キオクシア株式会社四日市工場では生産ラインの自動化を徹底するとともに、5つの製造棟を棟間搬送で連結する統合生産体制の確立により、生産効率の向上と生産コストの低減に取り組んでいます。

「SSD & ストレージ」の主要製品であるSSDは、クラウドサービスの普及に伴うデータセンター向けの需要や、エンタープライズ向けストレージ機器への組み込み容量の増加等により、今後も市場全体での成長が見込まれています。

スマートデバイスにおいては、スマートフォン、タブレット、ウェアラブルデバイス、テレビ等の民生機器、車載、産業機器など、幅広いアプリケーションで利用される制御機能付きの組み込み式メモリ製品群に注力しています。

特にスマートフォン向けメモリ製品の市場は依然として規模が大きく、成長しているアプリケーションであり、同社にとって重要なマーケットとなっているそうです。

キオクシアホールディングス(6600)の企業財務情報と配当性向

| 回次 | 旧東芝メモリ | プロフォーマ |

| 決算年月 | 2018年3月期 | 2019年3月期 |

| 売上収益 | 1,229,381 | 1,263,852 |

| 売上原価 | 675,773 | 994,238 |

| 売上総利益 | 553,608 | 269,614 |

| 営業利益 | 456,778 | 100,848 |

| 税引前利益 | 460,084 | 50,972 |

| 当期利益 | 719,098 | 45,135 |

| 親会社の所有者に帰属する当期利益 | 718,609 | 44,644 |

| 営業活動によるキャッシュ・フロー | 539,536 | 該当なし |

| 投資活動によるキャッシュ・フロー | △169,533 | 該当なし |

| 財務活動によるキャッシュ・フロー | △163,546 | 該当なし |

| フリー・キャッシュ・フロー | 370,003 | 該当なし |

- 売上収益2,675億円(前年同期比+533億円)

- 営業利益147億円(前年同期比+1,136億円)

- 親会社の所有者に帰属する四半期利益17億円(前年同期比+969億円)

- Non-GAAP営業利益414億円(前年同期比+773億円)

- Non-GAAP親会社の所有者に帰属する四半期利益203億円(前年同期比+716億円)

- 基本的1株当たり四半期利益3.28円

世界経済は新型コロナウイルス感染症の世界的な蔓延により、各国政府が感染防止の緊急措置を講じたことに伴い、経済活動が停滞し個人消費や企業業績に影響を与えたそうです。半導体業界でも消費活動の落ち込みや製造・サプライチェーンへの影響等もありスマートフォン向けの需要が低迷しました。

一方、新しい生活様式に対応する在宅勤務やオンライン学習、ビデオストリーミングサービス等の拡大に伴いデータセンター向けの需要増加が見られています。次世代通信規格「5G」の普及など進化し続けるデジタル社会における長期的なメモリ需要の拡大が期待されるものの、米中貿易摩擦などの国際情勢への懸念や依然として新型コロナウイルス感染症がグローバル経済に大きな影響を与えており不透明な要因も存在したままだそうです。

キオクシアホールディングス社の特徴は?どんな会社のか動画を探してみた

キオクシアホールディングスの事業説明の動画はありませんでしたが、今回の上場承認のニュース動画があったのでこちらを今回は情報共有したいと思います。2020年最大のIPO(新規公開株式)になりますが、東芝は上場承認時でキオクシアホールディングスの株式を約4割保有しています。

正直なところ投資家が思っているのは原発に手を出すからこのような事態になると言うことでしょう。そして東芝株主の怒りを買い、同社株の株式売却を迫られています。

半導体メモリーの事業を売却して日本の技術流出になりかねない事態でした。現在の筆頭株主である米ベインキャピタルも今回のIPOで一部の株式を売り出すことになっています。

ただ海外向け株式が多いことでどのような株主構成になるのか個人的にも気になっています。

キオクシアホールディングス(6600)の株主状況とロックアップについて

会社設立は2019年3月01日、 東京都港区芝浦三丁目1番21号に本社を構えます。社長は早坂伸夫氏(1955年8月07日生まれ)、株式保有率は0.06%(310,500株)です。従業員数は113人で平均年齢46.4歳、平均勤続年数16.4年、平均年間給与11,286,447円になり臨時雇用者はいないようです。

連結従業員数は13,512人でセグメントはメモリ事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 東芝 | 210,300,000株 | 39.59% | ○ |

| BCPE Pangea Cayman, L.P. | 134,112,000株 | 25.25% | ○ |

| BCPE Pangea Cayman2, Ltd. | 77,400,000株 | 14.57% | ○ |

| BCPE Pangea Cayman 1A, L.P. | 48,489,780株 | 9.13% | ○ |

| BCPE Pangea Cayman 1B, L.P. | 30,998,220株 | 5.84% | ○ |

| HOYA | 16,200,000株 | 3.05% | ○ |

| 日本政策投資銀行 | 3,000株(優先株式) | -% | × |

【ロックアップについて】

グローバル・オファリングに関連して、売出人及び貸株人である株式会社東芝、売出人であるBCPE Pangea Cayman, L.P.及びHOYA株式会社、当社の株主であるBCPE Pangea Cayman2, Ltd.、BCPE Pangea Cayman 1A, L.P.及びBCPE Pangea Cayman 1B, L.P.並びに当社の新株予約権者であるステイシー・スミス、ロレンツォ・フロレス、早坂伸夫、渡辺友治、佐野修久、花澤秀樹、松下智治、横塚賢志、朝倉崇博、沖代恭太、橋本真一及び百冨正樹は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後180日目の2021年4月03日中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の売却等を行わない旨を約束する書面を差し入れる予定です。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年4月03日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にないため設定はありません。

また、親引け設定はありません。

キオクシアホールディングス(6600)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が決定し2,800円~3,500円と大幅に引き下げられました。想定発行価格が3,960円だったことを考えると人気がないと判断できます。さらに不幸が続き、アメリカ商務省による中国ファーウェイテクノロジーズに対する半導体輸出規制が発動され、キオクシアホールディングスがファーウェイ向け商品を停止したと日本経済新聞社が報じています。

上場タイミングと重なり業績悪化となる懸念材料がでました。今後さらに米中対立により業績が悪化することも考えられるだけにイレギラーな情報に気を付けたいところです。悪材料が出ていることで店頭からの営業もきつくなっているようです。

製品を作っても需要がなければ販売価格の下落につながるため、想定している業績を維持できるのか疑問も出てきたように思います。半導体業界全体でみれば活況にありますが、キオクシアホールディングス単体で内容を確認すると決して楽観視できないと思います。

修正値公開価格の±3%前後

※注目度S

大手初値予想は仮条件上限3,500円に決定した場合の予想になっています。現在の状況から上限決定は難しいと思います。そもそも私は公開価格を超えて初値がつく可能性は低いと考えています。

フラッシュメモリーでは世界2位の地位にあっても業績が芳しくありません。個人的にも東芝SSDで一度クラッシュしているため相性が悪いと思っています。コロナ禍により需要が増えているとは言ってもフラッシュメモリーと電子部品とでは違いがあると思います。頭によぎるのはジャパンディスプレイ(JDI)です。

グローバルオファリング案件になっているため海外比率を調べると海外配分65%で国内配分35%になっています。また某社のレポートではファーウェイリスクが織り込み済みとなっています。しかし海外勢が配分株を投げ売りしてくる可能性もあるようです。

半導体業界全体ではそれほど大きな変化はなさそうですが、仮条件上限に決定しない場合は悲惨な現状が待っているような気がしてなりません。仮条件が引き下げられ吸収額は2,453.7億円~3,343.1億円に決定しています。時価総額は15,093.8億円~18,867.2億円になります。

そもそも仮条件上限で決定できない雰囲気だと感じているため、個人的にはSBI証券のIPOチャレンジポイント狙いでブックビルディングを終了させたいと思っています。

ファーウェイが購入していた製品を他社が引受ける形になると思いますが、どこへ販売されるのか不透明なことが起きているように思います。単価引き下げになれば収益機会も失います。米中対立がなければ無事上場できたように思いますが、キオクシアホールディングスの試練はこれからも続くようです。

2021年3月期の連結業績予想は第一四半期しか出ていません。それによれば売上収益2,674.6億円で営業利益146.9億円、四半期利益17.0億円を見込みます。第2四半期予想は売上収益2,980.0億円で営業利益0円、四半期利益-60億円になるそうです。通期予想は出ていないため業績予想もできない状況です。

EPSは第2四半期ベースで-11.59、BPS1,952.00という数字が出ています。PERは算出不可になりPBRは仮条件上限3,500円算出で1.79倍になります。個人的には無理をして投資を行うべき銘柄ではないと判断しました。

ということで公開価格割れの可能性が高いと思っています!IPOで参加される方やセカンダリー投資をされる方は気を付けたほうが良いでしょう。

| 幹事名 | 割当株数 | 引受割合 |

| 三菱UFJモルガン・スタンレー証券 | 6,650,000株 | 21.68% |

| 野村證券 | 6,650,000株 | 21.68% |

| ゴールドマン・サックス証券 | 383,900株 | 1.25% |

| JPモルガン証券 | 383,900株 | 1.25% |

| SMBC日興証券 | 5,631,700株 | 18.36% |

| 大和証券 | 4,776,000株 | 15.57% |

| みずほ証券 | 4,490,700株 | 14.64% |

| クレディ・スイス証券 | 1,138,400株 | 3.71% |

| 松井証券 | 141,600株 | 0.46% |

| マネックス証券 | 141,600株 | 0.46% |

| 楽天証券 | 141,600株 | 0.46% |

| SBI証券 | 141,600株 | 0.46% |

難しいIPOになると思いますが注目度は抜群にあります。そもそも東芝の株主に喜ばれるだけでどうなんだろ?と感じるところが大きいです。

東芝は半導体事業がなくなり、米ベインキャピタルが儲かる構造にしか思えません。ただ日本国内での株式販売が少ないためもしかしたら利益が出るのか?と若干思います。

基本的にはスルーでもよいかもしれないと感じています。企業規模の割に利益が出ていないことも残念な理由の一つでしょう。それと上場時よりも怖いのは今後予定されている公募増資です。

公募増資も上場後に株価を高くもって行かないと大きく下げるため悩みどころです。東芝とベインキャピタルがお金が欲しいための上場でしょうね。今回、日本国内では三菱UFJモルガン・スタンレー証券と野村證券が主体となっています。

グレーマーケット価格も上場前に出てくるはずです。上手く上場させてくると思いますが配分数が多いとドキドキ感が半端ないと思います。今後の状況を確認しながらIPO抽選に参加したいと思います。

auカブコム証券からの抽選申込を今回は行われるのため、抽選申込だけしておき利益が出そうなら購入申し込みを行う裏技も使うことができそうです。

auカブコム証券のIPOルールを詳しく調べてみました。同社は三菱UFJフィナンシャル・グループなので基本的には三菱UFJモルガン・スタンレー証券引き受け分をauカブコム証券に回します。 …

株単価も高いことで参加する投資家も限定されそうです。思いのほか上手くいく可能性もあるため常にアンテナを張っていたいと考えています。

無料でキオクシアホールディングスの情報を知りたい方はDMM.com証券に口座を開設後に株式新聞を確認していると情報が出ているかもしれません。調べていると有料購読していた方が結構いました。

無料で見れるようになったので情報を得たい方は下記記事でまとめています!

株式新聞Web有料版を無料で購読できる方法を皆さんに伝授します。ある証券会社に口座を開設するだけで月額4,400円(税込)分の情報が無料になる方法があります。はっきり言って無料はあんまりだろ?と思いましたがDMM.com …

IPOにこれから取り組もうと思う方は前受け金不要の証券口座を開設しているとチャンスがあるかもしれません。今回は野村證券と松井証券が前受け金不要でIPO抽選に参加できます。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ルネサスエレクトロニクス(6723) | PER42.26倍 | PBR2.16倍 |

| メガチップス(6875) | PER28.77倍 | PBR2.05倍 |

| 東京エレクトロン(8035) | PER19.92倍 | PBR4.98倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年3月31日~2029年3月11日 | 110,644株 | 100,000円 |

| 2020年3月31日~2029年3月11日 | 87,179株 | 100,000円 |

| 2020年3月31日~2029年3月11日 | 10,351株 | 104,270円 |

| 2021年3月31日~2029年3月11日 | 2,116株 | 100,000円 |

| 2020年3月31日~2029年3月11日 | 1,508株 | 100,000円 |

| 2020年3月31日~2029年3月11日 | 4,830株 | 100,000円 |

| 2021年1月28日~2030年1月21日 | 14,663株 | 100,000円 |

ストックオプション(新株予約権)は103,868株が上場時点で行使期限を迎えています。ただし新株予約権者には個別でロックアップが掛けられています。

多くの新株予約権はロックアップの対象と考えられます。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。キオクシアホールディングス(6600)IPOの評価と申し込みスタンス

キオクシアホールディングスIPOは成功してほしいと思いますが、上場規模が大きいためどうなるのかわからない部分が多いと思います。日本国内よりも海外配分が多いことで安心感もあります。グルーバル企業だからできることなのかもしれません。キオクシアHDはNAND型フラッシュメモリーで世界2位のシェアを持っている企業です!

※キオクシアホールディングス公式サイト引用

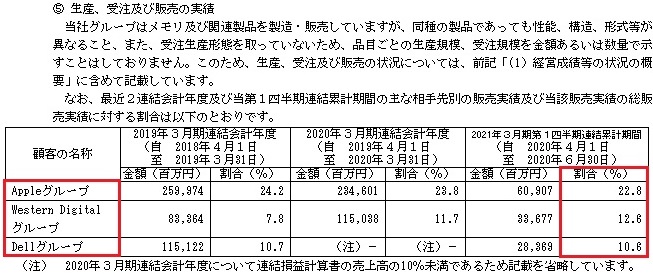

キオクシアホールディングスはフラッシュメモリ専業メーカーであり、その売上高の多くはスマートフォン等のデジタル・デバイスやSSDを必要とする大規模なIT企業に限定された顧客や業界に依存しています。

2020年3月期ではAppleグループへの販売高が連結売上高の10%以上を占めているそうです。また2019年3月期においてはDellグループへの販売高も10%以上占めており、これらの販売先との関係性は米中貿易摩擦によりどうなるのか未知数のところもあります。

さっさと上場を行い、資金調達を行いたいと考えたのかもしれません。コロナ禍が落ち着いてきたところを狙い上場なのか?と感じています。実際には上場承認まで時間がかかるためそのようなことはないかもしれませんが、東芝が早急にキャッシュが必要と考えた可能性はあります。

正直なところ大型のIPOは公開価格割れしにくいというジンクスがあります。ただキオクシアホールディングスIPOは人気がないと考えています。東芝(6502)は今後東証1部復帰を狙ってくるでしょう。

地合いには救われていると思うので仮条件段階でもう一度IPOに参加するのか考えてみたいとおみます。仮条件発表後にこの記事に追記する形で初値予想と共に投資スタンスを掲載したいと思います。グレーマーケットの売買価格が公開価格前後なら利益が出るかもしれませんね!

【追記】

上場中止が2020年6月28日に発表されました。中止の内容は下記記事で確認をお願い致します。

【上場中止】キオクシアホールディングス(キオクシアHD)IPO延期は正解なのか!

ファンディーノで未上場株の売買が始まるって知っていますか?詳細を記事にまとめたのでよかったらこちらも参考にしてください。

企業別にECFセカンダリーについてまとめてみました。ちなみに期間限定でファンディーノさんはAmazonギフト券が1,000円貰えます!

株式投資型クラウドファンディング(ECF)のセカンダリー投資が始まろうとしています。日本ではまだ馴染みの少ない投資方法になるため参加者が限定されると思います。しかし長期的に考えた場合に魅力がある投資だと考えられます。 こ …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。