STIフードホールディングス(2932)のIPOが東証2部に新規上場承認されたので詳しく情報をご紹介したいと思います。今回も業績や上場規模などを確認しIPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村證券が務め公開株数1,300,500株、オーバーアロットメント195,000株です。上場規模は想定発行価格1,790円から計算すると約26.8億円になります。売出株中心のIPOになるため人気は見込めないかもしれません!

※STIフードホールディングス公式サイト引用

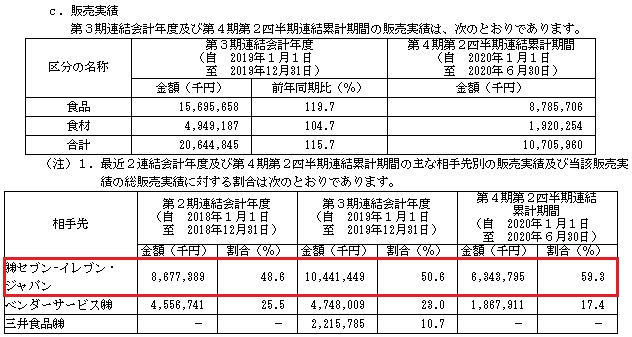

事業は好調に推移しているようです。またコンビニエンスストアー向け事業でセブンイレブンへの販売が多いため安定した収益を得ることができそうです。

調べると2006年2月以来、商品売買取引に関する契約に基づき継続的に取引を行っていました。

過去に為替予約による損失を出していることから詳しく調べると、現在も事業に為替レートが関係してくるそうです。日本での販売が対象になるため仕入れで為替が関わってきます。為替レート変動では上手く仕組みを作っているようです。

またデリバティブ取引管理規程を整備し、本業ではない為替デリバティブ取引等の投機的な取引を行わない旨を明記し一切実行していないと断言する表記も書かれています。

現在の事業や株主構成などについて今回も調べてみたいと思います!

STIフードホールディングス(2932)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証2部 |

| 業種 | 食料品 |

| 事業内容 | 水産原料素材の調達から製造・販売までを一貫して行う食品製造販売事業 |

| 上場日 | 9月25日 |

| ブックビルディング期間 | 9月07日~9月11日 |

| 想定価格 | 1,790円 |

| 仮条件 | 1,790円~1,900円 |

| 公開価格 | 1,900円 |

| 初値結果 | 2,080(公開価格1.09倍) |

| 企業情報 | https://www.shintokyo.co.jp/ |

| 監査人 | 仰星監査法人 |

【手取金の使途】

手取概算額488百万円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限322百万円と合わせて、①連結子会社における新工場の増設のための投融資資金として300百万円、②連結子会社における生産設備の増強のための投融資資金として490百万円、③当社におけるシステム投資等の設備資金に20百万円を充当する予定であります。

①投融資先は未定ですが、連結子会社における生産キャパシティ増加のための新工場の増設資金として2021年12月期に300百万円を充当する予定

②新東京エナックの既存工場の生産設備の増強で107百万円を充当する予定、新東京デリカの既存工場の生産設備の増強で333百万円を充当する予定、ヤマトミの既存工場の生産設備の増強で50百万円を充当する予定

③販路拡大のためのシステム投資等に2020年12月期に10百万円、2021年12月期に10百万円を充当する予定

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 300,500株 |

| 売出株数 | 1,000,000株 |

| 公開株数(合計) | 1,300,500株 |

| オーバーアロットメント | 195,000株 |

| 上場時発行済み株数 | 5,300,500株(公募分を含む) |

| 想定ベースの時価総額 | 約94.9億円 |

| 幹事団 | 野村證券(主幹事) いちよし証券 エース証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

STIフードホールディングス(2932)上場評判とIPO分析

想定発行価格1,790円を基に吸収金額を算出すると約23.3億円となり、オーバーアロットメントを含めると約26.8億円規模の上場となります。上場規模は東証2部を考えた場合やや吸収額が多いようです。同社は1988年12月に水産原材料及び水産食材の輸出入販売を目的に設立された新東京インターナショナル株式会社がルーツになります。しかし、2010年4月に東京地方裁判所に民事再生法の適用を申請しています。理由は為替予約による損失が発生したことだそうです。

同年9月には株式会社極洋をスポンサーとして、その連結子会社のエス・ティー・アイ株式会社へ、民事再生手続きに基づき新東京インターナショナル株式会社より事業譲渡を行っています。

事業の主体がエス・ティー・アイ株式会社に移った後も業績拡大が続き、2013年4月にエス・ティー・アイ株式会社はもともと新東京インターナショナル株式会社の完全子会社であった株式会社新東京フードに吸収合併され、

さらに2017年11月には、同社グループの食品製造販売事業を統轄する持株会社としてSTIフードホールディングスを設立しています。また2018年1月に株式会社新東京フードと同社の株式交換及び株式会社新東京フードを分割しています。

このことから為替取引に失敗しなければ大きな利益を上げていたと思います!そして東証1部の極洋(1301)の力で現在に至るようです。極洋は水産品の貿易や加工などを行っている企業です。寿司ネタなどの新鮮な加工食品に強みがあります。

※有価証券届出書引用

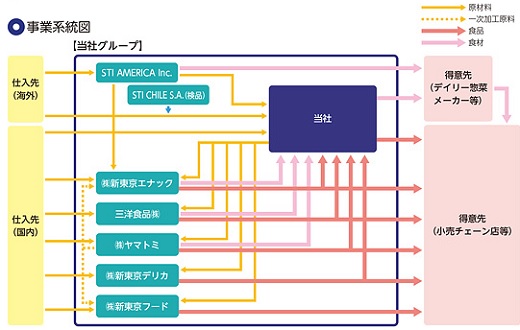

同社はSTIフードホールディングスと連結子会社6社、非連結子会社1社により構成されています。水産原料素材の調達から製造・販売までを一貫して行う水産原料に強い食品メーカーとして食品製造販売事業を行っています。

極洋は発行済株式総数の約30.00%を保有して持分法適用関連会社に該当するそうです。

事業は中食ビジネスを中心に、海外及び国内で確立した検品体制のもと極洋をはじめとする仕入先から調達した水産原材料を、コンビニエンスストアなど小売チェーン店等へ販売する事業を展開しています。

※有価証券届出書引用

同社グループでは、水産原材料をその時々の相場価格で複数の商社・問屋から広く調達することにより、「必要なサイズ」「必要な数量」を安定的に調達できる仕組みを構築しています。

調達に際しては、原則、同社グループの現地社員が立ち会い自ら素材の検品及び加工状況の確認を行っているそうです。

チリ産養殖素材の調達に際しては、STI CHILE S.A.の担当者が養殖水域の水質及び養殖状況、稚魚から水揚げ前までの期間において投与された抗生物質が残留していないことの分析証明の確認等、徹底したトレーサビリティの確保と品質管理に取り組んでいるそうです。

東北・関東・東海・九州エリアにそれぞれ製造拠点を持つことで、グループ工場ごとの異なる得意分野や商品群を総合的に組み合わせることにより、コンビニエンスストア市場等への3温度帯でのさまざまな食品・食材の開発と製造・販売のビジネス展開を実現しています。

※有価証券届出書引用

この他、消費者及び顧客のニーズをいち早く的確に捉えスピーディーに市場価値の高い独自商品を開発・商品化するために、顧客に最も近い営業担当者が商品開発の中心的役割を担う体制。

さらに、食品メーカーとして当然である安全・安心な食品製造・販売を確実に担保し、社会的責任を果たすため鮮度分析や酸化分析等、具体的な数値分析に基づく品質管理体制を構築しているそうです。

水産原材料の調達から製造・販売にいたるまでの各プロセスにおいて品質管理並びにトレース管理の仕組みとして、製品のコード番号を見ればその製造場所、製造日、製造時間帯、使用原材料等まで遡って調べることができます。

もし不良品が発生した場合であっても対象となる製造ロットを特定できる体制となっているそうです。

これ凄いですね。何処で誰が関わっているのかわかる仕組みが凄いです。

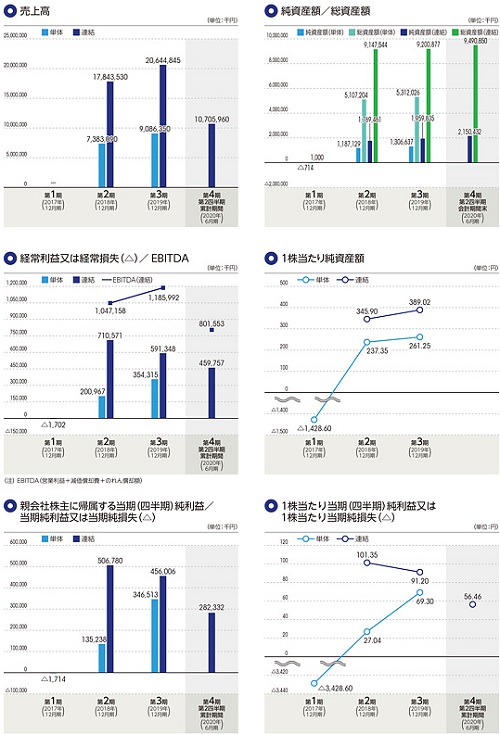

STIフードホールディングス(2932)の企業財務情報と配当性向

| 回次 | 第2期 | 第3期 |

| 決算年月 | 2018年12月 | 2019年12月 |

| 売上高 | 17,843,530 | 20,644,845 |

| 経常利益 | 710,571 | 591,348 |

| 親会社株主に帰属する当期純利益 | 506,780 | 456,006 |

| 包括利益 | 508,068 | 465,378 |

| 純資産額 | 1,769,461 | 1,959,835 |

| 総資産額 | 9,147,544 | 9,200,877 |

| 1株当たり純資産額 | 345.90 | 389.02 |

| 1株当たり当期純利益金額 | 101.35 | 91.20 |

| 自己資本比率(%) | 18.91 | 21.14 |

| 自己資本利益率(%) | 34.32 | 24.82 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 1,869,679 | 622,609 |

| 投資活動によるキャッシュ・フロー | △1,237,598 | △63,861 |

| 財務活動によるキャッシュ・フロー | 684,713 | △1,160,127 |

| 現金及び現金同等物の期末残高 | 2,044,033 | 1,441,026 |

- 売上高10,705百万円

- 営業利益468百万円

- 経常利益459百万円

- 親会社株主に帰属する四半期純利益282百万円

焼き立ての美味しさを再現した当社製法(特許取得済)を活用した、サーモンフレークに続く新たな魚種製品として炙りタラコの販売を進めたそうです。

しかし、新型コロナウイルス感染症拡大の影響によるコンビニエンスストアにおける「おにぎり需要の減少」に伴い、食材の売上高が前年同期比で減少したそうです。その一方で、外出自粛要請に伴ういわゆる巣ごもり消費による「焼魚を中心とした惣菜」の需要増加が見られたことで食品の売上高が前年同期比で増加したそうです!

STIフードホールディングス社の特徴は?どんな会社のか動画を探してみた

STIフードホールディングスの動画はありませんでした。しかし公式サイトにこんな商品を作っているんですよ!という画像があったのでそちらを共有したいと思います。下記食品の他にも多くの取扱いがありようです。

※STIフードホールディングス公式サイト引用

セブンイレブンへの売上が50%を超えている状況です。食べたことがある方も多いのではないでしょうか?

コロナ禍により業績が期待できるのかもしれませんがどうでしょうね。第2四半期連結累計期間における「負ののれん」発生益が9百万円となっています。

売上原価はグループ子会社で原価管理の改善が進んでいるそうです。業績予想を確認しないとスッキリしませんね。仮条件発表までに調べて追記したいと思います。

STIフードホールディングス(2932)の株主状況とロックアップについて

会社設立は2017年11月27日、東京都港区南青山一丁目15番14号に本社を構えます。社長は十見裕氏(1953年9月25日生まれ)、株式保有率は18.55%(1,020,000株)です。従業員数は71人で臨時雇用者2人、平均年齢42.6歳、平均勤続年数3.6年、平均年間給与6,769,000円です。

セグメントは食品製造販売事業の単一セグメントになり連結従業員数は289人で臨時雇用者624人になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社十見 | 1,980,000株 | 36.00% | ○ |

| 株式会社極洋 | 1,500,000株 | 27.27% | ○ |

| 十見 裕 | 1,020,000株 | 18.55% | ○ |

| 株式会社セブン‐イレブン・ジャパン | 500,000株 | 9.09% | ○ |

| 川島 渉 | 250,000株 | 4.55% | × |

| 株式会社キャメル珈琲 | 100,000株 | 1.82% | ○ |

| 柳澤 重英 | 30,000株 | 0.55% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である十見裕、売出人である株式会社極洋並びに当社株主である株式会社十見、株式会社セブン‐イレブン・ジャパン及び株式会社キャメル珈琲は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年12月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2020年12月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。よって期日までロックアップ解除は基本的に行われません。

親引けの設定はありません。

STIフードホールディングス(2932)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載予定です。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,790円~1,900円に決定しました。想定発行価格を下限として上限方向に価格が広げられています。これにより吸収額が28.4億円になる予定です。時価総額も100.7億円にまで拡大します。

修正値2,000円~2,300円

※注目度B、9月09日追記

IPO的には利益が狙えるようなので参加したいと思います。個人的には雪国まいたけ(1375)よりも利益が狙える気がしています。地味な事業なので初値利益率は低いと思いますが、安定の収益により評価が高いと考えています。

公開価格が1,900円に決定した場合のPERはEPS88.45から21.48倍、BPS529.15からPBRを計算すると約3.59倍になります。今期の配当は決まっていないようです。連結配当性向30%を目処に実施したい意向があるそうです。

2020年12月期の連結業績予想は売上229.28億円となり前期比11.1%増、経常利益7.05億円となり前期比19.3%増となるそうです。四半期利益は4.49億円となり前期比1.5%減の増収減益見込です。

イメージ的には安定の収益がありコロナ禍による収益期待もあると思います。業績予想を保守的に予想していれば減収とならない可能性もあると思います。

STIフードホールディングスは何とか利益が見込めると考えています。地合いの急変が起こらなければ穴場となる可能性もあるでしょう。

| 幹事名 | 配分単位 | 引受割合 |

| 野村證券(主幹事) | 1,248,500株 | 96.00% |

| いちよし証券 | 39,000株 | 3.00% |

| エース証券 | 13,000株 | 1.00% |

ネット抽選で狙うなら野村證券狙いになると思います。競争倍率は低いと思われるので当選確率は高いと思います。

とりあえ東証2部に上場を行い将来的には東証1部を狙う可能性もあるでしょう。ただ時価総額が想定ベースで100億円未満なのですぐには無理だと感じます。このまま東証2部が居心地よいかもしれませんね。

野村證券のIPO抽選ルールは下記記事でまとめています。よかったら参考にしてください。

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

それと野村證券やいちよし証券は資金不要でIPO抽選に参加できます。今回はとりあえず抽選に参加して当選してから購入を判断する方も多いかもしれません。微妙なIPOなので悩む投資家は多いでしょう。

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

最近はスマートフォンだけで株式取引をする方が多くなっています。IPOもスマートフォンがあれば抽選に参加できるようになりました。

そこで通常の株式売買を行う時に手数料を無料にする方法があります!それはスマートプラス(SMART+)を使って取引を行うことです。それだけなんですよね。ただしスマートフォンからしか取引できません!

私も口座を開設してたまに使っていますけど、普段パソコンで取引していると結構面倒です。おっさんなので仕方ありませんが、スマートフォン操作に自信がある方は使ってみてください。マジで取引手数料が無料なんです!

スマートプラス(SMART+)の評判やデメリットについて詳しく調べました。株式取引手数料が無料という新しいタイプの証券会社が登場しその全貌がわかってきました。証券業大手の大和証券が関わっているためもしかすると日本の株取引 …

現物取引や信用取引も全て無料になります。一般的な証券会社と仕組みが少しことなりますが利用者には嬉しいサービスです。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 極洋(1301) | PER9.94倍 | PBR0.88倍 |

| 大冷(2883) | PER39.25倍 | PBR1.68倍 |

| 日東ベスト(2877) | PER19.77倍 | PBR0.75倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年4月01日~2028年12月26日 | 150,000株 | 320円 |

| 2021年4月01日~2028年12月26日 | 100,000株 | 321円 |

| 2021年4月01日~2028年12月26日 | 250,000株 | 321円 |

ストックオプション(新株予約権)は行使期限を迎えていないため上場時には関係がなさそうです。また一部の新株予約権には経常利益が1,300百万円を超過した場合にのみ、新株予約権を行使することができる条件が付けられています。

株主には東証1部上場の極洋(1301)が27.27%株式を保有し、セブン‐イレブン・ジャパンが9.09%保有となっています。ベンチャーキャピタ保有株はありません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。STIフードホールディングス(2932)IPOの評価と申し込みスタンス

STIフードホールディングスIPOは微妙だと思いますが利益は若干出るのではないかと考えています。IPO投資が過熱化しているため同社にも買い需要が通常よりも発生する可能性があると思います。地合いによっては公開価格割れもあり得るかもしれないため十分注意してください。9月末に向けて上場する銘柄が多くなっているため残念なIPOにならないことを願いたいと思います。

※STIフードホールディングス公式サイト引用

子会社の東京デリカが債務超過会社になり、2019年12月末時点で債務超過額は235,103千円と気になる内容が書かれていました。

今回の上場はこれまでSTIフードホールディングスの経営を支えた極洋(1301)のための上場といっても良さそうです。賛否ありそうですがこれはこれで上場ゴールでもよくない?と感じています。

上場後は株主優待設定があっても良さそうな銘柄だと思います。

現在の売上を調べてみると連結売上高のうち、「セブンイレブン関係」「三井食品」「リテールシステムサービス」の4社で2018年12月期は83.5%、2019年12月期は84.9%と売上の8割以上を占めています。

今後は新たな商品の開発が非常に重要だと考えているそうです。東証2部上場なので資金が入るのか心配ですけど何とか頑張ってほしいですね。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。