フィードフォースIPOが東証マザーズに新規上場承認されました。主幹事は大和証券が引受け公開株式680,100株、オーバーアロットメント101,900株、上場規模は想定発行価格1,030円になり約8.1億円です。売上は拡大していますが赤字から黒字転換となるタイミングでの上場です。

事業は「データフィード事業、デジタル広告事業、ソーシャルメディアマーケティング関連事業」になり調べてもピンときません。昨今のネット環境の変化に対応するサービスを行っていると考えれば簡単でしょうか。

同社は2019年4月19日開催の取締役会で、2020年5月期から2022年5月期を対象とした中期経営計画を決定し、売上高について2018年5月期実績対比で年平均成長率30%超を目指しているそうです。

上場後はSaaS事業の各サービス及び新規事業の展開を今後進めていくそうです。現在のところ利益が低いと感じますが、事業内容は時代にマッチングしているため期待ができそうです。

フィードフォース(7068)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | データフィード事業、デジタル広告事業、ソーシャルメディアマーケティング関連事業 |

| 公開予定 | 7月05日 |

| ブックビルディング期間 | 6月20日~6月26日 |

| 想定価格 | 1,030円 |

| 仮条件 | 1,030円~1,150円 |

| 公開価格 | 6月27日 |

| 企業情報 | https://www.feedforce.jp/ |

【手取金の使途】

手取概算額660,500千円については、①事業拡大に係る人件費及び人材採用費、②クラウド型ストレージ及びサーバ等の費用並びに情報機器関連購入費、③本社増床に係る設備資金及び賃料、並びに④借入金返済に充当する予定であります。具体的には以下を予定しております。

①新規サービスの開発を含む事業拡大に伴う人材確保に係る人件費(各期の増加見込額)として230,601千円(2020年5月期42,687千円、2021年5月期187,914千円)、新規人材の採用費として33,000千円(2020年5月期16,000千円、2021年5月期17,000千円)

②データ処理量拡大に伴うクラウド型ストレージ及びサーバ等の費用として20,642千円(2020年5月期4,698千円、2021年5月期15,944千円)、PC等の情報機器関連購入費用として6,900千円(2020年5月期3,300千円、2021年5月期3,600千円)

③事業拡大及び人員増加に伴う本社増床に係る敷金及び内装等の設備資金として110,000千円(2021年5月期)、当該増床に係る賃料等として36,000千円(2021年5月期)

④金融機関からの借入金の返済資金として109,492千円(2020年5月期71,913千円、2021年5月期37,579千円)

※なお、上記使途以外の残額については将来における当社の成長に資するための設備投資及び人件費の増加分等に充当する方針でありますが、当該内容等について具体的に決定している事項はなく、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 650,000株 |

| 売出株数 | 30,100株 |

| 公開株数(合計) | 680,100株 |

| オーバーアロットメント | 101,900株 |

| 上場時発行済み株数 | 5,593,400株(公募分を含む) |

| 想定ベースの時価総額 | 約57.6億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 野村證券 エース証券 丸三証券 ←たまに幹事入りする マネックス証券 東海東京証券 ←幹事引受け増加中 エイチ・エス証券 みずほ証券 |

フィードフォース(7068)上場評判とIPO分析

想定発行価格1,030円を基に吸収金額を算出すると約7億円となり、オーバーアロットメントを含めると約8.1億円規模の上場となります。上場規模が小さいため公開価格割れはなく初値も高くなることが予想されます。同社は企業の生産性を向上させるサービス・プロダクトづくりを通じて豊かな働き方を実現するべく事業を行っています。特にデジタルマーケティング領域において、データフィード、構造化データ、ID連携をはじめとしたテクノロジーを駆使し、「企業の持つ情報を適切な形でユーザーに届ける」ことで、企業の抱える課題の解決や生産性の向上を支援しています。

データフィードとは、インターネット上のデータを送受信する仕組みのことです。データの形式や通信方法を決めておくことでデータ間のやり取りをスムーズに行い、更新情報を素早く同期することができます。

データフィードを活用する最大のメリットは「簡単に様々な場所に散らばった情報を最新の情報に保てること」です。たとえば、EC事業者が、商品情報を最新のものにしたいと考えたとき、更新した商品のリストにあわせてECサイト、比較サイト、ショッピングモール、ソーシャルメディア、リスティング広告、ディスプレイ広告、アフィリエイトなど、様々な場所に散らばっている古い情報を新しい情報に書き換える必要があります。

これをすばやく確実に行えるのがデータフィードです。

データフィードを活用した広告の代表例としては、Googleにて商品やこれに関連するワードを検索したユーザーに対して商品の画像や価格、ショップ名等を表示する「Googleショッピング広告」、FacebookやInstagramなどのタイムラインに表示される「インフィード広告」、CriteoやGoogleなどがサイト内の商品閲覧履歴などの行動データに基づき最適な広告を配信する「動的ターゲティング広告」が挙げられます。

FacebookやInstagram(インスタグラム)、Twitter、LINEなどのメッセンジャーアプリなどのソーシャルメディアやプラットフォームの登場により、ユーザーが情報を得るメディアも多種多様になっています。

あらゆるデバイスやメディアが分散化されたことで、一律に同じ情報を受動的に入手するのではなく、それぞれのユーザーが嗜好にあった情報を能動的に入手する時代へと変化をしています。

このような消費者行動の変化は、インターネットを利用した企業のマーケティング活動にも大きな影響を与えています。これらの課題の対処方法として、欧米先進国ではデータフィードを活用したマーケティングが定着しており、昨今、国内においても注目を集めています。

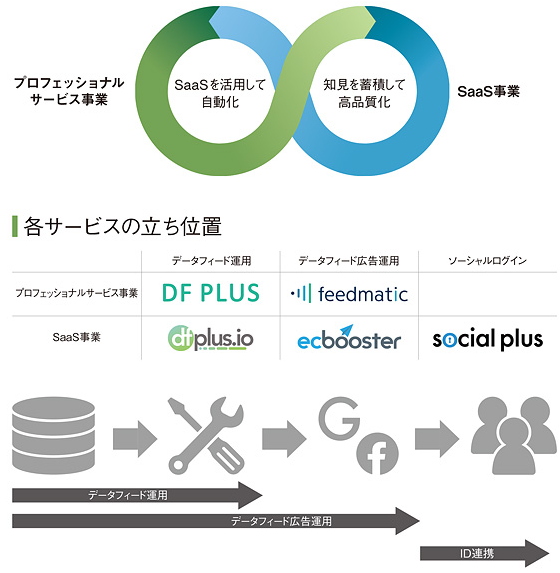

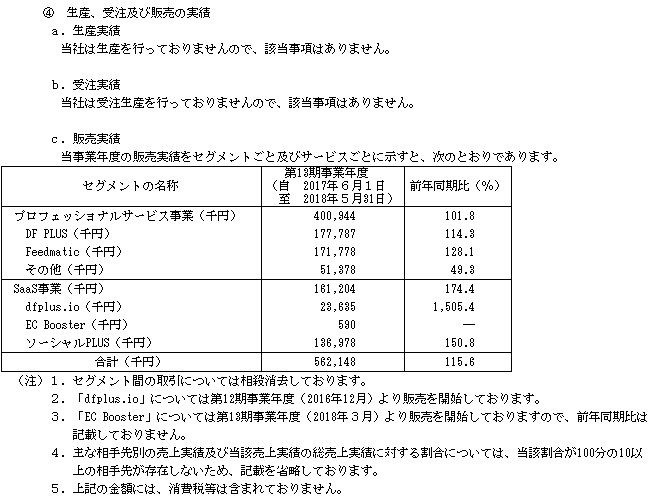

同社事業は、企業のデジタルマーケティング支援をビジネスの主軸に、顧客属性に応じたサービスの提供方法により、プロフェッショナルサービス事業とSaaS事業の2つの事業セグメントで構成されています。

プロフェッショナルサービス事業では、主としてエンタープライズを中心とした顧客に対して、個々のニーズに応じたデータフィードの構築やプラットフォームへの広告配信受託を行っています。一方で、SaaS事業においては、SMBと言われるような中小規模事業者もターゲットとして含め、SaaS型でのデータフィード統合管理ツールや自動広告出稿ツール等を提供しています。

プロフェッショナルサービス事業で大手を中心とした先進的な顧客のニーズにテイラーメイドで対応することでノウハウを蓄積し、当該知見をSaaS事業の各サービスの機能に適宜組み込んでいくことで幅広い顧客に対して高品質なサービスの提供が可能となっています。

プロフェッショナルサービス事業はエンタープライズを中心にデータフィードマーケティングの支援を行っています。「DF PLUS」は、データフィード管理のアウトソーシング・サービスになります。FacebookやInstagram、Yahoo!JAPAN、Indeedなど多数の広告媒体をはじめ、DMP、価格比較サイト、Instagramショッピング機能まで、50社以上のインターネット媒体に対応しています。

「Feedmatic」は、当社が各種アドテクノロジーサービスを開発してきた技術的な強みを活かし、機械学習による効果最大化を前提としたコンサルティング型広告運用サービスであり、データフィード広告を中心としたコンサルティング型の広告運用代理業務及び企業内でのインハウス広告運用支援を行っています。

kimu

kimu その他にも、「Feedmatic」や「Contents Feeder」などのサービスも行っています。なんだか難しい言葉が並ぶけどIPOではとても人気が高いサービスを行っているようですよ♪

SaaS事業は、エンタープライズ企業からSMBまで幅広い企業に対し、セルフサービスで高度なマーケティングが実施できるシステムとして、データフィードマーケティングの管理システムやソーシャルログインシステムなどをSaaSにより提供しています。

dfplus.ioは、データフィードの作成、管理、最適化を広告担当者自身で行うことができるデータフィード統合管理ツール。

EC Boosterは、事業者が運営するECサイトの商品情報を自動的に取得及び最適化し、検索結果として商品画像が表示されることが特徴である「Google ショッピング広告」に自動配信するサービス。

ソーシャルPLUSは、Facebook、Google、LINE、Yahoo! JAPANなどのアカウント情報を活用し、自社サイトへの会員登録やログインの簡素化をAPIを経由して実現するサービスとなっています。

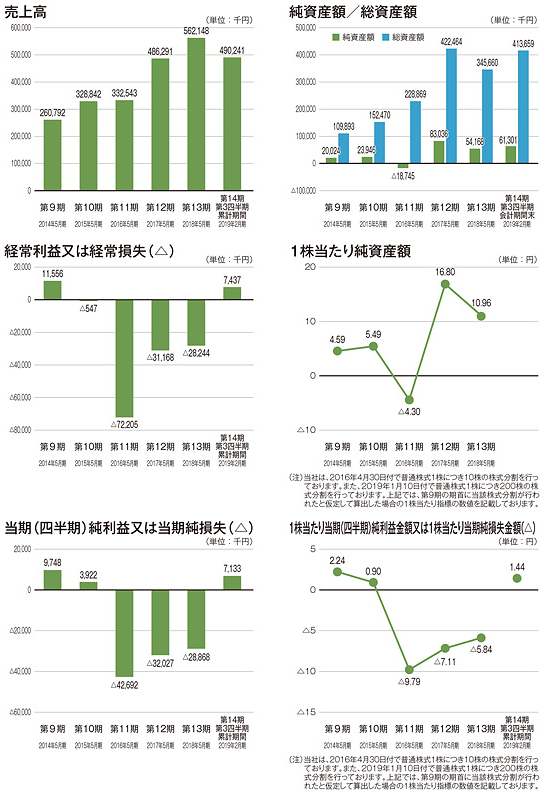

フィードフォース(7068)の企業財務情報と配当性向

| 回次 | 第12期 | 第13期 |

| 決算年月 | 2017年5月 | 2018年5月 |

| 売上高 | 486,291 | 562,148 |

| 経常利益又は経常損失 | △31,168 | △28,244 |

| 当期純利益又は当期純損失 | △32,027 | △28,868 |

| 資本金 | 100,000 | 100,000 |

| 純資産額 | 83,036 | 54,168 |

| 総資産額 | 422,464 | 345,660 |

| 1株当たり純資産額 | 16.80 | 10.96 |

| 1株当たり当期純利益金額又は当期純損失金額 | △7.11 | △5.84 |

| 自己資本比率(%) | 19.7 | 15.7 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △13,835 | △21,103 |

| 投資活動によるキャッシュ・フロー | △2,244 | △951 |

| 財務活動によるキャッシュ・フロー | 156,424 | △35,716 |

| 現金及び現金同等物の期末残高 | 241,528 | 183,758 |

第14期第3四半期累計期間(2018年6月01日~2019年2月28日)

売上高490,241千円

営業利益9,302千円

経常利益7,437千円

四半期純利益7,133千円

当第3四半期累計期間におけるわが国の経済は、企業収益の改善、設備投資の持ち直し、雇用・所得環境の改善等により、緩やかな回復基調が続いております。

一方、世界経済においては、新興国経済の景気回復の兆しがみられたものの、米中・米欧の貿易摩擦激化によるリスクの高まりなど、景気の先行きは不透明な状況となっております。

このような経済状況のもと、当社では、プロフェッショナルサービス事業においては顧客対応の体制強化によりサービスの充実を図るとともに、SaaS事業においては新規機能の開発を積極的に行いユーザビリティ―の向上に取り組みました。営業面においては、人員数及び組織的な管理体制の両面で強化を行い、新規取引先の開拓等の事業展開に対する販売促進活動に注力してまいりました。

フィードフォース(7068)従業員と株主の状況

会社設立は2006年3月23日、東京都文京区湯島三丁目19番11号に本社を構えます。社長は塚田耕司氏(1968年7月05日生まれ)、株式保有率は36.24%です。みずほ信託銀行入社やルートコミュニケーションズ設立代表取締役就任などの略歴があります。従業員数69人で臨時雇用者7人、平均年齢31.4歳、平均勤続年数3.4年、平均年間給与5,682,000円となっています。セグメント別ではプロフェッショナルサービス事業21人、SaaS事業32人、全社共通16人になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 合同会社理力 | 2,000,000 | 37.68 |

| 塚田 耕司 | 1,923,600 | 36.24 |

| トランス・コスモス株式会社 | 527,400 | 9.94 |

| 株式会社マイナビ | 217,600 | 4.10 |

| 寺嶋 徹 | 120,000 | 2.26 |

| 喜多 宏介 | 83,800 | 1.58 |

| 秋山 勝 | 80,000 | 1.51 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、大株主であり売出人かつ貸株人である塚田耕司、売出人である秋山勝、並びに当社の株主である合同会社理力、寺嶋徹、喜多宏介、宮城満英、西山真吾は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2019年12月31日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

また、当社の株主であるトランス・コスモス株式会社、株式会社マイナビは、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2019年10月2日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所での売却等を除く。)を行わない旨を合意しております。

上位株主には180日間(2019年12月31日まで)のロックアップが付与されています。これとは別にトランス・コスモス(9715)とマイナビには90日間のロックアップ、そしてロックアップ解除倍率1.5倍の設定が設けられています。株数は2社合わせ745,000株です。

フィードフォース(7068)IPO大手初値予想と各社配分

想定発行価格を下限として仮条件が1,030円~1,150円に上振れ決定しています。上限1,150円を基に吸収額を算出すると約7.8億円、OAを含めると約9億円になります。9,400万円ほど吸収額が大きくなりましたが初値への悪影響はないでしょう。2020年5月の単独業績予想は売上9.9億円で前期比42.1%増、経常利益2.3億円で前期比603%増となります。驚異的な増収増益になりますが、2018年まで赤字だったことを考えると本来の姿に戻っただけかもしれません。

EPS32.58からPERを算出すると約35.30倍、BPS162.99からPBRを算出すると約7.06倍となります。

kimu

kimu 公開規模が小さくアドテク関連なので人気間違いなしでしょう!初値持越し当たり前になってきた市場で何処まで初値を伸ばすのかが期待できます。

当選できるように祈りながら抽選申し込みを徹底させておきましょう。トランスコスモス保有株が市場に出てくるとの観測があるようです。

初値予想3,000円~5,000円

| 幹事名 | 配分単位(株) | 引受割合(%) |

| 大和証券(主幹事) | 625,700 | 92.00 |

| SBI証券 | 6,800 | 1.00 |

| 野村證券 | 6,800 | 1.00 |

| エース証券 | 6,800 | 1.00 |

| 丸三証券 | 6,800 | 1.00 |

| マネックス証券 | 6,800 | 1.00 |

| 東海東京証券 | 6,800 | 1.00 |

| エイチ・エス証券 | 6,800 | 1.00 |

| みずほ証券 | 6,800 | 1.00 |

| 類似企業 | PER | PBR |

| ブレインパッド(3655) | PER55.98倍 | PBR21.43倍 |

| ユーザーローカル(3984) | PER82.64倍 | PBR11.37倍 |

| フリークアウト(6094) | PER295.71倍 | PBR3.88倍 |

大和証券から当選を狙いつつ他の証券会社からも申し込むパターンでしょう。大和証券だと店頭口座の方が優位だと思いますが、最近は顧客の金融資産や取引状況などを見られる機会が多く担当者や部署によっても配分傾向が異なるようです。昔もそうでしたが、最近はより厳しいイメージがあります。

マネックス証券だと1口座1抽選の完全方式なので他の証券会社よりも当選確率は高めになると思います。店頭系引受けだと厳しそうです。エース証券店頭も期待ができるかもしれません。

東海東京証券は幹事引受けが今年は多く口座を開設しておくとチャンスがあるでしょう。大手証券に比べると口座数が少ないため引受株数が多い場合に当選期待が持てます。

IPO市場は日経が大きく下落してもそれほど影響はありませんが、市場悪化が進むとセカンダリー参加者の余力が減るため初値が伸びなくなってしまいます。そうなると公開株を狙った投資も厳しくなってしまいます。

そこでFunds(ファンズ)などはいかがでしょうか!先日初めて分配金を頂いたので予定表をみると30万円の投資で1.1万円くらいリターンがありました。稼げないときはソーシャル利益が嬉しく感じます!詳細は下記にまとめてみました。

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

IPOに最近当たらないので少しソーシャルレンディング投資金を増やしました。安定して利益を出してくれて最近嬉しく思います。

フィードフォースのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2020年3月20日~2027年5月31日 | 5,600 | 230 |

新株予約権が5,600株ありますが行使期限に入っていないため上場時点では関係がありません。株数も少ないため行使されても株価への影響は少なさそうです。

フィードフォース(7068)IPO私見と申し込みスタンス

フィードフォースIPOの評価はGOODです。業績も赤字から黒字になるタイミングの上場になり安心できそうです。IPO的にも人気が高い材料を持ち合わせていますし、上場規模も小さいため問題なさそうです。利益がもう少し出ていればよかったと思いますが、技術革新のスピードや顧客ニーズの変化が非常に早い世界のため必要経費も掛かりそうか気がします。新しいテクノロジーや広告手法が次々と開発され、それに基づく新サービスが常に生み出されているためスキルも凄そうです。一部ではクラウドサービスも行っているそうです。

優秀なエンジニアの採用や育成や創造的な職場環境の整備などの課題もありそうです。競合他社は国内外に存在し激しい環境にあると思いますが、新規顧客開拓が上場によりできればある程度安定しそうな気がします。

ただ広告出稿額に占める各媒体の構成比は、Facebookが5割程度と高くなっていることは気がかりです。続いてCriteoが2割程度、Googleが1割程度と言うことです。

まあ、上場段階では人気沸騰になるでしょうから何も考えずに公募組は投資をするだけでしょう!それとファンディーノが最近盛り上がってきています。未来のIPOに投資をしてみたい方は面白い投資だと思います。

FUNDINNO(ファンディーノ)でIPOを引き当てよう! 【口座開設完了しました】

⇒ FUNDINNO公式サイトへ

※FUNDINNO(ファンディーノ)の評判や審査について詳しく調べ実際に投資してみました

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!](https://ipokimu.jp/wp-content/uploads/2021/08/e631982ca58ee222d5ff4acf45bc0227.jpg)

IPOの初値予想](https://ipokimu.jp/wp-content/uploads/2021/11/377c85a281d7f572a4f6c30ac7cba73c.jpg)