ミンカブ・ジ・インフォノイド(4436)IPOがマザーズに新規上場承認されました。主幹事はSBI証券が単独で務め、公開株式数2,740,200株、オーバーアロットメント411,000株と株数が多く当選しやすそうです。想定発行価格960円に基づく吸収額は約30.3億円とり新興市場の上場では規模が大きいようです。

ただし同社はみんかぶ(みんなの株式)という非常に知名度が高い金融情報メディアを運営しているため人気があるのではないかと考えています。株単価が低いため大きな利益は望めないと思いますが、買いに走る方もいると考えています。

上場時点において配当実施の可能性は低いようですが、同社株式を保有しようと考えている投資家にはインセンティブとなるものであることを前提に、早期に株主優待の導入を検討するそうです。同社は有料情報なども配信しており一定の支援者も存在します。

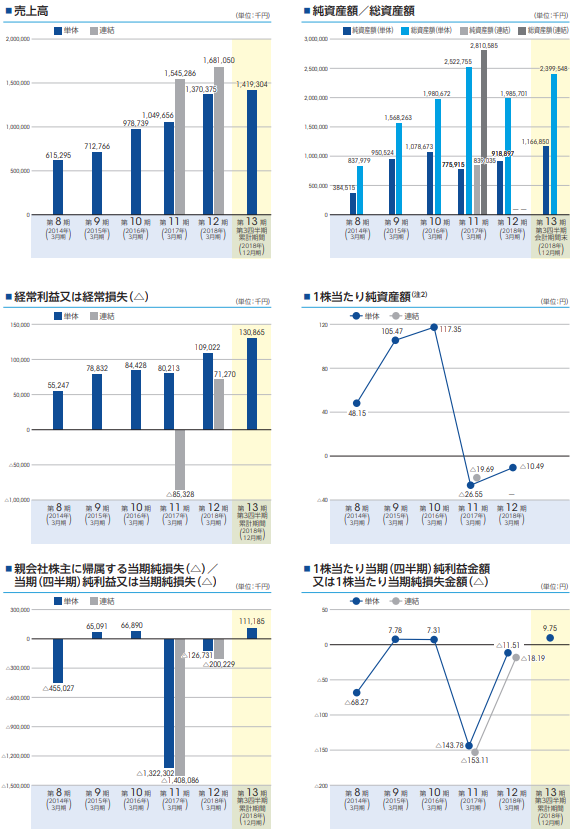

業績面では売上が伸びており今期は赤字から黒字へ転換するようです。第11期は大きな赤字となりますが、現在は改善できているようです。個人的に期待したい銘柄だと感じています。AIを利用した株価診断なども行っているためAIやフィンテックとしても意識されそうです。

ミンカブ・ジ・インフォノイド(4436)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | AI、クラウドインプットによる情報生成技術を活用した金融情報メディア(「みんなの株式」等)の運営並びに金融機関向け情報系フィンテックソリューションの提供 |

| 公開予定 | 3月19日 |

| ブックビルディング期間 | 3月01日~3月07日 |

| 想定価格 | 960円 |

| 仮条件 | 950円~1,050円 |

| 公開価格 | 3月08日 |

| 企業情報 | https://minkabu.co.jp/ |

【手取金の使途】

手取概算額873百万円に本第三者割当増資の手取概算額362百万円を合わせた、手取概算額合計1,236百万円については、以下のとおり充当する予定であります。

①当社のメディア事業、ソリューション事業の中長期的な成長を支える自社利用ソフトウエアの開発への投資並びに継続した既存自社利用ソフトウエアの維持更新に1,200百万円を充当する予定であります。(2020年3月期300百万円、2021年3月期300百万円、2022年3月期300百万円、2023年3月期以降300百万円)

②当社の現在の運転資本並びに今後の事業拡大に伴うこれらの増加に36百万円を充当する予定であります(2020年3月期36百万円)が、最終的な調達額次第では、その全額を上記①の自社利用ソフトウエア開発に充当する可能性があります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 1,000,000株 |

| 売出株数 | 1,740,200株 |

| 公開株数(合計) | 2,740,200株 |

| オーバーアロットメント | 411,000株 |

| 上場時発行済み株数 | 12,536,900株(公募分を含む) |

| 想定ベースの時価総額 | 約120.35億円 |

| 幹事団 | SBI証券(主幹事) SMBC日興証券 ←主幹事多く必須 みずほ証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 岩井コスモ証券 東海東京証券 松井証券 マネックス証券 ←完全平等抽選 楽天証券 岡三証券 岡三オンライン証券 ←前受け金不要 藍澤證券 エイチ・エス証券 エース証券 極東証券 東洋証券 水戸証券 むさし証券 内藤証券 |

ミンカブ・ジ・インフォノイド(4436)上場評判とIPO分析

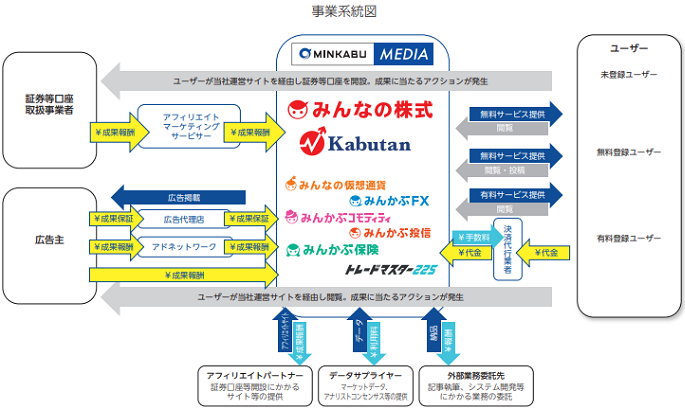

想定発行価格960円を基に吸収金額を算出すると約26.3億円となり、オーバーアロットメントを含めると約30.3億円規模の上場となります。知名度が高いため人気があると考えていますがどうでしょうか。同社は2006年の創業初期から情報の「網羅性」「速報性」「正確性」を追求したテクノロジーの開発を推進しており、AIを活用したコンテンツ自動生成技術とネットユーザーの投稿や閲覧といったクラウドインプットを活用したコンセンサス情報の生成技術を行っています。

同社では現在、この生成技術(コア・テクノロジー)を金融・経済をテーマとした分野に利用しており、個人向け(B2C)にはメディアサービスを通じて、法人向け(B2B及びB2B2C)にはソリューションサービスを通じて質の高い情報を生成し配信しています。

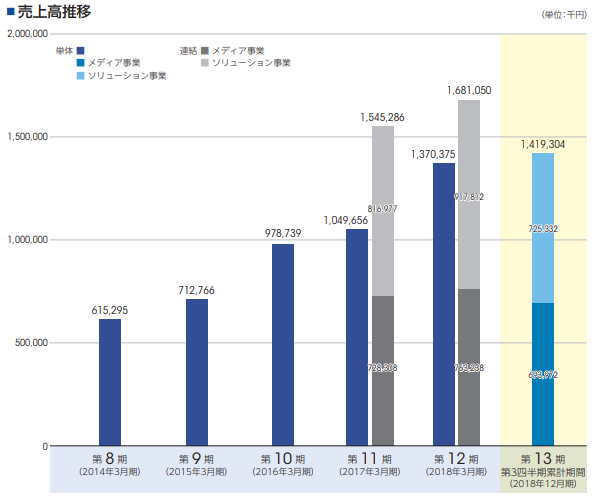

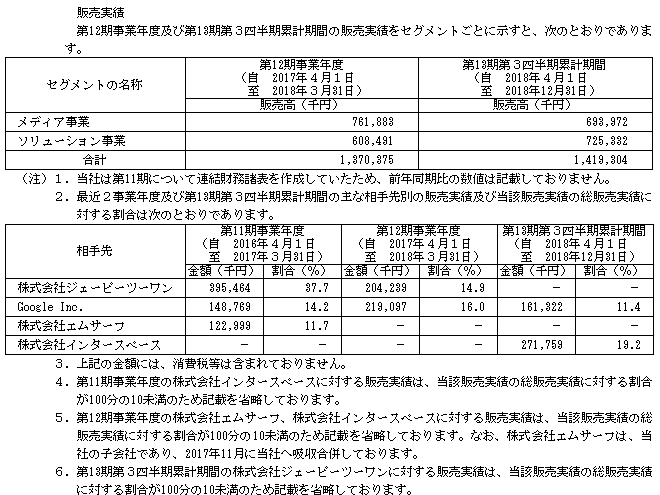

メディア事業では、「みんなの株式」「株探(Kabutan)」など、ソーシャルメディアを活用したユーザー参加型やAIを活用した自動生成型の株式情報サイト等をはじめ、外国為替や投資信託、暗号資産など多くの金融商品を対象としたインターネットメディアを運営する事業を展開しています。

ソリューション事業では、メディア事業で提供・収集される市場データやクラウドインプットをプロダクト化した各種エンジンをASPとして証券会社等に提供しており、同社ソリューションプロダクトは証券会社等の金融機関を通じて人々のリテラシーを高め資産形成活動を促すとともに、それらのフィードバックはメディア事業に還元され、新たな需要と情報価値を創出するサイクルを生成しています。

こうしたセグメント間シナジーは、同社の事業構成上の特徴であり強みとして、市場の活性化と個人の資産形成を支える情報インフラを提供するという網羅的な事業展開を実現していると言えます。

また、収益面において同社のコア・テクノロジーは、汎用的な拡張性を有しており、金融・経済をテーマとした情報生成に続き今後はスポーツの分野でも同社のテクノロジーを利用したメディア・ソリューションサービスの展開を進めていくことで、更なる収益の拡大を計画しています。

メディア事業のみんなの株式や株探など、ソーシャルメディアを活用したユーザー参加型やAIを活用した自動生成型の株式情報サイトをはじめ、外国為替や投資信託、暗号資産、保険等、様々な金融商品の情報を投資家に直接提供するインターネットメディアを複数運営しており、1ヶ月間運営サイトを訪れるユーザーの数は平均500万人以上、同訪問延べ人数は1,800万人を超えます。

投資家層をユーザーとした顧客基盤を確立していることは同社の強みです。また、これらの大規模な投資家ユーザーベースによる投稿や閲覧といったクラウドインプット、網羅性の高い金融・経済・企業情報のビッグデータ、株価分析・ニュース/レポート生成・行動最適化等のAI技術は、同社メディア事業を特徴づけるユニークなアセットであり、競争力の源となっているそうです。

メディア事業の収益は大きく広告収入と課金収入に区分され、広告収入は純広告及びアドネットワーク広告における期間やクリック数、表示回数等の保証型広告収入及び口座開設等に係る成果報酬型広告収入を対象としています。

ソリューション事業では、主にメディア事業向けに開発した情報コンテンツやアプリケーションをB2B及びB2B2Cユース用にソリューション化して展開しており、メディア事業におけるユニークなアセット構成(AI及びクラウドインプット、ビッグデータ)を活用して付加価値を高めることで他社との差別化を実現し、取引先は金融機関を中心に100社を超えています。

特にAIによる記事自動生成技術では、全上場銘柄を対象とした網羅性と、会社発表から瞬時に配信する速報性、更に過去データを用いて銘柄ごとの特徴を捉えた分析記事の自動生成を実現しており、金融情報記事としての品質の高さは、他社との大きな差別化要因になっています。

ソリューション事業の収益は、主にクラウド型のASPの提供及びその保守・運営業務によるストック型収益です。その他、コンテンツの販売又は配信やソフトウエア等開発受託によるスポット収入を計上しています。

ミンカブ・ジ・インフォノイド(4436)の企業財務情報と配当性向

| 回次 | 第11期 | 第12期 |

| 決算年月 | 2017年3月 | 2018年3月 |

| 売上高 | 1,545,286 | 1,681,050 |

| 経常利益又は経常損失 | △85,328 | 71,270 |

| 親会社株主に帰属する当期純損失 | △1,408,086 | △200,229 |

| 包括利益 | △1,413,192 | △195,280 |

| 純資産額 | 839,035 | – |

| 総資産額 | 2,810,585 | – |

| 1株当たり純資産額 | △19.69 | – |

| 1株当たり当期純損失金額 | △153.11 | △18.19 |

| 自己資本比率(%) | 29.85 | – |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △7,180 | △115,529 |

| 投資活動によるキャッシュ・フロー | △1,983,368 | 901,498 |

| 財務活動によるキャッシュ・フロー | 1,723,850 | △368,225 |

| 現金及び現金同等物の期末残高 | 65,681 | 460,422 |

第13期第3四半期累計期間(2018年4月01日~2018年12月31日)

売上高1,419,304千円

営業利益140,423千円

経常利益130,865千円

四半期利益111,185千円

メディア事業では、2018年3月期に開始した新サービスの通年寄与に加え、既存メディアも安定成長を継続し、当社運営サイトのユーザーベースは順調に拡大を継続しております。前事業年度において一部停滞した成果報酬型広告収入も外国為替分野を中心に成長軌道に乗り、海外向けサービスに掛かるデータ費用も削減されたことから、プロダクトミックスも改善いたしました。また、新規領域として不動産投資の情報サイトの企画・開発も進捗しており、こちらは2019年中のサービス開始が実現される見込みとなりました。既存メディアの安定成長に新規領域への訴求も加え、継続的な成長の持続に向け、順調に推移していると考えております。

ソリューション事業は、当社の自動生成技術や保有するクラウドデータ並びに加工技術への多くの需要に対応するため、複数の新規商材の企画・開発を継続しており、既存商材につきましても、証券会社等の既存顧客層に加え、銀行や事業会社などへの拡販を実施しております。

これらの結果、2019年3月期の第3四半期累計期間(9ヶ月間)における当社の売上高は1,419,304千円(2018年3月期は、通期(12ヶ月間)で1,370,375千円、2018年3月期の未監査の連結損益数値の売上高は、通期(12ヶ月間)で1,681,050千円)となり、2019年3月期通期では2,000,000千円の売上高計画の達成を目指しております。

同じく2019年3月期の第3四半期累計期間(9ヶ月間)における当社の営業利益は140,423千円(2018年3月期は、通期(12ヶ月間)で142,705千円、2018年3月期の未監査の連結損益数値では通期(12ヶ月間)で110,644千円)となり、2019年3月期通期では200,000千円の営業利益計画の達成を目指しております。

ミンカブ・ジ・インフォノイド(4436)従業員と株主の状況

会社設立は2006年7月07日、東京都千代田区神田神保町三丁目29番1号に本社を構えます。社長は瓜生憲氏(1974年10月30日生まれ)、株式保有率は10.59%です。従業員数は83人で平均年齢42.6歳、平均勤続年数3.5年、平均年間給与5,453,533円です。セグメント別ではメディア事業19人、ソリューション事業45人、全社共通19人となっています。全社共通として記載されている従業員数は、主に経営管理部及び業務サポート部に所属している方になり、最近1年間で10名の人員が増加しています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 瓜生 憲 | 1,348,800 | 10.59 |

| FinTechビジネスイノベーション投資事業有限責任組合 | 1,020,000 | 8.01 |

| ソニーネットワークコミュニケーションズ株式会社 | 980,300 | 7.69 |

| 株式会社朝日新聞社 | 850,000 | 6.67 |

| 起業投資事業有限責任組合2号 | 825,800 | 6.48 |

| 起業投資事業有限責任組合1号 | 720,000 | 5.65 |

| MICイノベーション3号投資事業有限責任組合 | 501,900 | 3.94 |

| MSIVC2008V投資事業有限責任組合 | 500,000 | 3.92 |

| あすかDBJ投資事業有限責任組合 | 384,300 | 3.02 |

| BRAVE GO LIMITED | 325,000 | 2.55 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である瓜生憲、売出人である髙田隆太郎及び瓜生佳枝、並びに当社株主である瓜生理科子及び石橋省三は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、売出人である起業投資事業有限責任組合2号、起業投資事業有限責任組合1号及びNicolas Ploegert、並びに当社株主であるFinTechビジネスイノベーション投資事業有限責任組合、ソニーネットワークコミュニケーションズ株式会社、MICイノベーション3号投資事業有限責任組合、MSIVC2008V投資事業有限責任組合、株式会社朝日新聞社、BRAVE GO LIMITED、UNICORNファンド投資事業有限責任組合、谷家衛、大塚至髙、起業投資株式会社、SBIベンチャー企業成長支援3号投資事業有限責任組合、KSP4号投資事業有限責任組合、SBIベンチャー投資促進税制投資事業有限責任組合、GLOBUMBUS VENTURE CAPITAL GMBH、SBIベンチャー企業成長支援2号投資事業有限責任組合、SMBCベンチャーキャピタル2号投資事業有限責任組合、りそなキャピタル2号投資事業組合、森川和正、渡邉力英、SBIベンチャー企業成長支援4号投資事業有限責任組合、SBIベンチャー企業成長支援投資事業有限責任組合、株式会社マーキュリアインベストメント、JAIC企業育成投資事業有限責任組合、三生5号投資事業有限責任組合、MICイノベーション4号投資事業有限責任組合、SBIアドバンスト・テクノロジー1号投資事業有限責任組合、ディーアイティー・パートナーズ株式会社及びALPINE CAPITAL III LLCは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2019年6月16日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

上位株主には90日間(2019年6月16日まで)のロックアップが付与されています。さらに上記記載の売出人には別にロックアップ90日間(2019年6月16日まで)とロックアップ解除倍率1.5倍が適用さることになっています。

株主を確認して頂くとわかりますが、ベンチャーキャピタル出資が多く上場後はかなりの売り圧力となります。そう考えると発行価格1.5倍程度の初値を目指す可能性があります。ただ同社は業績期待からVCが必ず売ってくるとは限らず初値は地合いの影響も大きそうです。

ミンカブ・ジ・インフォノイド(4436)IPO大手初値予想と各社配分

仮条件は950円~1,050円に決定し想定発行価格960円から上限は大きく引き上げられています。疑問に思う投資家は多いようですが、金融以外にもスポーツデータを取り扱っているデータスタジアムと提携し、高校野球を対象にしたAI記者のソリューション提供も行うなど話題性もあります。さらに大手資本との提携も買われる材料となっています。2019年3月期の単独業績予想は売上46%増、経常利益37.6%増(4,100万円増)の増収増益見込みとなります。EPS12.20からPERを算出すると約86.07倍、BPS165.02からPBRを算出すると約6.36倍となります。配当は予定されていません。

ベンチャーキャピタル保有株が多く投資をするには少し恐ろしい気もしますが、成長性は高いようです。個人投資家からの注目度が高い分初値買いは多いと予想できます。しかし、その実力に疑問があり難しいIPOです。はっきり言えばVCのために上場するようなものだと考えています。株価は市場が決めるでしょう。

初値予想1,200円~1,400円

上場当初の初値予想は1,000円~1,500円となっていましたが、下限が1,200円になり利益が出そう?と感じている投資家は多いでしょう。ただこれまで知名度の高いIPOはVCがいても初値が高くなることもあったため個人的には参加したいと考えています。株数を決めかねていますが1,000株程度配分があれば満足できそうです。

ロックアップが解除される1,575円まで株価が上昇すれば一気に下落する可能性も?と疑問ばかりが先行します。個人的には仮条件引き上げにより1,200円の初値は堅いか?と考えています。投資は自己責任でお願いします。

| 幹事名 | 配分単位(株) |

| SBI証券(主幹事) | 2,329,400 |

| SMBC日興証券 | 82,200 |

| みずほ証券 | 82,200 |

| 三菱UFJモルガン・スタンレー証券 | 32,900 |

| 岩井コスモ証券 | 27,400 |

| 東海東京証券 | 27,400 |

| 松井証券 | 27,400 |

| マネックス証券 | 27,400 |

| 楽天証券 | 27,400 |

| 岡三証券 | 16,400 |

| 藍澤證券 | 8,200 |

| エイチ・エス証券 | 8,200 |

| エース証券 | 8,200 |

| 極東証券 | 8,200 |

| 東洋証券 | 8,200 |

| 水戸証券 | 8,200 |

| むさし証券 | 8,200 |

| 内藤証券 | 8,200 |

| 類似企業 | PER | PBR |

| オールアバウト(2454) | PER-倍 | PBR2.32倍 |

| ZUU(4387) | PER103.25倍 | PBR11.34倍 |

| イード(6038) | PER25.85倍 | PBR1.96倍 |

公開株数が多い当選しやすいIPOが出てきました!しかも主幹事がSBI証券と言うことで抽選派の方も当選期待が出来ます。株数が多いため共同主幹事も調べてみましたがSBI証券が単独で引受けています。

どうしてSBI証券がIPOに当選しやすいかと言えば、幹事引き受けの70%をネット抽選により配分するからです。残り30%はIPOチャレンジポイント配分になります。詳しくは下記の記事が参考になるかと思います。今回は個人投資家への配分が多そうです。

また、ソフトバンク上場でも大量当選を出していた東海東京証券も当選期待があります。なぜなら当選後の売却手数料がやや割高だからです。同社の単価が低いためこの辺りも考えてくるでしょう。

マネックス証券も幹事引き受け株数の全てを抽選に回すため期待ができそうです。東海東京証券よりも当選確率は高いでしょう。今回はネット証券からの申し込みだと配分期待や手数料面で得をしそうです。

この他、レオス・キャピタルで当選確率が高かった楽天証券は後期型抽選になるため参加者が少ない可能性があります。後期型だと岩井コスモ証券も期待ができそうです。どちらかと言えば岩井コスモ証券

さらに今回は株数が多いと言うことでDMM.com証券やSBIネオトレード証券からも委託販売が行われる可能性が高いように考えています。どちらも前受け金不要でIPO抽選に参加できるため株数が多いIPOの場合は参加しておいて損はありません。松井証券も前受け金不要でしたね。

前受け金不要の企業を下記記事にすべてまとめているのでよかったら参考にしてください。数万円でも狙えるのであれば参加するタイプの方にはお勧めです。申し込みが面倒な方は店頭口座を攻めましょう!私には資金とメンタルにおいて厳しいですけどね。

kimu

kimu IPOで当選を狙うには資金と口座数の掛け算になるため、出来るだけ口座は面倒でも開設しておいたほうが後々チャンスが訪れます。前受け金不要の口座は持っておいて損はありませんが、資金があまりないのであれば前受け金が必要な証券会社の口座を複数開設する必要はないでしょう。

ミンカブ・ジ・インフォノイドのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2015年6月25日割当日から無期限 | 805,000 | 500 |

| 2017年6月26日~2025年6月24日 | 67,900 | 500 |

| 2017年6月27日~2025年6月25日 | 10,000 | 500 |

| 2016年5月01日割当日から無期限 | 5,000 | 500 |

| 2017年10月30日割当日から無期限 | 30,000 | 600 |

| 2018年7月20日割当日から無期限 | 182,500 | 600 |

| 2020年7月18日~2028年7月17日 | 16,300 | 600 |

| 2013年3月25日~2020年3月31日 | 100,000 | 300 |

| 2016年5月27日~2018年5月26日 | 権利行使期間満了 | 権利行使期間満了 |

ストックオプション(新株予約権)で行使期限を迎えている株数は1,100,400株存在します。行使条件の一部には下記のような取り決めが設定されています。

新株予約権の割当を受けた者(以下「新株予約権者」という。)は権利行使時において、当社又は当社子会社の取締役、監査役、使用人、社外協力者、その他これに準ずる地位を有していなければならない。ただし、取締役会の決議により正当な理由があると認めた場合は、この限りではない。

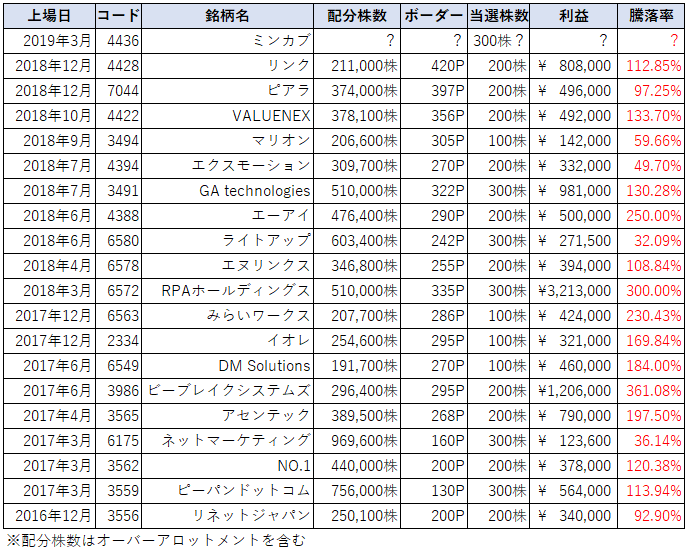

ミンカブ・ジ・インフォノイドのSBI証券IPO当選は300株?

SBI証券が主幹事をするため今回もIPOチャレンジポイントについて過去のデータを掲載したいと思います。株数が多いため複数株の配分期待ができそうです。過去の実績的には300株となりますが今回はさらに配分濃厚?

2018年12月のリンク(4428)は100株配分だと思っていたところ200株配分となりました。予想が外れることもありますが、今回は過去にない株数を引受けているため300株以上の配分が行われるのかもしれません。

ポイントの使いどころには悩むと思いますが、欲しい方にとってはチャンスです。ポイントボーダーは低いと思いますが100P~120Pあたりは必要なのかもしれません。全然読めませんがそのうち話題としてネットに出回るでしょう。初値利益が出るようなレポートでも出てくれればうれしいですよね。

ミンカブ・ジ・インフォノイド(4436)IPO私見と申し込みスタンス

ミンカブ・ジ・インフォノイドIPOは上場規模が大きくベンチャーキャピタル保有株が多いため通常であれば人気はないはずですが、みんなの株式などのみんかぶシリーズの知名度ははかり知れません。金融情報メディアではZUU(4387)が直近で上場しましたがかなり人気となりました。上場規模や株数、株主構成などが異なるため比較はできませんが知名度が高い金融情報メディアと言うことで注目されると思われます。ただし、上場日の3月19日はコプロ・ホールディングス(7059)とKHC(1451)と上場日が被っているため大きな期待はできないかもしれません。人気銘柄と不人気銘柄に分かれそうなので最新の情報を常に把握しておきましょう。

現時点では同社に積極的に申し込みをしたいと考えています。これが裏目に出る可能性もありますが「みんかぶ」はやってくれそうじゃね?と勝手に考えています。連日の上場になるため初値買いする投資家も資金に不安を抱える可能性があることは考えておきましょう。

大手メディアの上場でIPO市場が盛り上がれば嬉しいですね!株主優待には期待しておきましょう。

ミンカブ・ジ・インフォノイドIPO主幹事に決定! 【IPOを始めるなら口座は絶対に必要】

SBI証券は主幹事多い

※SBI証券で2019年もIPO当選を複数狙いたいと思います!

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」SOLIZE(ソライズ)[5871]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2023/12/e9547627c8d359f98d0c6f05f7d4c66d.jpg)