ジェイフロンティア(2934)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が務め公開株数800,000株、オーバーアロットメント80,000株です。上場規模は想定発行価格4,120円から計算すると約36.3億円になります。

荷もたれ感がある上場規模なので難しいIPOだと思います。公開価格割れはないと思いますが、SBI証券主幹事の不発が続いています!

※ジェイフロンティア公式サイト引用

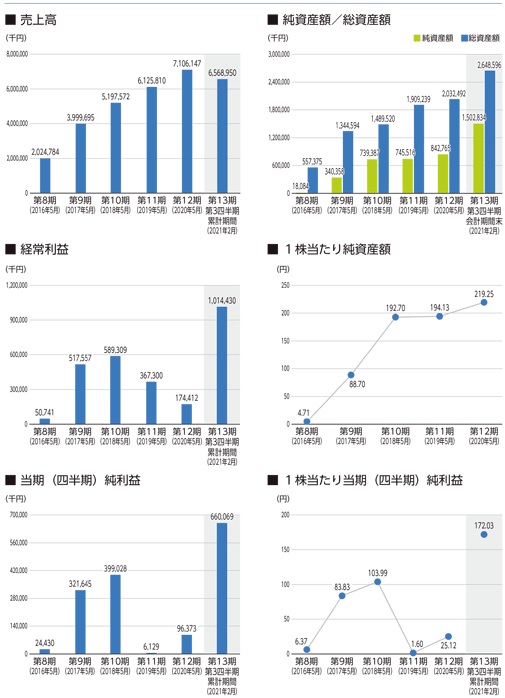

今期第3四半期の経常利益が10億円超え、そして四半期利益が約6.6億円なのはインパクトがあります。主力は健康食品を中心とした自社ブランド商品になります。

コロナ禍が追い風となり「巣ごもり消費」により新たな消費行動がより顕著化したようです。電子商取引市場は、インターネットやスマートフォンの普及拡大の影響で今後も堅調に推移するとされています。

EC(イー・コマース)市場の成長をより加速させると同時に、コロナ禍が健康食品市場にも貢献しているようですね。

今後は上場による知名度アップに期待と言ったところでしょう。資金使途では25.5億円を広告宣伝費に使用するそうです。売上の伸びにも期待できそうですね。

ジェイフロンティア(2934)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 食料品 |

| 事業内容 | ヘルスケア関連商品・医薬品のEC販売事業、オンライン診療・オンライン服薬指導・薬の宅配プラットフォーム「SOKUYAKU」の提供及びヘルスケア関連サービスのインターネット広告代理店事業 |

| 上場日 | 8月27日 |

| ブックビルディング期間 | 8月12日~8月18日 |

| 想定価格 | 4,120円 |

| 仮条件 | 3,950円~4,190円 |

| 公開価格 | 4,190円 |

| 初値結果 | 3,560円(騰落率-15.04%) |

| 企業情報 | https://jfrontier.jp/ |

| 監査人 | 監査法人アヴァンティア |

【手取金の使途】

差引手取概算額2,825,800千円については、①広告宣伝費、②研究開発費(新商品の企画・開発・研究費)、③研究開発費(医療プラットフォームシステムの改修・機能追加)、④研究開発費(ECシステムの統合)、⑤人材の採用費及び教育研修費に充当する予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 750,000株 |

| 売出株数 | 50,000株 |

| 公開株数(合計) | 800,000株 |

| オーバーアロットメント | 80,000株 |

| 上場時発行済み株数 | 4,587,000株(公募分を含む) |

| 想定ベースの時価総額 | 約189億円 |

| 幹事団 | SBI証券(主幹事) みずほ証券 野村證券 SMBC日興証券 東海東京証券 藍澤證券 岩井コスモ証券 東洋証券 松井証券 マネックス証券 水戸証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ジェイフロンティア(2934)上場評判とIPO分析

想定発行価格4,120円を基に吸収金額を算出すると約33.0億円となり、オーバーアロットメントを含めると約36.3億円規模の上場となります。売上は右肩上がりで利益は微妙な感じです。今期は過去最高益になりそうです。同社は2008年6月の設立以来、健康食品をはじめとするヘルスケア分野に着目し事業を行っています。

ヘルスケア分野におけるインターネット広告代理業から事業を開始し、顧客商品の企画、販促、販売、卸売、通信販売事業に至るまで総合的な販売促進支援を行っています。

その後、販売促進支援により培ってきた広告代理業のノウハウを基に、主に健康食品を中心とした自社ブランド商品を企画・開発し、自社商品の通販事業を展開しています。

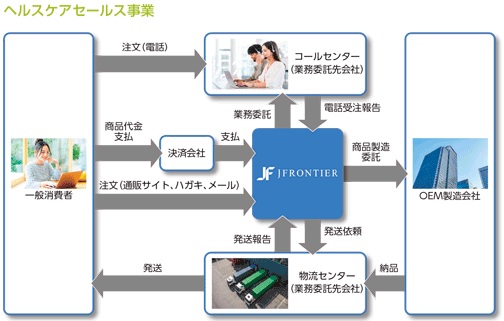

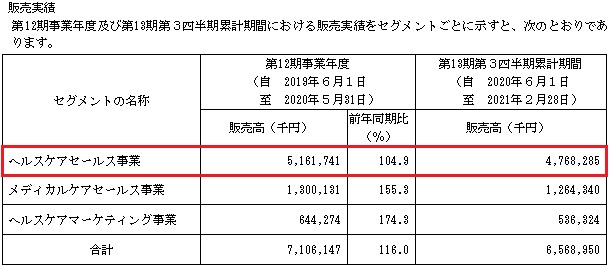

また、自社商品の通信販売事業で獲得した知見を活用し取扱い商品の領域を医薬品にまで拡大させ、現在では「ヘルスケアセールス事業」「メディカルケアセールス事業」「ヘルスケアマーケティング事業」の3事業を運営します。

※有価証券届出書引用

ヘルスケアセールス事業では、健康食品を中心としたヘルスケア分野における「酵水素328選」シリーズなどの自社ブランドの商品の通信販売を行っています。

通販サイト、テレビのインフォマーシャル広告やインターネット広告、記者発表会等の販売促進手法を組み合わせて販売しています。取扱う商品ジャンルは健康や美容に関する商品です。

新商品の企画や開発は商品のリニューアル及びその他サービスの充実などに顧客の声を反映するため、外部機関を使用して満足度調査等を定期的に行っているそうです。

※有価証券届出書引用

メディカルケアセールス事業では、医薬品分野における自社ブランドの商品の通信販売に加えて、調剤薬局店舗の運営及び医療プラットフォームサービスの提供を行っています。

自社ブランドの医薬品や医薬部外品、漢方医薬品を自社通販サイトやテレビのインフォマーシャル広告など、各種販売促進手法を組み合わせ一般消費者向けに販売しています。

同社が取扱う商品ジャンルは医薬品・医薬部外品です。主な商品は「ホワイピュア」「ホワイピュア 薬用美白クリーム」「トンデケア」「生漢煎®防風通聖散」「生漢煎®八味地黄丸」を販売しています。

この他、調剤薬局店舗を運営し近隣病院から発行された処方箋に基づく調剤を行っています。

顧客サービスプラットフォームである「速薬」アプリを提供しており、顧客はアプリを通じて処方箋を薬局に事前に送信することで、薬局で待たずに薬を受け取ることができます。

2020年4月10日から厚生労働省から新型コロナウイルス感染症の拡大抑制の目的で「オンライン診療」に関する事務連絡が発出されており、初診から電話やWEB面談等の情報通信機器を用いた服薬指導の実施と医療用医薬品の宅配が可能だそうです。同社も行っています。

※有価証券届出書引用

ヘルスケアマーケティング事業では、主に健康食品をはじめとするヘルスケア商品に関する広告代理業及び卸売業を展開しています。

広告代理業ではヘルスケア商品を取扱う法人顧客の商品販売促進支援として、商品の特性やブランドイメージに応じて著名人等を起用した広告宣伝により、商品のプロモーション効果の最大化を図っているそうです。

卸売業では自社ブランドの健康食品や顧客のヘルスケアに関する商品を、問屋等の同社の持つ多様な流通チャネルを活用してドラッグストア等の小売店に販売しています。

また、ヘルスケアセールス事業で培った販売促進のノウハウを活用して、顧客のマーケティング支援を行うそうです。

ジェイフロンティア(2934)の企業財務情報と配当性向

| 回次 | 第11期 | 第12期 |

| 決算年月 | 2019年5月 | 2020年5月 |

| 売上高 | 6,125,810 | 7,106,147 |

| 経常利益 | 367,300 | 174,412 |

| 当期純利益 | 6,129 | 96,373 |

| 資本金 | 26,377 | 26,377 |

| 純資産額 | 745,516 | 842,765 |

| 総資産額 | 1,909,239 | 2,032,492 |

| 1株当たり純資産額 | 194.13 | 219.25 |

| 1株当たり当期純利益金額 | 1.60 | 25.12 |

| 自己資本比率(%) | 39.0 | 41.4 |

| 自己資本利益率(%) | 0.8 | 12.2 |

| 株価収益率(倍) | – | — |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 13,993 | 218,298 |

| 投資活動によるキャッシュ・フロー | △62,641 | △165,103 |

| 財務活動によるキャッシュ・フロー | 130,488 | △99,096 |

| 現金及び現金同等物の期末残高 | 947,717 | 901,816 |

- 売上高6,568,950千円

- 営業利益1,007,913千円

- 経常利益1,014.430千円

- 四半期純利益660,069千円

同社は健康・美容・医療医薬の分野に特化し自社ブランド商品の売上拡大に向けて、インフォマーシャル広告やインターネット広告等の広告投資を積極的に実施しています。

また、近年健康食品等メーカーのEC化ニーズも高まっていることから、SNSを活用した広告や著名人等の起用による販促支援等の、マーケティング支援業務も引き続き強化しているそうです。

さらに新規事業として調剤薬局では、新型コロナウイルス特例措置の一環として2020年4月10日付で厚生労働省から発出された事務連絡に基づき、電話等による遠隔服薬指導と処方箋医薬品の宅配事業を開始しています。

ジェイフロンティア(2934)の株主状況とロックアップについて

会社設立は2008年6月10日、東京都渋谷区渋谷二丁目9番9号に本社を構えます。社長は中村篤弘氏(1980年7月09日生まれ)、株式保有率は59.31%(2,467,000株)です。従業員数45人で臨時雇用者8人、平均年齢37.2歳、平均勤続年数2.1年、平均年間給与5,572,000円です。

セグメント別の従業員数はヘルスケアセールス事業20人(臨時0人)、メディカルケアセールス事業4人(臨時6人)、ヘルスケアマーケティング事業11人(臨時0人)、全社共通10人(臨時2人)です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 中村 篤弘 | 2,467,000株 | 59.31% | ○ |

| 篤志 | 1,000,000株 | 24.04% | ○ |

| 竹尾 昌大 | 470,000株 | 11.30% | × |

| 古川 一輝 | 191,850株 | 4.61% | × |

| 金田 大 | 10,000株 | 0.24% | × |

| 柴田 恭志 | 10,000株 | 0.24% | × |

| 三浦 弘人 | 5,000株 | 0.12% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である中村篤弘、当社株主である株式会社篤志、当社新株予約権者である小山孔司及び保成久男は、主幹事会社に対し、元引受契約締結日から上場日後90日目(2021年11月24日)までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年11月24日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けは2,000株を上限として従業員持株会(ジェイフロンティア社員持株会)が引受けることになっています。

また、上場前の第三者割当等による募集株式等の割当等に関し、割当を受けた者との間に継続所有等の確約を行っています。

ジェイフロンティア(2934)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲は3,950円~4,190円に決定し、上限は想定発行価格4,120円を70円上回っています。健康食品系のIPOはたまに資金が集中することもありますが、基本的にはあまり人気が見込めません。

Eコマース関係のIPOと考えれば需要は見込めると思いますが、同社の場合は吸収金額が最大36.9億円と荷もたれ感があります。

買われる材料としては業績の急拡大や速薬アプリの収益化、オンライン診療などがあてはまりそうです。さらにIPOが少ない時期の上場となっている事なども初値に影響がありそうです。

修正値5,000円前後

※注目度B

大手予想では利益こそ見込める予想値が出ていますが、あまり積極的に買われる感じではなさそうです。

ベンチャーキャピタル出資ありませんが、新株予約権は一部の株主を除いて売却が可能です。また、ロックアップ率が弱く竹尾昌大氏が保有する株式が市場に出てくる可能性も某情報では指摘がありました。

業績は2022年5月期の単独業績予想が出ており、売上104.97億円となり前期比23.60%増、経常利益8.17億円となり前期比20.32%増となります。

四半期利益は5.23億円となり前期比23.35%増を見込みます。2桁増の増収増益はインパクトがあります。

またEPS118.69からPERは35.30倍、BPS998.58からPBR4.20倍になります。類似企業比較では上値を期待できる水準のようですが強気とまでは言えないようです。

多少、上場ゴール感があるようなので売り抜けたい株主が売りきるまで株価が上がらないかもしれません。業績自体は好調ですが上場時の内容が良いとは言えないようです。

私もIPOに当選したら初値売却をしたいIPOです。コロナ禍のため、オンライン診療が注目される期待も少なからずあるようです!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 680,000株 | 85.00% |

| みずほ証券 | 32,000株 | 4.00% |

| 野村證券 | 32,000株 | 4.00% |

| SMBC日興証券 | 24,000株 | 3.00% |

| 東海東京証券 | 4,000株 | 0.50% |

| 藍澤證券 | 4,000株 | 0.50% |

| 岩井コスモ証券 | 4,000株 | 0.50% |

| 東洋証券 | 4,000株 | 0.50% |

| 松井証券 | 4,000株 | 0.50% |

| マネックス証券 | 4,000株 | 0.50% |

| 水戸証券 | 4,000株 | 0.50% |

| 楽天証券 | 4,000株 | 0.50% |

主幹事のSBI証券からの申込みを徹底しておきましょう。IPOチャレンジポイントの話題で今回も賑わいそうです。

株価設定が高く株数もそこそこあります。また上場規模がやや大きいため微妙なIPOになりそうです。

IPOルールは下記記事でまとめています!200株セット当選でしょうか?

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

資金不要でIPO抽選に参加できる証券会社は野村證券ですよね。この他、松井証券

抽選に申込むだけなので当選してから入金を行えばOKです。下記記事が参考になると思います!

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

また、未上場株式への投資をお考えの方はCAMPFIRE Angelsで最大3,000円分のAmazonギフト券が貰えます。始まったばかりのキャンペーンなので殆どの方が対象となるはずです。

先着1,000人となっているため急いだほうがよいと思います。詳しくは下記記事でまとめています。

CAMPFIRE Angels(キャンプファイヤーエンジェルス)でキャンペーンが始まりました。口座開設でAmazonギフト券が1,500円分貰えます。 さらにアンケート回答で1,000円追加で貰え、LINE友達追加で50 …

ジェイフロンティアのIPOチャレンジポイントボーダーラインを考察!

SBI証券が過去に主幹事を行ったデータを集めて表にしてみました。当選ボーダーラインも調べているのでよかったら参考にしてください。今回の上場は公開株数とオーバーアロットを含め880,000株となっています!

SBI証券が主幹事を行ったIPOのデータを上記記事でまとめてみました。

直近上場のIPOは値崩れ傾向にあるため今回はポイント利用者が少ないと考えています。もちろん当選ボーダーラインも下がるでしょう。それにネガサ株のため資金を用意できない方も一定数いる気がしています。

上記表ではアイ・パートナーズフィナンシャル(7345)くらいまでは何とか満足いく利益が出ていると思います。その後は厳しい状況だと思います。BCC(7376)は565Pを使って20.5万円の利益です。

これは過去にSBI証券が行ったキャンペーンも関係していると考えられます。私もポイントを使えずにいます。

また、SBI証券グループのSBIネオトレード証券でもIPO取扱いが行われると思います。こちらも資金不要でIPO抽選に参加できます。

抽選に参加できるところからは積極的に申込んでおきたいと思います。申込み数で勝負でしょうか!

タイアップ特典が付いているためよかったら現金2,000円をいただいて下さい。詳しく下記記事で説明しています。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 北の達人コーポレーション(2930) | PER59.45倍 | PBR14.52倍 |

| ファンケル(4921) | PER53.99倍 | PBR6.25倍 |

| ピアラ(7044) | PER16.65倍 | PBR3.02倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年2月14日~2027年2月13日 | 131,000株 | 152円 |

| 2019年9月30日~2029年9月29日 | 191,850株 | 249円 |

ストックオプション(新株予約権)は322,850株の全てが行使期限を迎えています。ただし売却できない株主もいます。

ベンチャーキャピタル出資はありません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ジェイフロンティア(2934)IPOの評価と申し込みスタンスまとめ

ジェイフロンティアのIPOは大きな利益は狙えない気がしています。今期の業績予想と来期業績予想がわかれば投資しやすいと思います。

※ジェイフロンティア公式サイト引用

同社は健康・美容・医療医薬の分野で事業展開を行っています。個人的には、処方薬医薬品を含む医薬品及び医薬部外品の通信販売事業を行うメディカルケアセールス事業に期待したいです。

主力は健康食品なので既に安定している気がします。リピーター次第かもしれませんね。

売上高の約90%は自社ブランド商品の通信販売事業によるものとなっていました。定期購入サービスを利用する顧客に支えられているそうです。自社ブランド商品は酵水素328選シリーズやホワイピュア、トンデケア、JFDになります。

2019年3月に「酵水素328選生サプリメント」の広告表現で消費者庁から措置命令を受けています。これが利益押し下げ要因のようですね。2020年3月に課徴金納付命令を受けています。

今でも「酵水素328選シリーズ」が同社の大きな売上を占めているためIPOとしてどうなんでしょうね。waqoo(ワクー)みたいに初値が伸びない可能性があります。

上場規模や株価設定だとグラフィコ(4930)あたりが参考になりそうです。グラフィコみたいに初値が飛ぶことはないでしょう。なんだか最後にイメージが悪くなりました。

健康食品等の販売は参入障壁が低く競合も多いため微妙だと思います。色々と材料があるため楽しみながら投資を行ってみたいと思います!

急げ!ワラシベで口座開設を行うとAmazonギフト券が2,000円分貰えます。まだ枠が残っているようなので急いだほうがよいでしょう。※8月31日までこのまま継続するようです

この他、色々と作戦を練っているようです。8月公開の六本木大型案件は利回り20%になるようです。この企業はワクワク感があると思います。

WARASHIBE(ワラシベ)で会員登録キャンペーンが行われます。口座開設だけでAmazonギフト券2,000円分が貰えるため興味がある方は急いで申込を行ったほうがよいでしょう。先着1,000名という条件が設定されていま …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。