全研本社(7371)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め公開株数3,280,200株、オーバーアロットメント492,000株です。上場規模は想定発行価格1,290円から計算すると約48.7億円になります。

当選しやすいIPOのため参戦しておきたいと思います!

※全研本社公式サイト引用

IT系の企業となっていますが、業種が「情報・通信業」ではなく「サービス業」となっています。

コロナ禍で不発となった事業もあるようですが成熟感ある企業のため業績に安定感があるようです。設立から42年を超え2021年7月で43年になります。老舗感漂う企業のようです。

目論見を見ていても言いまわし方に老舗感が出ています。IT事業で長年継続できていることだけでも評価できると思います。

競合も多く主力事業を展開するインターネット広告市場では、今後も新たな企業の参入などが相次ぎ競争の激化が予測されると思います。

語学事業では新型コロナウイルス感染症の影響により対面型の研修の実施が難しい状況が継続しているためオンラインに切り替えているようです。

調べた感じでは人気高騰とはならないと思いますが、初値1.2倍~1.5倍を狙うことができれば成功でしょう。では内容を確認してみたいと思います!

全研本社(7371)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | インターネットを利用する各種デジタルメディアの企画・開発・制作・運営管理・コンサルティング業、語学教室・研修等の企画・開催・運営、不動産賃貸業、これら附帯関連する一切の業務 |

| 上場日 | 6月16日 |

| ブックビルディング期間 | 5月31日~6月04日 |

| 想定価格 | 1,290円 |

| 仮条件 | 1,290円~1,350円 |

| 公開価格 | 1,350円 |

| 初値結果 | 1,506円(公開価格1.12倍) |

| 企業情報 | https://www.zenken.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額702,080千円については、運転資金(①プラットフォーム開発費、②広告宣伝費、③人材採用費及び人件費)に充当する予定です。

①プラットフォーム開発費

ITセグメントにおいて、インドの大学生を日本企業に紹介する海外IT人材事業を展開しております。当該事業では、インドのIT都市ベンガルールの上位大学と提携し、学生を日本の企業へ紹介する事業を展開しております。(プラットフォームの開発費として50,000千円充当する予定)

②広告宣伝費

前述の海外IT人材事業のプラットフォーム開発後、2023年6月期に当該サービスの広告宣伝費として150,000千円を充当する予定です。

③人材採用費及び人件費

ITセグメントの売上高の約8割を占めるコンテンツマーケティング事業では、クライアントの特徴や強みを明らかにするWEBの集客メディアを制作・運用し、目的が明確な「意欲ある」ユーザーに訴求しております。(コンテンツマーケティング事業の更なる成長に向けた営業人員、メディアの制作人員の増強や、その他事業の成長を図るため、採用費及び人件費の一部として502,080千円を充当する予定)

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 600,000株 |

| 売出株数 | 2,680,200株 |

| 公開株数(合計) | 3,280,200株 |

| オーバーアロットメント | 492,000株 |

| 上場時発行済み株数 | 11,810,000株(公募分を含む) |

| 想定ベースの時価総額 | 約152.3億円 |

| 幹事団 | みずほ証券(主幹事) SMBC日興証券 SBI証券 楽天証券 三菱UFJモルガン・スタンレー証券 岡三証券 マネックス証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 |

全研本社(7371)上場評判とIPO分析

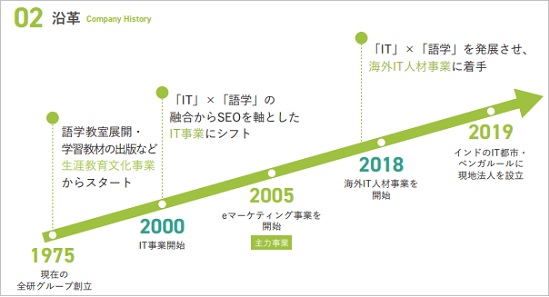

想定発行価格1,290円を基に吸収金額を算出すると約42.3億円となり、オーバーアロットメントを含めると約48.7億円規模の上場となります。株数が多く当選しやすそうです!全研本社の創業者である吉澤信男は、戦後モノがない時代から高度経済成長期にかけ「この国の経済を発展させる次の鍵は、次世代の子供たちの教育である」と予見したそうです。

そこで1975年に「ワールドミネル株式会社」を創業し、子供英会話や学習塾、ビジネスパーソン教育と「生涯教育文化事業」を推し進め、1978年に学習教材の出版を目的に設立した「ワールド出版株式会社」を存続会社とし、1988年12月に合併し全研本社株式会社に商号を変更したそうです。

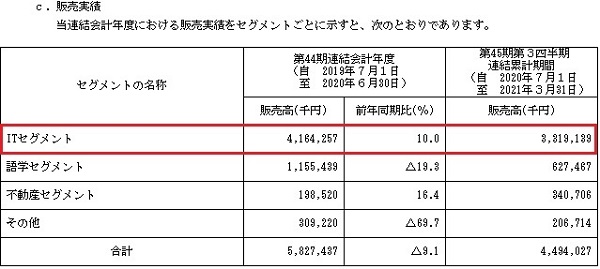

グループ企業は全研本社と連結子会社2社、非連結子会社4社の計4社で構成されています。ITや語学、不動産を事業セグメントとしています。

ITセグメントではコンテンツマーケティング事業、メディア事業、AI事業を展開しており、語学セグメントでは法人向け語学研修事業、英会話スクール事業、留学斡旋事業、日本語教育事業を展開しています。

主力事業は売上から考えるとITセグメントになると思います。その中のコンテンツマーケティング事業では、クライアントの特徴や強みを明らかにするWEBの集客メディアを制作・運用し、目的が明確な「意欲ある」ユーザーに訴求しています。

※有価証券届出書引用

当該ユーザーは自らWEBでキーワード検索を行い、ユーザー自身の目的やニーズに合った商品・サービスに関する情報を収集しているため、コンバージョンに至る可能性の高い見込み客であると想定されるそうです。

提供するWEBの集客メディアは、クライアントに対して当該「意欲ある」ユーザーの送客を行うため、クライアントは営業人員に頼らない効率的な営業活動が可能となっています。

同社はクライアントに対して「意欲ある」ユーザーの送客に向けた、WEBの集客メディアのコンサルティング・制作・編集・運用までをワンストップで提供し、メディア制作費及び運用費を主な収益として得ています。

2017年6月期より収益性の高いメディアの運用に注力しており、2020年6月期では年間で500を超えるメディアを公開するとともに1,200を超えるメディアを安定的に運用しています。(平均継続期間36ヶ月)

なお、クライアントの属性としては「美容」「医療/健康関連」「住宅関連」「学校/資格関連」といった個人の関心が高いBtoCの業種を中心としつつも、直近ではBtoBの業種にも事業展開を図っています。

また、クライアントの地域に関しては首都圏に限らず地方への展開も進めているそうです。

※有価証券届出書引用

メディア事業は、美容業界に特化した求人を紹介する「美プロ」や商材の需要・供給を仲介する「健康美容EXPO」などのメディアを運営しています。当事業は、クライアントからの各メディアへの広告料を主な収益としています。

AI事業は、AIを活用しクライアントがユーザーとの1to1コミュニケーションを可能とするチャットボット「sAI Chat」、ユーザーの入力した自然文を適切に捉え最適な回答を提示する「sAI Search」というサービスを主に提供しています。

初期導入費用と月額運用費を主な収益としています。

※有価証券届出書引用

語学セグメントの主な事業コンテンツとしては、グローバル・インバウンド(日本国内における国際化)に向けて事業展開を推進しています。

法人向け語学研修事業、英会話スクール事業、留学斡旋事業、日本語教育事業などがあります。

不動産セグメントでは、同社が所有するオフィス用ビル「全研プラザ」及び「Zenken Plaza Ⅱ」の賃貸をしています。

全研プラザと「Zenken Plaza Ⅱ」は、新宿駅から徒歩5分という好立地にあるそうです。全研プラザは1階~10階の764坪をまとめて貸し出しています。

また、「Zenken Plaza Ⅱ」は、1フロア約50坪のスペースを10フロア分貸し出すことが可能だそうです。不動産賃料を主な収益としています。

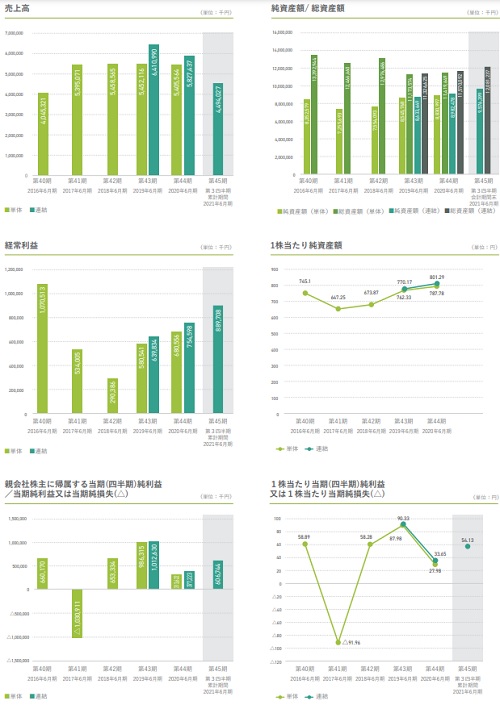

全研本社(7371)の企業財務情報と配当性向

| 回次 | 第43期 | 第44期 |

| 決算年月 | 2019年6月 | 2020年6月 |

| 売上高 | 6,410,990 | 5,827,437 |

| 経常利益 | 639,834 | 754,598 |

| 親会社株主に帰属する当期純利益 | 1,012,630 | 377,223 |

| 包括利益 | 1,017,990 | 371,249 |

| 純資産額 | 8,633,649 | 8,982,478 |

| 総資産額 | 11,326,625 | 11,570,092 |

| 1株当たり純資産額 | 770.17 | 801.29 |

| 1株当たり当期純利益金額 | 90.33 | 33.65 |

| 自己資本比率(%) | 76.2 | 77.6 |

| 自己資本利益率(%) | 12.5 | 4.3 |

| 株価収益率(倍) | – | — |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 857,036 | 702,639 |

| 投資活動によるキャッシュ・フロー | 510,764 | △450,129 |

| 財務活動によるキャッシュ・フロー | △2,750,031 | △147,438 |

| 現金及び現金同等物の期末残高 | 2,128,220 | 2,233,291 |

- 売上高4,494百万円

- 営業利益861百万円

- 経常利益889百万円

- 親会社株主に帰属する四半期純利益606百万円

当期では新型コロナウイルス感染症の影響による事業者の営業自粛等により、インターネット広告業の売上高が落ち込んでいましたが、第2四半期以降回復基調となり、第3四半期にかけて回復傾向でした。

しかし緊急事態宣言の再発令や、変異ウイルスの拡大、ワクチン普及の遅れ等の懸念材料を抱えており、依然として先行きは不透明な状況にあります。引き続き当該市場では、動画広告市場の拡大やスマートフォンを中心としたデバイスの多様化、SNSの普及等、広告主のターゲットとするユーザーに対し、適正にアプローチできる広告サービスが期待されているそうです。

語学セグメントが属する語学教育業界では、新型コロナウイルス感染症の影響を大きく受け対面型の研修等は難しい状況が継続しています。

各国政府による外出制限や渡航制限などの措置が継続されており、留学生の出入国に関しても厳しい状況が続いています。そのため、対面型の法人向け語学研修事業、英会話スクール事業を中心に「新しい生活様式」に対応すべく事業活動を継続しているそうです。

全研本社(7371)の株主状況とロックアップについて

会社設立は1978年7月14日、東京都新宿区西新宿六丁目18番1号に本社を構えます。社長は林順之亮氏(1965年7月20日生まれ)、株式保有率は14.12%(1,738,900株)です。従業員数392人で臨時雇用者99人、平均年齢36.4歳、平均勤続年数5.4年、平均年間給与4,346,000円です。連結従業員数は419人になり臨時雇用者103人となっています。

連結のセグメント別従業員数はeマーケティング事業本部316人(臨時44人)、リンゲージ事業本部48人(臨時54人)、管理本部他28人(臨時1人)、株式会社サイシード27人(臨時4人)、ダイレクトイングリッシュ・ジャパン株式会社0人(臨時0人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 吉澤 信男 | 8,515,900株 | 69.15% | ○ |

| 林 順之亮 | 1,738,900株 | 14.12% | ○ |

| 松島 征吾 | 340,300株 | 2.76% | ○ |

| 本村 建 | 161,100株 | 1.31% | ○ |

| 松尾 陽二 | 151,100株 | 1.23% | ○ |

| 鷲谷 将樹 | 129,600株 | 1.05% | ○ |

| 上奥 由和 | 126,100株 | 1.03% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である吉澤信男、当社株主である林順之亮、松島征吾、保科衛、小室博人、鈴木徹、松尾陽二、本村建、上奥由和及び鷲谷将樹は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2021年12月12日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年12月12日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また親引けは行われません。

全研本社(7371)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件は想定発行価格を下限にして1,290円~1,350円に決定しました。これにより吸収額が最大で約48.7億円となり時価総額は152.3億円になります。

この規模だと機関投資家の参戦が期待できそうです。前期はコロナの影響により減収減益となっていますが、今期は回復していることから一時的な減収だったと推測できます。

修正値1,700円~2,100円

※注目度B

2021年6月期の連結業績予想では売上61.41億円となり前期比で5.39%増、経常利益12.85億円となり前期比70.42%増を見込んでいます。

四半期利益は8.66億円となり前期比129.71%増と急回復となる予定です。EPS77.13からPERは17.50倍、BPS893.67からPBRは1.51倍になります。株価設定は割安と言えそうです。

IPOでは人気の事業を手掛けており「ITセグメント」が今後も同社の業績を牽引するようです。祖業の語学事業は不振となっていますが、不動産事業の安定した収入により相殺できるとのこと。

また財務体質が非常によいためほぼ無借金で経営できているようです。そう考えると倒産リスクが低くなるため幅広い投資家層を呼び込みそうです。

2021年6月期は営業利益と経常利益が12億円台となっていることから成長期待が高まっているようです。来期予想で四半期利益が10億円を超えてくれば株価も右肩上がりになる可能性もありそうです。

成長スピードからある程度高い株価まで許容範囲になりそうです。機関投資家の参戦状況により初値がより上振れとなる可能性もある気がしています。

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 2,853,800株 | 87.00% |

| SMBC日興証券 | 98,400株 | 3.00% |

| SBI証券 | 98,400株 | 3.00% |

| 楽天証券 | 98,400株 | 3.00% |

| 三菱UFJモルガン・スタンレー証券 | 49,200株 | 1.50% |

| 岡三証券 | 49,200株 | 1.50% |

| マネックス証券 | 32,800株 | 1.00% |

公開株数が多いため当選を狙うのであれば平幹事からの申込みも有効だと思います。みずほ証券主幹事のためPayPay証券でもIPO取扱いの期待があります。なぜなら、LINE証券がIPOを取扱うことを発表したためPayPay証券でも取扱いが行われる可能性が高いと思います。

LINE証券は野村證券からの委託になると思います。大和証券はコネクトなので大手証券で委託経由のIPO抽選がいよいよ本格化しそうです!!

LINE証券はIPOルールがまだ発表されていないため発表後に詳細をまとめたいと思います。PayPay証券とコネクトは下記記事でまとめています。

PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。 メディアで取り上げられたこと …

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

ちなみにSBI証券が主幹事を行った場合はSBIネオモバイル証券とSBIネオトレード証券でIPOの取扱いが行われる期待があります。SBI証券はネット証券最大規模の力を活かして多角的に攻めている気がします。

SBIネオモバイル証券はTポイント投資ができるため個人的に助かる証券会社です。まだTポイント投資で負けたことありません!含み損でも決済しないだけですけどね。

IPOルールは下記記事でまとめています。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

どの企業も若年層だとIPOに当選しやすい独自ルールを採用してきているため、皆さんも優遇される可能性があると思います!

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| フルスピード(2159) | PER16.4倍 | PBR1.5倍 |

| Speee(4499) | PER70.68倍 | PBR9.09倍 |

| ソウルドアウト(6553) | PER57.15倍 | PBR5.73倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年7月03日~2028年7月02日 | 1,097,500株 | 42円 |

| 2021年4月02日~2029年4月01日 | 8,500株 | 42円 |

ストックオプション(新株予約権)は上場時点で1,106,000株の全てが行使期限に入ります。ただし上場後1年を経過するまでの行使期間は20%になっています。

上場後2年を経過するまでの行使期間は50%、上場後2年を経過した日以降の行使期間は100%の条件付きになります。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。全研本社(7371)IPOの評価と申し込みスタンスまとめ

全研本社のIPOはマザーズ上場なので公開価格を超えてくると考えています。しかも当選しやすいIPOなので複数株の当選も狙えると思います。利益面に不安はあると思いますが、仮条件発表後に最終的なスタンスを決定したいと思います。

※全研本社公式サイト引用

ベンチャーキャピタル出資はありませんが、新株予約権を調べると潜在株式数は1,106,000株で発行済株式総数11,210,000株の9.9%に相当するそうです。割合はそこそこあるようですね。

同社によれば、新型コロナウイルス感染症の世界的な感染拡大の影響により、一部の業種・業界においては広告予算削減の動きがでているものの、広告市場におけるデジタル化の流れは続いていくものと判断しいるそうです。

IT系の企業では似たような内容が多いため、世界的に広告市場の多角化はあってもデジタル化の流れは止まらないようです。

わかりきったことだと思いますが、全研本社にも追い風が吹いているのか業績予想が出てから考えたいと思います。

株数が多いため積極的に参戦すれば100株くらいは当選すると考えています。担当者経由で頼み込むほどの銘柄ではないでしょう。

超得!!FXトレード・フィナンシャルで口座開設を行うだけで3,000円貰えます。さらに対象通貨ペア新規1取引を行うと7,000円がプレゼントされます。

合計で1万円を貰うことができるため、まだ参加していない方はお得だと思います。スプレッドはドル円で0.1銭なので業界でも最狭となっています。またタイアップ特典もよかったら頂いてください。

FXトレード・フィナンシャル(FXTF)さんとタイアップをさせていただくことになりました。特典を利用することで何処よりもお得に口座開設ができると思います。口座開設費用などは一切かかりません。MT4の利用も完全無料 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。