ワンダープラネット(4199)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は大和証券が務め公開株数189,300株、オーバーアロットメント28,300株です。上場規模は想定発行価格2,410円から計算すると約5.2億円になります。

ベンチャーキャピタル(VC)出資も多いようですが、上場規模が小さいため人気化しそうです!

※ワンダープラネット公式サイト引用

日本市場と海外市場をターゲットにしたスマートデバイス向けアプリとゲームの企画や開発などを行っている企業です。普通に考えると上場1日目は初値付かずになると思います。

目論見によれば2020年のゲーム市場全体は全世界で1,593億ドル(約17兆円)、2023年には2,179億ドル(約23兆円)の市場に成長するそうです。

同社はモバイルゲームにを取扱っていることから、ゲーム市場の拡大と共に業績が拡大の余地がありそうです。直近でも赤字から黒字転換しているため実績を伴っていると思います。

さらにコロナ禍による巣ごもり需要も後押ししていると考えられます。未成年による高額課金問題等が社会的な問題となっていますが市場全体は拡大し続けています。

ワンダープラネットの問題点はスマートデバイス向けのゲーム業界を取り巻く環境変化やヒットタイトルが出なくなることでしょう。競合も多い世界ですがIPOでは文句なしの人気となりそうです。

ワンダープラネット(4199)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | エンターテインメントサービス事業 |

| 上場日 | 6月10日 |

| ブックビルディング期間 | 5月25日~5月31日 |

| 想定価格 | 2,410円 |

| 仮条件 | 2,410円~2,560円 |

| 公開価格 | 2,560円 |

| 初値結果 | 4,115円(公開価格1.61倍) |

| 企業情報 | https://wonderpla.net/ |

| 監査人 | 有限責任監査法人トーマツ |

【手取金の使途】

上記の手取概算額113,500千円及び「1新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限67,964千円については、①新規開発タイトルに係る人件費・外注費として2021年8月期65,500千円(人件費19,400千円、外注費46,100千円)、2022年8月期76,500千円(人件費21,300千円、外注費55,200千円)、②借入金返済の一部として2021年8月期38,500千円に充当する予定であります。

なお、上記資金使途以外の残額は、将来における新規開発やユーザー獲得等の当社事業の成長に寄与する支出または投資に充当する方針ですが、当該内容等について具体化している事項はなく、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 139,300株 |

| 公開株数(合計) | 189,300株 |

| オーバーアロットメント | 28,300株 |

| 上場時発行済み株数 | 2,149,412株(公募分を含む) |

| 想定ベースの時価総額 | 約51.8億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 野村證券 マネックス証券 楽天証券 三菱UFJモルガン・スタンレー証券 東海東京証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 CONNECT(コネクト) |

ワンダープラネット(4199)上場評判とIPO分析

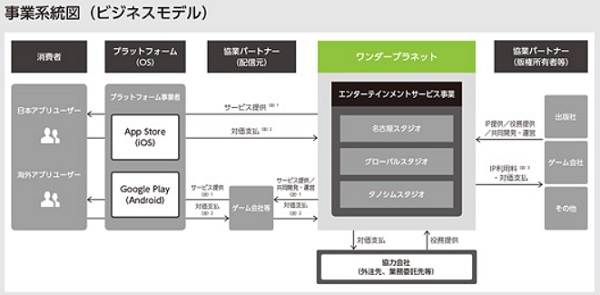

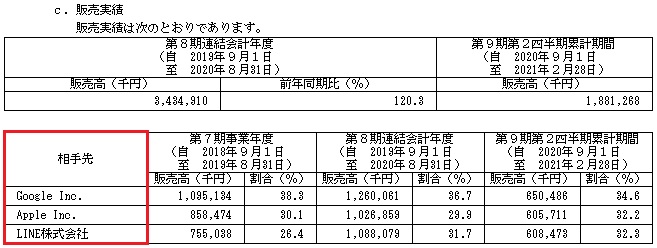

想定発行価格2,410円を基に吸収金額を算出すると約4.6億円となり、オーバーアロットメントを含めると約5.2億円規模の上場となります。同社はスマートフォンを中心としたスマートデバイス向けアプリ・ゲームの企画、開発、運営、販売を行うエンターテインメントサービス事業を主たる事業としています。「Apple Inc.」「Google Inc.」が運営するプラットフォーム等を通じてユーザーに提供しています。

IPOで人気が高いアプリやゲーム系の企業なので是非IPOに当選したいと考えています!

2012年9月に資本金10万円で設立されているため事業が当たった感じなのかな?と感じました。同社のように上場までたどり着ける企業は一握りだと思いますが凄いです。

ワンダープラネットが提供するタイトルは、ユーザーが無料でダウンロードして楽しむことができ、アプリ・ゲーム内での一部アイテムの獲得や機能拡張を行う際や、月額での課金が必要となるフリーミアムモデルとしており、課金により得られた金額が同社の収入となります。

同社が直接配信を行うサービスは、課金収入から協業パートナーへの収益分配額を控除した金額を売上高として計上しており、プラットフォームからは課金収入から手数料を除いた金額を受領しています。

一方で同社が「開発・運営等」を担当し協業パートナーが配信を行うタイトルは、契約に基づき協業パートナーから受領する金額を売上高としています。

サービス毎にリスクやリターンの見極めを行い、配信の方式や協業の内容を検討のうえ事業展開を行っているそうです。

※有価証券届出書引用

同社の特徴及び強みは、自社開発によるオリジナルタイトル及び、他社IPタイトルの日本国内及び海外での展開、他社開発によるIPタイトルの海外での展開を行っていることです。

企画・開発・運営のすべてを自社で一貫して行うことができる強みがあり、タイトルにかかるコストの多くを自社負担する必要がある一方で、得られる収益分配の割合も多くなるためヒット時に会社の成長に大きく寄与する特徴があります。

自社開発タイトル(IP)のファンのうち一定数をタイトルのユーザーとして獲得できる可能性があり、それらのファンに満足いただける企画・開発・運営を行うことができる強みがあると考えているそうです。

協業パートナーとの費用負担や役務分担、収益分配の内訳はタイトル毎に異なるものの、収益分配の割合がオリジナルタイトルに比べると低くなる一方で、費用負担が抑えられリスク低減できる特徴があります。

※有価証券届出書引用

他社開発タイトル(海外)では、同社オリジナルタイトルの展開市場拡大による収益性の向上が見込めます。

さらに、これまでの日本及び海外での配信経験により、他社が日本で実績があり海外未配信のタイトルを短期間で海外向けに開発を行い、リリース後も安定した運営を行うことができる強みがあると考えているそうです。

この他、IPを保有する協業パートナーへの収益分配が必要となるものの、新規開発と異なり開発費用が抑えられ、短期間でリリース可能である特徴があります。

※有価証券届出書引用

同社では独立した3つのスタジオ(名古屋スタジオ、グローバルスタジオ、タノシムスタジオ)でアプリ・ゲームの企画・開発・運営を行っているそうです。

名古屋スタジオは、自社開発タイトルの開発から運営まで全てを名古屋にて担っているスタジオであり、「クラッシュフィーバー」「ジャンプチ ヒーローズ」それぞれの日本版における新規開発及びリリース後の運営を行っています。

グローバルスタジオは、自社及び他社開発タイトル海外版の開発・運営を担っており、東京を拠点に開発・運営に係る業務を一貫して実施できる点が強みです。

海外売上高比率は2019年8月期に単体売上高の34%、2020年8月期に連結売上高の35%を占めています。

海外向けのタイトルにおいても、企画・開発からリリース後の運営・プロモーションの実施まで一貫して実施することで、日本版で培ったノウハウの活用やスピーディな展開が可能となっています。

タノシムスタジオは、2016年2月に子会社化し、2018年9月に吸収合併したタノシム株式会社のメンバーが中心となり、ゲーム以外の領域を含め協業パートナーとの新規チャレンジを担っているスタジオだそうです。

ワンダープラネット(4199)の企業財務情報と配当性向

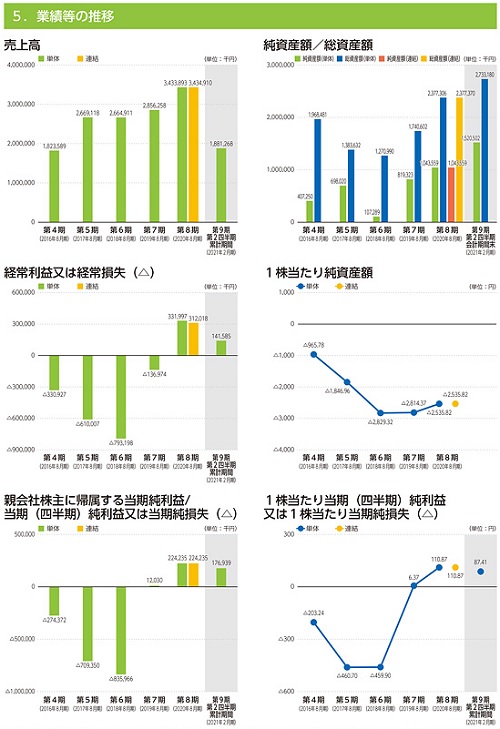

| 回次 | 第7期 | 第8期 |

| 決算年月 | 2019年8月 | 2020年8月 |

| 売上高 | 2,856,258 | 3,434,910 |

| 経常利益又は経常損失 | △136,974 | 312,018 |

| 親会社株主に帰属する当期純利益 | 12,030 | 224,235 |

| 包括利益 | – | 224,235 |

| 純資産額 | 819,323 | 1,043,559 |

| 総資産額 | 1,740,602 | 2,377,370 |

| 1株当たり純資産額 | △2,814.37 | △2,535.82 |

| 1株当たり当期純利益金額 | 6.37 | 110.87 |

| 自己資本比率(%) | 47.1 | 43.9 |

| 自己資本利益率(%) | 2.6 | 24.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △448,667 | 532,935 |

| 投資活動によるキャッシュ・フロー | 10,109 | △45,562 |

| 財務活動によるキャッシュ・フロー | 754,945 | △17,315 |

| 現金及び現金同等物の期末残高 | 593,779 | 1,063,838 |

- 売上高1,881,268千円

- 営業利益139,481千円

- 経常利益141,585千円

- 四半期純利益176,939千円

同社のエンターテインメントサービス事業はオリジナルタイトル「クラッシュフィーバー」のユーザー満足度向上に努め、日本国内のみでなく同タイトルの繁体字中国語版、英語版による海外展開も推進し中長期的な運営に取組んでいます。全世界のダウンロード数は1,200万を突破しユーザー数は引続き安定的な推移となっているそうです。

LINE株式会社との協業タイトル「ジャンプチ ヒーローズ」は日本版及び繁体字中国語版を配信しており、全世界のダウンロード数は1,100万を突破し、引続き堅調なユーザー数の推移となっています。

さらに、2020年9月にはサムザップとの協業タイトル「この素晴らしい世界に祝福を!ファンタスティックデイズ」繁体字中国語版の配信を開始し、ダウンロード数が100万を突破しユーザー数も底堅く推移しているそうです。この他、新規開発にも注力し中長期的な収益の拡大に向けた取り組みを行っているそうです。

ワンダープラネット(4199)の株主状況とロックアップについて

会社設立は2012年9月03日、愛知県名古屋市中区錦三丁目23番18号に本社を構えます。社長は常川友樹氏(1981年6月18日生まれ)、株式保有率は16.05%(375,000株)です。従業員数195人で臨時雇用者19人、平均年齢32.1歳、平均勤続年数3.2年、平均年間給与4,996,000円です。連結従業員の記載がないため単体と同じ人数だと考えられます。※連結子会社が存在しないため

セグメントはエンターテインメントサービス事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 常川 友樹 | 375,000株 | 16.05% | ○ |

| JAPAN VENTURES I L.P. | 278,700株 | 11.93% | ○ |

| 株式会社海外需要開拓支援機構 | 256,412株 | 10.97% | ○ |

| 石川 篤 | 225,000株 | 9.63% | ○ |

| グローバル・ブレイン5号投資事業有限責任組合 | 196,000株 | 8.39% | ○ |

| ユナイテッド株式会社 | 194,000株 | 8.30% | ○ |

| ジャフコSV4共有投資事業有限責任組合 | 150,000株 | 6.42% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、貸株人かつ当社の代表取締役である常川友樹、当社の取締役である石川篤及び久手堅憲彦は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年12月06日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨を合意しております。

また、売出人であるJAPAN VENTURES I L.P.、当社株主である株式会社海外需要開拓支援機構、グローバル・ブレイン5号投資事業有限責任組合、ユナイテッド株式会社、ジャフコSV4共有投資事業有限責任組合、西條晋一、LINE Ventures Japan有限責任事業組合、NVCC8号投資事業有限責任組合、ニッセイ・キャピタル6号投資事業有限責任組合、SMBCベンチャーキャピタル2号投資事業有限責任組合、日本アジア投資株式会社、及びみずほ成長支援投資事業有限責任組合は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出し及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通じて行う株式会社東京証券取引所での売却等を除く)を行わない旨を合意しております。

加えて、当社の新株予約権を保有する久手堅憲彦、佐藤彰紀、~省略~ その他113名は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年12月06日まで)のロックアップが付与されています。またベンチャーキャピタルなどに対しては売出価格の1.5倍以上で株式を売却できることになっています。ロックアップ期間は180日間です。

さらに新株予約権保有者にもロックアップ期間中、事前同意なしには売却できないことになっています。

この他、上場前の第三者割当等による募集株式の割当等に関し、割当を受けた者との間で継続所有等の確約を行っているそうです。

親引けは18,900株を上限として実施される予定となっています。従業員の福利厚生等を目的として実施されます。

【追記】

2021年5月13日発表の訂正有価証券届出書(新規公開時)を確認すると外部株主(VC等)のロックアップが180日から90日(2021年9月07日まで)に変更されていました。ご注意ください。

ワンダープラネット(4199)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が上振れし2,410円~2,560円となりました。吸収額は最大で5.6億円になり時価総額は55.0億円です。ゲーム関係のIPOは特に人気なので今回も高い初値期待ができそうです。

大手予想も初値2倍以上になると予想しています!!

修正値5,500円~6,500円

※注目度B

公開価格1.5倍以上でロックアップが外れVCの売り圧力が高まると思われています。しかし、さらに初値は上に向かうようです。バリエーション的には初値2.3倍でもいいみたいですがVCの動向が問題となっています。

ただVCの多くは売出し株に参加していないため高値で売りたいと考えているようです。どうなるのかわかりませんが公募組は爆益でしょう。

2021年8月期の単独業績予想は売上38.42億円で前期比11.9%増、経常利益4.84億円で45.8%増を見込みます。四半期利益は10.03億円で前期比347.2%増になるそうです。

EPS483.63からPERは5.29倍、BPS1,146.27からPBR2.23倍になります。

大きなヒット作はありませんが息の長いゲームはあります。大手予想ではVCが売り出すタイミング次第で初値はどうにでもなるような感じみたいです。

公開株数が少ないため公募組は初値売却でも大きな利益となるはずなので素直に頂いておきましょう!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 170,800株 | 90.23% |

| SBI証券 | 9,400株 | 4.97% |

| 野村證券 | 3,700株 | 1.95% |

| マネックス証券 | 1,800株 | 0.95% |

| 楽天証券 | 1,800株 | 0.95% |

| 三菱UFJモルガン・スタンレー証券 | 900株 | 0.48% |

| 東海東京証券 | 900株 | 0.48% |

大和証券主幹事で吸収金額が少ないため人気化しそうです。事業もIPO向きなので大きな利益が狙えそうです。大和証券の証券口座を開設している方は申込んでおきましょう。

また大和証券グループのCONNECT(コネクト)でも取扱いが行われるはずです。IPOのルールなどは下記記事でまとめてみたので参考になると思います。大和ネクスト銀行の口座を開設していれば資金移動が無料でできます!

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

この他、マネックス証券だと他の平幹事よりも当選しやすいでしょう。引受けた株数を完全平等抽選で配分しています。

野村證券は資金不要で抽選に参加できるためダメもとで申込んでおきましょう。誰かに当選しているため今回は自分に当選!?するかもしれません。

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

また、不動産投資型クラウドファンディングに興味があればビクトリーファンドで口座開設キャンペーンを行っています。知名度は低い企業だと思いますが、人気過ぎて投資できない企業よりも良いかもしれません。

メイン口座ではなくセカンド口座かな?と考えています。今月末までのキャンペーンになるため興味がある方は急いだほうがよいでしょう。利回りは類似企業よりも高く設定されています。

victory fund(ビクトリーファンド)でAmazonギフト券が貰えるキャンペーンが始まりました。不動産投資型クラウドファンディングを行う企業になりカチデベロップメントが運営しています。大型のファンド組成も多く …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| コロプラ(3668) | PER16.02倍 | PBR1.31倍 |

| gumi(3903) | PER13.34倍 | PBR2.12倍 |

| coly(4175) | PER19.04倍 | PBR9.95倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2015年8月29日~2023年8月28日 | 37,300株 | 120円 |

| 2017年11月19日~2025年11月18日 | 15,200株 | 1,000円 |

| 2018年2月19日~2026年2月18日 | 30,000株 | 1,000円 |

| 2018年8月31日~2026年8月30日 | 52,000株 | 2,500円 |

| 2019年8月31日~2027年8月30日 | 2,000株 | 2,500円 |

| 2020年8月31日~2028年8月30日 | 44,030株 | 2,500円 |

| 2021年8月31日~2029年8月30日 | 40,474株 | 2,500円 |

| 2022年8月17日~2030年8月16日 | 15,980株 | 2,500円 |

ストックオプション(新株予約権)は180,530株が行使期限を迎えます。母数が少なくロックアップも掛かるため上場時点で警戒するような株数ではなさそうです。

それよりもVC保有株が公開価格1.5倍を超えるほうに警戒したほうがよさそうです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ワンダープラネット(4199)IPOの評価と申し込みスタンスまとめ

ワンダープラネットのIPOは当選さえすれば儲かります!株価設定が高いため爆益でしょうね。ただ公開株数が少ないためプラチナ株だと言えそうです。普通に当たらないと思いますが、今回は当選できるかもしれませんよ?と思いながら抽選に参加しておきましょう。

※ワンダープラネット公式サイト引用

目論見を詳しく見ていてちょっと怖いかも?と思ったことがあります。

「クラッシュフィーバー」と「ジャンプチ ヒーローズ」の2本のタイトル売上が2020年8月期における売上高の95.0%、2021年8月期第2四半期累計期間において78.5%を占めています。

これってしばらくしたら業績が悪化する可能性がありますよね。東証1部上場のミクシィ(2121)のようにモンスターストライクが長く収益に結び付けばよいのですが、先のことはわかりません。

また、海外販売では契約上ほとんどが円建の回収となっているそうです。今後、海外市場での事業拡大を積極的に進めるとされているため、外貨建取引が増加した場合に為替が影響しそうです。

インターネット関連分野は新技術が激しいため新サービスの導入などの対応も必要になります。上場時点ではあまり気にしなくてよいと思います。

ストック・オプションによる潜在株式の合計は236,984株になり、発行済株式総数の11.3%となっていました。VC出資は1,100,412株あり、発行済株式総数の52.4%に相当するそうです。

IPOに当選した後の売り時も利益に大きく関係しそうなIPOとなっています。コロナの影響は現時点で軽微だそうです!

岡三オンラインさんとタイアップが始まりました。1回取引を行うと現金3,500円をプレゼントさせて頂くので、まだ口座開設を行っていない方はご検討ください。

資金不要でIPO抽選に参加することも可能です。詳しくは下記記事でまとめています!!

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。