ヤマイチ・ユニハイムエステート(2984)のIPOがスタンダード市場に新規上場承認されたのでご紹介したいと思います。人気が見込める銘柄ではありませんが当選はしやすそうです。

主幹事は野村證券が務め公開株数1,900,000株、オーバーアロットメント285,000株です。上場規模は想定発行価格950円から計算すると約20.8億円になります。

今の地合いだと厳しいかもしれませんが主幹事が野村證券なので多少安心感があります。

※ヤマイチ・ユニハイムエステート公式サイト引用

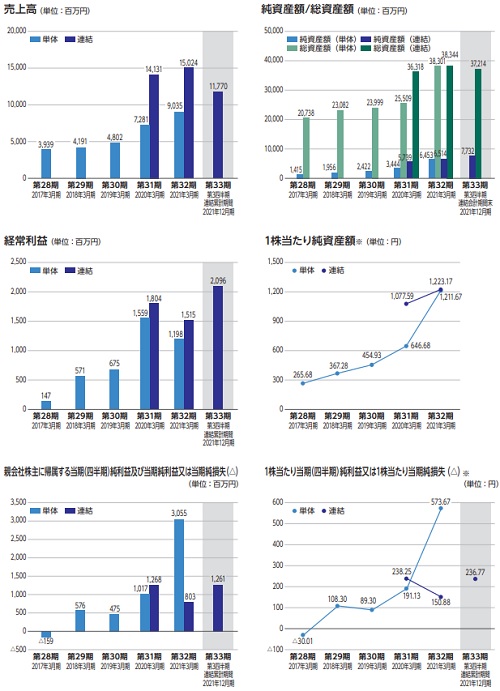

業績は前期売上が約150億円で四半期利益(当期純利益)が約8億円です。個人的に気になるのは和歌山県本社となっていることです。

2021年3月にユニハイムエステートを同社が吸収し企業規模を拡大しています。

素地からの不動産開発に強みを持つ企業になり、専門的知識と豊富な経験値を持ち合わせる企業となっています。

同社は独自性の高いアプローチとしてエリアや規模を問わず競争力を発揮できるものと考えているようです。このノウハウを活用して近畿圏でのプレゼンスを高め、首都圏へ営業エリアを拡大し成長を加速させる狙いがあるそうです。

コロナ禍でも売上は伸びているようなので評価できると思いますが、現状の環境的には不動産業はいまいち感があります!

ヤマイチ・ユニハイムエステート(2984)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月20日 |

| 市場 | スタンダード市場 |

| 業種 | 不動産業 |

| 事業内容 | 不動産の開発、売買、賃貸、管理及び仲介業 |

| ブックビルディング | 6月02日~6月08日 |

| 想定価格 | 950円 |

| 仮条件 | 900円~950円 |

| 公開価格 | 950円 |

| 初値結果 | 878円(騰落率-7.58%) |

| 企業情報 | https://www.yueg.co.jp/ |

| 監査人 | 仰星監査法人 |

| 手取金の使途 | 不動産開発・販売セグメントにおける戸建用分譲地の取得及び開発に係る運転資金として充当予定 |

| 項目 | 株数データ |

| 公募株数 | 1,700,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 1,900,000株 |

| オーバーアロットメント | 285,000株 |

| 上場時発行済み株数 | 7,026,000株(公募分を含む) |

| 想定ベースの時価総額 | 約66.7億円 |

| 幹事団 | 野村證券(主幹事) 大和証券 SMBC日興証券 三菱UFJモルガンスタンレー証券 SBI証券 あかつき証券 |

| 委託見込 | auカブコム証券 DMM.com証券 |

ヤマイチ・ユニハイムエステート(2984)の事業内容と上場に伴う評判を考察してみました

想定発行価格950円を基に吸収金額を算出すると約18.1億円となり、オーバーアロットメントを含めると約20.8億円規模の上場となります。和歌山県和歌山市で一般顧客向けの不動産仲介を取り扱う会社として設立され、その後、自社による不動産開発を基礎として宅地販売や戸建建築、不動産賃貸、分譲マンション販売を事業展開することで拡大してきた企業です。

現在は和歌山市周辺から大阪市を中心とする近畿圏全域へと主要な営業エリアを拡大しています。

同社グループはヤマイチ・ユニハイムエステートと連結子会社(株式会社ウェルネス・コート)の合計2社で構成されています。

特に地権者調整が複雑な素地(宅地開発が必要な農地等)からの開発プロジェクトの経験値が高く、自社で用地取得から宅地造成、そして売却または長期保有までフルラインでカバーしていることが最大の特徴になります。

※有価証券届出書引用

同社グループの不動産開発は「土地を起点とした発想」によるプロジェクトを構築しています。

そのため、中長期的なキャッシュ・フローが最大化する出口戦略に基づいて事業を推進し年度ごとに各セグメントの業績への寄与率が変動する特徴があるそうです。

また、ヤマイチエステート株式会社は2021年3月にユニハイムエステート株式会社を吸収合併し、社名を現在の「ヤマイチ・ユニハイムエステート株式会社」としたそうです。

読みにくいと感じていましたが、設立当初はヤマイチエステートだったことがわかりました。

※有価証券届出書引用

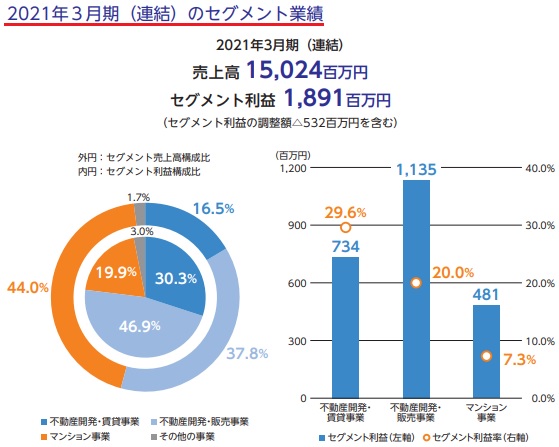

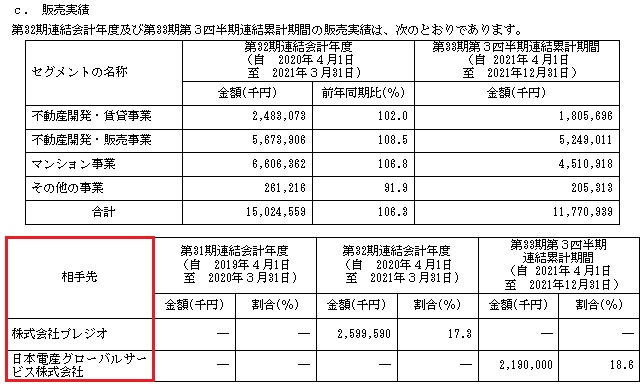

事業は開発した不動産の用途と収益形態に応じて「不動産開発・賃貸事業」「不動産開発・販売事業「マンション事業」「その他の事業」の4事業に区分されます。

不動産開発・賃貸事業は、主に賃貸用不動産の開発・取得及び賃貸を行う事業です。各不動産が生み出す長期的なキャッシュ・フローを投資判断の指標とし、共同住宅や商業施設、オフィスビル、駐車場等を保有しています。

不動産開発・販売事業は、主に住宅用地の開発・販売や企業向けの産業用地の開発・販売を行っています。また、住宅用地の分譲販売と併せて戸建住宅の一般建築請負を行っています。

※有価証券届出書引用

マンション事業は、主にファミリー層向け分譲マンションの企画開発及び分譲販売を行う事業であり一次取得者を主要顧客層としています。

自社ブランドとしてミドルクラス~アッパークラスをターゲットとした「ユニハイム」、ハイエンドブランドである「ユニハイムエクシア」を中心として展開しています。

その他の事業は、シニア向けマンションの賃貸・分譲・管理運営、訪問介護や居宅介護支援サービス、和食飲食店の運営及び温泉施設運営等により構成されています。

また、不動産関連ビジネスに付随して損害保険代理店業、同社保有地の太陽光発電による売電事業が含まれています。

手広く事業を行っていますが「不動産開発・賃貸事業」が全体利益の46.9%を占めることになっています。※2021年3月期(連結)

ヤマイチ・ユニハイムエステート(2984)の株主状況とロックアップについて調べました

会社設立は1989年6月12日、和歌山県和歌山市中之島1518番地中之島801ビル5階に本社を構えます。ただし実際の業務は大阪府大阪市中央区瓦町二丁目4番7号(新瓦町ビル1階)で行われています。社長は山田茂氏(1957年8月21日生まれ)、株式保有率は55.10%(2,989,800株)です。

従業員数79人で臨時雇用者2人、平均年齢41.7歳、平均勤続年数6.4年、平均年間給与5,425,000円です。連結従業員数は99人で臨時雇用者は45人です。

連結従業員数のセグメント別人数は不動産開発・賃貸事業8人、不動産開発・販売事業36人(臨時2人)、マンション事業19人、その他の事業16人(臨時40人)、全社共通20人(臨時3人)となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 山田 茂 | 2,989,800株 | 55.10% | ○ |

| Ys’ Assortment合同会社 | 1,500,000株 | 27.65% | ○ |

| ウィル・アセット株式会社 | 500,000株 | 9.22% | ○ |

| 堂村 眞由美 | 266,200株 | 4.91% | ○ |

| 大橋 一寛 | 20,000株 | 0.37% | ○ |

| 國定 主征 | 20,000株 | 0.37% | ○ |

| 山田 富雄 | 20,000株 | 0.37% | ○ |

上位株主には90日間(2022年9月17日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

新株予約権者保有者の島達也氏、天堀充信氏、岡本真征氏、清水敏光氏、園田賢志氏、伊藤由哉氏、今村共秀氏にもロックアップが90日間設定され期間中は基本的に売却できません。

親引けは25,000株を上限として従業員持株会が引受先となり行う予定です。ロックアップ率は高くなっています。

ヤマイチ・ユニハイムエステート(2984)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が900円~1,000円に決定しました。吸収金額は最大で20.8億円、時価総額66.7億円になります。

ヤマイチエステートは2020年4月に上場予定となっていましたが、新型コロナウイルス感染症の影響で2年越しの再承認となっています。上場タイミングとしては金利上昇局面から考えると良いとは言えません。

前回主幹事だった大和証券から野村證券に変更されていることもやや疑問です。子会社の吸収合併により企業規模は拡大していますが、IPOとしての人気はないようです。

地方の総合不動産となっていることも人気がない理由の一つだと思います。既に大手情報では投資家の関心が集まりにくいとの情報が出ています。

スタンダード市場への上場規模としても荷もたれ感があるサイズだと思います。

ベンチャーキャピタル出資がないことで公開株式以外の株流通は少ないと考えられますが、公開株式を買いたい投資家がいるのか?とその辺りも不安です。しかも減益予想がでています。

修正値900円~1,000円

直前予想900円

※注目度C

業績を確認すると2023年3月期の連結予想がでており、売上190.57億円で前期比0.63%減、経常利益21.04億円となり前期比17.55%減となっています。

四半期利益は12.80億円となり前期比20.10%減を予想しています。

公開価格が950円決定の場合の指標はEPS192.31からPER4.94倍、BPS1,544.81からPBR0.61倍になります。配当金は30円予定されており、配当利回り3.16%になります。株主優待の設定は現時点でありません。

3月が本決算のため上場時に配当目的で買う投資家は少ないでしょう。

しかも不動産業では配当利回りが高いとは言えません。どうせならプライム市場の高配当銘柄を買ったほうが安心感があると思います。

と言うことで個人的にはIPO抽選に消極的に参加したいと考えています!!

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 1,539,000株 | 81.00% |

| 大和証券 | 323,000株 | 17.00% |

| SMBC日興証券 | 9,500株 | 0.50% |

| 三菱UFJモルガン・スタンレー証券 | 9,500株 | 0.50% |

| SBI証券 | 9,500株 | 0.50% |

| あかつき証券 | 9,500株 | 0.50% |

公開株数が多いため当選確率は高そうです。野村證券からの申込みを中心に行っておきましょう。この他、LINE証券でも取扱いが行われると考えられます。

LINE証券は野村證券が主幹事を引受ける際に取扱いが見込まれます。IPOルールについては下記記事でまとめています。口座開設で3,000円分の株がタダで貰えるためお得です!

不動産業は金利上昇局面のため人気は見込めないかもしれませんが、類似企業と比較して割安であればある程度人気が見込めるかもしれません。あとは配当金が3.5%以上期待できれば拾われると思います。

LINE証券のIPOルールを徹底的にまとめました。そこであるデメリットにすぐに気が付いたため情報共有したいと思います。野村證券が取り扱うIPOをLINE証券で販売する流れになるため、抽選に参加できる機会が多いはずです。 …

アイフル子会社のAGクラウドファンディングと期間限定でタイアップをさせて頂くことになりました。口座開設だけでAmazonギフト券1,000円分をプレゼントしています。

私も口座開設を早速行い投資を行ってみたいと考えています。そろそろ口座開設完了となるはずです。詳細は下記記事にまとめています。

終了日は未定となっていますが短期間で終わるかもしれません!

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アズマハウス(3293) | PER7.38倍 | PBR0.36倍 |

| ファースト住建(8917) | PER6.64倍 | PBR0.44倍 |

| 和田興産(8931) | PER4.52倍 | PBR0.34倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年3月29日~2029年3月28日 | 99,900株 | 260円 |

ストックオプション(新株予約権)は99,900株が上場時に行使期限を迎えます。ただしロックアップ対象となる役員や従業員が複数人います。

また、補足として代表取締役社長の山田茂氏は2021年3月期時点で発行済株式総数の56.14%を保有しており、資産会社のウィル・アセット株式会社が保有する9.39%と併せて保有率が65.52%になるそうです。

ヤマイチ・ユニハイムエステート(2984)IPOの評価と申し込みスタンス!まとめ

ヤマイチ・ユニハイムエステートのIPOはあまり期待できないかもしれません。直近の同業者だとクリアル(2998)やストレージ王(2997)、ノバック(5079)などになります。人気化したのはクリアルだけです。

※ヤマイチ・ユニハイムエステート公式サイト引用

クリアルは不動産投資型クラウドファンディングを手掛ける企業になり、上場規模が同社の半分程度なので単純比較は難しそうです。この3社だとノバックのような展開になる可能性があります。

想定ベースの吸収金額が約20.8億円のため普通に考えると厳しそうです。今後、地合いが改善することに期待したいと思います。

ブックビルディング終了後に地合いが悪化することも考えられるため、損失を出したくない方はIPOに参加しないほうが良いかもしれません。

業績面のデメリットは、不動産引渡しのタイミングにより売上や利益の変動が考えられます。大型開発案件の有無や各不動産の完成・引渡しの時期により大きく依存します。

それと、有利子負債の割合を調べると2022年3月期第3四半期連結会計期間末時点で66.7%となっています。VC(ベンチャーキャピタル)保有株はなさそうなの上場後の売り圧力は低そうです!

TECROWD(テクラウド)でアマギフ3,000円が貰えるキャンペーンが行われていました。今回投資できなくてもこのシリーズが続いているので、今後もキャンペーンが継続されると思います。

利回りが高い不動産投資型のクラウドファンディング運営企業になります。利回り10%以上の案件もでます!

TECROWD(テクラウド)でAmazonギフト券(アマギフ)が3,000円分貰えるキャンペーンが行われています。定期的に開催されているためタイミングが合えば頂いておきましょう。 1口10万円から新興国の高利回り不動産に …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。