利回り不動産が不動産投資型クラウドファンディングを行うことを掴みました。そこで評判と評価をまとめ、投資を行ってよい企業なのか調べました。

メリットとデメリットについても深掘りし投資家目線でまとめています。さらに投資家の口コミを調べ人気がある企業なのか徹底的に情報を追求してみました。

※利回り不動産公式サイト引用

運営企業は株式会社ワイズホールディングスになります。本社が東京にあり、大阪や沖縄にも支店を持つ企業です。

取引先には上場企業をはじめ大手企業との取引が多く、信頼できる企業だと感じます。野村不動産や三井不動産リアルティ、住友不動産販売、三菱地所レジデンスなどの取引先があるとわかりました。

この事から同社を投資先に選択すると一定の信頼が付いてきそうです。また組成されたファンドを確認するとマスターリース契約による空室保証なども行われており、投資家リスクを軽減する仕組みも採用されています。

もちろん優先劣後出資を採用しているため、ファンド運用による損失が出た場合は「利回り不動産」が劣後出資割合に応じて、投資家より先に損失分を補填することになっています。

不動産投資型クラウドファンディングの場合は優先劣後構造を採用している企業が多く、投資先として安心できる仕組みとなっています。

そもそも不動産のプロが提供する投資商品になるため、ある程度リスクは軽減できているはずです!

- ファンドの利回りや運用期間など詳細をチェックしている

- 優先劣後とマスターリース契約があることを説明している

- 運営企業の事業内容などを詳しく調べている

- 投資を行う前提でメリットとデメリットを考察している

- 投資家の口コミを調べた結果を書いている

利回り不動産への投資は儲かるの?優先劣後出資とマスターリース契約のダブル構造

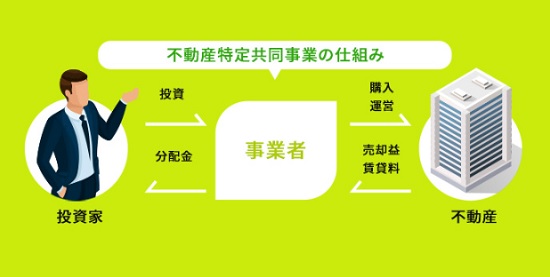

不特法(不動産特定共同事業)を用いてクラウドファンディングを行う事業者が増えています。これまで多くの事業者分析を行ってきましたが、優先劣後出資構造を採用していてもマスターリース契約を行う企業はまだ少ないと思います。ファンド運用企業の考え方次第なのかもしれませんが、投資家に利回りを高く設定するために経費をかけていない企業もあると思います。

ただ投資家目線だとマスターリース契約(満室保証)が付いていたほうが投資先として安心できます。

※利回り不動産公式サイト引用

優先劣後構造(システム)とは、対象不動産の物件売却時に売却価格が出資総額を下回った場合は、劣後出資者の出資範囲内であれば、顧客の出資元本に影響しない仕組みです。

配当(分配金)に関しても同様の仕組みになります。優先出資者(投資家)に対する元本や配当金の安全性を高める仕組みになります。

ファンドにより内容が異なると思いますが、現在のところ劣後出資が10%となっています。この事から10%の不動産価値が下落しない限り投資家は損失を被ることはありません。

多くの企業にインタビューを行いわかってきた事があります。それは劣後出資部分が多いと安心できると思っていましたが、投資家の出資割合が減るためあえて劣後を低くしている企業もあるとわかりました。

また劣後出資割合を高くすると、運営企業のキャッシュとも関係があるため程々がいいようです。

例えば、1億円のファンド組成で30%を劣後部分にすると優先部分が70%の7,000万円になります。これだと投資家も満足できると思います。しかしファンド組成が1,000万円の場合は優先部分が700万円しかないため投資家が出資できない可能性が高くなります。

この辺りを運営企業は上手く考え劣後割合を決めているようです。同社では現時点で10%となっています。

不動産投資型クラウドファンディングの強みは、対象となる不動産を実際に取得するため元本(元金)が全額毀損するようなことが起きにくいと思います。

融資型クラウドファンディングの場合は担保の信用が関係してきます。

マスターリース契約(満室保証)は空室リスクを抑え安定した賃料収入を確保する狙いがあります。インカムゲイン狙いの投資と考えて良さそうです。

ファンドの利回りや募集金額などをリサーチ!人気がある企業なのかチェック

利回り不動産5号ファンド(メゾン・ド・グルー)を確認してみました。予定利回りは7%と高く設定され運用期間は6ヶ月間となっています。私好みの案件になるため投資先として気になります。私は最長でも2年程度のファンドにしか投資を行ったことがありません。

数年後に投資市場がどうなっているか予想もつきませんからね。

※利回り不動産公式サイト引用

| 項 目 | その内容 |

| 予定利回り | 7.0% |

| 運用期間 | 6ヶ月 |

| 最低投資金額 | 10,000円 |

| 申込期間 | 2021/06/29 20:00~021/07/01 |

| 申込総額 | 38,620,000円 |

| 募集金額 | 4,950,000円 |

短期ファンドが多い特徴があり、利回りも高く設定されています。途中解約などはできないため投資の際に詳細確認を行っておきましょう。

公式サイトには以下の文言が掲載されています。

当社が募集の取扱いを行う匿名組合契約は、クーリングオフ制度の対象となっております。お客様は、投資申請後、当社からお客様のメールアドレス宛に契約成立時書面を送付させいただいた日を起算日として8日間が経過するまでの間、書面により当社に通知いただくことで、当該申込みに係る匿名組合契約の解除を行うことができます。

クーリングオフ制度の対象となっているため投資を撤回したい方は同社に連絡が必要になります。それ以降の解約はできず、ファンドが償還されるまで待つしかありません。

ファンドの運用期間が短いと資金回収の面でメリットが出てきます。ただ長期で利回りを狙う投資家の方にはデメリットになります。都度申込みの手間が増えるだけですからね。

ホームページは見やすい作りだと思います。またファンドを個別に確認していて気が付いたことがあります。

物件所在地の多くが「北海道札幌市」となっています。ある程度大きな町なので心配はしていませんが、北海道札幌市に絞った投資先となっているようです。※現在は様々なファンド組成が行われています

利回りの関係、もしくは地域的に強みがあるためでしょう。

ファンドの募集金額4,950,000円に対して、申込み総額は38,620,000円となっており募集金額に対し780%を超えています。人気がある企業だとわかります。

ただファンド組成金額が低いため今後に期待したいと思います。この辺りからも劣後出資10%設定にしていると個人的に感じました。※直近では8,100万円の募集が登場しファンド組成金額も拡大傾向にあるようです。

競合となる企業の利回りが高くなっているため同社も対策してきました。利回り10%を超えるようなファンドが度々登場しています。資金の有効活用のため口座開設しておくと楽しめそうです。利回り12%超えのファンドも出ました!

運営企業のワイズホールディングスについて企業概要を調べました

運営企業はワイズホールディングスになり、創業以来黒字経営を続けているそうです。公式サイトで事業規模がどうなっているのか確認してみると結構大きな事業を手掛けていると感じました。取引先が大手のため事業規模も大きいはずですよね。

| 項 目 | その内容 |

| 商号 | 株式会社ワイズホールディングス |

| 所在地 | 〒105-0001 東京都港区虎ノ門4丁目3番1号 城山トラストタワー33階 |

| 設立 | 2014年8月 |

| 資本金 | 1億円 |

| 代表者 |

|

| 事業内容 |

|

| 顧問法律事務所 | TMI総合法律事務所 |

| 取引先 |

|

| 免許 |

|

事業詳細では「ホテル・レジデンス開発事業」「不動産再生事業」「再販事業」「商業ビル開発事業」を行っています。

比較的大規模な不動産開発業務を行っていることから、後発でクラウドファンディングを行う企業のなかでは本業の実績面で期待ができそうです。

特にホテル用地やレジデンスを中心に不動産開発を行い、企画やプランニングを得意としているようです。投資家登録者が増えているようなのでファンド組成金額拡大も行ってくるでしょう。

不動産クラウドファンディングの他にも、任意組合を利用した不動産小口化商品の販売も行っています。任意組合とは複数の投資家が共同で事業主体となり事業を行うタイプの投資です。

利回り不動産は匿名組合型タイプになります!!

利回り不動産の口座開設と投資完了までの手順を調べてみました

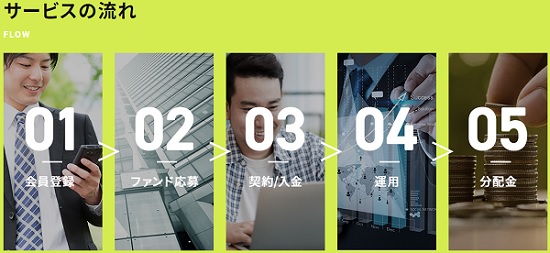

口座開設の手順を調べてみました。調べているうちに気が付きましたが、ファンドに応募し当選した場合のみ入金をすればよい流れとなっています。そのため事前入金の必要はありません。

※利回り不動産公式サイト引用

- 会員登録

- ファンド応募

- 契約と入金

- 運用

- 分配金

口座開設には本人確認書類(免許証等)が必要になります。どの企業でも同じですが口座開設には審査があります。

審査に合格した方のみ口座開設ができます。

Web上で審査が完了する方は登録メールアドレスに手続完了のメールが届きます。Web上での本人確認等が完了していない方は認証コードを記載した本人確認ハガキが送付されます。

また分配金は6ヶ月ごとに預かり金口座に振り込みが行われます。登録の出金先口座に直接振込みは行われず、顧客ごとに設定された預り金口座(入金先口座)に振り込まれ管理されます。

デポジット的な役割があるようですね。

取引残高報告書などは管理画面の「各種書類」画面から確認できるそうです。この他、入出金は投資家持ちとなっています。

※口座開設完了のハガキが到着しました

本人確認コードが書かれているため公式サイトにログイン後、入力を済ませる手順になります。QRコードを利用したログインも可能です。

既に投資を行っているため償還されるまで待つだけです。追加入金も考えています!!

利回り不動産のメリットとデメリットを考察!投資スペックが高い

利回り不動産のメリットとデメリットをまとめてみました。投資を行うにあたり気になるところをピックアップしています。類似企業比較では優先劣後出資とマスターリース契約のダブルでリスク低下となっている事が最大のポイントでしょう。

- 1口1万円からの低額投資が可能

- 優先劣後出資により損失を負担する商品構造

- マスターリース契約(満室保障)により賃料収入を確保している

- ファンド償還後は預り金口座(入金先口座)で資金管理ができる

- ワイズコインを利用することで利益を上乗せできる

- 利回りが比較的高く運用期間が短い

- 現物の不動産投資に比べ運用の手間が少ない(ほったらかし投資)

- 不動産投資のプロとして実績が豊富、かつ企業規模が大きい

- 口座開設や口座維持管理費が無料

- 元本保証の投資ではない(元本毀損の可能性がある)

- 入出金で費用が発生する

- ファンド組成数が少なく実績が乏しい

- 運営企業の倒産がないとは言い切れない

個人投資家だけでなく法人としても会員登録が可能です。法人の場合は法人番号の提示が必要になります。

また1万円からの投資となっていますが、公式サイトには「ファンドにより異なる」と表記があります。個別に確認した感じでは1万円から投資できるファンドばかりでした。

振込先は「GMOあおぞらネット銀行」になります。そのため、GMOあおぞらネット銀行から入金を行えば入金手数料が無料になります。GMOあおぞらネット銀行間での振替手数料は無料ですからね。

私はPayPay銀行や楽天銀行から普通に振り込むことになりそうです。

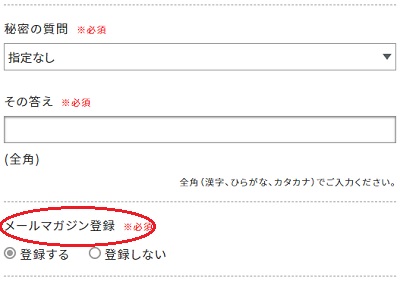

また、ワイズコインについて調べてみると、口座開設時にメールマガジンの登録を行っておいたほうがよいとわかりました。

理由としてはワイズコインのプレゼント等のキャンペーン案内などが届くからです。ある意味利回り上乗せを狙うことができますからね。

※利回り不動産公式サイト引用

メールマガジン登録は新規会員登録のステップ1で選択フォームが用意されています。

口座開設の動画も用意されているため心配だと感じた方は動画も視聴しておきましょう。20歳未満の方は口座開設ができません。

他社と同じでまず仮登録を行い、その後メールが送られてきた後に本登録を行う流れになります。

大きなデメリットとなるようなところはなさそうですが、ファンド組成金額がもう少し大きくなると投資しやすいと思います。その他、出金する際は所定の手数料が発生します。

kimu

kimu 出金時の振込先はGMOあおぞらネット銀行で管理されているようなのでGMOあおぞらネット銀行への出金だと無料になると思います。私は他社なので引かれますけどね(笑)

ワイズコインを利用して不動産投資が可能!?深掘りして感じた個人的な意見

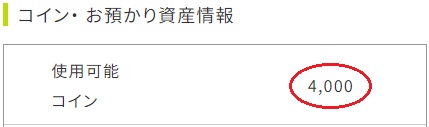

同社にはワイズコインと言って「利回り不動産のファンド」に利用できるコインがあります。調べてみると1コイン1円の価値があり、ファンド出資の際に自動的に現金化され出資金に充当されます。

※ワイズコイン公式ページ引用

有効期限はないためコインを貯めておくと利用価値が高まりそうです。

kimu

kimu ワイズコインの付与率は投資金額の最大1%になっているんだよね。

また、ワイズコインを他社ポイントに交換することはこれまでできませんでしたが、サービス拡大が行われています。

これまでは同社内でのみ利用可能となっており現金化することもできませんでした。ファンドへ投資する際に利用できるコインとなっていました。

しかし、2022年2月28日からAmazonと連携を行い、ワイズコインをAmazonギフト券に交換できるようになりました。動画も用意されているためチェックしてみると良いかもしれません。

例えば、10万円のファンド投資を行うと投資額の1%(1,000円)を上限にワイズコインが付与されます。そして再投資時に自動的にワイズコイン利用となります。

この他にもキャンペーンによりワイズコインを貰えることもあります。過去のファンド組成では抽選式に応募し、当選された方が投資を行った場合に2,000円分のワイズコインが貰えるキャンペーンが行われていました。

投資を続けるにはメリットあるサービスだと思います。また投資には先着式と抽選式が用意されており、スキームは最新スペックだと思います。

ファンド運用期間も6ヶ月程度となっているようなので、資金回転を考えると投資家にメリットが高い仕組みだと思います。

Amazonギフト券(アマギフ)を投資で貰いECサイトで買い物をすることだってできます。また、ポイント交換レートは利用サービスごとに異なるそうです。

kimu

kimu 上記画像のようにワイズコインが増えていくので再投資、又はAmazonギフト券に交換しておきましょう!!

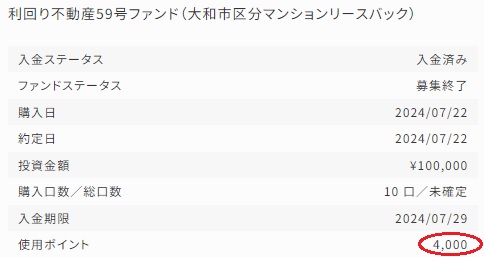

ということでワイズコインを利用して投資してみました。使い方は簡単です。

ファンド申込を行うと自動的に反映される仕組みなので投資家が行う作業はなにもありません。普通にファンドに申込みするだけです。

10万円投資したので投資金額が9.6万円になります。ただし注意するポイントが1つあります。

ワイズコインは全額投資に回る仕組みなので気を付けてください。自分で金額設定はできません。アマギフに交換したい方は投資前に作業を行っておきましょう。

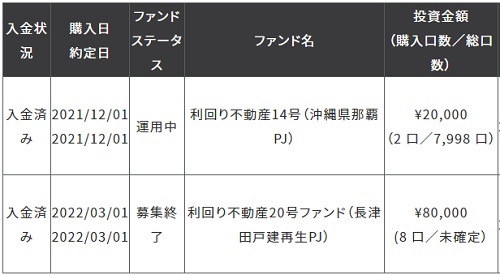

利回り不動産に投資を実際に行い感じたこととは?

利回り不動産のファンドに投資を行ってみました。デポジット口座(預かり金口座)が用意されているためファンド償還後は再投資に回したいと思います。

※利回り不動産公式サイト引用

資金が余っていたため20号ファンドに投資を行ってみました。すると21号ファンドがすぐに出てきて利回りが高いことを知りショックを受けていました。

しかし、ファンド内容を詳しく確認すると募集金額が500万円弱しかないため激戦だとわかり、20号ファンドで結果オーライだと考えています。20号ファンドも気が付いたら90%以上売れていましたからね。

同社は先着方式でも投資できる余地があるようです。完売が続いていますがファンド組成はコンスタンスに行われるため面白みがあります。

それに購入申込を行った後に入金しても良いため楽に投資ができます。

入金を行い着金確認も素早かったため的確な運営も行われているようです。

ファンド組成金額で大型と言える案件はまだ少ないようですが、利回りが高いファンド組成は多いと思います。

どうせなら年利7%~8%を狙いたいところですが、ストレスなく参加したいため適度に申込みを行うつもりです。

私は複数社で資産運用を行っているため、資金が余っているところを見つけて申し込むスタンスです。同社への投資金額は今後引き上げるつもりです。

kimu

kimu 融資型クラウドファンディングの投資金を不動産投資型クラウドファンディングに移行することも考えています。トータルで500万円位運用しています。

コツコツ投資すればそれなりのリターンが発生するため助かっています。

同社への投資はサブ的な感じで行うつもりですが、安定した投資を求める方にお勧めできそうです。他社比較で良いところは短期運用ができることでしょう。

不動産投資型クラウドファンディングへの投資をお試しで行いたい方に特に向いていそうです。

利回り不動産で投資を行った投資家の口コミを調べてみた結果

投資家の口コミを調べてみました。口コミ系の情報は生の声なのでチェックしておいたほうがよいと思います。Twitterでは積極的に投資を行っている投資家が多いとわかりました。先着式よりも抽選式のほうが個人的には楽だと思いますが、利益を追求するのであれば先着式になると思います。

先着式は事前準備が必要なので疲れるんですよね。

利回り不動産

— Tomo|資産拡大旅 (@tomo_investrip) January 15, 2025

【第66号 芦屋市ヘルスケア施設】

利回:12.0%

期間:12ヶ月

今回登録して、当選したからなんか嬉しい♬

無事償還されますように🌟

仲間たちよ働いてきておくれ。 pic.twitter.com/EFDI3A6Hjr

#利回り不動産 56号投資完了🍻

— もちこパパ (@mochicopapa39) June 5, 2024

飲んでたら19時過ぎてましたがな😱

でも余裕でした😊#不動産クラウドファンディング pic.twitter.com/9elFsJmhkL

昨日は利回り不動産に申し込みましたが、

— まこ助@富裕層入り目指して積み立て投資実践中/オルカン (@makochandaz) June 6, 2024

元々は違うファンドに申し込む予定でした。

変更した理由は、こっちのほうが募集時期が早かったから。

勿論、募集時期だけで選んでいる訳では決してないけれど、

自分の場合、このタイミングっていうのも、一つのポイントだったりもします。 pic.twitter.com/kM10Gb4TEs

利回り不動産#47償還!半分は#61へスイッチします。#利回り不動産 pic.twitter.com/ZPO9AfHKif

— くらふぁん (@cloufun) September 30, 2024

今後はファンド組成金額の拡大とコンスタンスにファンド組成が出てくることを願いたいと思います。

これから口座開設を行いたいと言った声も上がっているようです。正直なところ1社だけでクラウドファンディング(ソーシャルレンディング)に投資を行っている方は少ないと思います。

投資先が倒産する可能性も考えておいたほうがよいと思います。ファンドのデフォルトよりも企業倒産を考え、信頼できる企業で資産運用を行いましょう。

同社は比較的利回りが高く設定されているため人気があるとわかりました。ファンド組成金額が大きくなるとより投資しやすい環境になりそうです。10分~15分程度で完売になっているファンドもあるようです。

kimu

kimu そのため投資家の関心は高いと言えそうです。平均利回りが4%~5%になっている企業が多いため、魅力的な投資先と言えそうです!

また優先劣後システムとマスターリース契約のダブルでリスク低下となる仕組みを特に気に入っている投資家もいるようです。結構ポジティブな意見が多いような気がします。

ファンド実績はこれからになりますが、本業のビジネス規模が大きいため期待できると個人的に考えいます。

実績を確認して投資したい方はファンド償還実績がある程度出てからの投資でもよいと思います。

利回り不動産の評判と口コミまとめ!人気の理由を考えてみた

利回り不動産へ投資を行う魅力は利回りの高さだと思います。また投資確定後の入金でよいため投資しやすいと言えるでしょう。最低投資金額も1万円からとなっているため投資環境も良さそうです。

これまで複数の企業インタビューを行い感じたことは、まとまった資金で投資を行う方も一定数いると言うことです。

数百万円単位で投資を行う方も珍しくないようですね。私の場合は20万円~30万円で投資を行うことが多いです。

投資未経験の方は1万円から投資を行い、相性がよい投資だと感じたら投資金額を増やせばよいと思います。

投資未経験者も一定数いらっしゃるそうです。また若年層の投資家も増加傾向にあるようです!

- 1口1万円からの投資ができる

- 優先劣後構造とマスターリース契約が魅力

- 利回りが比較的高く、短期運用案件が多い

- ファンド組成金額が小さい

- 不動産のプロが運営している

- 元本保証の投資ではない

分配金は6ヶ月ごとになっていて、分配金には20.42%の源泉徴収が自動的に行われてます。投資家は何もせずに税金を支払うことができます。

ただし、年末調整を受けた給与所得者の1年間の「雑所得」の合計金額が20万円を超えた場合に、確定申告を行う必要があると同社公式ページに記載があります。詳しくは税務署や税理士に相談しましょう。

確定申告を行う場合は同社公式ページから支払調書ページで申告書類をダウンロードできます。この辺りも他社と同様の仕組みとなっています。

kimu

kimu 不動産投資型クラウドファンディングを行う事業者の差別化が難しくなってきています。

個人投資家からすると利回りが高い企業に人気が集中しているようです。ただ大きな投資を行う方は企業の資本や業績などまでチェックしている方が多い気がします。

同社は創業以来黒字経営と公式ページにも書いてあるため安心材料になりそうです。個人的にはクラファン事業よりも本業で動かしているお金が大きいため大丈夫だと考えています。

本業が上手くいく限り倒産の危険性はないでしょう。当たり前ですけどね。と言うことで今回は利回り不動産について詳しく調べてみました。

同社はブログ運営も行っているため口座開設を申し込んでいる間に確認しておくとよいかもしれません。奥深くて読みやすいと感じました。

キャンペーンも随時行われているためお得だと思います。ワイズコイン貰えます!!

kimu

kimu ファンド組成もコンスタンスに出てくるため利用する機会は多いと思います。正直なところ結構お勧めできる企業なんですよね~

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。