サンクゼール(2937)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。私も買い物をしたことがある企業です。

主幹事はSMBC日興が務め公開株数2,610,000株、オーバーアロットメント391,500株です。上場規模は想定発行価格1,550円から計算すると約46.5億円になります。

※サンクゼール公式サイト引用

同社は直営店とFC(フランチャイズ)からの収益が大きい企業です。既にブランド化されているイメージが個人的にあります。

海外販売を行っていることは知りませんでしたが、米国で売上が減少しても台湾で販売できるルートがあることは強みです。今後、横展開してくる可能性があります。

中長期的にはわかりませんが、原油高騰や円安は同社にデメリットのようですね。

新型コロナウィルス感染症の世界的な感染拡大も減少傾向にあり、上場タイミングとしては悪くないのかもしれません。どの程度海外から原材料の調達を行っているのか?と思うところもあります。

今期第2四半期の状況を見る限り業績は悪くないと思います!

サンクゼール(2937)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月21日 |

| 市場 | グロース市場 |

| 業種 | 食料品 |

| 事業内容 | 久世福商店などの自社ブランドを中心とした加工食品を直営、FC、ホールセール、EC及びグローバルの複数の販売チャネルを通して販売する食品製造販売業 |

| ブックビルディング | 12月06日~12月12日 |

| 想定価格 | 1,550円 |

| 仮条件 | 1,600円~1,800円 |

| 公開価格 | 1,800円 |

| 初値結果 | 2,201円(公開価格1.22倍) |

| 企業情報 | https://www.stcousair.co.jp/ |

| 監査人 | 有限責任監査法人トーマツ |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 1,200,000株 |

| 売出株数 | 1,410,000株 |

| 公開株数(合計) | 2,610,000株 |

| オーバーアロットメント | 391,500株 |

| 上場時発行済み株数 | 8,840,000株(公募分を含む) |

| 想定ベースの時価総額 | 約137.0億円 |

| 幹事団 | SMBC日興証券(主幹事) 野村證券 SBI証券 みずほ証券 岡三証券 八十二証券 松井証券 楽天証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

サンクゼール(2937)の事業内容と上場に伴う評判を考察してみました

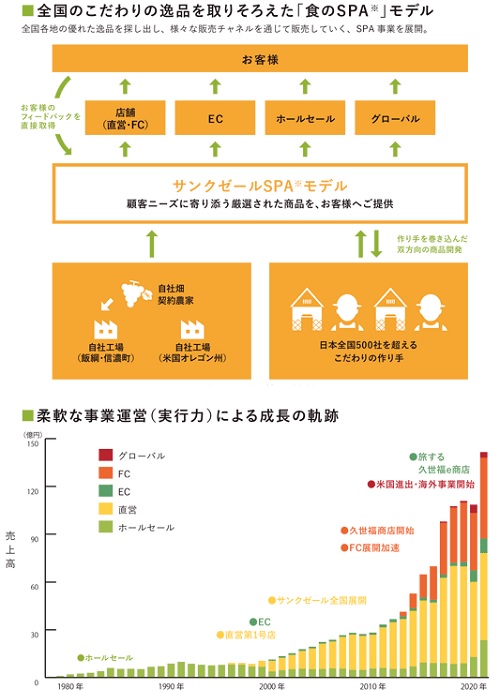

想定発行価格1,550円を基に吸収金額を算出すると約40.5億円となり、オーバーアロットメントを含めると約46.5億円規模の上場となります。同社グループはワインやジャム、パスタソースなどの商品を取り扱う「サンクゼール」ブランド、全国のうまいものこだわりの食材を取り扱う「久世福商店」、米国を中心とした「Kuze Fuku & Sons」の3つの商品ブランドを持つ企業です。

2022年10月末時点で日本全国に155店舗の自社店舗(直営54店舗、FC101店舗)を有する食のSPAを展開する食品製造販売事業を行っています。

この他、自社店舗以外にも大手食品卸企業や小売企業に対する卸販売、自社サイト及び楽天サイトを通じたEC事業、地方の生産者と消費者をつなぐオンラインマーケットプレイスなどがあります。

※有価証券届出書引用

同社の特徴は、製商品の企画・開発、調達・製造、店舗設計、販売までのプロセスを自社グループで制御することができることだそうです。

重要なプロセスを一気通貫で手掛けることにより、ブランド、製商品、店舗内装、店舗スタッフなどの店舗運営に必要な要素全てを共通の世界観の元で構築することができ、グループ独自の食料品店を作り上げることができるそうです。

サンクゼールグループの商品は約80%が自社グループの製商品開発部門が企画・開発した製商品となっています。

また、各店舗に置かれる製商品点数は小規模店舗で600アイテム以上、大型店舗で1,200アイテム以上になるそうです。

※有価証券届出書引用

同社グループは「サンクゼール」「久世福商品」「Kuze Fuku & Sons」の3つのブランドコンセプトに基づいて、自社グループ工場で製造した製品やOEMメーカーから仕入れた商品を独自性の高い商品に仕上げる商品の企画・開発力を有しているそうです。

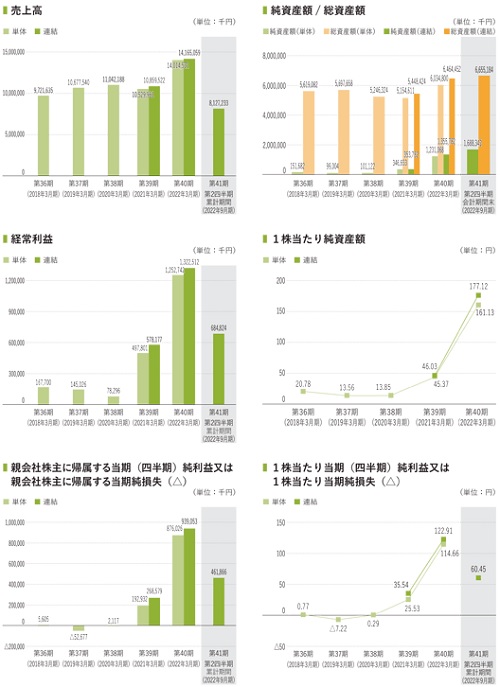

事情はわかりませんが、目論見の業績開示では殆ど利益が出ていない期間があります。直近では利益計上に勢いがあるようですが疑問ですね。

上場を行いブランド力を高めることが目的でしょうか。久世一族の上場ゴールとも言えそうですけどね。

※有価証券届出書引用

2022年10月末時点で日本全国の500社を超える食品メーカーとのネットワークを有しているそうです。

各食品メーカーは、それぞれの地域に根差した独自性の高い商品を展開し、それらの商品に自社グループが持つ「サンクゼール」及び「久世福商店」の両ブランドのエッセンスを加えることで、独自性の高い商品を開発することができているそうです。

自社ECサイトや楽天市場で販売するほか、全国各地の生産者及び食品メーカーと消費者を直接結び付けるオンラインマーケットプレイス「旅する久世福e商店」の運営も行います。

IPOとしては人気がないでしょう。

サンクゼール(2937)の株主状況とロックアップについて調べました

会社設立は1982年6月01日、長野県上水内郡飯綱町大字芋川1260番地に本社を構えます。社長は久世良太氏(1977年3月15日生まれ)、株式保有率は14.66%(1,200,000株)です。従業員数231人で臨時雇用者513人、平均年齢37.2歳、平均勤続年数7.02年、平均年間給与4,754,000円です。連結従業員数は258人で臨時雇用者は515人です。

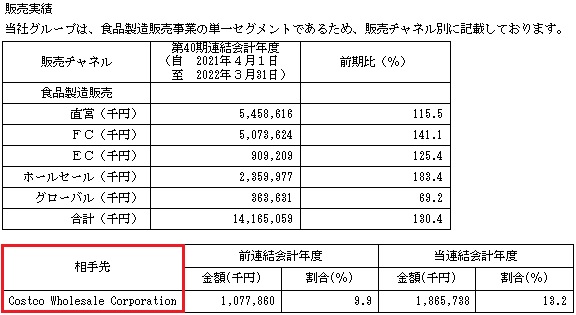

セグメントは食品製造販売事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 久世 良三 | 2,400,000株 | 29.33% | ○ |

| Joseph’s Arrows Trust | 1,340,400株 | 16.38% | ○ |

| 久世 良太 | 1,200,000株 | 14.66% | ○ |

| 久世 直樹 | 1,000,000株 | 12.22% | ○ |

| ABRAHAM’S WAY FOUNDATION, LLC | 839,600株 | 10.26% | ○ |

| 久世 まゆみ | 520,000株 | 6.35% | ○ |

| サンクゼールパートナー持株会 | 340,000株 | 4.15% | ○ |

上位株主には180日間(2023年6月18日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

新株予約権者等に対しては90日間(2023年3月20日まで)のロックアップ付与、ロックアップ解除倍率設定はありません。対象者がかなり多いです。

親引けは取得金額45百万円に相当する株式数を上限として実施予定です。サンクゼールパートナー持株会が引受先になります。

サンクゼール(2937)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格から上振れし仮条件範囲が1,600円~1,800円に決定しました。吸収金額は最大で約54.0億円、時価総額約159.1億円となります。

スルーでも良いと思いましたが、しっかり上場内容を確認してみると「利益が見込めるのでは?」と状況が変わったように思います。

コロナ特需で業績が一気に拡大しただけだと思いましたが、ブランド力があり今期も業績が好調のためファンドも投資してくるようです。あとは株主優待が設定されればと言った状況だと思います。配当は出ます!

原材料の価格が上昇したため価格転嫁が勧められているそうです。しかし客離れは起きていない観測のため一定のブランド力があると考えられます。

今後は日本食をブームに米国などの海外で勝負する可能性があります。米国を例にすればインフレや円安効果で需要が見込める可能性があります。

どうやら米国ではかなり人気企業との観測があります。今期は利益が足踏み状態となっているようですが期待されているようです。

修正値2,000円~2,400円

直前予想2,000円

※注目度A

業績を確認すると2023年3月期の連結業績予想を確認することができました。売上169.38億円となり前期比19.58%増、経常利益13.14億円となり前期比0.61%減となります。

四半期利益は9.42億円となり前期比0.32%増となる予想が出ています。

公開価格が1,800円決定の場合の指標はEPS118.16からPER15.23倍、BPS455.38からPBR3.95倍になります。配当金は33円のため配当利回り1.83%です。

予想外に注目される可能性もあるようですが、上場規模が大きいため消化不良も考えられます。

個人的にはある程度BBに参加予定です。入金してまで参加しないかもしれません!

久世福商店のブランド力が成長をけん引しているとの観測です。近所にお店がある方は一度足を運んでみると良いかもしれません。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 2,218,800株 | 85.01% |

| 野村證券 | 182,700株 | 7.00% |

| SBI証券 | 117,400株 | 4.50% |

| みずほ証券 | 39,100株 | 1.50% |

| 岡三証券 | 19,500株 | 0.75% |

| 八十二証券 | 19,500株 | 0.75% |

| 松井証券 | 6,500株 | 0.25% |

| 楽天証券 | 6,500株 | 0.25% |

知名度ある企業だと思いますが、IPOでは人気があまりないと思います。業績も横ばいで利益が直近で出始めた?というイメージです。

老舗企業になりコロナ禍は同社にメリットがあったと考えられます。直近の利益が拡大した要因を調べないとIPO投資でも不安です。

ざっくりとした内容になりますが、FC店舗や三井アウトレットパークによる収益、海外では米国売上の減少となるが台湾の大手小売チェーンとの取引が開始したことで売上を伸ばしているようです。

資源価格や原料価格の高騰、急激な円安等の影響を受けて値上げなども実施しています。

IPO的には業種が食料品なので人気はないと思います。株主優待の設定も現時点でないため何とも言えない銘柄だと思います。

公開株数が多いため当選はしやすいと考えています。2022年12月のIPOは当選しやすい銘柄が多いけど利益が見込めそうにない案件が多いため注意が必要だと思います!

ON COMPASSをご存知ですか?私は毎月3,000円積立てています。記事作成時点で68,065円の資産になり地味な投資を続けています。

ETF投資に興味がある方ははじめてみると良いかもしれません。1,000円からロボアドを利用できます!

リターンは現時点で6%くらい出ています。詳しくは下記記事でまとめています。

マネックス証券のロボアドにON COMPASS(オンコンパス)というETF(上場投資信託)商品があります。実は1,000円からロボアドバイザーを利用できるため密かに人気です。そこで運用実績を公開し投資を行ってもよいツール …

バンカーズの口座開設ベースで楽天ポイントが2,000円分貰えるキャンペーンが始まりました。

30万円投資を行うと色々もらえるため下記記事で内容をまとめています。投資を行うとさらにメリットがあるようです!

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 柿安本店(2294) | PER10.63倍 | PBR1.43倍 |

| アヲハタ(2830) | PER77.08倍 | PBR1.53倍 |

| タカヨシ(9259) | PER16.05倍 | PBR4.37倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年1月27日~2027年1月26日 | 287,400株 | 50円 |

| 2020年1月18日~2028年1月17日 | 39,000株 | 50円 |

| 2020年1月18日~2028年1月17日 | 10,200株 | 50円 |

| 2020年8月09日~2028年8月08日 | 25,600株 | 50円 |

| 2020年8月09日~2028年8月08日 | 9,600株 | 50円 |

| 2020年8月09日~2028年8月08日 | 30,000株 | 50円 |

| 2021年8月22日~2029年8月21日 | 127,600株 | 153円 |

| 2021年8月22日~2029年8月21日 | 2,000株 | 153円 |

| 2022年3月26日~2030年3月25日 | 11,600株 | 155円 |

ストックオプション(新株予約権)は543,000株が上場時に行使期限を迎えます。

発行済株式総数7,640,000株に対する新株予約権の割合は7.1%に相当します。新株予約権による潜在株式数は543,000株です。

サンクゼール(2937)IPOの評価と申し込みスタンス!まとめ

サンクゼールのIPOは上場ラッシュのため公開価格を割らなければと言った感じだと思います。IPO的には魅力が感じられないためどちらかと言えば不人気だと思います。上場後の株主優待に期待しましょう!

※サンクゼール公式サイト引用

リアル店舗での販売が主力なので世界の経済状況が改善されればさらに売上を伸ばすと考えられます。

食品流通業界には競合企業が多く存在します。とは言えブランド力もある企業なので上場によるメリットも少なからずあると思います。

上場しなくてもいいのでは?と思いますが、海外販売を伸ばすのであれば上場は有効な手段だと思います。カントリーリスクは常にあります。

老舗企業のためこれから業績期待をしても株式としては魅力が薄いと思います。株主だと株主優待の期待は大きいはずです。株価が低迷するタイミングで実施か?と思うところがあります。

時価総額100億円越えの銘柄なのでそこそこ注目されると考えています。しかし、初値利益は期待できないと考えています。

COZUCHIのタイアップが再開されました。口座開設でAmazonギフト券1,000円分をプレゼントさせて頂きます。

ファンド内容など詳しいことは下記記事でまとめています。不動産投資型クラウドファンディングで知名度が特に高い企業です。ファンド組成金額36億円を超えるような案件はまだ他社で見かけません!

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。