スポーツフィールド(7080)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。事業はスポーツ人財に特化した採用や支援を行っている企業です。

主幹事はSMBC日興証券が務め公開株数301,800株、オーバーアロットメント45,200株で想定発行価格2,650円から上場規模を計算すると約9.2億円になります。

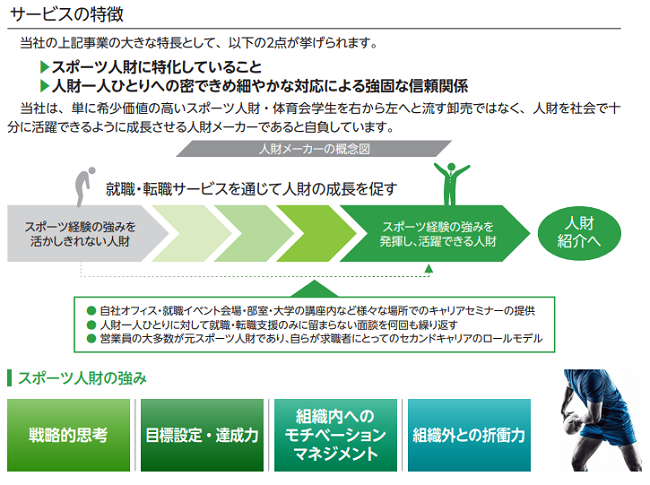

医療系や建設会社などへの人材支援などを行う企業はこれまでありましたが、スポーツ人材に絞った企業は珍しいと思います。同社に所属する役職員も9割以上がスポーツ人財だそうです。

人財(人材)サービス業界においては人手不足で売り手市場と言われ続けています。新卒者採用や中途採用ともに企業の採用意欲が高く市場には追い風が吹いているそうです。

それを表すかのように、厚生労働省から発表されている有効求人倍率は平成21年から堅調に伸び続け、平成30年は1.61倍、令和元年9月分は1.57倍の高水準を維持している状態です。そして上場の追い風です!

スポーツフィールド(7080)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | スポーツ人財の採用支援サービス「スポナビ」、「スポナビキャリア」等、スポーツ人財に特化した採用支援事業 |

| 公開予定 | 12月26日 |

| ブックビルディング期間 | 12月11日~12月17日 |

| 想定価格 | 2,650円 |

| 仮条件 | 2,570円~2,730円 |

| 公開価格 | 12月18日 |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

差引手取概算額152,432千円は、人員拡大に伴うオフィス拡大のための設備投資資金として令和2年12月期に16,000千円、事業拡大のための採用資金として50,000千円(令和2年12月期:20,000千円、令和3年12月期:30,000千円)、新卒者向け人財紹介事業及び既卒者向け人財紹介事業における求職者確保のための広告宣伝費として70,000千円(令和2年12月期:20,000千円、令和3年12月期:50,000千円)を充当する予定であります。残額については、財務体質及び経営基盤安定化のための金融機関からの借入金の返済として令和2年12月期に充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 65,600株 |

| 売出株数 | 236,200株 |

| 公開株数(合計) | 301,800株 |

| オーバーアロットメント | 45,200株 |

| 上場時発行済み株数 | 881,600株(公募分を含む) |

| 想定ベースの時価総額 | 約23.4億円 |

| 幹事団 | SMBC日興証券(主幹事) ←主幹事多い SBI証券 いちよし証券 岩井コスモ証券 エース証券 東洋証券 極東証券 マネックス証券 ←完全平等抽選 松井証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

スポーツフィールド(7080)上場評判とIPO分析

想定発行価格2,650円を基に吸収金額を算出すると約8億円となり、オーバーアロットメントを含めると約9.2億円規模の上場となります。業績が右肩上がりで上場規模も小さくIPOとしても良さそうです。グループ企業は、同社と子会社1社(株式会社エスエフプラス)で構成されています。主としてスポーツ人財採用支援事業を展開し、子会社では営業支援事業や人財紹介事業、採用アウトソーシング事業を行います。

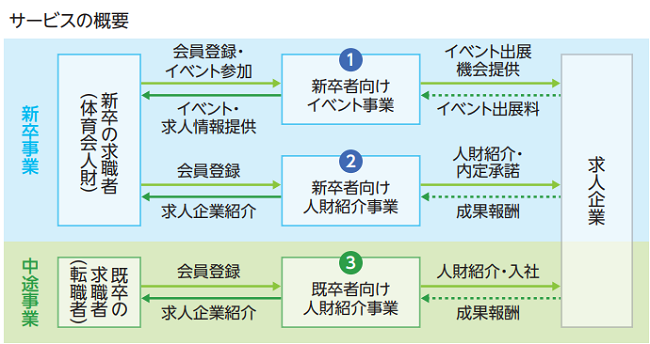

同社が行っているスポーツ人財採用支援事業の事業セグメントは単一となっていますが、新卒事業部門(新卒者向け)と中途事業部門(既卒者向け)とに区分されます。

新卒事業部門は現役体育会学生、中途事業部門は過去にスポーツ・競技経験のある社会人経験者や引退したプロ・アマチュアアスリートを対象としています。

また、事業は大きく新卒者向けの「イベント事業」、新卒者向けの「人財紹介事業」、既卒者向けの「人財紹介事業」に分類されます。事業を通じてスポーツ人財とスポーツ人財を採用したい企業のマッチングを行っています。

- スポーツ・競技で学んだことを仕事の強みとして活かせるように引き出し整理するなど、スポーツ人財に特化した就職・転職のアドバイスをする

- スポーツ・競技で燃え尽きることなく、就職・転職活動を通じて人生の新しい目的・目標を見つけるサポート

- 求人企業には人事コンサルタントとしてスポーツ人財の強みや成長可能性を理解してもらい企業が求めている人財を紹介して入社するまでサポートをする

イベント事業は、スポーツ人財の採用に興味がある様々な業界の企業とスポーツ人財が一堂に会し、採用活動の最初の接点を持つ事ができるイベントを開催することでスポーツ人財に機会を提供しています。

新卒の就職活動にでは体育会学生個人での情報収集は体育会活動と大学授業の限られた時間の中で限界があるため、就職支援サービスを受けて企業や業界に関する情報を幅広く収集することは重要です。

また、企業にとっても採用活動において学生との直接的な接点となる就職イベントにおいて、必要母集団の形成を行う事も重要ですが、それ以上に母集団におけるターゲット人財の含有率が論点になっているそうです。

その中で提供する特化型就職イベントと呼ばれる特定の学生のみが参加する就職イベントにおいては、体育会学生を採用したい、体育会学生が持つ戦略的思考、目標設定・達成力などの能力を持つ学生を採用したいという企業にとってピンポイントでターゲット人財と接点を持つことが可能です。

令和2年卒業者向けイベント開催数は全国で143回に上り、顧客企業並びに学生のニーズに合わせて、大小様々な規模のイベントを提供しています。

平成31年3月に開催した「スポナビ合同就職セミナー」では、平成31年実績で全国9ヶ所での出展企業数がのべ430社、参加体育会学生数はのべ6,100名を超えスポーツ人財に特化した新卒領域のイベントとしては出展企業数・参加学生数ともに国内最大規模です。

一方で、出展企業数を3社~6社に絞り、参加学生も当社の就職アドバイザーが推薦した人財のみに対象を絞った小規模イベントなど、全企業が全参加学生に説明する機会を持つことができるイベントもあります。

人財紹介事業は、新卒者向けサービスであるWebサイト「スポナビ 20XX」に登録した体育会学生に対して自社就職アドバイザーが就職カウンセリングを行う一方で、求人企業側の採用したい人財像を当社人事コンサルタントが理解し、双方のニーズがマッチングする就職先を紹介しています。

特徴としては一人の社員が就職アドバイザーと人事コンサルタントを行い、企業については特定の業界・業種に絞ることなく、幅広く様々な企業を一人の社員が担当しています。

それにより人財との就職カウンセリングにおいて、特定の業界・企業に偏って紹介することなく、同社から人財の将来の選択肢・可能性を限定することがないようにしています。

人財の状況や考え・価値観などに合わせて多角的なアドバイスを行うことが可能です。また、一方で企業に対しては毎年変わる人財のリアルな状況を伝える事が可能となっています。

人財紹介事業は、基本的に新卒者向け人財紹介事業と大きく変わりませんが、新卒者向けの就職アドバイザーと比較し、一時期に担当するスポーツ人財の人数が限られることもあり、新卒者向けの人財紹介事業にも増して転職アドバイザーはスポーツ人財一人ひとりへの面談回数や時間を多く割いています。

スポーツ人財を企業に紹介するにあたり、必ず事前に面談を行うことで紹介する人財の質を担保しています。企業紹介時・面接前・面接期間中・内定前後などの節目ごとにメールやSNSだけでなく対面で転職アドバイザーと打ち合わせを行います。

同社の考え的には、生涯賃金に大きな影響を与える就職・転職活動において、個々の人財・企業の立場から考えると、大手競合のようなマスでのアプローチよりも、求職者個々人や個社を深く理解した就職・転職アドバイザー・人事コンサルタントが介在した「One to One」のサービスに対するニーズは存在すると考えているようです。

大学や部室までも何度となく足を運びながらあらゆる相談に乗っていく、アナログながらも丁寧なスタイルはそれらのニーズとの親和性が高いと考えており、人財・企業から当社へのロイヤリティを獲得しているそうです。

平成26年1月からは社名をスポーツフィールドに変更し、令和元年9月末現在で事業を提供するエリアは開設数ベースで全国に11拠点、新卒者向けイベント事業の開催エリアは全国22地域となっています。

スポーツフィールド(7080)の企業財務情報と配当性向

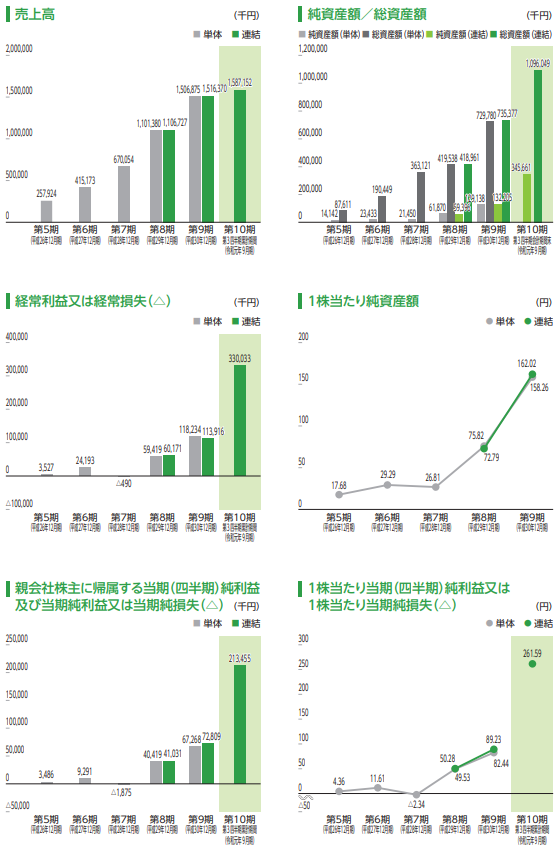

| 回次 | 第8期 | 第9期 |

| 決算年月 | 平成29年12月 | 平成30年12月 |

| 売上高 | 1,106,727 | 1,516,370 |

| 経常利益 | 60,171 | 113,916 |

| 親会社株主に帰属する当期純利益 | 41,031 | 72,809 |

| 包括利益 | 41,031 | 72,809 |

| 純資産額 | 59,396 | 132,205 |

| 総資産額 | 418,961 | 735,377 |

| 1株当たり純資産額 | 72.79 | 162.02 |

| 1株当たり当期純利益金額 | 50.28 | 89.23 |

| 自己資本比率(%) | 14.2 | 18.0 |

| 自己資本利益率(%) | 100.6 | 76.0 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 108,208 | 82,994 |

| 投資活動によるキャッシュ・フロー | △32,962 | △75,085 |

| 財務活動によるキャッシュ・フロー | △82,366 | 191,526 |

| 現金及び現金同等物の期末残高 | 163,792 | 363,227 |

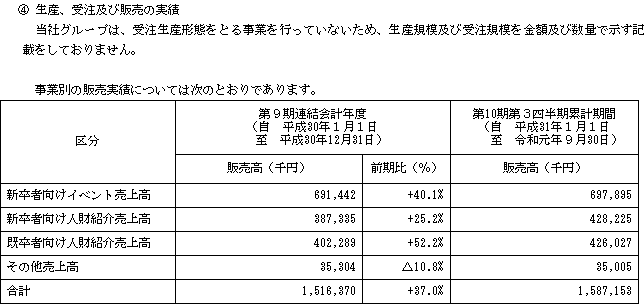

第10期第3四半期連結累計期間(平成31年1月01日~令和元年9月30日)

- 売上高1,587,152千円(前年同期比26.5%増)

- 売上原価68,612千円(同12.0%増)

- 営業利益331,345千円(同33.3%増)

- 経常利益330,033千円(同36.3%増)

- 親会社株主に帰属する四半期純利益213,456千円

人財サービス業界では前年度同様に売り手市場が続いている状況です。新卒採用・中途採用ともに有効求人倍率などの各種指標は前年度から高止まりしています。

このような追い風状況の下、従業員の採用や事業展開エリアの拡大など会社規模の拡大を進めることで、新卒事業・既卒事業ともに登録人財や顧客企業との接地面積を増やし提供価値を強化してきました。

その結果新卒者向けイベント事業での開催数、企業ブース数、平均単価、新卒者向け紹介事業・既卒者向け紹介事業での成約件数、平均単価はいずれも増加傾向にあるそうです。

スポーツフィールド(7080)の株主状況とロックアップについて

会社設立は2010年1月05日、東京都新宿区市谷本村町3番29号FORECAST市ヶ谷4Fに本社を構えます。社長は篠﨑克志氏(昭和57年7月13日まれ)、株式保有率は35.40%(312,000株)です。従業員数195人、平均年齢28歳、平均勤続年数2.3年、平均年間給与4,401,000円です。連結従業員数は200人になりセグメント別では新卒事業部門126、中途事業部門38、コールセンター事業部門5人、ICT開発部門9人、全社共通22人となっています。

最近年間で従業員が45人増加しているそうです。臨時雇用者数については従業員数の100分の10未満のため記載が省略されています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 篠﨑 克志 | 312,000株 | 35.40% | 〇 |

| 加地 正 | 160,000株 | 18.16% | 〇 |

| 森本 翔太 | 160,000株 | 18.16% | 〇 |

| 伊地知 和義 | 160,000株 | 18.16% | 〇 |

| 永井 淳平 | 28,000株 | 3.18% | 〇 |

| 北川 雅人 | 11,840株 | 1.34% | 〇 |

| 山本 憲司 | 4,000株 | 0.45% | 〇 |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、売出人かつ当社役員である篠﨑克志、加地正、森本翔太、伊地知和義及び永井淳平、当社新株予約権者である北川雅人、当社新株予約権者かつ当社役員である山本憲司及びその他1名は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して180日目の令和2年6月22日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

当社新株予約権者である佐野浩太郎、岡村芳明、小西秀人、横山沙織、龍井渚、井原隆、髙松浩巳、山田哲生、江藤千尋及びその他55名は、主幹事会社に対して、本募集及び引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場日から起算して90日目の令和2年3月24日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(令和2年6月22日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。180日以降でなければ売却不可となります。

また別途、新株予約権者に対しては90日間(令和2年3月24日)のロックアップが付与されています。親引けの設定はないようです。

スポーツフィールド(7080)IPOの初値予想と幹事引受け株数

想定発行価格2,650円を挟むような仮条件範囲に決定し2,570円~2,730円となりました。上限2,730円から吸収額を算出すると約9.5億円になり時価総額は24.1億円です。どちらにしろ軽量級の上場で2019年最後のトリを務めるIPOのため人気化するはずです。既に大手予想でも実力以上の初値を付けるであろう?というコメントが出ているようなので期待値は大きいと思います。ベンチャーキャピタル出資もなく、参戦する投資家も続くIPOがないことで余力を残さなくてもよいメリットがあります。

ただし人財(人材)サービスとしれ見れば新奇性はありません。スポーツ系人材に特化していると言うことで魅力があるだけだと思います。特に2019年~2020年は東京オリンピック・パラリンピック開催国として多くのイベントが行われているため上場タイミングもよいと考えられます。

人手不足と言われる市場となっているため同社事業も業績が拡大中です。人材関連を手掛ける企業の売上げは拡大している中で同社にはより期待が向けられています。

2019年12月の連結業績予想は売上19.5億円となり前期比25.4%増、経常利益2億円となり前期比80.5%増、四半期利益1.3億円となり前期比76.4%増となります。従業員も1年で40人増えています!

スポーツ人財に特化していることにより口コミで評判が拡大しているようです。特にスポーツ界では上下関係をつてに就職することが多いと思われます。社員の90%がアスリートと言うことで同社自体もスポーツ界に特化した人材が多いようです。

kimu

kimu 毎年恒例のセリング・クライマックス的なイベントと言えるかもしれません。公募組は初値売却で利益を得、その後はセミプロ投資家以上の方が参戦?

公募組も初値売却するのかどうか非常に悩ましいでしょう。12月に入り上場してきたIPOの初値も良いことでさらに難しいことでしょう。

IPOに当選出来れば爆益間違いなしと言えそうです。単独上場となるため資金がさらに集中しそうですね!

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(主幹事) | 271,800株 | 90.06% |

| SBI証券 | 9,000株 | 2.98% |

| いちよし証券 | 3,000株 | 0.99% |

| 岩井コスモ証券 | 3,000株 | 0.99% |

| エース証券 | 3,000株 | 0.99% |

| 東洋証券 | 3,000株 | 0.99% |

| 極東証券 | 3,000株 | 0.99% |

| マネックス証券 | 3,000株 | 0.99% |

| 松井証券 | 3,000株 | 0.99% |

主幹事のSMBC日興証券からの当選期待となりそうです。公開株数が少ないため当選すれば初値2倍あたりは狙えそうです。そして2019年を締めくくるIPOになっていることから初値3倍まで到達できるのか?と楽しみです。

2019年最後のIPOは盛り上がりそうです!オリンピックも控えていることから思惑買いが発生しそうです。公開価格割れも考えられないと思うので全力申し込みでしょう!エース証券や東洋証券、極東証券のネット申し込みはないと思います。

またIPOになかなか当選できない方はエンジェル投資家になっていませんか?スタートアップ企業に投資を行いIPOやバイアウト目的で利益を狙います。私も小額から投資を始めてみました。

FUNDINNOでは将来期待できそうな企業が沢山登場しています。個人投資家が未上場株式を手に入れる市場を開いているため登録投資家も増えている現状があります。詳細は下記記事で説明しているのでよかったら参考にしてください。

また、新サービス公開となった凄い企業が存在します!SBIネオモバイル証券で「ひとかぶIPO」というサービスが始まります。なんと1株からIPOに抽選参加できます。1単元の配分でも最大100人に当選者が出るため今だと当選確率が高そうです。IPO目的に口座開設した方は少ないでしょう。私もTポイント投資のために口座開設しています。

ひとかぶIPOの詳細情報を知りたい方は下記記事にまとめているので参考にしてください。抽選申し込みや参加をする場合の注意点も記載しています!

【ひとかぶIPO】SBIネオモバイル証券でIPO取扱い実施!注意点あり kimu

kimu 利益目的よりもIPOに当選できる楽しみを得たいと思う方も多そうです。

公開価格割れしそうなIPOに数十万円支払うよりも数千円でワクワク感を体験できたりしますよね。売買手数料も1ヶ月に50万円以下だと220円しか発生しません。

しかも200ポイント貰えるから月額20円の経費で済む凄い証券会社なんですよね。私は毎月取引しています!

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アトラエ(6194) | PER86.59倍 | PBR12.18倍 |

| ハウテレビジョン(7064) | PER53.88倍 | PBR8.91倍 |

| ジェイック(7073) | PER37.29倍 | PBR12.43倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 平成30年1月01日~令和7年12月30日 | 32,000株 | 18円 |

| 令和2年1月01日~令和9年9月13日 | 33,280株 | 66円 |

ストックオプション(新株予約権)は32,000株が行使期限に入っていますがロックアップ対象になります。またベンチャーキャピタル出資などはありません。

第3者割当株でA種類株式が発行されていましたが自己株式として取得し現在は普通株式になっています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。スポーツフィールド(7080)IPOの評価と申し込みスタンス

スポーツフィールドIPOは時期的に盛り上がりそうだと感じています。同社は全国展開を行い企業規模を拡大している最中です。売上規模は前期約15.2億円、四半期利益0.7億円とまだまだですが、今期第3四半期は既に四半期利益約2.1億円を計上する伸びを示しています。長期的に見れば人口が減っているため同社に登録する人財の減少は避けられないと考えられます。ただ市場的に見ると何処も同じ状況になるため1人あたりの紹介単価などでしばらくは調整できそうですね。

他社がAIやRPAなどのITで市場参入してきた場合は大きな痛手を受けそうです。

現在の求職者募集は各種SNSなどの他社データベースを活用し、複数のデータベース提供企業と連携して特定のデータベース提供企業に大きく依存し過ぎないように情報源を多元化しているそうです。自社運用ではないあたりが遅れを取っているようにも感じます。

売上は季節要因が関係し、顧客企業の多くが12月から翌年8月にかけ新卒者向けの採用活動・選考活動を行うことから、同社の売上高もそれらの期間と重なる第1四半期から第3四半期に偏る傾向があるそうです。

IPO的には盛り上がりそうな要因が含まれいるように思います。ただ大きく見れば人財(人材)紹介を行っているだけなので短期資金が抜けた後は他社と似たような指標に収まりそうです。

2019年のIPOも最後まで頑張りぬいて当選を狙いましょう!面倒な投資ですが投資リスクが低いため来年も続けたいと思います。

スポーツフィールド(7080)IPO幹事入りしてます! 【完全平等抽選のマネックス証券】

⇒ マネックス証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。