SOSiLA(ソシラ)物流リート投資法人の分配金と幹事引受け口数について調べてみました。東証REIT指数は下落基調となりましたが情報筋によれば外国人が売りに走った分を国内機関投資家が買いこんでいるようです。

リートの頭打ちが警戒されていますがそれほど悲観的ではないのかもしれません。SOSiLA物流リート投資法人のIPOに関して言えばタイミングが悪く初値利益は厳しいかもしれません。

また、市場自体は長期的にさらに上向くとされています。現在のところSOSiLA物流リートは日銀買い入れ対象ではありませんが割安感があるため国内機関投資家の需要はあるようです。

リートバブルが起きそのバブルが弾けたような報道もありましたが、しばらくは軟調に推移することに変わりないようです。

2019年12月のIPOは大型が多く公募割れする銘柄も多い中でリートへ買いが向かうとも言われています。

kimu

kimu 個人的にはそれはないのでは?と感じています。

やはり2年以上公開価格を超えて初値を付けたリートがないため。初値利益を狙った投資は行うべきではないのかもしれません。そもそもリートIPOは初値利益を狙うような銘柄ではないと思うんですよね。

日銀がリートを買い入れを行ったり、新奇性あるリートが出てきたことで市場に煽られただけのような気がします。同社のポートフォリオや内容については下記記事で詳しく説明しているので参考になるかと思います。

⇒ SOSiLA(ソシラ)物流リート投資法人(2979)IPO上場承認と初値予想!分配金狙いでも公開価格割れ?

SOSiLA物流リート投資法人の分配金と利益超過分について調べた結果

SOSiLA物流リート投資法人の分配金が貰える月は決算期の5月と11月になります。これから分配金を狙って購入した場合、最短で2020年5月末の権利になります。また数値は自己調査に基づいた数値なのでもしかすると変更される可能性があります。大きくブレることはないと思いますが参考程度にお考え下さい。

2020年5月期の1口分配金は2,109円になり利益超過分が211円の予定となっています。また、2020年11月期の1口分配金は2,357円になり利益超過分が211円です。

2020年の年間分配金は4,466円になり利益超過分を含めると4,888円になります。公開価格が10万円だった場合は利回りが4.89%になるためかなり割安だと感じます。

問題は上場規模が大きいことですよね。IPOラッシュに入る前なので消化できると考えていますが初値売却益は低そうです。

住友商事は私募ファンドや私募リート「SCリアルティプライベート投資法人」を運用していましたがこれまで上場させたREITはありませんでした。スポーンサーの知名度は高く、上場後にポートフォリオに組み込む機関投資家も出てくるでしょう。

割安感があるため公開価格を上げてくればなお個人投資家の参戦は低くなりそうです。参戦してくる投資家は長期保有目的と思われるため株価安定になるとは思いますけどね。

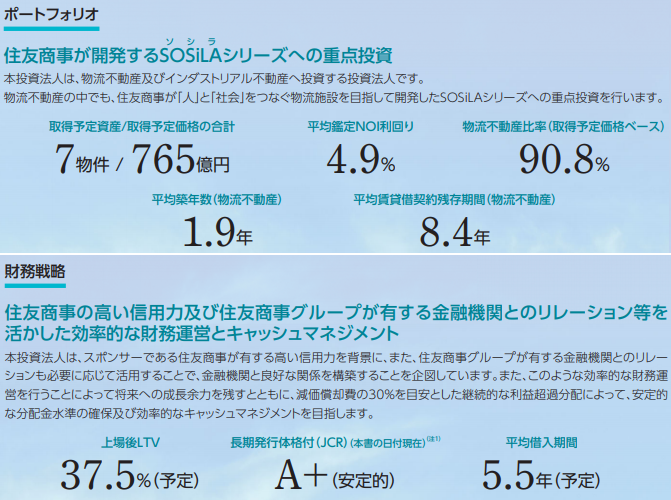

上場時のポートフォリオは7物件で取得額は765億円、平均鑑定NOI利回りは4.9%になり物流施設5物件の平均築年数は1.9年となっています。平均賃貸借残存期間は8.4年になるそうです。

SOSiLA物流リート投資法人の幹事配分口数を調べてみた結果

SOSiLA物流リート投資法人の幹事配分口数についても調べてみました。SMBC日興証券からの申込だと当選確率が高いと考えられます。三菱UFJ・モルガンスタンレー証券はauカブコム証券で取扱いはないようです。また野村證券にもログインを行い確認したところインターネット経由の取扱いは行われないようです。

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(主幹事) | 292,200口 | 60% |

| 大和証券 | 121,750口 | 25% |

| みずほ証券 | 38,960口 | 8% |

| 三菱UFJ・モルガンスタンレー証券 | 24,350口 | 5% |

| 野村證券 | 9,740口 | 2% |

SMBC日興証券割り当ては292,200口にオーバーアロットメントの24,350口が上乗せで販売される可能性があります。

また直近に上場した伊藤忠アドバンス・ロジスティクス投資法人(3493)よりも分配金利回りが高くなりそうなので比較した場合にSOSiLA物流リート投資法人の魅力が高そうです。仮条件があまりにも高く設定された場合はその限りではありません。

物流施設型リートを直近で比較するならCREロジスティクスファンド投資法人(3487)や三菱地所物流リート投資法人(3481)などがあります。どれも公募で取得し長期で保有していれば利益が出ている状況です。

私は長らく保有していたREIT株は全て売り払っています。惜しいことをした感じですね。どうせ1口~3口くらいしか持てないため利益もそんなに出ませんけれど長期保有ってなかなか難しいと思います。

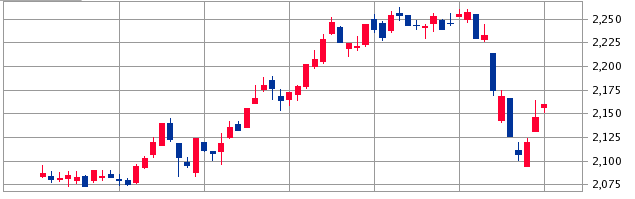

※2019年11月18日のリート指数

しばらく前にREIT指数が調整に入っていることで色々と騒がれています。上記でも書いたように外国人が売って国内機関投資家や個人投資家が購入しているようです。少し割安となっている銘柄もあるため見直し買いもあるようです。

外部環境は思ったほど心配はいらないようです。債権よりもREIT(リート)に走る国内機関投資家も多いようです。オフィスビルよりも物流施設への投資は利回りが高くなっていると言われているようですね。

買い材料とまではならない情報が多いようですけれど思ったほど悲観されていないようです。自己責任のもと投資を楽しんでくださいね!

リートの株価値動きが心配だと考える投資家にソーシャルレンディング投資はいかがでしょうか。投資を行った後は償還期限が来るまで完全放置になる投資です。元金変動はありませんが想定された利回りを受け取ることができます。

上記のような企業へ実際に投資を行っています。上記3社で140万円くらい投資を行っています。クラウドバンクは既に4年以上投資を行いこれまで1件もデフォルトになったファンドがありません。

個別に記事も書いているので投資をお考えの方は色々と参考にして頂ければと思います。企業ごとに投資対象が異なり利回りも大きく違います。利回り重視でもよいと思いますが、基本的な考えとして利回りが低ければ元金の安全性が高まる傾向にあります。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。