PRISM BioLab[プリズムバイオラボ](206A)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。創薬バイオベンチャー企業なのでIPOとしては人気が低いと思います。

主幹事はSMBC日興証券が務め公開株数4,000,000株、オーバーアロットメント600,000株です。上場規模は想定発行価格435円から計算すると約20.0億円になります。

IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2024/05/7e9ff85e4346986d31d054a42edae5cc.jpg)

※PRISM BioLab公式サイト引用

不安なIPOがまた登場しました。

製薬業界ではグローバル競争が激化し新薬開発の効率化が製薬企業各社の課題となっています。同社もその中にいます。

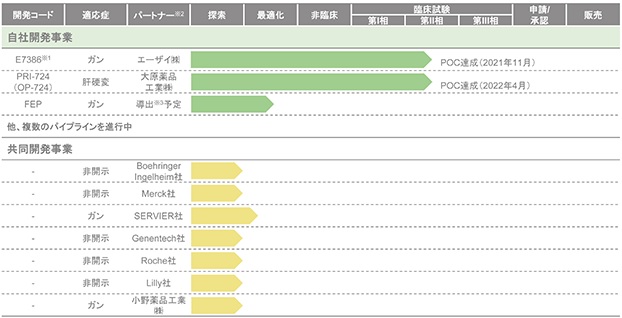

パイプラインはエーザイと大原薬品工業とのライセンス契約があり第Ⅱ層まで進んでいます。自社開発事業の他、共同開発事業も行います。

同社の「PepMetics技術」がどの程度期待されているのかはわかりませんがマイルストーン収益が発生しています。このまま契約を積み重ねることができれば新薬登場の期待はあるのかもしれません。

難しい業種なので内容がわからない方はバイオ株に投資しないことをお勧めします。上場直後が株価のピークとなることも多々あります。

PRISM BioLab(206A)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 7月02日 |

| 市場 | グロース市場 |

| 業種 | 医薬品 |

| 事業内容 | 独自の創薬基盤(PepMetics技術)を用いた新規医薬品の研究・開発 |

| ブックビルディング | 6月17日~6月21日 |

| 想定価格 | 435円 |

| 仮条件 | 435円~450円 |

| 公開価格 | 450円 |

| 初値結果 | 489円(公開価格1.09倍) |

| 企業情報 | https://prismbiolab.com/ |

| 監査人 | 有限責任あずさ監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 4,000,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 4,000,000株 |

| オーバーアロットメント | 600,000株 |

| 上場時発行済み株数 | 35,354,800株 ※公募分を含む |

| 想定ベースの時価総額 | 約153.8億円 |

| 幹事団 | SMBC日興証券(主幹事) 大和証券 みずほ証券 SBI証券 岩井コスモ証券 松井証券 丸三証券 |

| 委託見込 | 大和コネクト証券 SBIネオトレード証券 |

PRISM BioLab(206A)の事業内容と上場に伴う評判を考察してみました

想定発行価格435円を基に吸収金額を算出すると約17.4億円となり、オーバーアロットメントを含めると約20.0億円規模の上場となります。ビジネスモデルは独自の創薬基盤技術である「PepMetics技術」を活用した医薬品の研究開発を行います。製薬会社等と提携、共同研究、導出することにより収入を得る創薬事業を展開しています。

これまで創薬が困難とされていた標的を創薬可能にすることで新たな創薬パラダイムを作り出し、治療法のなかった病気を治療することを目標に新たな創薬基盤を構築して新薬開発に取り組んでいます。

![PRISM BioLab[プリズムバイオラボ]の業績](https://ipokimu.jp/wp-content/uploads/2024/05/97cf1db62ef9c73ae934cb94de43d187.jpg)

※有価証券届出書引用

PepMetics技術を最大限に活用するために、自社で創薬標的を選定してプログラムを創出する自社開発事業と大手製薬会社の創薬標的に同社の技術を利用してプログラムを創出する共同開発事業の2つのビジネスモデルを並行しています。

これにより、限られたリソースで多くの創薬プログラムを生み出すことができ、技術の発展やノウハウの蓄積の相乗効果も得られるそうです。

自社開発事業の製薬会社との主な提携として、エーザイ及び大原薬品工業とのライセンス契約があります。アップフロント、マイルストン、ロイヤリティの収入を得ています。

共同開発事業ではMerck KGaA社、Boehringer Ingelheim International GmbH社などの提携があり、それぞれ創薬標的を定めてHit化合物の探索を行っています。

※有価証券届出書引用

PepMetics技術を活用し独自パイプラインの開発を行っていますが、第Ⅱ層(フェーズ2)が2本あるだけのようです。

PepMetics技術はPPIを狙った低分子創薬において競合優位性を保持しているそうです。

バイオベンチャー企業としての実力はどうなんでしょうね。大手企業とライセンス契約があると目論見にありますが黒字化はまだ先のようです。

※有価証券届出書引用

PRISM BioLab(206A)の株主状況とロックアップについて調べました

会社設立は2012年4月02日、神奈川県藤沢市村岡東二丁目26番1号に本社を構えます。代表取締役は竹原大氏(1963年5月18日生まれ)、株式保有率は6.37%(2,279,000株)です。リクルート出身となっています。従業員数22人で臨時雇用者8人、平均年齢44歳、平均勤続年数1.4年、平均年間給与6,808,000円です。

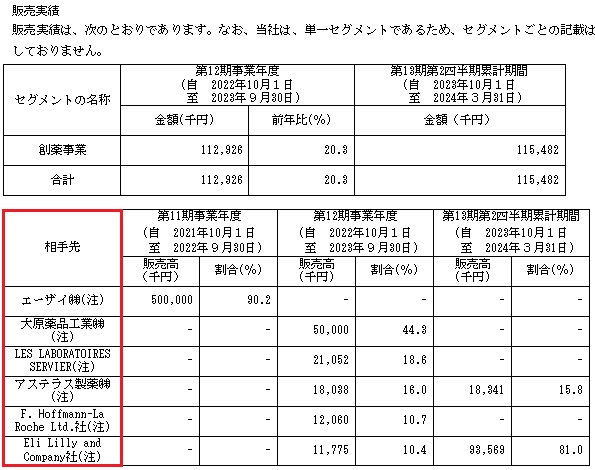

セグメントは創薬事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| DBJキャピタル投資事業有限責任組合 | 5,829,000株 | 16.30% | ○ |

| 大和日台バイオベンチャー2号投資事業有限責任組合 | 4,308,200株 | 12.05% | ○ |

| WMグロース3号投資事業有限責任組合 | 3,965,800株 | 11.09% | ○ |

| ライフサイエンス3号投資事業有限責任組合 | 2,965,400株 | 8.29% | ○ |

| Eli Lilly and Company | 2,500,000株 | 6.99% | × |

| 竹原 大 | 2,279,000株 | 6.37% | ○ |

| 中島 喜一郎 | 1,872,000株 | 5.23% | ○ |

上位株主には180日間(2024年12月28日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

ベンチャーキャピタル(ファンド)等に対しては90日間(2024年9月29日まで)のロックアップ付与、ロックアップ解除倍率は発行価格(売出価格)の1.5倍以上となっています。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けはありません。

PRISM BioLab(206A)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が435円~450円に決定し上場による吸収金額は最大で約20.7億円、時価総額は約159.1億円になります。

仮条件の引上げには驚きましたがChordia Therapeutics(190A)の初値が高かったためバイオ株に関心が向く可能性があります。

ただ同社の場合は上場規模がChordia Therapeuticsよりも大きく不安があります。

エーザイと大原薬品に導出実績、さらに製薬大手と多数提携しているため投資材料自体はあります。どうやら某紙では「第2のペプチドリームなのか?」とも言われているようです。

それもこれもファンド出身の経営者によるもので創業者では上場は果たせなかった可能性が高いようです。

修正値435円~470円

最終予想450円

※注目度B、幹事引受け価額414円

業績を確認すると2024年9月期の単独予想を確認することができました。売上3.00億円となり前期比167.86%増、経常利益-9.14億円となり前期-4.97億円から赤字拡大となります。

四半期利益は-11.60億円となり前期-5.26億円から赤字額が倍増する予想になっています。

公開価格が450円決定の場合の指標はEPS-37.22からPERは計算不可、BPS85.93からPBR5.24倍になります。配当や株主優待の設定は現時点でありません。

事業への期待は高いようですが上場規模が大きく短期筋のターゲットになるのか微妙のようです。それに某紙では初値が高くなるとは考えていないようです。

kimu

kimu 微妙なIPOだけどシンジケートカバー発動的な暴落は考えられていないようです。そのため少し申込んでみたいと考えています。意外高の可能性は低いみたいですけどね。

リスクある投資になりそうなので気を付けてください!!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 3,280,000株 | 82.00% |

| 大和証券 | 240,000株 | 6.00% |

| みずほ証券 | 200,000株 | 5.00% |

| SBI証券 | 160,000株 | 4.00% |

| 岩井コスモ証券 | 40,000株 | 1.00% |

| 松井証券 | 40,000株 | 1.00% |

| 丸三証券 | 40,000株 | 1.00% |

IPOには当選しやすいと思います。売出株はありませんが上場後の売り圧力が怖い銘柄だと思います。

当選狙いなら主幹事のSMBC日興証券から申込んでおけば良いと思います。平幹事からの申込みはIPOチャレンジポイント狙いでSBI証券くらいでしょう。

個人的には魅力を感じないIPOだと思います。

kimu

kimu 海外販売が30%~50%になれば面白いと思いますが厳しいと思います!

海外不動産に興味がある方に不動産投資型クラウドファンディングのTECROWD(テクラウド)のご紹介です。企業インタビューも行っています!

サッカープロリーグのスポンサーも行っている企業でグローバルに活躍しています。金融事業もグループで行い傘下には上場企業もあります。

詳しい内容をまとめたのでよかったら参考にしてください。高利回りファンドを提供し元本割れや配当遅延は現時点でありません。

TECROWD(テクラウド)が不動産投資型クラウドファンディングを行う情報を掴みました。そこで評判や評価を詳しく調べ投資を行ってよい企業なのか考察してみました。またメリットとデメリットも取上げ深掘りしています。 最大の特徴 …

クラファン大手のCOZUCHIで新ファンドが登場しました。利回り7.5%の1年運用になります。抽選なので募集期間内に申込めばOKです。

高利回り案件が多いためメイン口座にしても良いかもしれません。現在タイアップ中となっているため口座開設でAmazonギフトカード2,000円分をプレゼントしています。

COZUCHI(コヅチ)の投資内容などを下記記事にまとめてみました。代表の武藤弥氏にもインタビューしています!!

COZUCHI(コヅチ)が不動産投資型クラウドファンディングを行うため内容を詳しくまとめました。投資家目線で評判や評価、さらにメリットやデメリットについて調べています。投資家の口コミについてもまとめ、投資の参考になるよ …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ペプチドリーム(4587) | PER19.13倍 | PBR7.25倍 |

| ファンペップ(4881) | PER-倍 | PBR1.75倍 |

| ペルセウスプロテオミクス(4882) | PER9.03倍 | PBR3.97倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年9月01日~2027年3月16日 | 770,600株 | 27.55円 |

| 2019年3月17日~2027年3月16日 | 92,400株 | 27円 |

| 2019年3月17日~2027年3月16日 | 100,000株 | 27円 |

| 2019年3月17日~2027年3月16日 | 255,600株 | 27円 |

| 2019年6月17日~2027年3月17日 | 462,400株 | 27円 |

| 2020年2月17日~2027年3月17日 | 15,400株 | 27円 |

| 2021年7月20日~2029年7月19日 | 140,000株 | 150円 |

| 2022年8月20日~2030年8月19日 | 240,000株 | 150円 |

| 2022年8月20日~2030年8月19日 | 20,000株 | 150円 |

| 2024年1月22日~2032年1月21日 | 330,000株 | 150円 |

| 2024年1月22日~2032年1月21日 | 20,000株 | 150円 |

| 2024年6月18日~2032年6月17日 | 230,000株 | 150円 |

| 2024年6月18日~2032年6月17日 | 20,000株 | 150円 |

| 2024年6月18日~2032年6月17日 | 100,000株 | 150円 |

| 2025年4月06日~2033年4月05日 | 996,000株 | 200円 |

| 2025年4月06日~2033年4月05日 | 40,000株 | 200円 |

| 2026年1月20日~2034年1月19日 | 364,000株 | 400円 |

| 2026年2月15日~2034年2月14日 | 216,000株 | 400円 |

ストックオプション(新株予約権)は2,796,400株が上場時に行使期限を迎えます。

発行済株式総数31,354,800株に対する新株予約権の割合は14.07%に相当します。新株予約権による潜在株式数は4,412,400株です。

PRISM BioLab(206A)IPOの評価と申し込みスタンス!まとめ

PRISM BioLab[プリズムバイオラボ]のIPOは無理せずに参加したいと思います。今期純損失は約11.6億円にもなるそうです。上場時期に大赤字なのは厳しいですね。

IPOのまとめ](https://ipokimu.jp/wp-content/uploads/2024/05/d989ac39ab76fb39705c1a287c6f7c82.jpg)

※PRISM BioLab公式サイト引用

医薬品開発は研究開始から承認まで長期間を要します。また、多額の研究開発投資が必要になるため黒字化できる企業は僅かしかありません。

黒字化できれば投資額の数倍の利益期待は十分ありますが、多くの企業は新薬承認までたどり着くことができません。

投資先として魅力もありますが不確実性が高い業種なんですよね。

同社のペプチド模倣低分子技術は国内外の大手製薬企業やバイオベンチャーが参入しているため競争が激化しています。IPO承認時にどれだけ優位性があるのかがポイントになりそうです。

とりあえず仮条件待ちで良さそうですね!

クラウドバンクに1万円投資すると2,500円分の楽天ポイントが貰えます。即時入金利用で入金手数料無料、そして出金も無料となっています。

いつでも投資できる環境が嬉しいクラファン企業です。私が一番初めに投資したクラウドファンディングになり証券会社が運用しています。昔はIPOの取扱いもあった企業です。

詳しい内容は下記記事にまとめています。楽天IDを連携させる方法も調べています!

クラウドバンク(Crowd Bank)の口座開設で楽天ポイントが2,500円分貰えるキャンペーンが開始されました。それに楽天ポイントの付与が継続して行われる可能性もありそうです。私が初めてクラウドファンディング …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」PostPrime[ポストプライム]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/05/a029656853775e9a05957883bcd38ae4.jpg)