豆蔵デジタルホールディングス(202A)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。売出株中心のIPOとなっていますがVC出資はありません。

主幹事はSMBC日興証券と三菱UFJモルガン・スタンレー証券、モルガン・スタンレーMUFG証券の3社が共同で引き受けます。

公開株数4,530,000株、オーバーアロットメント607,500株です。上場規模は想定発行価格1,280円から計算すると約65.8億円になります!

※豆蔵デジタルホールディングス公式サイト引用

海外販売も行われるそうですが現時点でどのくらい海外に回るのか未定です。親引けは想定ベースで約6.1億円となっています。

差し引いても上場規模に荷もたれ感があるためよく考えてIPOに申込んだほうがよさそうです。

高い先端技術力を持っているため顧客企業の成熟度に応じたデジタルシフトを支えることが出来るそうです。

働き方改革が遅れているもしくはロボット活用難易度が高い等、DX化が遅れている特定業界向けに工学的手法を駆使したプラットフォームを提供しています。

豆蔵デジタルホールディングス(202A)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月27日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | 企業のデジタルシフトを実現し、顧客とともにデジタル競争力を高めるためのクラウドコンサルティングサービス、AIコンサルティングサービス、AIロボティクス・エンジニアリングサービス、モビリティ・オートメーションサービス |

| ブックビルディング | 6月11日~6月17日 |

| 想定価格 | 1,280円 |

| 仮条件 | 1,280円~1,330円 |

| 公開価格 | 1,330円 |

| 初値結果 | 1,348円(公開価格1.01倍) |

| 企業情報 | https://www.mamezo-dhd.com/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 | 連結子会社における今後の持続的な成長に資する人材の確保を目的とする採用費として充当する予定 |

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 4,480,000株 |

| 公開株数(合計) | 4,530,000株 |

| オーバーアロットメント | 607,500株 |

| 上場時発行済み株数 | 16,050,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約205.4億円 |

| 幹事団 | SMBC日興証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) モルガン・スタンレーMUFG証券(共同主幹事) 大和証券 みずほ証券 野村證券 香川証券 SBI証券 松井証券 マネックス証券 東海東京証券 |

| 委託見込 | auカブコム証券 大和コネクト証券 SBIネオトレード証券 DMM.com証券 |

豆蔵デジタルホールディングス(202A)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,280円を基に吸収金額を算出すると約58.0億円となり、オーバーアロットメントを含めると約65.8億円規模の上場となります。同社グループは持株会社になり、豆蔵デジタルホールディングスと連結子会社3社(株式会社豆蔵、株式会社コーワメックス、株式会社エヌティ・ソリューションズ)の計4社で構成されています。

情報サービス関連事業を主たる業務としています。前身企業は1999年11月に事務機器の販売及び事務処理の請負を目的として設立されています。

※有価証券届出書引用

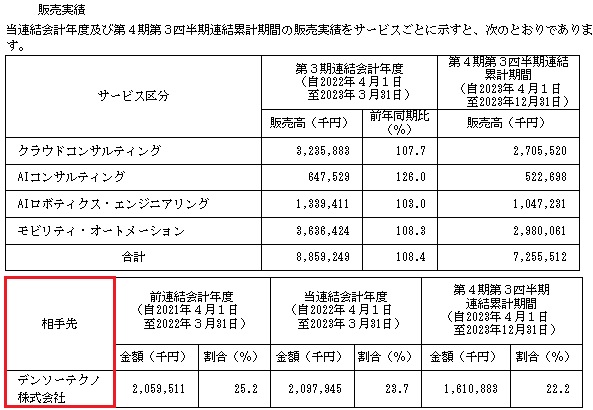

情報サービス関連事業はクラウドコンサルティング、AIコンサルティング、AIロボティクス・エンジニアリング及びモビリティ・オートメーションの4つのサービスに大別されます。

ソフトウェア工学やデータサイエンス・AI技術及びロボット工学を基盤として、情報化戦略の策定支援、情報化業務の改革支援、システムの受託開発といった業務を中心に行っています。

情報化業務に従事する技術者への教育研修を行う業務、さらには産業用ロボットの開発支援も行います。

※有価証券届出書引用

同社は顧客がデジタルシフトを実現する上で必要な様々なソリューションを有しているそうです。

そのためクラウド関連の教育、既存システムのクラウド化、内製化推進による新規サービス構築といった付加価値の高いビジネスを展開しています。

また、生成AIを活用した新規ビジネス創出にも注力しています。

その結果として金融、通信、製造、商社等多様な業界の大手優良企業を顧客として抱え、プライム上場企業からの売上高比率80%超、平均取引年数約8年と強固な顧客基盤を確立しているそうです。

※有価証券届出書引用

豆蔵デジタルホールディングス(202A)の株主状況とロックアップについて調べました

会社設立は2020年11月11日、東京都新宿区西新宿二丁目1番1号に本社を構えます。社長は中原徹也氏(1965年7月30日生まれ)、株式保有率は1.12%(186,000株)です。※保有株式は新株予約権NTTデータ出身になり日本オラクルやウルシステムズで経験を積まれたようです。

従業員数17人で臨時雇用者1人、平均年齢46.6歳、平均勤続年数2.7年、平均年間給与8,780,000円です。連結従業員数は808人で臨時雇用者は37人です。

連結のセグメントは情報サービス関連事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社豆蔵K2TOPホールディングス | 16,000,000株 | 96.74% | ○ |

| 中原 徹也 | 186,000株 | 1.12% | △ |

| 宮田 賢治 | 18,000株 | 0.11% | △ |

| 牟田 嘉寿 | 16,000株 | 0.10% | △ |

| 福富 三雄 | 14,400株 | 0.09% | △ |

| 平田 雅敏 | 14,000株 | 0.08% | △ |

| 日比生 和彦 | 14,000株 | 0.08% | △ |

上位株主には180日間(2024年12月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは480,000株を上限として因幡電機産業株式会社が引受け先となっています。想定発行価格計算だと約6.1億円です。

豆蔵デジタルホールディングス(202A)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が1,280円~1,330円に決定し上場による吸収金額は最大で約68.3億円、時価総額は約213.5億円になります。

ファンド案件にもかかわらず仮条件を引き上げてきました。どうやら需給よりも業績や成長性、さらにインテグラルが絡む上場ということが機関投資家にうけがいいのか?と感じます。

企業規模から考えると少し欲張り過ぎのIPOだと思いますが流石インテグラルですね。筆頭株主の豆蔵K2TOPホールディングス親会社がインテグラルです!

また、プライジング決定まで幹事引受け割合が発表されない事になっています。色んな思惑がココにはありそうです!

修正値1,223円~1,350円

最終予想1,280円

※注目度A

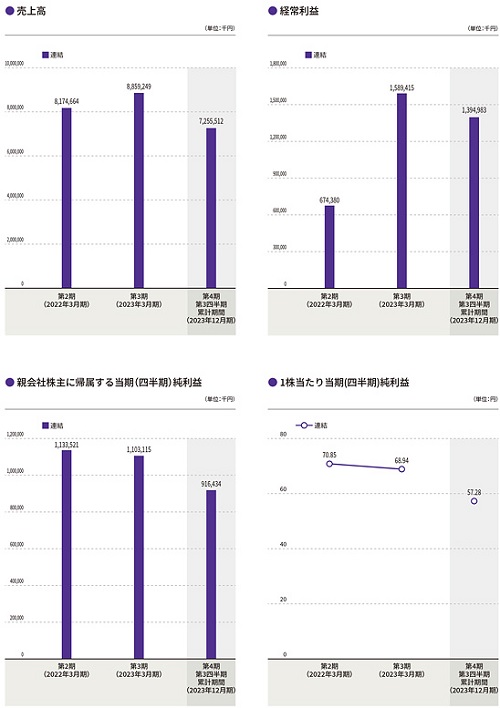

業績を確認すると2025年3月期の連結予想を確認することができました。売上105.52億円となり前期比10.08%増、経常利益20.50億円となり前期比12.64%増となります。

四半期利益は13.66億円となり前期比17.86%増を予想しています。

公開価格が1,330円決定の場合の指標はEPS85.18からPER15.61倍、BPS206.95からPBR6.43倍になります。配当金が59.58円予定され配当利回り4.48%になります。

ちなみに再上場案件になります。

kimu

kimu 2004年11月に東証マザーズに上場、2013年10月東証1部へ昇格し2020年6月にMBOにより上場廃止になります。

再上場案件は基本的にIPOで嫌われます。インテグラル案件なだけに上手く上場させると思いますが公募組が悲惨な目にあうことも考えられます。

業績が好調なので公開価格割れしてもしばらくすれば高値を付けてくると思いますがIPOとしての魅力は低いと思います。

高配当なので割れても配当を貰い続ければいずれ利益が出ると思います。ただ初値で利益を得ようと思うと厳しいようです。参加しても1単元当選狙いでしょうか!!

損したくない方は無理して抽選に参加しないほうがいいと思います。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同主幹事) | -株 | -% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | -株 | -% |

| モルガン・スタンレーMUFG証券(共同主幹事) | -株 | -% |

| 大和証券 | -株 | -% |

| みずほ証券 | -株 | -% |

| 野村證券 | -株 | -% |

| 香川証券 | -株 | -% |

| SBI証券 | -株 | -% |

| 松井証券 | -株 | -% |

| マネックス証券 | -株 | -% |

| 東海東京証券 | -株 | -% |

前期売上約88.6億円で四半期利益約11.0億円になります。売出株中心のIPOと考えると機関投資家需要がなければ厳しそうです。

その辺りも踏まえ3社で共同主幹事を行うようです。オファリングレシオは約32%なので地合いなどは考慮されていないように思います。

IPOには当選しやすそうなので仮条件発表までとりあえず待ちたいと思います。荷もたれ感あるIPOで業績も横ばい傾向のようですね。

SMBC日興証券から申込めば当選確率は高いと思います。三菱UFJモルガン・スタンレー証券だとIPO当選後の売却手数料が高いためよく考えてIPOに参加したほうが良いと思います。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

船舶投資ができるマリタイムバンクの口座開設でAmazonギフト券が1,000円分貰えます。

船舶投資は抵当権の設定や万が一の際は保険適用となるため元本回収見込みがあるそうです。この辺りも詳しくまとめました。代表の昼田将司氏からもコメントをいただいています。

日本初の船舶を対象としたクラウドファンディングになります!

マリタイムバンク(Maritime Bank)の会員登録でAmazonギフト券(アマギフ)が1,000円分貰えるキャンペーンが始まりました。 独自性あるクラウドファンディングを行っている企業になり、投資対象は日本初となる …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| コムチュア(3844) | PER17.72倍 | PBR3.43倍 |

| ランドコンピュータ(3924) | PER11.47倍 | PBR2.53倍 |

| FIXER(5129) | PER49.19倍 | PBR3.42倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年4月16日~2027年3月31日 | 137,000株 | 381.65円 |

| 2021年4月16日~2027年3月31日 | 55,000株 | 380.01円 |

| 2021年4月16日~2027年3月31日 | 337,500株 | 380.00円 |

| 2022年12月29日~2027年3月31日 | 9,000株 | 800.00円 |

ストックオプション(新株予約権)は538,500株が上場時に行使期限を迎えます。

発行済株式総数16,000,000株に対する新株予約権の割合は3.37%に相当します。新株予約権による潜在株式数は538,500株です。

豆蔵デジタルホールディングス(202A)IPOの評価と申し込みスタンス!まとめ

豆蔵デジタルホールディングスのためのIPOなので微妙なIPOだと思います。上場してしまえば売り圧力はそれほど高くないと思います。

※豆蔵デジタルホールディングス公式サイト引用

目論見を見ていて買い材料になりそうなのは配当金です。2024年3月期の配当性向は30.0%ですが、2025年3月期の配当性向は70%を目指すそうです。

達成できるのかはわかりませんがインパクトある内容です。

同社は顧客企業のDXの内製化のサポートを得意とし、AIソフトウェア工学に基づいた技術力があるため競争の優位性があると自負しています。

デンソグループへの売上が大きく実力もある企業のようです。

子会社の豆蔵は内製化支援推進AWSパートナーの認定を受けているそうです。買われる材料もあるようですがIPOとしてのイメージはあまり良いとは言えません。

kimu

kimu 機関投資家需要があればすぐに買い上げてしまう規模なのでこの辺りに期待したいと思います。

月末までにCOZUCHIで口座開設申込を行うとAmazonギフトカードが2,000円分貰えます。タイアップ特典になるためよかったらご利用ください。

クラファン大手企業なので投資先として安心できると思います。非上場企業になりますがファンド累計募集金額が2,000億円を超え業界TOPレベルとなっています!

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![「IPO承認」PostPrime[ポストプライム]の上場データと初値予想を考察!](https://ipokimu.jp/wp-content/uploads/2024/05/a029656853775e9a05957883bcd38ae4.jpg)