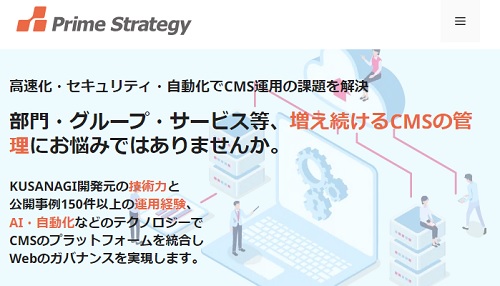

プライム・ストラテジー(5250)のIPOがスタンダード市場に新規上場承認されたのでご紹介したいと思います。IT系企業のため初値高騰が見込めそうです。

主幹事はSBI証券が務め公開株数967,300株、オーバーアロットメント145,000株です。上場規模は想定発行価格1,220円から計算すると約13.6億円になります。

上場規模も適度で人気化しそうです!

※プライム・ストラテジー公式サイト引用

メディア運営を行っている方には気になるサービスだと思います。

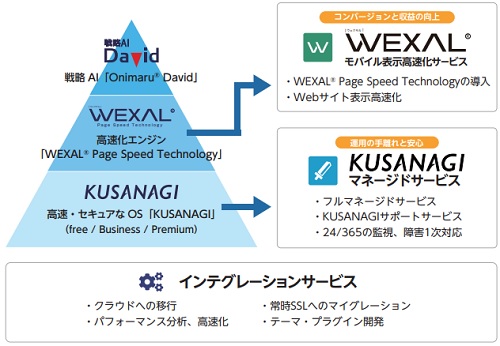

同社は超高速CMS実行環境やオペレーティングシステム、処理エンジン、AIで構成される「KUSANAGI Stack」の開発・提供を行います。

デジタルトランスフォーメーション(DX)促進などにより、生産性の向上や業務の効率化を目的としてクラウドを前提に事業運営を行う企業が増加しています。

市場予測ではクラウド市場が本格的な普及期に入ったと認識されており同社には追い風となっています。

実績確認では超高速CMS実行環境「KUSANAGI」は2022年12月現在34ヶ国251リージョン、国内外の主要な28クラウド事業者で取扱いがあるそうです。

また、累計稼働台数が6.5万台を超え今後も期待されています※2022年9月末調べ

IPO的には個人投資家に好まれると考えています。売上規模から考えると機関投資家の参加は殆ど期待できないと思います。

プライム・ストラテジー(5250)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 2月22日 |

| 市場 | スタンダード市場 |

| 業種 | 情報・通信業 |

| 事業内容 | 超高速CMS実行環境「KUSANAGI」を中心とした製品群「KUSANAGI Stack」の開発・提供、「KUSANAGI Stack」を用いたWebサーバの構築・保守運用サービス、高速化技術や出願済み知的財産のライセンス提供 |

| ブックビルディング | 2月06日~2月10日 |

| 想定価格 | 1,220円 |

| 仮条件 | 1,250円~1,390円 |

| 公開価格 | 1,390円 |

| 初値結果 | 3,130円(公開価格2.25倍) |

| 企業情報 | https://www.prime-strategy.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 464,000株 |

| 売出株数 | 503,300株 |

| 公開株数(合計) | 967,300株 |

| オーバーアロットメント | 145,000株 |

| 上場時発行済み株数 | 3,314,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約40.4億円 |

| 幹事団 | SBI証券(主幹事) 野村證券 大和証券 みずほ証券 岩井コスモ証券 松井証券 あかつき証券 |

| 委託見込 | SBIネオトレード証券 CONNECT |

プライム・ストラテジー(5250)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,220円を基に吸収金額を算出すると約11.8億円となり、オーバーアロットメントを含めると約13.6億円規模の上場となります。同社グループ事業は「KUSANAGI Stack」を利用し、顧客のWordPress等のCMSやWebシステムに関わる課題を解決するサービスを行っています。

同社開発の超高速CMS実行環境「KUSANAGI」、Web表示高速化エンジン「WEXAL® Page Speed Technology®」、戦略AI「ONIMARU® David」によって構成するプロダクト群である「KUSANAGI Stack」はパブリッククラウド上で提供されています。

パブリッククラウドは一定のコストが掛かりますが、処理性能が高くカスタマイズできる範囲も広いため中規模~大規模サイト向けになります。

レンタルサーバーだと安価設定となりますが、処理性能が低くカスタマイズ範囲も狭いため個人や小規模サイトを対象としています。

同社主力サービスの「KUSANAGI」と「KUSANAGI Stack」を利用すれば、WordPress等のCMSやWebシステムを高速かつ安全に稼働させることができ、Webサイトへのアクセス集中によるサーバダウンや表示速度低下の回避が可能になるそうです。

IPOでも人気が見込める事業みたいですね。

※有価証券届出書引用

「KUSANAGI」はWordPress等のCMSやWebシステムを高速かつ安全に動作させるための実行環境です。

同社グループがWordPressのシステムインテグレーターとして培ってきたCMSの高速動作やセキュリティに関する知見をもとに開発を重ねた製品だそうです。

「KUSANAGI」を搭載しない標準的な実行環境と比べ、ページキャッシュ使用時に約2,330倍の処理が可能になるそうです。かなり早いと思います。

会員サイトなど閲覧者ごとに個別のページを表示するサイトでは、キャッシュ非使用時に約20倍の高速化を実現するそうです。

サーバ負荷への対応は大型メディアであればあるほど取り組んでいます。取扱う内容にもよりますが1日数万PV程度であればレンタルサーバでも個人的にはいいと思います。

※有価証券届出書引用

ワードプレスの場合は高速化プラグインも用意されていますが、目論見によれば「KUSANAGI」はアプリケーションだけではなくPHPやデータベース等の処理まで高速化できるそうです。

そのため競合製品と比べて高速化の割合が高くなるとあります。

同社グループのサービスは「KUSANAGI Stack」とその開発元としての技術力と知見により顧客のWeb運用に関わる課題を解決します。

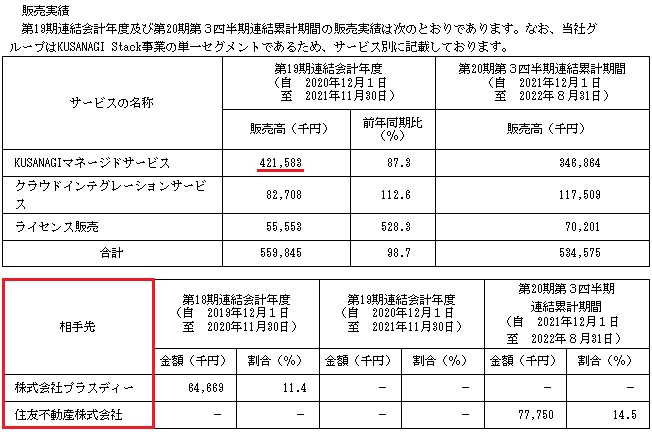

KUSANAGIマネージドサービスでは法人顧客のWebサイト保守・運用をサブスクリプション型の月額課金を行います。

※有価証券届出書引用

クラウドインテグレーションサービスではサービス導入時のシステムインテグレーションやサービス運用時のシステムインテグレーションを行います。

この他、ライセンス販売を行います。

「KUSANAGI」は無償版の他、上位版として「KUSANAGI Business Edition」や「KUSANAGI Premium Edition」の提供があります。

これら有償版のライセンスはパブリッククラウドサービスを提供する各クラウド事業者のマーケットプレイスを通じて顧客へ販売されています。

ライセンス販売の収益規模は低いようですが、前年同期比では大きく伸張しているようです。今期売上確認では住友不動産株式会社への販売割合が14.5%と大きいようです。

プライム・ストラテジー(5250)の株主状況とロックアップについて調べました

会社設立は2002年12月02日、東京都千代田区内神田一丁目2番2号小川ビル10階に本社を構えます。代表取締役は中村けん牛氏(1971年3月30日生まれ)、株式保有率は56.73%(1,772,800株)です。従業員数23人で臨時雇用者0人、平均年齢41.8歳、平均勤続年数4.0年、平均年間給与6,167,000円です。連結従業員数も23人となっています。

セグメントはKUSANAGI Stack事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 中村 けん牛 | 1,772,800株 | 56.73% | ○ |

| 中村 八千代 | 738,800株 | 23.64% | ○ |

| 株式会社エアトリ | 116,000株 | 3.71% | ○ |

| 大島 義裕 | 60,200株 | 1.93% | ○ |

| 渡部 直樹 | 57,000株 | 1.82% | △ |

| 中村 順子 | 46,800株 | 1.50% | ○ |

| 株式会社イントラスト | 37,200株 | 1.19% | ○ |

上位株主には180日間(2023年8月20日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

プライム・ストラテジー(5250)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,250円~1,390円となり想定発行価格から上振れしました。これにより吸収金額は最大約15.5億円、時価総額約46.1億円になります。

続くIPOが発表されないため同社に資金が集中すると考えられています。また、日本のみならず海外でも同様のサービスを提供する企業は確認されないと大手が伝えています。

上場承認時はそれほど人気が高いと考えていませんでしたが、状況的に上場初日に初値が付かない可能性が高まっています。

事業規模は大きいとは言えませんが、利益率の高さや独自性あるサービの提供、そして大手企業との提携や解約率の低さから実力があるとされています。

しかもベンチャーキャピタル出資がないため売り圧力が低いと考えられています。同社の仮条件発表時に続くIPOが出ていない異常事態も同社の初値にプラスとなりそうです。

IPOチャレンジポイントを利用する方はかなりポイントをつぎ込まないと当選は難しいかもしれません。公開株数も多めとなっていますが、機関投資家需要も期待され初値上振れが期待できそうです!

修正値3,000円~4,000円

直前予想4,000円

※注目度A

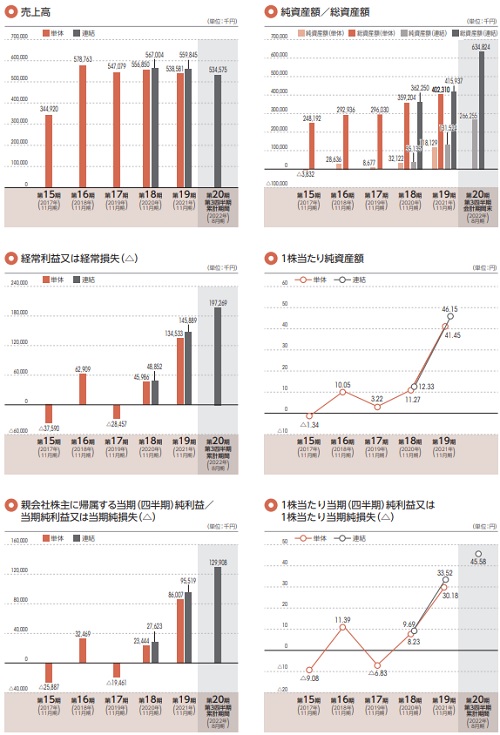

業績を確認すると2023年11月の連結予想を確認できました。売上9.20億円となり前期比19.48%増、経常利益3.35億円となり前期比15.12%増となります。

四半期利益は2.32億円となり前期比17.77%増を予想しています。

売上10億円以下でありながら2.3億円も稼ぐ企業はインパクトがあります。しかも費用が先行するSaaSサービスのためより注目されると思います。

公開価格が1,390円決定の場合の指標はEPS72.54からPER19.16倍、BPS333.49からPBR4.17倍になります。配当や株主優待の設定は現時点でありません。

ウェブサイトの高速化は昨今注目されています。数年前から検索順位により影響があるとされ意識している企業が多くなっています。同社の場合は大企業と提携しているため収益も安定しているようです。

日程的に前後にIPOがないことは初値上昇パターンだと思います。

スタンダード市場への上場となっていることは残念だと思いますが、内容的にはグロース市場でも良さそうなIPOだと思います。収益性が高いため初値売買代金が膨らむことで機関投資家も参戦する可能性が高そうです。

同社のウェブサイト高速化システムはパブリッククラウド上で提供され、大企業を中心として利用されています。解約率は0.7%と確認され業績も良いことから初値に期待できそうです。

大手予想確認では単元株当選で最高26万円程度の利益が見込めるようです。IPOチャレンジポイントを使いたいと考えている方は真剣に考えておきましょう。

物価高などによりしばらく苦しい状況が続きそうですからね!!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 822,500株 | 85.03% |

| 野村證券 | 58,000株 | 6.00% |

| 大和証券 | 33,800株 | 3.49% |

| みずほ証券 | 33,800株 | 3.49% |

| 岩井コスモ証券 | 9,600株 | 0.99% |

| 松井証券 | 4,800株 | 0.50% |

| あかつき証券 | 4,800株 | 0.50% |

テクノロジーズ(5248)のIPOから1ヶ月程度の空白期間があるため賑わうと考えられます。スタンダード市場への上場となっていますがSBI証券のため注目度が高く資金流入が考えられます。

売上は頭打ちとなっていますが情報通信業のため需給不安はありません。また、直近の四半期利益が拡大傾向にあるため面白みがあります。

ただ、IPOチャレンジポイント使うにには勿体ない銘柄かもしれません。

また、SBI証券が主幹事のためSBIネオトレード証券で今回もIPOの取扱いがあると思います。資金不要で抽選に参加できるため申込んでおきましょう。

当選すればラッキーですからね。IPOルールは下記記事にまとめています。

SBIネオトレード証券がIPOの取扱いを開始することを発表しました。なんと前受金不要でIPOに申し込めるため誰にでも当選する可能性があります。しかも取扱い数が増加傾向にあり、SBI証券が主幹事や平幹事を引き受ける場合に同社でも取扱 …

プライム・ストラテジーのIPOチャレンジポイントのボーダーラインを予想してみました

プライム・ストラテジーのIPOチャレンジポイントのボーダーラインを調べてみました。上場承認時の予想だとボーダーラインはそれほど高くないと考えています。今回はオーバーアロットメントを含め100万株以上あるため、GENOVA(9341)のように複数単元株配分となるのか注目されます。

上記表は独自に調べたデータになりますが、ボーダーライン確認を行ってみると利益が大きく見込める銘柄は600ポイント程度必要みたいです。

今回は株数も多いため350ポイント程度あれば当選するのでは?と考えています。利益見込みは10万円程度でしょうか?

先に上場するテクノロジーズの動向と地合いによってはそれ以上のパフォーマンスとなる可能性もありそうです。まずは大手予想や仮条件確認を行っておきましょう。

利益見込みは強いと考えています!

また、ヒロセ通商の福袋キャンペーンに今年も参加してみました。毎月キャンペーンが行われているため楽しめるFX企業だと思います。

過去の福袋の中身も記事で公開しています。タイアップ特典も付いています!

最近のドル円は変動幅が大きいため1,000通貨単位で取引すると楽しめると思います。福袋の内容は下記記事で詳しく説明しています。

2023年もヒロセ通商の福袋キャンペーンが開催されます。福袋の中身を確認しどのような商品(景品)が入っているのかリサーチしたいと思います。 毎年福袋キャンペーンに参加しており、過去に頂いた商品(景品)の画像も掲載していま …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| フィックスターズ(3687) | PER33.51倍 | PBR9.86倍 |

| ユーザーローカル(3984) | PER26.04倍 | PBR3.87倍 |

| グラッドキューブ(9561) | PER23.31倍 | PBR10.38倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2023年2月25日~2031年2月24日 | 111,800株 | 355円 |

| 2023年11月13日~2031年11月12日 | 97,800株 | 355円 |

| 2024年5月31日~2032年5月30日 | 65,600株 | 775円 |

上場時に行使期限を迎えるストックオプション(新株予約権)はありません。上場から3日経過すると111,800株が行使期限に入るようです。

発行済株式総数2,850,000株に対する新株予約権の割合は9.7%に相当します。新株予約権による潜在株式数は275,200株です。

上場後は上場維持基準を満たすため公募増資や売出しを行う可能性があるようです。流通株式比率は新規上場時で31.04%となり上場維持基準25%をやや超える水準となっています。

プライム・ストラテジー(5250)IPOの評価と申し込みスタンス!まとめ

プライム・ストラテジーのIPOは人気が見込めるため積極的に抽選に参加してよいと思います。競合リスクを確認すると「KUSANAGI」には強力な競合サービスはないと認識しているようです。競合は多く存在すると思いますが高い開発力により優位性があるようです。

※プライム・ストラテジー公式サイト引用

これまでの実績をさらに拡大させるため上場し新規顧客開拓を行うと考えられます。

同社はストック型ビジネスを中心としたビジネスモデルのため、急激な市場の成長鈍化が発生した場合でも極端な事業縮小はないそうです。

利用者もサービスをきり替えるハードルが高いと考えられるため、ストック収益は魅力だと思います。一番心配なのはWordPressへの依存だと思います。WordPressのシェア低下が起きた場合は同社業績も低迷すると考えられます。

技術革新への対応や人材確保などはどの企業にも言えますが、同社の事業拡大に大きく関係してきそうです。手取金の使途も「人材の採用・育成」が含まれています。

上場承認時のデータを確認する限り、株数もそこそこ多いため当選期待はあると思います!SBI証券主幹事なので資金を集中させることで当選確率を高くできます!

私は面倒なのでいつも通りに申込んで落選するパターンかもしれません。IPOチャレンジポイントを使う予定はありません。

AGクラウドファンディングの口座開設ベースでAmazonギフト券を1,000円分プレゼントしています!

当サイト限定のタイアップとなっているため必要であればご利用ください。詳しくは下記記事でまとめています。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。