ポート(7047)IPOが新規上場承認されました。上場市場はマザーズになり、主幹事は大和証券です。株数が370万株弱あることから当選確率は高そうです。市場から吸収する額はオーバーアロットメントを含め約53.3億円です。売上が急拡大していて赤字からようやく抜け出すようです。

上場ラッシュの中では選ばれないIPOとなる可能性もあります。成長性はあるように思いますが、どうなるのか先は不透明だと感じます。売上は急拡大していますが、それでも前期の赤字を考えると投資家からは厳しい判断が下るような気がします。

今期は黒字化するようですが、公開株数が多くVCシャブシャブ状態のため選ばれないIPOになる可能性があります。短期間に市場から吸収される資金が多すぎで残念なパターンもありえるでしょう。あまり積極的にはなれない銘柄です。

ポート(7047)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | インターネットメディア事業 |

| 公開予定 | 12月21日 |

| ブックビルディング期間 | 12月06日~12月12日 |

| 想定価格 | 1,450円 |

| 仮条件 | 1,420円~1,480円 |

| 公開価格 | 12月13日 |

| 企業情報 | https://www.theport.jp/ |

【手取金の使途】

手取概算額1,074百万円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限692百万円については、当社の運転資金として既存事業の更なる拡大と新規メディアの開発を行うため優秀な人材の育成及びキャリア領域を中心とした人材の確保等を図ることを目的とし、人件費・採用教育費に1,226百万円(平成32年3月期243百万円、平成33年3月期408百万円、平成34年3月期574百万円)を充当する予定であります。

なお、残額540百万円については、将来における事業拡大に寄与する成長資金として充当する方針でありますが、当該内容等について具体的に決定している事項はなく、具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 750,000株 |

| 売出株数 | 2,444,500株 |

| 公開株数(合計) | 3,194,500株 |

| オーバーアロットメント | 479,100株 |

| 上場時発行済み株数 | 11,477,150株(公募分を含む) |

| 想定ベースの時価総額 | 約166.4億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 野村證券 SMBC日興証券 ←主幹事連発 みずほ証券 三菱UFJモルガン・スタンレー証券 auカブコム証券 岡三証券 岡三オンライン証券 いちよし証券 岩井コスモ証券 エース証券 丸三証券 ←口座数が少ない エイチ・エス証券 |

ポート(7047)上場評判とIPO分析

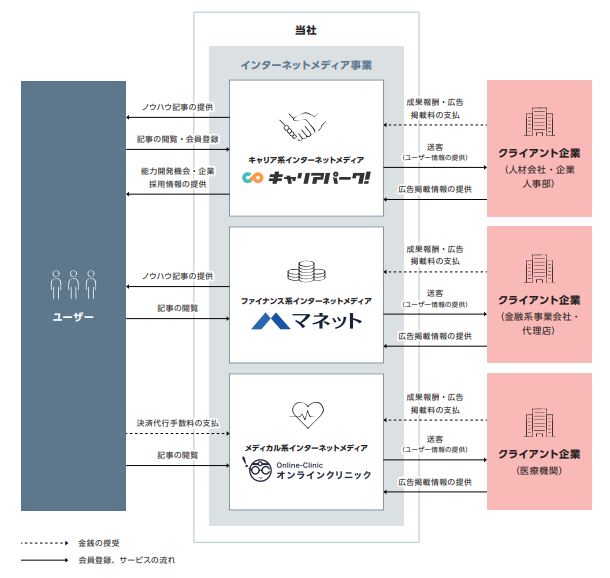

想定発行価格1,450円を基に吸収金額を算出すると約46.3億円となり、オーバーアロットメントを含めると約53.3億円規模の上場となります。新興市場の上場を考えると荷もたれ感があり、業績にも不安があります。同社はキャリア系メディア「キャリアパーク!」、ファイナンス系メディア「マネット」を主たるサービスとし、メディカル系メディア「オンラインクリニック」の運営、並びに「ポートメディカル」「ドクターズダイエット」の事業開発を進めています。FacebookやTwitterなどのソーシャルメディアを用いた採用支援事業を開始したのが同社の始まりのようです。

キャリアパーク!は、就活・転職等を中心に全ての人のキャリア選択に役立つ、キャリア系情報プラットフォームです。ユーザーに対して就職・転職等に関するノウハウを提供するとともに、求人情報や就職・転職情報を掲載することで、ノウハウの取得だけではなくキャリア選択に繋がる行動を支援します。

ファイナンス系インターネットメディアの「マネット」は、キャリアパーク!で培ったメディア開発ノウハウを活かしたインターネットメディアの横展開であり、お金に関するライフサポート型メディアとして運営しています。

資産運用やローンへの関心の高いインターネットユーザーに対して弁護士やファイナンシャルプランナー、金融機関OBなどの専門家が監修した「増やす、借りる、貯める」等、金融に関するノウハウの提供を行っています。

メディカル系インターネットメディアの「オンラインクリニック」は、マネットに次ぐ第三の領域メディアとしてリリースされたメディアです。オンラインクリニックでは医療専門チームが監修した、正しく知っておくべき病気の知識を提供しています。

また「ポートメディカル」は、テレビ電話、メール、チャットを通じて医師の診療から薬の処方、決済、薬の配送までをカバーする遠隔診療メディアとしてリリースされたサービスです。たまにメディアに取り上げられている媒体かもしれません。

今後の戦略としては、キャリア系インターネットメディアである「キャリアパーク!」の会員数の増加や、人材会社や求人企業への送客、人材紹介等のプロダクトやサービスの収益の向上のみならず、現在提供していないリアルビジネスへの新規展開も推進していくそうです。

ネットの普及は今後さらに広まると思われますが、同社だけが生き残るわけではなく競合もあると思われます。最終的には世の中にどれだけ認知されるかだと個人的に思います。他の企業とどれだけ差別化ができるか?と言ったことも課題としてあるでしょう。

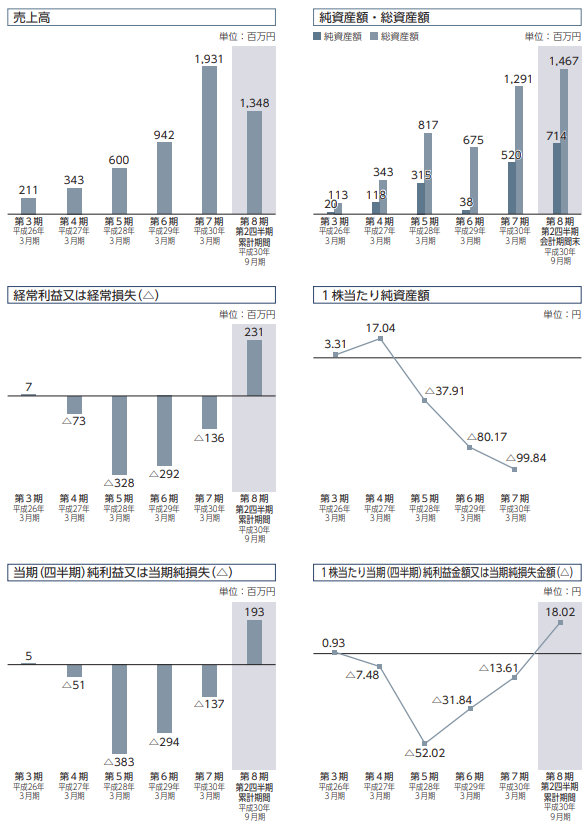

ポート(7047)の企業財務情報と配当性向

| 回次 | 第6期 | 第7期 |

| 決算年月 | 平成29年3月 | 平成30年3月 |

| 売上高 | 942 | 1,931 |

| 経常利益又は経常損失 | △292 | △136 |

| 当期純利益又は当期純損失 | △294 | △137 |

| 資本金 | 377 | 290 |

| 純資産額 | 38 | 520 |

| 総資産額 | 675 | 1,291 |

| 1株当たり純資産額 | △80.17 | △99.84 |

| 1株当たり当期純利益又は当期純損失 | △31.84 | △13.61 |

| 自己資本比率(%) | 5.6 | 40.3 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △326 | △194 |

| 投資活動によるキャッシュ・フロー | △84 | △27 |

| 財務活動によるキャッシュ・フロー | 43 | 565 |

| 現金及び現金同等物の期末残高 | 287 | 631 |

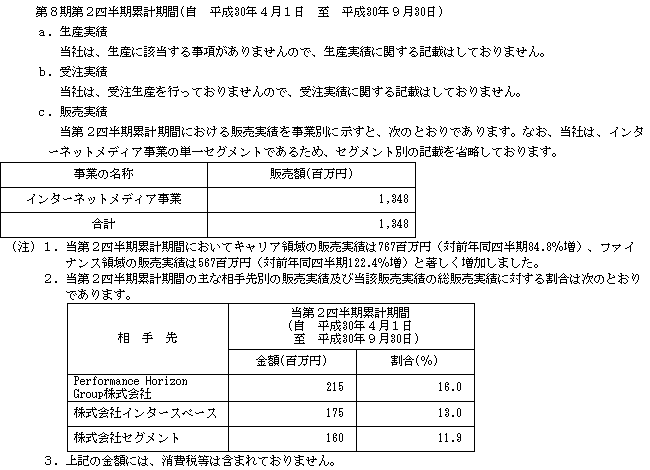

第8期第2四半期累計期間(平成30年4月01日~平成30年9月30日)

売上高1,348百万円

営業利益230百万円

経常利益231百万円

四半期純利益は193百万円

当社においては、「世界中に、アタリマエとシアワセを。」というコーポレート・ミッションのもと、インターネットメディア事業を推進しております。当社の提供しているサービスである、採用コンサルティングサービス、キャリア系メディア「キャリアパーク!」「就活の未来」を初め、ファイナンス系メディア「マネット」等の主要インターネットメディアの収益化を全社的に取り組んだ結果、売上が堅調に推移し、利益化に大きく貢献いたしました。その他、メディカル領域等についても収益基盤の確立に向け着手しており、順次、サービス提供を始めております。

ポート(7047)従業員と株主の状況

会社設立は2011年4月18日、東京都新宿区西新宿八丁目17番1号に本社を構えます。社長は春日博文氏(昭和63年2月22日生まれ)、株式保有率は40.08%です。従業員数149人で臨時雇用者45人、平均年齢28.6歳、平均勤続年数1.7年、平均年間給与4,468,000円です。| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 春日 博文 | 4,619,660 | 40.08 |

| JAPAN VENTURES I L.P. | 2,440,110 | 21.17 |

| Samurai Incubate Fund 2号投資事業有限責任組合 | 1,200,000 | 10.41 |

| グローバル・ブレイン5号投資事業有限責任組合 | 1,039,000 | 9.01 |

| 丸山 侑佑 | 674,740 | 5.85 |

| 三菱UFJキャピタル5号投資事業有限責任組合 | 211,000 | 1.83 |

| FinTechビジネスイノベーション投資事業有限責任組合 | 186,000 | 1.61 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である春日博文、売出人である丸山侑佑、JAPAN VENTURES I L.P.及びグローバル・ブレイン5号投資事業有限責任組合、並びに当社の株主であるSamurai Incubate Fund 2号投資事業有限責任組合、三菱UFJキャピタル5号投資事業有限責任組合及び吉田敦彦は、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(平成31年3月20日)までの期間(以下、「ロックアップ期間」という。)、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所又は証券会員制法人福岡証券取引所取引での売却等を除く。)を行わない旨を合意しております。

上位株主には90日間(平成31年3月20日まで)のロックアップが付与されています。ロックアップ解除倍率は1.5倍になり、福岡証券取引所と同時上場となっています。ベンチャーキャピタル出資がかなり多いため要注意の銘柄だと感じます。ロックアップが掛かっていないファンドも多数あるため上場後に売り抜けると思われます。

ポート(7047)IPO大手初値予想と各社配分

想定発行価格を挟むようにして仮条件が1,420円~1,480円に決定しました。上限の1,480円から吸収額を計算しなおすと約47.28億円、オーバーアロットメントを含めると約54.37億円となります。仮条件が少し上振れしているため公開価格を超えてきそうな期待があります。株主構成がデメリットでしょう。2019年3月期の単体業績予想は売上46.29%増、経常利益‐1.36億円から5.51億円の大幅な黒字予想となっています。EPS43.09からPERを算出すると約34.35倍、BPS179.79からPBRを算出すると約8.23倍となります。業績拡大はインパクトがあり好材料ですが、売り圧力が大きいため公開価格前後の発信が予想されます。

初値予想1,400円~2,000円

| 幹事名 | 配分単位(株) |

| 大和証券(主幹事) | 2,715,200 |

| SBI証券 | 191,600 |

| 野村證券 | 95,700 |

| SMBC日興証券 | 32,000 |

| みずほ証券 | 32,000 |

| 三菱UFJモルガン・スタンレー証券 | 32,000 |

| 岡三証券 | 16,000 |

| いちよし証券 | 16,000 |

| 岩井コスモ証券 | 16,000 |

| エース証券 | 16,000 |

| 丸三証券 | 16,000 |

| エイチ・エス証券 | 16,000 |

| 類似企業 | PER | PBR |

| ディップ(2379) | PER15.24倍 | PBR6.25倍 |

| リクルートホールディングス(6098) | PER32.13倍 | PBR5.5倍 |

| インターワークス(6032) | PER13.07倍 | PBR2.86倍 |

株数から主幹事ではなくとも当選が可能だと思います。当選確率は高めになので複数株を取得することも可能だと思います。SBI証券はIPOチャレンジポイントを狙った投資家が多くなるかもしれません。

よって思ったほど当選しないはずです。資金枠で申し込めば高確率で当選かも?SBI証券は株主優待で一般信用売建が使えるので、口座がない方はお勧めします。優待ただどり(クロス取引)の記事を書いたので下記を参考にして頂ければと思います。

岡三オンライン証券やauカブコム証券などの後期型抽選による当選もいつもより期待ができそうです。いちよし証券からも期待ができそうです。

丸三証券は口座を開設している人が少ないためたまに当選できます。3回~4回くらい当選しましたが、しばらく前に金欠になり半分くらい出金をしました(汗)

ポートのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成30年1月25日~平成37年12月25日 | 43,700 | 218 |

| 平成31年4月01日~平成38年3月01日 | 48,300 | 230 |

| 平成31年7月19日~平成39年7月18日 | 325,740 | 230 |

| 平成32年3月14日~平成40年3月13日 | 381,460 | 230 |

上場時点で関係がある株数は43,700株です。行使条件は、株式公開の日(権利行使開始日)から起算して1年を経過した日以降に割当数の2分の1を上限として行使可能とあります。さらに権利行使開始日から起算して2年を経過した日からは、割当数の全てを行使可能とあります。そう考えると、ストックオプションの43,700株は市場に出てこないですね。

ポート(7047)IPO私見と申し込みスタンス

ポートは怪しい感じが何となくしていますが、当選はしやすいはずです。IPO市場では人気がある分野ですが、株主構成や市場からの吸収額的に厳しいでしょう。申込むかどうかは個人判断ですが、1枚あたりの単価は低いため主幹事引受のシンジケートカバーを確認していれば、公開価格割れをした場合でも損失は限定的でしょう。当選履歴を増やすためとりあえず参加のスタンスですが、無理をする必要もないかもしれません。仮条件が大幅に引き下げられたら考えますが、現在のところ中立です。時価総額もそれなりにありますし、VCが潤う上場ゴールのような感じもします。

他にも魅力的な銘柄があるため、IPOスケジュールを確認しながら自己利益が最大に出るように頑張りましょう。年末は上場数が多く1年で一番IPOに当選しやすい時期です。毎年多くの個人投資家が利益を出せる期間なので、最後まで気を引き締めて利益を追求しましょう!利益の額に応じて年末年始を有意義に暮らせるでしょう。

シストレにデビューするならインヴァスト証券! 【現金最大13,000円プレゼント中】

インヴァスト証券「シストレ24」

※シストレ24タイアップ特典詳細記事はこちらへ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。