日本ホスピスホールディングス(7061)IPOがマザーズに新規上場承認されました。主幹事は野村證券が務め公開株式1,900,000株、オーバーアロットメント285,000株、想定発行価格780円から算出される吸収額は約17億円となります。ファンド売出しによる上場懸念はあるもののこれからの日本社会が直面する問題に関係しているため話題性はあるでしょう。

施設が増えれば売上増加期待はできますが、施設取得費用(又は賃貸費用)が掛かるため業績を左右しそうです。人件費の高騰や人材不足も大いに考えられる業種だと思われます。今後は有利子負債の圧縮にも取り組くむようです。

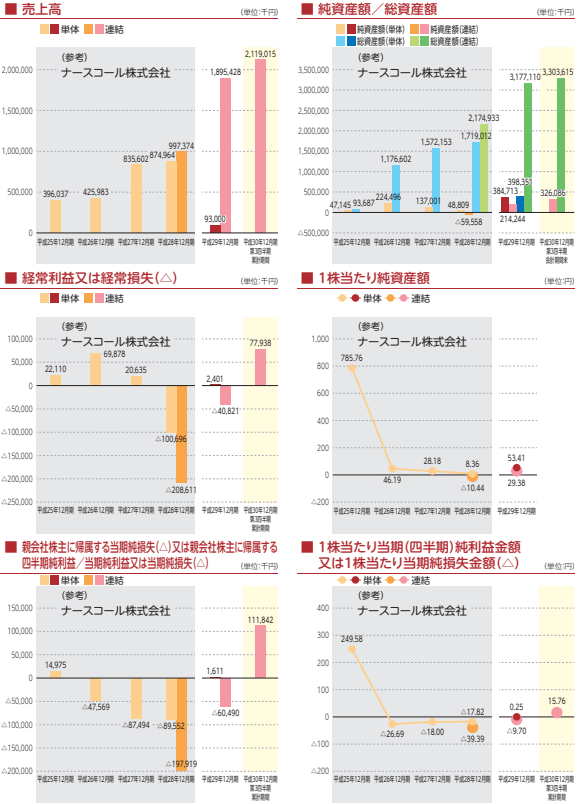

業績も4期赤字が続き今期ようやく黒字化になるためやや不安材料もあります。最大の不安はファンドが筆頭株主と言うことでしょうか。また、ここ数年で変化はないのかもしれませんが、医療保険制度に基づく診療報酬や介護保険制度に基づく介護報酬制度の改定などが行われると大きなデメリットになりそうです。

日本ホスピスホールディングス(7061)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 在宅ホスピス事業 |

| 公開予定 | 3月28日 |

| ブックビルディング期間 | 3月11日~3月15日 |

| 想定価格 | 780円 |

| 仮条件 | 840円~1,000円 |

| 公開価格 | 3月18日 |

| 企業情報 | https://www.jhospice.co.jp/ja/index.html |

【手取金の使途】

手取概算額246,160千円については、事業拡大のための運転資金として、施設開業又は増室に係る採用活動費、人件費、賃借料、及びその他諸経費に充当する予定です。具体的には、平成31年12月期に87,000千円、平成32年12月期に159,160千円の充当を予定しております。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

| 項目 | 株数データ |

| 公募株数 | 350,000株 |

| 売出株数 | 1,550,000株 |

| 公開株数(合計) | 1,900,000株 |

| オーバーアロットメント | 285,000株 |

| 上場時発行済み株数 | 7,444,000株(公募分を含む) |

| 想定ベースの時価総額 | 約58億円 |

| 幹事団 | 野村證券(主幹事) SBI証券 ←ポイントを貯めて強制当選も 岡三証券 岡三オンライン証券 静岡ティーエム証券 岩井コスモ証券 エース証券 いちよし証券 松井証券 ←前受け金不要 マネックス証券 |

日本ホスピスホールディングス(7061)上場評判とIPO分析

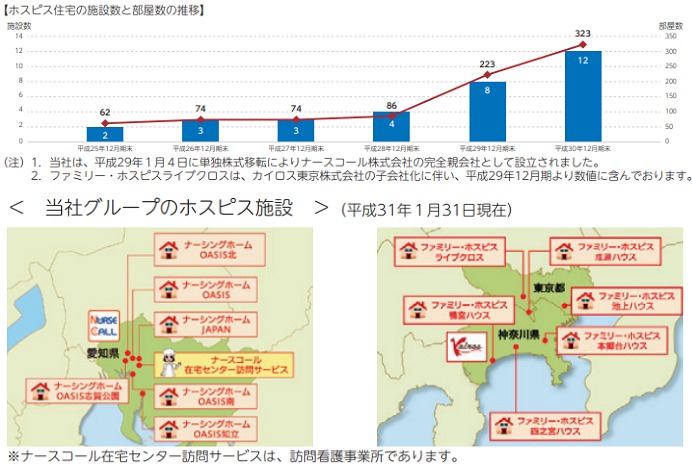

想定発行価格780円を基に吸収金額を算出すると約14.8億円となり、オーバーアロットメントを含めると約17億円規模の上場となります。やや吸収額が大きいようですがテーマ性があり気になる銘柄です。平成17年に訪問看護を目的として、有限会社ナースコール在宅センター訪問サービスを始めたのが切欠となります。同社グループは連結子会社であるナースコール株式会社及びカイロス・アンド・カンパニー株式会社で構成されており、「在宅ホスピスの研究と普及」をミッションとして掲げ、「看取り」へ対応するケアを、末期がん患者と難病患者を対象として提供しています。家で自由に過ごしたいという希望、痛み苦しみを和らげて欲しいという希望の両方を叶えるためのケアサービスです。

看取りは、超高齢社会における重要課題の一つであり、年々増え続ける日本の死亡者数は、2039年には約167万人に達すると予測され、これは2017年の死亡者数と比較して約33万人も多く、この方々の「最期を迎える場所」が不足していることが大きな課題となっているそうです。

ホスピス住宅の提供は、看護師・リハビリ療法士・介護士がチームを組んで施設ごとにケアサービスを行うことであり、在宅ホスピスサービスの提供は、訪問看護、看護小規模多機能型居宅介護、居宅介護支援事業所、訪問介護、通所介護、24時間定期巡回・随時対応型訪問看護介護等を組み合わせる形で行っています。

いずれも「地域包括ケアシステム」の一翼としてケアサービスを行うことです。地域包括ケアシステムとは、高齢者の尊厳の保持と自立生活の支援の目的のもとで、可能な限り住み慣れた地域で、自分らしい暮らしを人生の最期まで続けることができるよう、地域の包括的な支援・サービスを提供する体制のことを指します。

同社グループの運営するホスピス住宅は、入居者を末期がん患者や難病患者等に限定した賃貸住宅です。具体的には、サービス付き高齢者向け住宅又は住宅型有料老人ホームの指定を受けた住宅であり、訪問看護と訪問介護事業所を併設又は近設し、ケアサービスを提供しています。

ホスピス住宅のメリットは、緩和ケアを行う看護師が24時間365日傍にいてくれることです。痛みや苦しみの症状をコントロールすることは簡単ではありませんが、看護師が人生観、死生観を伺い、人生の終盤の過ごし方、やりたいこと等を盛り込んで個人ごとに必要なケアをプランニングしているそうです。

在宅ホスピスサービスでは、住み慣れた自宅での療養生活の継続を目的として、訪問看護を中心に、看護小規模多機能型居宅介護、居宅介護支援事業所、訪問介護、通所介護、24時間定期巡回・随時対応型訪問看護介護などを組み合せたサービスを提供しています。

同社グループの在宅ホスピスは、看護師を中核とした多職種チームによるケアサービスの提供が特長であり、医療的な症状コントロールは、医師と連携して看護師が中核になり行っております。グループのターミナルケアは、「人生の仕上げ支援」を目的としており、症状をコントロールしながら、残された時間をどう生きるのかをサポートしています。

また、訪問看護は24時間365日の対応を行うこと、訪問介護は医療的な処置である喀痰吸引を可能にしていること、ホスピス住宅については、食事サービスを提供したり、極力自立した生活を送れるよう全室トイレを設けたり、容態に応じてベッドの配置が変更できるレイアウトとするなど、生活の持続性を高める機能を有していることも在宅ホスピスの特徴となっています。

日本ホスピスホールディングス(7061)の企業財務情報と配当性向

| 回次 | 第11期 | 第12期 |

| 決算年月 | 平成27年12月 | 平成28年12月 |

| 売上高 | 835,602 | 874,964 |

| 経常利益又は経常損失 | 20,635 | △100,696 |

| 当期純利益又は当期純損失 | △87,494 | △89,552 |

| 資本金 | 62,500 | 62,500 |

| 純資産額 | 137,001 | 48,809 |

| 総資産額 | 1,572,153 | 1,719,012 |

| 1株当たり純資産額 | 28,189.58 | 8.13 |

| 1株当たり当期純利益金額又は1株当たり当期純損失金額 | △18,003.02 | △17.82 |

| 自己資本比率(%) | 8.7 | 2.8 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | – | △82,894 |

| 投資活動によるキャッシュ・フロー | – | △152,329 |

| 財務活動によるキャッシュ・フロー | – | 272,588 |

| 現金及び現金同等物の期末残高 | – | 235,290 |

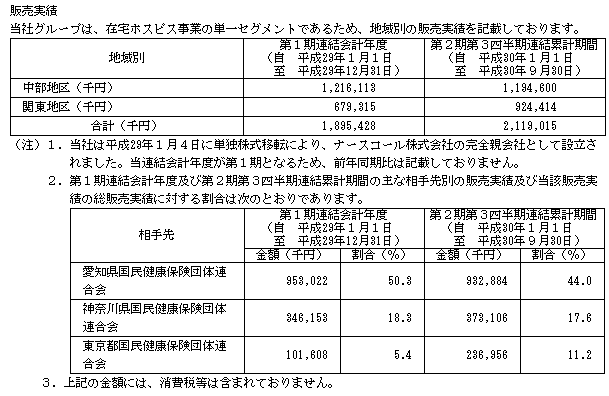

第2期第3四半期連結累計期間(平成30年1月01日~平成30年9月30日)

売上高2,119,015千円

営業利益160,198千円

経常利益77,938千円

特別利益65,000千円を計上した結果、親会社株主に帰属する四半期純利益は111,842千円

当社グループの事業が関わる医療・看護・介護の環境につきましては、高齢者の増加と共に市場が拡大し需要が増加する一方で、社会保障費の抑制を目的として、病院を中心とした施設から在宅を中心とした医療へのシフトが進み、あわせて医療と介護の連携や地域単位でのケア等が促進されると予想されます。

このような状況の中、当社グループは「すべては笑顔のために ~ For The Smile ~」というコーポレートスローガンを掲げ、在宅での看取りを前提とした、在宅ホスピスの事業を推進してまいりました。当第3四半期連結累計期間においては、これまでの事業所に加えて、平成30年2月に「ナーシングホームOASIS知立(愛知県知立市)」、平成30年4月に「ナーシングホームOASIS志賀公園(愛知県名古屋市)」「ファミリー・ホスピス成瀬ハウス(東京都町田市)」、平成30年8月に「ファミリー・ホスピス池上ハウス(東京都大田区)」を新たに開設し、拠点の拡大を進めてまいりました。

日本ホスピスホールディングス(7061)従業員と株主の状況

会社設立は2017年1月04日、東京都千代田区丸の内三丁目3番1号に本社を構えます。社長は高橋正氏(昭和37年1月21日生まれ)、株式保有率は6.07%です。従業員数9人で臨時雇用者2人、平均年齢42.7歳、平均勤続年数0.84歳、平均年間給与4,535,000円です。連結従業員数は306人(臨時雇用者202人)となり、在宅ホスピス事業256人、全社共通50人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| J-STAR二号投資事業有限責任組合 | 4,008,000 | 48.62 |

| MIDWEST MINATO, L.P. | 1,497,000 | 18.16 |

| Pacific Minato Ⅱ, L.P. | 1,389,000 | 16.85 |

| 高橋 正 | 500,000 | 6.07 |

| 加藤 晋一郎 | 300,000 | 3.64 |

| 稲津 隆夫 | 160,000 | 1.94 |

| 笹本 哲 | 160,000 | 1.94 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人であるJ-STAR二号投資事業有限責任組合、MIDWEST MINATO, L.P.及びPacific Minato Ⅱ, L.P.は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年6月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びグリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること等は除く。)は行わない旨合意しております。

当社の株主である高橋正、当社の新株予約権者である加藤晋一郎、稲津隆夫、笹本哲、宮地宗男、関洋晃、小笠原利枝及び本田凛太郎は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年6月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年9月23日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の発行、当社株式に転換若しくは交換される有価証券の発行または当社株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割及びストックオプションとしての新株予約権の発行等を除く。)を行わない旨合意しております。

上位株主には90日間(平成31年6月25日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。ファンド売出し銘柄になりイメージは悪いですが、吸収額がそれほど多くないた公開価格前後の発進が期待されます。

日本ホスピスホールディングス(7061)IPO大手初値予想と各社配分

想定発行価格780円から仮条件が引き上げられ840円~1,000円に決定しています。事業内容に魅力はあるもののそんなに人気があるのか?とやや疑問に思う銘柄です。仮条件1,000円による吸収額は約19億円、オーバーアロットメントを含め約21.8億円です。想定から大きく引き上げられファンドの収益が上がるだけだと感じます。事業的にセカンダリーターゲットになれば22億円弱の上場のため賑わうかもしれませんが、どうせなら同日上場のフレアスに参加する方が多そうです。

2019年12月の連結業績予想は売上41%増、経常利益206%増(2.74億円増)の大幅な増収増益を見込んでいます。決算月からほぼ確定の数値でしょう。EPS42.44からPERを算出すると約23.56倍、BPS123.06からPBRを算出すると約8.13倍となります。指標的に上値は厳しいと感じますが、ホスピ事業の上場は初物になるようです。

意見が分かれるIPOだと思いますが、参加する際にはリスクが通常よりも大きめだと認識しておく必要がありそうです。

初値予想750円~1,000円

| 幹事名 | 配分単位(株) |

| 野村證券(主幹事) | 1,710,000 |

| SBI証券 | 38,000 |

| 岡三証券 | 38,000 |

| 静岡ティーエム証券 | 19,000 |

| 岩井コスモ証券 | 19,000 |

| エース証券 | 19,000 |

| いちよし証券 | 19,000 |

| 松井証券 | 19,000 |

| マネックス証券 | 19,000 |

| 類似企業 | PER | PBR |

| やまねメディカル(2144) | PER11.45倍 | PBR3.56倍 |

| チャーム・ケア・コーポレーション(6062) | PER23.96倍 | PBR5.16倍 |

| ユニマット リタイアメント・コミュニティ(9707) | PER6.86倍 | PBR0.98倍 |

ファンド売出し案件であり株数も多いことからあまり人気とはならないでしょう。株単価が低いため参戦者は多いかもしれません。ただし同日上場となる銘柄が複数あるため一番不人気だと考えられます。当選を狙うなら野村證券からの申し込みでよいでしょう。

松井証券からの申し込みは前受け金不要なのでチャレンジしてみるとよいかもしれません。岡三証券から委託販売される岡三オンライン証券よりも当選確率は高いと考えられます。

後期型抽選も預け入れ資金があれば参戦してみることで当選できる可能性があります。欲しいかどうかは別ですが、購入申し込み後のキャンセルが不可なので岩井コスモ証券

日本ホスピスホールディングスのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成31年1月1日~平成38年6月15日 | 200,000 | 257 |

| 平成30年6月14日~平成38年6月13日 | 100,000 | 250 |

| 平成33年1月1日~平成39年12月17日 | 440,000 | 511 |

| 平成31年12月15日~平成39年12月14日 | 410,000 | 500 |

ストックオプション(新株予約権)で行使期限を迎えている株数は300,000株となります。

日本ホスピスホールディングス(7061)IPO私見と申し込みスタンス

日本ホスピスホールディングスIPOは意見がわかれそうな銘柄です。上場日が複数被っていることで資金分散となり、ファンド案件のため基本的に不人気でしょう。しかし、末期がんや難病患者等の「ターミナルケア」に特化したサービスを提供しており投資家にもわかりやすい事業です。ただ、同社が運営している「ホスピス住宅の画像」が目論見に掲載されていますが、お金を持っていなければサービスを受けることは難しいようなイメージが湧きます。従業員の給与問題や雇用環境なども個人的に気になります。また、3つのホスピス施設をグループ会社から借り入れていることや、有利子負債依存度(リース債務を含む)が80.7%となっており有利子負債依存度が高いことも気になります。

個人的な見解ですが、人生の終わりを考えると特別養護老人ホームなども経営が厳しくお金を持っていないと良いサービスを受けることはできません。知人に医療関係の方が多いためそう思うのかもしれませんが、現場は大変のようです。

最終的判断は市場の地合いや会社のレポートを見た後に判断したいと考えています。

松井証券のIPO申し込みが前受け金不要になる! 【一般信用売建取扱いもあるぞ】

⇒ 松井証券公式

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。