IPO投資を続けていて狙い目のIPOがたまに出てきます。その判断は経験に基づくものが多いためざっくりとしたことしか書けませんが、データを基に今回さぐってみたいと思います。どうやってIPOブロガーは複数株を得ているのか?その疑問にお答えします。

IPOを複数株で得ること自体が難しいように思われますが、IPOブロガーが狙っている銘柄が実はあります。どんな銘柄だと思いますか?配分を受けるには預かり資産と取引実績が関係してきますが、普段取引がない方にも株数が多い銘柄の場合には配分が行われます。担当者もすべての方を覚えているわけではないですからね。

株数が少ない銘柄の複数当選は資産1億円程度では難しいと思います。毎回当選するような方の預け入れ資産は数千万円かもしれませんが、いくつもの証券会社に入金しておくのであればやはり資産2億円近くでしょうか?私には見当もつきませんが、ネットをみたり寄せられた情報からそのように思います。

都心では1億円程度の資産であればかなりの方がいると聞いています。地方に住んでいると桁が違って恐ろしいです。この辺りからも店頭証券を攻略するなら地方証券がよいといわれるのでしょう。

狙い目のIPOの基準が何なのか考えてみる

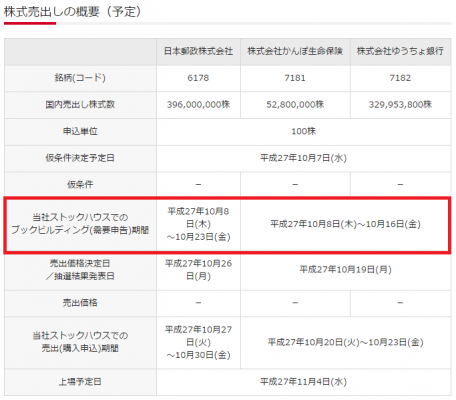

複数配分で狙い目のIPOは株数が多くて一見ダメそうな銘柄です。本当にダメなIPOは結局ダメなので精査する必要があります。その基準は上場市場と株主構成や地合いだと思います。わかりやすいところでは、東証1部になるのか東証2部になるのか微妙な銘柄です。

東証1部に直接上場するには時価総額が250億円以上などの基準があります。ちなみに東証2部やマザーズから東証1部へ昇格する際には40億円以上とかなりハードルが下がるため覚えておくとよいと思います。東証1部昇格を狙った先回り投資もやってみると面白いですよ~

判断の基準として東証から発表されている新規上場会社概要の上場時発行株式総数と仮条件の範囲で確認をします。具体的には時価総額を株数と仮条件で計算すれば250億円を超えるかどうかの判断が自分でも計算可能になります。

時価総額の他にも株主数や流通株式時価総額なども関係があるため小難しいことになりますが、上場時に注目する最大のポイントは時価総額でよいと思います。余談ですが、東証2部だと時価総額20億円以上となっています。とりあえず東証2部に上場して1年後に東証1部へ移行する企業などもたまに見受けられます。これも狙って先回り投資をしている方は多いです。

マザーズやジャスダックに上場する銘柄の複数配分は可能か?

マザーズやジャスダックに上場する銘柄の中には株数が多い銘柄があります。この場合に狙い目の銘柄があります。株数が多いということは上場規模が大きくなる傾向にありますが、株単価が低い銘柄の場合には上場規模がそれほど大きくなりません。よって狙えるIPOだと思います。その場合には業績がしっかりしていることが前提になります。市場の地合いが良い場合には通常はあまり獲得しないような銘柄でも積極的に配分を狙うことで利益につながる場合もあります。

マザーズやジャスダックに上場する銘柄だと利益がどれでもでるように考えている方もいますが、上場規模と事業を見ること、さらに業績やロックアップ、株主構成などを見る癖をつけておきましょう。この辺りを理解できるようになればIPOブログを見て回る必要はないかもしれません。

東証2部に上場する銘柄や地方証券取引所に上場する銘柄は不人気なのか?

東証2部に上場する地味企業はIPOにおいて人気がありません。札幌証券取引所や名古屋証券取引所、さらには福岡証券取引所などへ上場する企業も同じです。ただし、業績が良かったり事業がIPOで好まれるような銘柄の場合はこの限りではありません。また、地方証券取引所だと上場規模が小さいことが最大の魅力かもしれません。東証2部上場や地方証券上場の場合には流動性などの問題からファンドや外人も基本的に買わないので株価が停滞することが多いです。個人的には東証2部は好きですけどね。

人気が見込める銘柄でも上場後1週間もせずに出来高がかなり細ってくるため売買のターゲットにもなりにくいと思われます。新興市場でも人気がない銘柄は似たようなものでが、東証2部だと配当を出している企業が多いため値動きは比較的穏やかだと思います。上場時に人気になる銘柄があるため観察しているとよいでしょう。参戦する個人投資家も少なくなる傾向があるため上場規模が少し大きいと複数配分の傾向が高いように思います。

複数配分を狙えるIPOは結局どんな銘柄なのか?

今回の記事は具体的な銘柄を書くと、それ古くない?と突っ込まれそうなのであえて書いていません(汗)結局IPOブロガーが狙っている銘柄は、一見不人気そうだが隠れた材料的なものがある場合やブックビルディング段階で地合いが改善傾向にある場合などに狙って複数配分を取りに行くことがあります。その他には新興市場で株数が多い銘柄ですね。

常にIPOと向き合っているためそのような情報も得やすいということです。自分で色々と探す癖は必要ですが、大手予想などのレポートを読んでいる方や経済新聞などを読んでいる方は情報を得る機会が多くあると思います。

賢い方法としてIPOブログを見て回ることも良いかもしれません。誰かが気付いて材料を書いていることもありますからね。それと結局投資をできるお金がなければ複数配分を得る機会は少なくなります。過去に私も2,000万円分のブックビルディングを行い店頭の上層部から半分お叱りのような電話がありました。

本当にお金もっているんですか?と直接聞かれたことがあります。

はったりでも自信をもって、「持ってますがな!!」と答えたこともよい思い出です。あの時はドキドキしたやり取りがありましたが、IPOは結局貰えませんでした。

ただ、別の機会にIPOはしっかり頂けているのでブラックリストには載っていないようです。今回は店頭証券の話になりましたが、ネット口座をたくさん開設して複数配分を狙う方法もあります。なかなか複数配分の機会はありませんが、家族で取り組んでいる読者の方も多いため表にでてこない当選情報もありそうです。

運気が上昇しているときには続けて配分を支店から頂いたり、ネット口座でも当選が続くこともあります。過去にはネット口座でも続けて配分を受けた報告なども頂いていますので、複数配分を狙うよりもたんたんと申込続けることが重要そうです。

幹事引受数が増加中!未成年口座も開設可能です 【完全平等抽選のマネックス証券】

⇒ マネックス証券公式へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。