マーキュリーリアルテックイノベーター(5025)のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。不動産業界向けにサービスを展開するIT系企業なので積極的に抽選参加したいと思います。

主幹事はSBI証券が務め公開株数535,000株、オーバーアロットメント80,000株です。上場規模は想定発行価格1,200円から計算すると約7.4億円になります。

このクラスのIPOであれば地合いが悪くても期待ができそうです!

※マーキュリーRI公式サイト引用

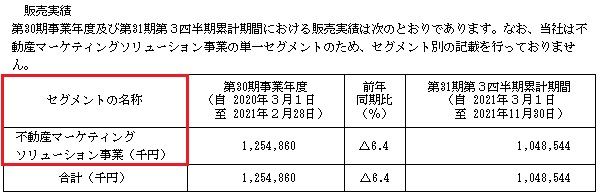

新築マンション業界向け収益が同社の基本収益に結び付くようです。月額課金制サービスの比率が93.8%となっていました。

現在はサービス利用者をSaaS型サービスへ移行させ顧客単価向上を狙っているとあります。

主要な顧客は不動産業に関わる事業者となっており、新築マンションデベロッパーや不動産仲介事業者、不動産販売事業者、戸建て業者となっています。

コロナ禍となっていますが築マンションの価格高騰により、中古マンション業界も活況となっているそうです。少子化の問題は抱えていると思いますが首都圏の不動産業界は好調のようですね。

マーキュリーリアルテックイノベーター(5025)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 2月25日 |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 不動産情報プラットフォーム事業 |

| ブックビルディング | 2月08日~2月15日 |

| 想定価格 | 1,200円 |

| 仮条件 | 1,150円~1,270円 |

| 公開価格 | 1,270円 |

| 初値結果 | 1,355円(公開価格1.07倍) |

| 企業情報 | https://mcury.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 335,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 535,000株 |

| オーバーアロットメント | 80,000株 |

| 上場時発行済み株数 | 2,735,000株(公募分を含む) |

| 想定ベースの時価総額 | 約32.8億円 |

| 幹事団 | SBI証券(主幹事) みずほ証券 三菱UFJモルガン・スタンレー証券 岡三証券 マネックス証券 松井証券 あかつき証券 極東証券 東海東京証券 むさし証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 |

マーキュリーリアルテックイノベーター(5025)の事業内容と上場に伴う評判を考察してみました

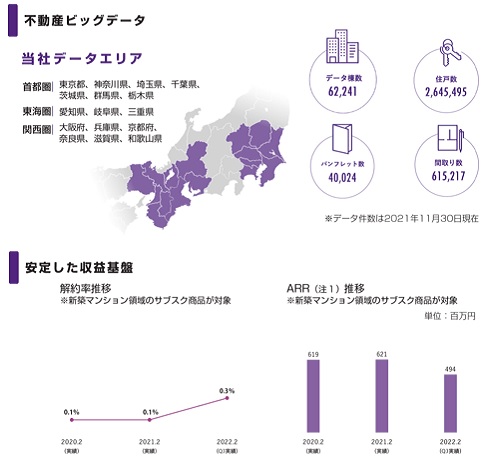

想定発行価格1,200円を基に吸収金額を算出すると約6.4億円となり、オーバーアロットメントを含めると約7.4億円規模の上場となります。上場規模が小さく投資妙味がありそうです。同社は「不動産ビッグデータ×Technology」を事業コンセプトとし、不動産マーケティングソリューションの単一セグメントとなっています。

その中で「プラットフォーム事業」「デジタルマーケティング事業」の2つの事業を展開しています。

※有価証券届出書引用

プラットフォーム事業は、自社でマンションデベロッパーから販売が行われるモデルルームやデベロッパー企業の担当を通じ、物件パンフレット等の情報収集した後に新築分譲マンションのデータベース構築を行います。

新築マンション業界向けには「サマリネット」「リアナビ」など不動産に関連するデータベースを活用したSaaS型マーケティングシステムを提供し、継続課金型の収益モデルを行っています。

ARRは全体の47.1%になり、解約率はわずか0.3%と継続率が高く安定的な収益確保が同社の強みとなっています。

中古マンション流通業界向けには、新築マンション販売当時に配布されたマンションのコンセプトブックやパンフレット画像データなどを取得できる「データダウンロードサービス」の提供を行います。

こちらは従量課金型収益モデルのデータサービスを展開しています。

※有価証券届出書引用

デジタルマーケティング事業は、マンション販売の集客に係る周辺マンション相場の把握や人気物件の分析ノウハウ等を活用し、リスティング広告のキーワード選定や広告配信エリアの提案など行います。

インターネット広告の運用やアクセス解析、Webサイト制作等を行っています。

※有価証券届出書引用

マーキュリーリアルテックイノベーター(5025)の株主状況とロックアップについて調べました

会社設立は1991年5月24日、東京都新宿区西新宿二丁目6番1号に本社を構えます。社長は陣隆浩氏(1966年11月28日生まれ)、株式保有率は51.65%(1,360,000株)です。従業員数51人で臨時雇用者18人、平均年齢39.2歳、平均勤続年数9.4年、平均年間給与5,250,000円です。

セグメントは不動産マーケティングソリューション事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 陣 隆浩 | 1,360,000株 | 51.65% | ○ |

| 株式会社JINX | 600,000株 | 22.79% | ○ |

| Zホールディングス株式会社 | 120,000株 | 4.56% | ○ |

| 森山 一郎 | 110,000株 | 4.18% | ○ |

| 株式会社GA technologies | 80,000株 | 3.04% | ○ |

| 伊藤 修一 | 78,000株 | 2.96% | ○ |

| 大寺 利幸 | 66,100株 | 2.51% | ○ |

上位株主には180日間(2022年8月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

森山一郎氏には90日間(2022年5月25日まで)のロックアップと発行価格1.5倍以上でロックアップ解除設定が設けられています。保有株式は110,000株です。

この他、新株予約権者の多くには180日間のロックアップが付与されています。また上場前の第三者割当では割当者との間で継続所有等の確約を行っています。

親引けはありません。

マーキュリーリアルテックイノベーター(5025)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格1,200円から仮条件上限が上振れとなり1,150円~1,270円に決定しました。吸収金額は仮条件上限算出で約7.8億円になります。ちなみに時価総額は34.7億円です。

この地合いで仮条件上振れは驚きですね。業績が鈍化しているとの指摘もあるため積極的に初値で買う投資は限られそうです。

今期だけを考えればそれなりの実績になり、不動産ビッグデータを扱う企業なので人気が見込めます。しかし2022年は第1号から公開価格割れとなっているため新奇性がある事業とは言え油断なりません。

今期は営業利益が大幅に伸びているように見えますが、販管費を削ったとの指摘が大手情報であるようです。となると上場ゴールが感じられセカンダリー投資は限定的か?と思ってしまいます。

仮条件引上げはIPO全般でプラスになる材料とも言えますすが、主幹事であるSBI証券がゴリ押しで設定してきたとも考えられます。2021年はこの状況でもなんとかなりましたが今年はどうでしょうか!?

修正値1,200円~1,400円

再修正1,500円~1,905円

※注目度B、再修正は2月21日追記

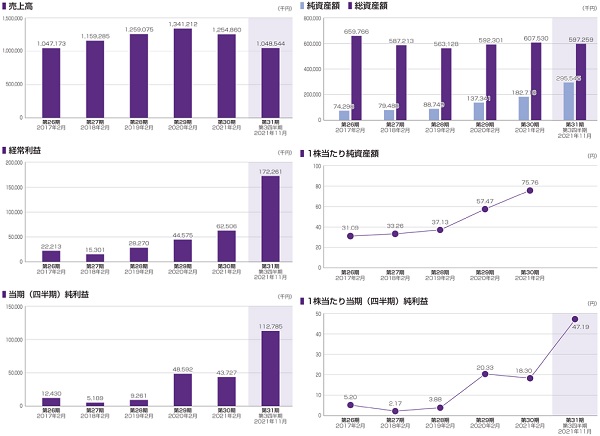

業績を確認すると2022年2月期の単独予想を確認することができました。売上13.55億円となり前期比8.05%増、経常利益1.85億円となり前期比198.39%増となります。

四半期利益は1.21億円となり前期比181.40%増となる予想が出ています。

公開価格が1,270円決定の場合の指標はEPS50.65からPER25.07倍、BPS242.20からPBR5.24倍になります。配当や株主優待の設定は現時点でありません。類似企業比較のPERは妥当もしくは割安のように感じます。

しかし実績が乏しいため油断はできないと思います。

ベンチャーキャピタル出資がなくZホールディングス(4689)が出資している企業なので注目ポイントはあります。ただ業績の頭打ち感があり2023年2月期の業績が不安なので積極的な投資を行う方は少ないと思います。

個人的にはセカンダリー参加者の「ノリ」で株価が動く気がします。普段であれば人気が見込まれますが、現在の地合いを総合的に考えても公開価格を超えれば良い方だと思います。

大手情報では上げ幅が1割程度か?なんて話も出ているようです。SBI証券主幹事なので色々と思うところがありますよね。

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 481,200株 | 89.94% |

| みずほ証券 | 13,400株 | 2.50% |

| 三菱UFJモルガン・スタンレー証券 | 13,400株 | 2.50% |

| 岡三証券 | 5,400株 | 1.01% |

| マネックス証券 | 5,400株 | 1.01% |

| 松井証券 | 5,400株 | 1.01% |

| あかつき証券 | 2,700株 | 0.50% |

| 極東証券 | 2,700株 | 0.50% |

| 東海東京証券 | 2,700株 | 0.50% |

| むさし証券 | 2,700株 | 0.50% |

上場会社も出資しているIT系企業なので人気が見込めそうです。公開株数は通常規模となっていますが株単価が低いため上場規模が小さめです。

主幹事のSBI証券から積極的に参加しておきましょう。資金力がある方が羨ましいですね!

IPOチャレンジポイントを利用して当選を狙う方は少ないかもしれません。株単価が低いため今回も悩みそうです。IPOルールは下記記事にまとめています。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

主幹事以外で当選確率が高そうなのはマネックス証券でしょう。引受けた株数を全て抽選に回しています。

2021年は3回くらい当選を頂きました。今年も当選できるように祈るしかありません。

松井証券

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

マーキュリーRIのIPOチャレンジポイントボーダーラインを予想してみました!!

マーキュリーRIのIPOチャレンジポイントボーダーラインを予想してみました。不動産情報プラットフォームを運営しているIT系企業なので初値2倍以上は期待できそうです。普段であれば初値2.3倍は軽く超えると思いますが、いまは地合いが良くないため数万円を狙って投資を行っておきましょう。そのうち地合いが回復するはずです!

CaSy(カジー)に続いてSBI証券が主幹事を務めます。どちらも株単価が低く個人的にはIPOチャレンジポイントを使う気になれません。

こんなに微妙な主幹事が続くとは思いもしませんでした。さっさと使っておけばといつも後悔しています。まだ700Pには届いていませんがこのままだと使うタイミングがわかりません。

200株の複数単元配分になる可能性はありますが、SBI証券のIPOチャレンジポイントによる複数株配分はよくわかりません。支店経由の配分も行われているため余計にわからないと考えています。

と言うことでネット配分期待の方は今回も悩むはずです。200株配分だと500Pくらい必要かもしれません。ハードルがどんどん高くなっています。

キャンペーンでポイントをばらまくからこんな事になっていると考えています。とは言え昨年はポイントなしでも当選できているため今回も期待したいと思います。完全に運任せです!

また、グループ企業のSBIネオトレード証券からも抽選に参加しておきましょう。資金不要でIPO抽選に参加できます。

SBIネオトレード証券がIPOの取扱いを開始することを発表しました。なんと前受金不要でIPOに申し込めるため誰にでも当選する可能性があります。しかも取扱い数が増加傾向にあり、SBI証券が主幹事や平幹事を引き受ける場合に同社でも取扱 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| LIFULL(2120) | PER43.58倍 | PBR1.07倍 |

| プロパティエージェント(3464) | PER9.68倍 | PBR1.54倍 |

| リビン・テクノロジーズ(4445) | PER13.99倍 | PBR4.21倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年12月21日~2028年12月20日 | 123,100株 | 450円 |

| 2021年2月26日~2029年2月25日 | 2,600株 | 450円 |

| 2021年2月01日~2031年1月31日 | 100,000株 | 750円 |

| 2023年1月30日~2031年1月29日 | 13,700株 | 750円 |

| 2023年7月01日~2031年6月30日 | 2,500株 | 760円 |

| 2023年7月01日~2031年6月30日 | 600株 | 760円 |

ストックオプション(新株予約権)は225,700株が上場時に行使期限を迎えます。

行使開始日から1年間は割当新株予約権個数の1/3まで新株予約権を行使できる事になっていますが、対象者の多くは180日間のロックアップ対象になると考えられます。段階的に売却できることになっています。

発行済株式総数に対する新株予約権の割合は10.1%になります。

マーキュリーリアルテックイノベーター(5025)IPOの評価と申し込みスタンス!まとめ

マーキュリーリアルテックイノベーターのIPOはポイントを使ってまで当選を狙わなくてもいいと考えています。仮条件が上振れすると気が変わるかもしれません。子供のジュニアNISA口座だとポイントが少ないため使う可能性はあります。微妙過ぎで泣けてきますね。

※マーキュリーRI公式サイト引用

同社は新築マンション領域に特化しており、新築マンションの年間供給戸数ランキングで上位50社中48社に導入されているそうです。※2020年調べ

また、SaaS型サービスを基本戦略として月額課金制サービスの年間売上高の増加を見込んでいるそうです。大手との取引もあり期待したいところです。

契約社数は2021年11月30日現在で2,044社になります。三大都市圏でのサービス認知度を高め利用促進を今後も行っていくそうです。

上場後の契約数増加にも期待できそうです。売上は前期が減少となっていますが利益はそれなりに出ています。業績水準はまだ低いと思いますが、SaaS型収益を意識した需要に期待したいと思います。

初値高騰パターンになる可能性もあるため準備だけ行っておきたいと思います!

ストリームに口座開設するだけで5,000円分の株式がタダで貰えます。ただしスマートフォンからの口座開設が必要です。

パソコンからも口座開設できますがその場合は5,000円分の株式は貰えません。私はPCから口座開設した残念な人です。キャンペーン前に口座開設しましたけどね。詳しくは下記記事でご紹介しています!

ストリーム(STREAM)のキャンペーンを活用すれば自己資金0円で株を始めることができます。株ロトキャンペーンが始まり最大5,000円相当の株を必ず貰うことができます! 口座開設を行うだけで貰えますが注意点もあるため詳細 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。