Link-U(リンクユー)はかなり期待されているIPOで初値もぶっ飛ぶ観測が出ているようです。業績も拡大が続きさらに出版社との提携も進むことが考えられます。小学館との関係が深く今期開示情報で52.5%の売上げを占めます。

事業はサーバー技術を用いたデータ配信等を行う「サーバープラットフォームビジネス」を展開しています。簡単に言えばマンガアプリの開発運営を行っている企業になり半年前に上場したAmazia(4424)が類似企業として参考になりそうです。

| 項目 | 株数データ |

| 想定価格 | 2,580円 |

| 仮条件 | 7月01日 |

| 公開価格 | 7月09日 |

| 公募株数 | 251,000株 |

| 売出株数 | 262,000株 |

| 公開株数(合計) | 513,000株 |

| オーバーアロットメント | 76,900株 |

| 幹事団 | SMBC日興証券 ←当選期待 SBI証券 野村證券 極東証券 いちよし証券 エース証券 岡三証券 岡三オンライン証券 ←前受け金不要 |

2019年7月の単独業績予想は売上10.7億円で前期比75.1%増、経常利益3.9億円で前期比79.1%増の大幅な増収増益見込みとなります。同社は会社設立6年目間になり、一度も赤字はなく業績が拡大を続けている企業です。

投資家の買い意欲を相当あるはずです。指標的には想定発行価格2,580円を基にPERを算出すると約40.33倍、PBR8.16倍です。

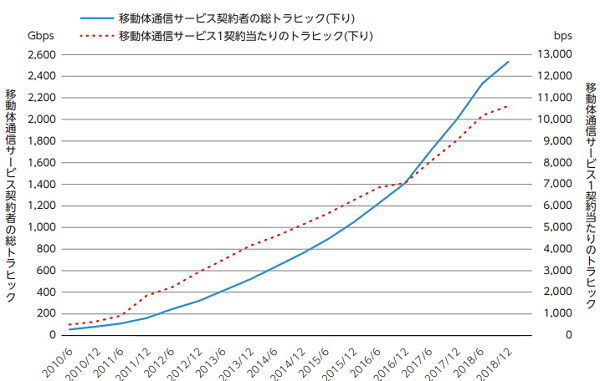

同社のトラヒック量も加速化しながら増えており、今後のトラヒック量は増加する見込みだそうです。トラヒックとはインターネットやLAN、電話回線などの回線利用量又は送られる情報量のことを指します。

同社の詳細は下記記事にまとめているのでよかったら参考にしてください。

⇒ Link-U(リンクユー)IPO上場承認と初値予想!ぶっ飛び系のIPOだ

初値予想6,000円~8,000円!

| 幹事名 | 配分単位(株) | 引受割合(%) |

| SMBC日興証券 | 456,900 | 89.06 |

| SBI証券 | 25,600 | 4.99 |

| 野村證券 | 20,500 | 4.00 |

| 極東証券 | 2,500 | 0.49 |

| いちよし証券 | 2,500 | 0.49 |

| エース証券 | 2,500 | 0.49 |

| 岡三証券 | 2,500 | 0.49 |

同社によれば、事業領域である情報通信産業は総務省発行の「平成30年版情報通信白書」によると、2016年時点で94.4兆円の市場規模となっており、全産業の9.6%を占めているそうです。また2011年価格をベースとした実質国内生産額では、2000年から年平均成長率0.7%で成長しています。

最近ではネット利用状況の変化により、移動体通信サービス契約者の総トラヒック量は、2017年12月時点の1,999Gbpsから2018年12月時点で2,535Gbpsと、前期比で約27%増加しています。今後、スマートフォンのトラヒック量は更に飛躍的に増加していくものと見込んでいるそうです。

同社が注力する電子書籍市場では2017年度の市場規模は2,241億円と推計され、2016年度の1,976億円から265億円(13.4%)増加しており、電子書籍と電子雑誌を合わせた電子出版市場は2,556億円になっているそうです。

2018年度以降の日本の電子出版市場は今後も拡大基調で、2022年度には2017年度の1.4倍の3,500億円程度になると予測されています。と言うことで思惑通りに事が運べば業績拡大が続くとされます。

課題はシステム技術の強化や新たなコンテンツホルダーとの契約、海外事業展開の推進などがあるようです。事業規模が拡大すれば人材確保の課題も出てくるでしょう。上場承認段階では従業員41人で平均給与約623万円となっています。

IPO参加スタンスは主幹事SMBC日興証券からの申し込みだけは絶対に行っておきましょう。落選して当たり前のスタンスで挑めばそれほどガッカリしないかもしれません。上場規模が大きいブシロードは狙い目のIPOです。

Link-UとブシロードのIPO主幹事です! 【私はネット口座だけで当選しています】

※SMBC日興証券のIPO概要と当選履歴(画像あり)の記事へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。