ジェイテックコーポレーション(3446)IPOが新規上場承認されました。

またしてもSMBC日興証券が主幹事を務めることになっています! 公開株数も多いため狙えるIPOとなりそうです。事業内容は私たちになじみが無い分野となりますが、業績は好調に推移しています。

公開株数は100万株とオーバーアロットメントが15万株です。

想定ベースの時価総額は122億円となり、上場による吸収額は約25億円となります。

主要製品は「放射光及びX線自由電子レーザー施設向けX線ナノ集光ミラー」となっており、難しいですね。基礎研究や産業利用など幅広い研究目的で使われている商品のようです。

ジェイテックコーポレーション(3446)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 金属製品 |

| 事業内容 | 大型放射光施設で使われるX線ナノ集光ミラーの開発・製造・販売、各種自動細胞培養装置等の開発・販売 |

| 公開予定 | 2月28日 |

| ブックビルディング期間 | 2月13日~2月19日 |

| 想定価格 | 2,170円 |

| 仮条件 | 2,100円~2,250円 |

| 公開価格 | 2月20日 |

| 企業情報 | https://www.j-tec.co.jp/ |

【手取金の使途】

差引手取概算額988,700千円については「1 新規発行株式」の(注)3に記載の第三者割当増資の手取概算額上限298,411千円と合せた、手取概算額合計上限1,287,111千円について、全額を設備資金に充当する予定であります。

設備投資の具体的な使途としましては、オプティカル事業で生産するX線ナノ集光ミラーの生産の増強及びライフサイエンス・機器開発事業における開発体制の強化を目的として新たに本社隣接地に建築する第2開発センターの建物・構築物に1,000,000千円を(平成30年6月期に540,000千円、平成31年6月期に460,000千円)、残額を第2開発センターに設置を予定しているオプティカル事業に係る機械装置に(平成31年6月期に全額)充当する予定であります。

なお、上記調達資金につきましては、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 500,000株 |

| 売出株数 | 500,000株 |

| 公開株数(合計) | 1,000,000株 |

| オーバーアロットメント | 150,000株 |

| 上場時発行済み株数 | 5,620,000株(公開株数やOA含む) |

| 想定ベースの時価総額 | 約122億円 |

| 幹事団 | SMBC日興証券(主幹事) 野村證券 SBI証券 みずほ証券 エース証券 東洋証券 岡三証券 岡三オンライン証券 エイチ・エス証券 マネックス証券 |

ジェイテックコーポレーション(3446)上場評判とIPO分析

想定発行価格2,170円を基に吸収金額を算出すると約21.7億円となり、オーバーアロットメントを含めると約25億円規模の上場となります。ジェイテックコーポレーションは「創薬」や「医療技術分野」におけるイノベーションの推進に貢献するシステムの開発、販売を手掛けている企業になります。

オプティカル事業とライフサイエンス・機器開発事業の2つの事業があり、「オプティカル事業」の主要製品は放射光及びX線自由電子レーザー施設向けX線ナノ集光ミラーです。「ライフサイエンス・機器開発事業」の主要製品は各種自動細胞培養装置、その他自動化装置となります。

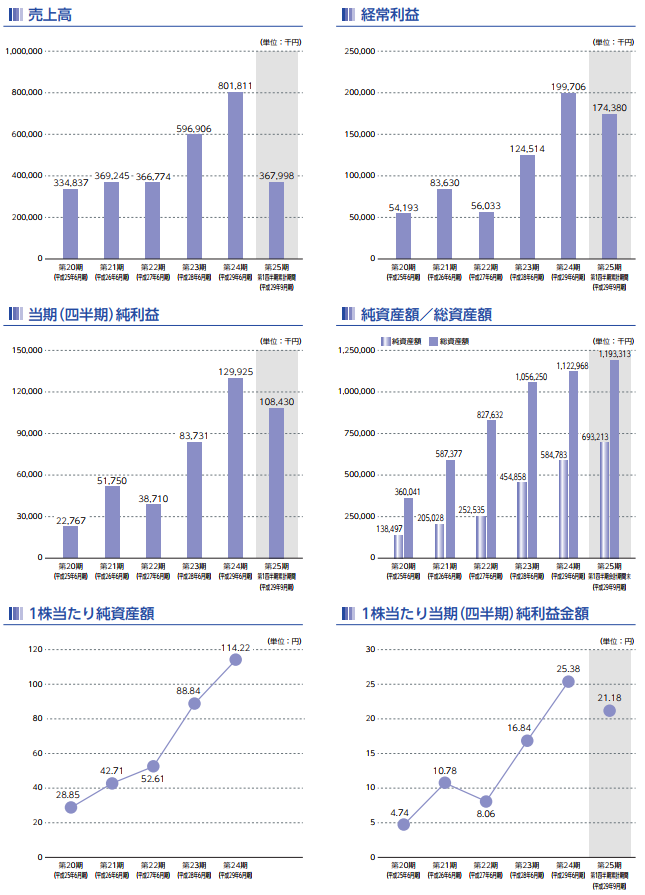

業績は好調に推移しているため上場不安は無さそうに思います。

売上や利益共に順調となり、今期(25期)は第一四半期累計で大きく利益が出ているようです。主力事業はオプティカル事業になるようです。

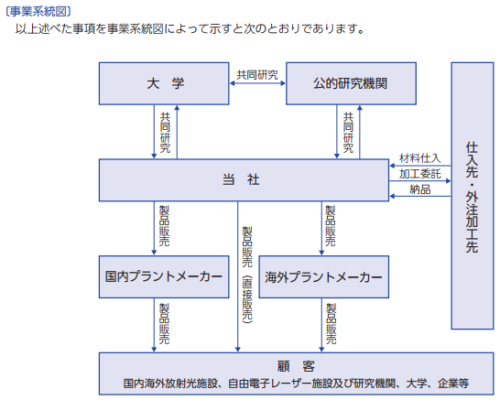

※オプティカル事業系統図

オプティカル事業では物質科学だけでなく、広く創薬や医療技術の基礎研究に取り組んでいる兵庫県の大型放射光施設「SPring-8」やX線自由電子レーザー施設「SACLA」等国内外の先端的放射光施設やX線自由電子レーザー施設等で使われる反射表面の形状精度が1ナノメートル以下の超高精度のX線ナノ集光ミラー等の設計開発・製造・販売を行っているそうです。

ライフサイエンス・機器開発事業では、創業当初は創薬スクリーニングに関連する細胞培養から、再生医療に関連する細胞培養まで様々な細胞操作を自動化した各種自動細胞培養装置やiPS細胞用の各種細胞培養装置の開発・製造・販売を行っていたそうです。

しかし昨今では高価な自動細胞培養装置に対して量産汎用タイプを目指し、iPSアカデミアジャパン株式会社(現株式会社iPSポータル)とiPS細胞専用の自動細胞培養装置の開発に成功し、京都大学の山中伸弥教授がノーベル生理学・医学賞を受賞した直後、タイムリーに販売することができたそうです。

また、長年産業技術総合研究所と浮遊培養の一種である独自のCell Float技術を用いた3次元培養装置をコアにした再生医療向け3次元細胞培養システムの研究開発を推進し、また再生医療や創薬へ製品展開を図っているそうです。

目論見の内容説明も難しいですね~

ジェイテックコーポレーション(3446)の企業財務情報と配当性向

| 回次 | 第23期 | 第24期 |

| 決算年月 | 平成28年6月 | 平成29年6月 |

| 売上高 | 596,906 | 801,811 |

| 経常利益 | 124,514 | 199,706 |

| 当期純利益 | 83,731 | 129,925 |

| 持分法を適用した場合の投資利益 | – | – |

| 純資産額 | 454,858 | 584,783 |

| 総資産額 | 1,056,250 | 1,122,968 |

| 1株当たり純資産額 | 88.84 | 114.22 |

| 1株当たり当期純利益金額 | 16.84 | 25.38 |

| 自己資本比率(%) | 43.1 | 52.1 |

| 自己資本利益率(%) | 23.7 | 25.0 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 129,718 | 211,070 |

| 投資活動によるキャッシュ・フロー | △300,790 | △114,564 |

| 財務活動によるキャッシュ・フロー | 185,151 | △55,141 |

| 現金及び現金同等物の期末残高 | 258,026 | 300,026 |

第25期第1四半期累計期間(平成29年7月01日~平成29年9月30日)

売上高367,998千円

営業利益173,188千円

経常利益174,380千円

四半期純利益108,430千円

(オプティカル事業の売上高は314,882千円、ライフサイエンス・機器開発事業の売上高は53,116千円)

ジェイテックコーポレーション(3446)従業員と株主の状況

会社設立は1993年12月21日です。社長は津村尚史氏(昭和32年4月生まれ)、株式保有率は74.42%と7割上を保有しています。

従業員数は30人で平均年齢は43.4歳、平均勤続年数3.9年、平均年間給与約570万円です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 津村 尚史 | 3,887,000 | 74.42 |

| 大阪コンピュータ工業株式会社 | 360,000 | 6.89 |

| OUVC1号投資事業有限責任組合 | 300,000 | 5.74 |

| 川﨑 望 | 110,000 | 2.11 |

| 有馬 誠 | 100,000 | 1.91 |

【目論見抜粋】

本募集及び引受人の買取引受による売出しに関し、貸株人かつ売出人である津村尚史、売出人である川﨑望及び山内和人並びに当社株主である大阪コンピュータ工業株式会社、有馬誠、森勇藏、上田昭彦、岡田浩巳、岡田雅彦、三村秀和、紀ノ岡正博、村山昇作、津村優磨、津村茉鈴菜、増永竜彦、安田進、小野貴弘、尾方勝、平井靖人、松山智至、植村壽公、桜井靖久、木下雅貴、森田健一、佐野泰久、当社新株予約権者である西田隆郎、野村公平、青野真也、城間晋作、西本浩之、松山翔太、境田靖弘、浜島義和、清本めぐみ、中森紘基、一井愛雄、常深珠紀、森重潔、加藤正和及び楠本憲司は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の平成30年8月26日までの期間(以下「ロックアップ期間」という。)中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

売出人であるOUVC1号投資事業有限責任組合、当社株主であるバイオ・サイト・キャピタル株式会社は、主幹事会社に対して、ロックアップ期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、東京証券取引所における初値が形成された後に主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

上位株主には180日間(平成30年8月26日)のロックアップが付与されています。

ロックアップ解除倍率の記載は、売出し人のベンチャーキャピタルのみ1.5倍となります。ベンチャーキャピタルは2社しかなく、32万株保有のみとなっています。

ジェイテックコーポレーション(3446)IPO大手初値予想と各社配分

想定発行価格2,170円をはさみ仮条件が2,100円~2,250円に決定しました。仮条件上限2,250円を基に市場から吸収される金額を計算すると約22.5億円、オーバーアロットメントを含め約25.9億円となります。

EPS53.72を基にPERを算出すると約41.9倍、BPS331.63を基にPBRを算出すると約6.8倍となります。指標を見ると割高のように思いますが、大手初値予想は大きくプラスリターンがあるように出ています。

参考値としては、4,500円~5,200円となっています。私の予想は4,000円~4,500円と少し弱気な予想です。上場時に地合いが好転していれば更なる買いを呼び込みそうですが、現段階では難しいでしょうか。

ベンチャーキャピタル保有株はOUVC1号投資事業有限責任組合の300,000株とバイオ・サイト・キャピタルの20,000株のみです。2018年6月期の業績予想では売上げ52.7%増、経常利益210%増の予想がたてられているようです!

店頭口座の方も配分は厳しいきがしますが、ネットからの応募はもっと苦戦か?私はネットから地道に申し込みですね。

※2月12日追記

| 幹事名 | 配分単位(株) |

| SMBC日興証券(主幹事) | 865,000 (狙うなら主幹事ですね!) |

| 野村證券 | 30,000 |

| SBI証券 | 20,000 |

| みずほ証券 | 20,000 |

| エース証券 | 20,000 |

| 東洋証券 | 20,000 (店頭口座の方は優位か?) |

| 岡三証券 | 10,000 |

| エイチ・エス証券 | 10,000 |

| マネックス証券 | 5,000 |

| 類似企業 | PER | PBR |

| 日電子(6951) | PER42.94倍 | PBR1.85倍 |

| シグマ光機(7713) | PER18.52倍 | PBR1.3倍 |

| ホロン(7748) | PER17.4倍 | PBR2.15倍 |

IPO当選を狙うなら主幹事であるSMBC日興証券は外せません。

その他では当選が難しいかもしれませんが、SBI証券などはIPOチャレンジポイントを貯めておきましょう。いずれ必要になるはずです。私は昨年ミスをしてしまい32万円しかポイント使用で得ることができませんでした。ただし、まだ保有ポイントはあります!

ジェイテックコーポレーションのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成28年12月26日~7年間 | 44,000 | 103 |

| 平成29年7月01日~7年間 | 25,000 | 103 |

| 平成30年5月27日~7年間 | 20,000 | 464 |

| 平成31年6月28日~7年間 | 14,000 | 464 |

ジェイテックコーポレーション(3446)IPO私見と申し込みスタンス

ジェイテックコーポレーションはバイオとも関係がある企業ですが、製品を販売している企業なので安定感があります。事業内容を見ても実験で使用される製品を開発製造していることは分かりますが、それ以上はいまいちつかめません。

顧客の大半が国立研究所や大学となっていることから売掛金などの回収は間違いなさそうです。ips細胞や再生医療などへ積極的に取り組むようなこともかかれています。

その他にも、国家基幹技術の一つとして選定されたX線自由電子レーザー施設として、平成18年度から理化学研究所と「SPring-8」を運営する高輝度光科学研究センターが共同で施設の建設・整備を行い、平成24年3月07日より供用運転を開始とあります。

IPOにおいてこのようは話は追い風になると思われるためジェイテックコーポレーションの初値も期待ができそうです。

ストックオプションは69,000株あるようですが、需給に大きく影響するようなことは無さそうです。

当選狙いでにぎわいそうなIPOですが、私も参加できればうれしく思います。

大手初値予想も1.5倍の3,200円あたりか?それとも隠れた材料があるのかもしれません。

期待していいのではないでしょうか?

ジェイテックコーポレーションIPO主幹事です! 【私はネット口座だけで当選しています】

SMBC日興証券は主幹事多い

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。