フーディソン(7114)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。赤字体質の企業で今期黒字化する可能性があります。

主幹事はSMBC日興証券が務め公開株数1,066,800株、オーバーアロットメント160,000株です。上場規模は想定発行価格2,210円から計算すると約27.1億円になります。

どんどん微妙なIPOが増えてきました。これまで上場を先延ばしにしていた案件が集まっているようですね。

※フーディソン公式サイト引用

生鮮食品の流通プラットフォームを構築し食品Eコマースサービスを行う企業です。

食品関係の市場は新型コロナウイルス感染症による緊急事態宣言などで大打撃を受けまだ戻りきっていないはずです。2020年と2021年の2年連続で「飲食店、飲食サービス業」の指標が下落していると目論見にあります。

現在は社会活動も徐々に回復しインバウンド需要の本格化が期待されています。また個人的にも便利なサービスだと思いますが、飲食関連市場の回復にはしばらく時間が必要だと思います。

同社グループは世界最大級の東京都中央卸売市場において、商品調達力や物流機能を持ち合わせ独自のEコマースシステムを接続し、鮮度の高い生鮮食品を提供できるそうです。

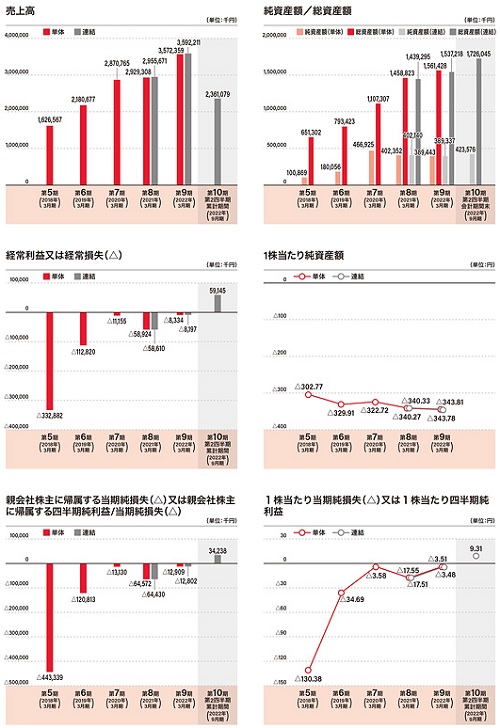

売上はそこそこありますが利益がまだついてきていません。上場規模も大きく悩ましいIPOだと思います!!

フーディソン(7114)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月16日 |

| 市場 | グロース市場 |

| 業種 | 卸売業 |

| 事業内容 | 飲食店向け食品Eコマースサービス「魚ポチ」を主軸とした生鮮流通プラットフォーム提供事業 |

| ブックビルディング | 12月01日~12月07日 |

| 想定価格 | 2,210円 |

| 仮条件 | 2,210円~2,300円 |

| 公開価格 | 2,300円 |

| 初値結果 | 2,300円(騰落率0%) |

| 企業情報 | https://foodison.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 680,000株 |

| 売出株数 | 386,800株 |

| 公開株数(合計) | 1,066,800株 |

| オーバーアロットメント | 160,000株 |

| 上場時発行済み株数 | 4,358,940株(公募分を含む) |

| 想定ベースの時価総額 | 約96.3億円 |

| 幹事団 | SMBC日興証券(主幹事) SBI証券 みずほ証券 大和証券 楽天証券 岡三証券 三菱UFJモルガン・スタンレー証券 松井証券 |

| 委託見込 | 岡三オンライン CONNECT |

フーディソン(7114)の事業内容と上場に伴う評判を考察してみました

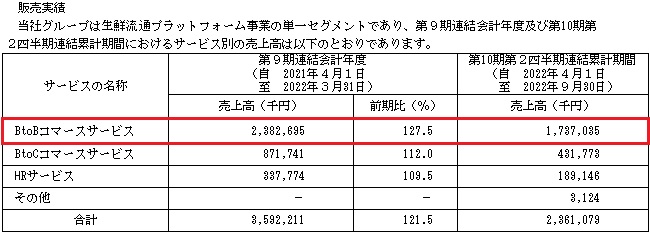

想定発行価格2,210円を基に吸収金額を算出すると約23.6億円となり、オーバーアロットメントを含めると約27.1億円規模の上場となります。同社グループは食産業で生鮮流通プラットフォーム事業を展開し「BtoBコマースサービス」「BtoCコマースサービス」「HRサービス」を行っています。この3つのサービスを合わせて生鮮流通プラットフォーム事業と定義付けていいます。

創業当初から「フード × テクノロジー」をテーマに様々な仮説検証を行い、生鮮流通におけるノウハウやデータを蓄積しています。

この強みを最大限活かし、食産業のあらゆる事業者の情報をデータベース化し活用することで、生産性と効率性の上昇を可能にし、よりユーザーの求める商品を提供するサービスを展開します。

そして生鮮流通プラットフォームを提供しDX実現に結び付けたいと考えています。

※有価証券届出書引用

BtoBコマースサービスでは、生産者・卸業者・メーカー等から仕入れた食品を自社ウェブサイトの「魚ポチ」上のウェブカタログに掲載し、主に飲食店等のユーザーに直接販売しています。

魚ポチは、ユーザーが午後3時30分以降にウェブサイトにアクセスし、日々掲載されている約3,000種類の商品の中から必要な分量をオーダーする仕組みになっています。

注文後は地域に応じて翌日~3日後までに店頭に配送されるそうです。

商品買付けは本来手間が掛かる作業ですが、同社ではユーザーの購買データを活用することで、それぞれの趣向性にあった商品を自動的に推奨し発注時間の短縮を行うことができるそうです。

同社グループの商品買付けは、東京都中央卸売市場大田市場(太田市場)と東京都中央卸売市場豊洲市場水産部(豊洲市場)で行っています。

※有価証券届出書引用

BtoCコマースサービスでは、一般のスーパーマーケットではあまり販売していない魚種や産地仕入れにこだわった水産品等を中心に鮮魚セレクトショップ「sakana bacca」で販売しています。

BtoCコマースサービスとBtoBコマースサービスは、それぞれ販売先は異なるものの調達を共同で行うことで効率化をしているそうです。

「sakana bacca」の実店舗は2022年9月末現在で東京都内で8店舗運営しています。気になる方は公式ホームページも用意されているため確認することができます。

※有価証券届出書引用

HRサービスでは、食品事業者向けに人材を紹介する「フード人材バンク」運営となっています。

中食需要の高まりや食産業全般の労働者不足を背景として、食品を取り扱う技術を持った人材の需要が高まっているため、飲食店やスーパーマーケットに正社員候補者を紹介しています。

2022年3月期の売上を確認するとBtoBコマースサービス66.3%、BtoCコマースサービス24.3%、HRサービス9.4%になっています。

フーディソン(7114)の株主状況とロックアップについて調べました

会社設立は2013年4月01日、東京都中央区勝どき三丁目3番7号に本社を構えます。社長は山本徹氏(1978年11月01日生まれ)、株式保有率は50.65%(2,077,647株)です。従業員数102人で臨時雇用者79人、平均年齢36.1歳、平均勤続年数3.6年、平均年間給与4,393,000円です。連結従業員数は102人で臨時雇用者は122人です。

セグメントは生鮮流通プラットフォーム事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 山本 徹 | 2,077,647株 | 50.65% | ○ |

| 株式会社リープラジャパン | 840,000株 | 20.48% | ○ |

| グローバル・ブレイン5号投資事業有限責任組合 | 294,000株 | 7.17% | ○ |

| SBI AI&Blockchain投資事業有限責任組合 | 120,000株 | 2.93% | ○ |

| 株式会社ミロク情報サービス | 117,648株 | 2.87% | ○ |

| 内藤 直樹 | 92,100株 | 2.25% | △ |

| 谷村 格 | 64,000株 | 1.56% | ○ |

上位株主には180日間(2023年6月13日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

SBI AI&Blockchain投資事業有限責任組合、三菱UFJキャピタル5号投資事業有限責任組合、ひまわりG5号投資事業有限責任組合の3社には90日間(2023年3月15日まで)のロックアップが別途付与されています。

こちらは発行価格1.5倍以上でロックアップ解除となっています。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

フーディソン(7114)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が2,210円~2,300円に決定し想定発行価格が下限となっています。吸収金額は最大で約28.2億円、時価総額約100.3億円です。

個人的には営業利益率が低く公開価格割れも視野に入ると考えていましたが、生鮮流通プラットフォームとしてはコストが高くなるのは仕方がないようです。

同社の場合は鮮魚介類を中心としているため構造的に仕方がないとの観測です。

また、参入障壁が高いと考えられその辺りが評価されているようです。50億円以上を売上て純利益が1億円にも届かないことに驚きましたが、人件費などのコストがかなりかかるようです。

水産業界ではDX化が遅れているため需要拡大を考えると注目されるようです。今期黒字化予想となっており、来期業績を織り込んだ値付けとなっているようです。

その様な銘柄が多くIPOに参加して良いのか悩みます。

某紙ではミクリード(7687)との比較が出ており、従業員1人当たりの売上げが5分の1程度しか出ていないとの指摘があります。結局は市場構造がそうさせるため単純比較はできないようですけどね。

修正値2,500円前後

直前予想2,650円

※注目度B

業績を確認すると2023年3月期の連結予想を確認することができました。売上50.23億円となり前期比39.84%増、経常利益1.18億円となり前期-800万円からの黒字化となります。

四半期利益は0.78億円となり前期-1.20億円から完全黒字化の予想が出ています。

公開価格が2,300円決定の場合の指標はEPS20.34からPER113.08倍、BPS427.87からPBR5.38倍になります。配当や株主優待の設定は現時点でありません。

このIPOは難しいと考えていましたが、成長性が高いとの観測で買われるようです。私はそこまで信じていないため程々に抽選に参加しておきたいと思います。

直近上場の銘柄が好調のため、どうやら評価する企業のスタンスも前向きになっているように感じます。信じてBBを全力で行くのかしばらく考えます。

このままではC級やD級IPOばかりを大量に獲得しそうでちょっと怖いですね。割れなければ嬉しいです!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 960,600株 | 90.04% |

| SBI証券 | 45,300株 | 4.25% |

| みずほ証券 | 21,300株 | 2.00% |

| 大和証券 | 16,000株 | 1.50% |

| 楽天証券 | 7,400株 | 0.69% |

| 岡三証券 | 7,400株 | 0.69% |

| 三菱UFJモルガン・スタンレー証券 | 4,400株 | 0.41% |

| 松井証券 | 4,400 | 0.41% |

個人的にはあまり魅力がないと考えています。大手企業の初値予想を確認した後に参加スタンスを決定したいと思います。

当選を狙うのであればSMBC日興証券からの申込を優先しておきましょう。銘柄毎に資金が拘束されるためフーディソンは当選しやすいと思います。公開株数も100万株を超えます。

直近承認のIPOは赤字だったりVC保有率が高かったり、微妙な案件が多いため内容をしっかり確認しておくことをお勧めします。

コツコツ投資を楽しみたい方にはクラウドファンディングもお勧めです。口座開設でポイントやAmazonギフト券なども貰えます!

SAMURAI FUNDの場合は現金キャッシュバックなのでよりよさそうです。30万円以上の投資が必要になりますが初めて投資を行うと3,000円貰えます。

運用期間が3ヶ月のファンドもあるのでお試し投資には良いかもしれません。興味があれがこの機会を利用するとお得だと思います。詳しい内容を下記記事でまとめてみました!

サムライファンド(SAMURAI FUND)で現金キャッシュバックキャンペーンが行われているため調べてみました。Amazonギフト券や楽天ポイントではありません。 デポジット口座に入金されるタイミングも早く再投資に回せそ …

今年も年末年始でヒロセ通商のイベントに参加してみては如何でしょうか?おせち料理や福袋キャンペーンが用意されるはずです。

取引高により貰える内容がレベルアップするため面白みがあります。タイアップ特典が付いているのでよかったらご利用ください。

1注文入れるだけでゾロ目キャンペーンをGETできる方法も記載しています。ゾロ目キャンペーンだけ参加する方法もあります。滅茶苦茶お得なので一度試してみると良いかもしれません。

新規口座開設だと7,000円~9,000円分のキャッシュバックキャンペーンのハードルが低いです。過去に頂いた商品画像も掲載しています。

ヒロセ通商さんとのタイアップ企画発表です!今月もタイアップキャンペーンの他に最大で100万円の新規口座開設キャンペーンが行われています。詳細は公式サイトで確認をお願い致します。その他にも同時開催のキャンペーンが …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 魚喜(2683) | PER95.30倍 | PBR3.61倍 |

| 大水(7538) | PER10.24倍 | PBR0.44倍 |

| OUGホールディングス(8041) | PER6.77倍 | PBR0.54倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年4月01日~2025年2月28日 | 63,000株 | 50円 |

| 2017年5月01日~2025年2月28日 | 5,000株 | 50円 |

| 2017年12月01日~2025年8月31日 | 37,000株 | 650円 |

| 2018年11月29日~2026年10月29日 | 10,084株 | 650円 |

| 2019年5月27日~2027年4月26日 | 5,000株 | 650円 |

| 2020年1月18日~2027年12月17日 | 45,000株 | 650円 |

| 2020年5月26日~2028年4月25日 | 57,500株 | 650円 |

| 2020年10月30日~2028年9月29日 | 60,316株 | 650円 |

| 2021年5月15日~2029年5月14日 | 38,800株 | 700円 |

| 2021年6月19日~2029年6月18日 | 8,000株 | 700円 |

| 2021年11月13日~2029年11月12日 | 6,000株 | 700円 |

| 2023年2月25日~2031年2月24日 | 80,200株 | 700円 |

| 2024年6月30日~2032年6月29日 | 7,400株 | 815円 |

ストックオプション(新株予約権)は335,700株が上場時に行使期限を迎えます。

発行済株式総数と潜在株式数の合計が4,102,840株になり、新株予約権の割合は10.33%になると目論見にあります。新株予約権による潜在株式数は423,900株です。600株程ズレがあるようです。

フーディソン(7114)IPOの評価と申し込みスタンス!まとめ

フーディソンのIPOは様子見したいと思います。個人投資家に人気があるとは思えませんし、機関投資家が積極的に買うとも感じません。業種も卸売業ですからね。

※フーディソン公式サイト引用

一時は緊急事態宣言やまん延防止等重点措でアクティブユーザーの減少が見られたようですが、飲食店への制限解除が行われ急激に回復しているようです。

BtoBコマースサービスでは飲食店の労働力不足から加工商品の拡充などを行い、取引量が好調になったそうです。いろいろ施策を考えているようですが利益がショボ過ぎます。

にもかかわらず想定で27.1億円の吸収は大き過ぎでは?と感じます。これまで上場していた銘柄からレベルダウンした印象を受けます。

フーディソングループは物流、商品調達、製造加工・販売及び流通管理の流通機能を一気通貫で連携したシステム構築を行っているとありますが、新味は感じられません。

鮮魚小売店が減少した状況で同社のようなスキームはサステナビリティにもつながりますが、投資家うけはいまいちなのでは?と思います。

利回り不動産でワイズコイン2,000円分をプレゼントしています。利回りが高く設定され安定した分配金を提供しています。

運用期間が短いためお小遣い目的で投資することも可能です。1万円から不動産に投資できます。詳しくは下記記事でまとめています!

利回り不動産でキャンペーンが行われているためご紹介したいと思います。口座開設でワイズコイン(Amazonギフト券に交換可能)が最大10,000円分貰えます。1万円からの投資が可能で利回りが高く人気があります。 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。