ブリッジコンサルティンググループ(9225)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。初値3倍くらいは期待できそうなIPOだと思います。

主幹事はSBI証券が務め公開株数200,000株、オーバーアロットメント30,000株です。上場規模は想定発行価格1,010円から計算すると約2.3億円になります。

極小規模の上場になり人気だと思います!

※ブリッジコンサルティンググループ公式サイト引用

同社はIPO支援やリスクマネジメントサービス、アカウンティングサービス、ファイナンシャルアドバイザリーサービス、プロフェッショナル人材紹介サービスを主に行っています。

業績水準は低いようですが売上の増加が顕著化しています。

同社のような企業は良質な人材を確保できれば業績も伸びていくと考えられます。ただ、従業員数の増加は見られますが企業規模がまだ小さく人件費も大きな負担となりそうです。

既存上場が「TOKYO PRO Market」になっていることから上場の冠はサービスを行う上で必要だったと考えられます。コンサルを行うにも非上場では集客面でデメリットと考えられます。

そして東証グロース市場へ満を持して上場の流れだと思います。

ブリッジコンサルティンググループ(9225)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月26日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | 公認会計士人材の経験・知見のデータベース化・最適配分を通じて、経営管理の課題解決を支援するプロシェアリング事業及び付帯関連事業 |

| ブックビルディング | 6月07日~6月13日 |

| 想定価格 | 1,010円 |

| 仮条件 | 1,150円~1,300円 |

| 公開価格 | 1,300円 |

| 初値結果 | 4,110円(公開価格3.16倍) |

| 企業情報 | https://bridge-group.co.jp/ |

| 監査人 | PwC京都監査法人 |

| 手取金の使途 | 本社オフィス移転費用に充当する予定 |

| 項目 | 株数データ |

| 公募株数 | 100,000株 |

| 売出株数 | 100,000株 |

| 公開株数(合計) | 200,000株 |

| オーバーアロットメント | 30,000株 |

| 上場時発行済み株数 | 2,031,400株 ※公募分を含む |

| 想定ベースの時価総額 | 約20.5億円 |

| 幹事団 | SBI証券(主幹事) SMBC日興証券 極東証券 東海東京証券 マネックス証券 楽天証券 Jトラストグローバル証券 あかつき証券 岩井コスモ証券 岡三証券 ひろぎん証券 松井証券 丸三証券 |

| 委託見込 | SBIネオトレード証券 岡三オンライン |

ブリッジコンサルティンググループ(9225)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,010円を基に吸収金額を算出すると約2.0億円となり、オーバーアロットメントを含めると約2.3億円規模の上場となります。ブリッジコンサルティンググループは「国内No1の経営管理インフラ会社」を目指し事業を展開しています。

全国に分散している公認会計士のプロフェッショナル資源をデータベース化し、クライアントニーズに最適な形で提供していくプロシェアリング事業を展開するこで企業の持続的成長を支えたいそうです。

最近流行りのプロフェッショナル人材紹介なども行っています!

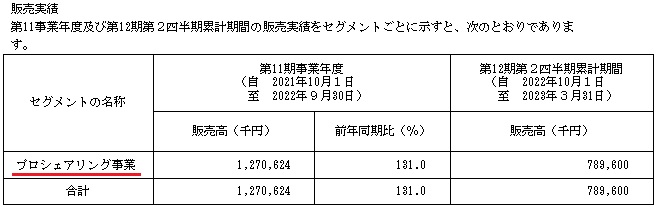

※有価証券届出書引用

同社はワーキングプラットフォーム「会計士.job」というメディアを運営しています。

「会計士.job」には、様々な経験と知見を有している公認会計士等が2023年3月時点で3,800名超登録しており、1年間の稼働者数は223名となっています。

所属のコンサルタントは、クライアントニーズに適合したサービス提供するため「会計士.job」の登録者から最適なパートナー会計士を抽出・アサインし、プロジェクトを実行していくプロシェアリングモデルを活用しています。

プロシェアリングモデルを活用することにより、より細かいニーズに的確に対応したサービスが可能となり、3,800名超というリソースにより依頼からサービス提供までのセットアップ期間が短く、リソースを効率よく活用していくため適切な価格でのサービス提供が可能となっています。

※有価証券届出書引用

提供サービスとしては、設立時からIPOを志向されるクライアントが多く存在するそうです。

同社によればIPO支援に関して2022年のIPO会社への関与割合が17.6%と屈指の実績を誇っているそうです。

IPOに向けて発生する課題を過去の経験や最新の状況を踏まえて効率的に解決していくことが可能となっています。

そしていよいよ自社もIPO(上場)するため上手く立ち回らなければなりません。初値が高くなり企業価値向上のイメージをクライアントにも与えそうですね。

※有価証券届出書引用

また、決算開示や内部管理体制の整備、M&Aに関連したサポートなど企業成長において継続して生じるクライアントニーズに対し必要なリソースを提供し解決しているそうです。

これらの支援はコンサルタント及びパートナー会計士がクライアントとチーム一丸となり、口頭アドバイスだけでなく実際に手を動かす形での支援を実施している特徴があるそうです。

これまでに積み重ねてきたノウハウのチェックリスト化や、業務オペレーションの最適化により、IPO準備を始めとしたクライアントの経営管理課題の有効性の向上と業務の効率性の両立を追求しているそうです。

失敗は許されないIPOになりそうですね。

ブリッジコンサルティンググループ(9225)の株主状況とロックアップについて調べました

会社設立は2011年10月25日、東京都港区虎ノ門四丁目1番40号に本社を構えます。代表取締役は宮崎良一氏(1983年1月23日生まれ)、資産管理会社の株式を合わせて953,600株を保有中です。従業員数58人で臨時雇用者0人、平均年齢36.6歳、平均勤続年数2.0年、平均年間給与7,247,000円です。

セグメントはプロシェアリング事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 宮崎 良一 | 554,000株 | 29.02% | ○ |

| GOOD ONE PARTNERS合同会社 | 399,600株 | 20.93% | ○ |

| WMグロース4号投資事業有限責任組合 | 292,700株 | 15.33% | ○ |

| 株式会社プロネクサス | 172,500株 | 9.04% | ○ |

| 株式会社エスネットワークス | 80,000株 | 4.19% | ○ |

| パーソルテンプスタッフ株式会社 | 69,600株 | 3.65% | ○ |

| 田中 智行 | 34,200株 | 1.79% | ○ |

上位株主には180日間(2023年12月22日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また、WMグロース4号投資事業有限責任組合とNCBベンチャー投資事業有限責任組合に対して90日間(2023年9月23日まで)のロックアップ付与、ロックアップ解除倍率は発行価格(売出価格)の1.5倍以上となっています。

この他、第三者割当によるベンチャーキャピタル出資もありますがC種優先株式が割り当てられています。割当株式は原則として、割当てを受けた日から上場日以後6ヶ月間を経過する日まで所有する等の確約を行っています。

親引けは行われません。

ブリッジコンサルティンググループ(9225)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が上振れし1,150円~1,300円に決定しました。吸収金額は最大で約3.0億円、時価総額は約26.4億円です。

大手予想も大きく上振れし4,000円程度は期待できる可能性がありそうです。上場1日目は初値持越しとなり上場2日目に何処まで株価を引っ張ることができるのか?とそこが焦点のようです。

VCのさじ加減で初値形成となるパターンも考えられます。できるだけ高くVCは売却したいはずですからね。

また、独自性の高いビジネスとなっており初値買い意欲も高まると観測されています。事業でIPO準備の支援を行うため勢いよく発進すると思います!

業績規模が低いぶん増収に期待できますが過大評価となっているような気もします。上場審査が緩くなっているとの観測もありますからね。

修正値4,000円~5,000円

最終予想6,980円

※注目度B

業績を確認すると2023年9月の単独予想を確認することができました。売上15.98億円となり前期比25.83%増、経常利益1.10億円となり前期比15.79%増となります。

四半期利益は0.77億円となり前期比20.31%増を予想しています。

公開価格が1,300円決定の場合の指標はEPS40.24からPER32.31倍、BPS419.71からPBR3.10倍になります。配当や株主優待の設定は現時点でありません。

業績水準は低いが人材に力を入れているため人件費が圧迫しているようです。しかし将来の成長につながるため期待先行で買われるようです。

IPOチャレンジポイントについては初値5,000円狙いだと800ポイント近くになるのでは?と思っています。700ポイントなら利用を考える方が多いと思いますが、株単価が高いとは言えないため躊躇する方もそれなりにいそうです。

kimu

kimu 間を取って750Pくらいで当選できれば良いのかもしれません。かなり悩んでいる方が多いようです!!

初値3倍は可能だと思いますがそこから上はセカンダリー組の気分次第だと思います。

IPOチャレンジポイントもどこかで使わないと勿体ないですからね。昔は300Pもあれば選び放題でした。

ポイントを利用される方は悔いのないようにリサーチしておきましょう!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 170,000株 | 85.00% |

| SMBC日興証券 | 14,000株 | 7.00% |

| 極東証券 | 2,000株 | 1.00% |

| 東海東京証券 | 2,000株 | 1.00% |

| マネックス証券 | 2,000株 | 1.00% |

| 楽天証券 | 2,000株 | 1.00% |

| Jトラストグローバル証券 | 2,000株 | 1.00% |

| あかつき証券 | 1,000株 | 0.50% |

| 岩井コスモ証券 | 1,000株 | 0.50% |

| 岡三証券 | 1,000株 | 0.50% |

| ひろぎん証券 | 1,000株 | 0.50% |

| 松井証券 | 1,000株 | 0.50% |

| 丸三証券 | 1,000株 | 0.50% |

公開株数が少なく初値高騰となりそうです。幹事団が多く下位幹事からの申込みは余裕があれば申込むスタンスでよさそうです。

初値3倍超えとなる可能性もあるためSBI証券からの申込みは忘れずに行っておきましょう。当選確率は低いと思いますが申し込まないと当選しません!

また、SBI証券からの委託販売を行うSBIネオトレード証券からの申込みも忘れずに行っておいたほうがよさそうです。大きな利益が狙えるため落選覚悟で申し込みを行っておけば気楽です。

誰かに毎回当選していますからね。IPOルールについては下記記事でまとめています。入金不要でIPO抽選に参加できます!!

SBIネオトレード証券がIPOの取扱いを開始することを発表しました。なんと前受金不要でIPOに申し込めるため誰にでも当選する可能性があります。しかも取扱い数が増加傾向にあり、SBI証券が主幹事や平幹事を引き受ける場合に同社でも取扱 …

ブリッジコンサルティンググループのIPOチャレンジポイントのボーダーラインを予想してみました

ブリッジコンサルティンググループのIPOチャレンジポイントのボーダーラインを予想してみたいと思います。SBI証券が前回単独で主幹事を行ったスタジアムのボーダーラインは770ポイントでした。今回はさらにポイントのインフレとなる可能性もありそうです。

スタジアムは上場中止となりましたが抽選は行われています。

ただ単価が低いためよく考えてポイントを利用したほうがよさそうです。

想定発行価格1,010円の3倍となっても利益は20万円程度にしかなりません。仮条件の大幅な引き上げも期待できるかもしれませんが、同社はTOKYO PRO Marketに上場していたためどうでしょうか。

気になり、同社の株価を調べると2022年5月30日に1,750円を付けています。その後は売買が行われていません。

kimu

kimu 企業成長を踏まえIPOを実施すると考えられるため仮条件の引上げとなる可能性もありそうですね。ボーダーラインは現段階で700P以下でしょうか?

また、IPO投資が面倒だと考えている方はコツコツ利益が見込めるクラウドファンディングへの投資は如何でしょうか。1年間投資を行い利回り5%程度を狙う投資になります。

不動産投資型のクラウドファンディングであれば劣後出資が行われるため元本毀損の軽減が可能です。

ご紹介する企業はCREAL(クリアル)です。上場企業になり業績も好調となっています。預かり金の信託保全も実施しているため同業社の中で最高スペックだと思います。

CREAL(クリアル)の評判や口コミをまとめてみました。私も実際に口座開設を行いメリットやデメリットについて調べています。上場企業なので評価は高そうです。メール登録を行うと物件の詳細が確認できるため …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| MS-Japan(6539) | PER18.46倍 | PBR2.46倍 |

| みらいワークス(6563) | PER33.37倍 | PBR4.65倍 |

| アクシスコンサルティング(9344) | PER24.37倍 | PBR7.24倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年1月06日~2027年12月05日 | 31,200株 | 67円 |

| 2020年4月02日~2028年3月01日 | 21,300株 | 167円 |

| 2021年12月20日~2029年11月19日 | 45,000株 | 250円 |

| 2022年9月30日~2030年8月29日 | 92,400株 | 250円 |

ストックオプション(新株予約権)は189,900株が上場時に行使期限を迎えます。

発行済株式総数1,931,400株に対する新株予約権の割合は9.83%に相当します。新株予約権による潜在株式数は189,900株です。

ブリッジコンサルティンググループ(9225)IPOの評価と申し込みスタンス!まとめ

ブリッジコンサルティンググループのIPOは全力で当選を狙いたいと思います。当選確率は低いと思いますが今回は当選できるかもしれません。SNSなどで抽選結果を確認していると初めて当選する方もちらほら見かけます。

今回は自分が当選できるかもしれないと妄想しながら抽選結果を待ちましょう。当選して利益が出たら何を買いたいですか?この妄想の時間が楽しいはずです!

※ブリッジコンサルティンググループ公式サイト引用

上場後はメインクライアントのIPO準備会社支援の拡大に力を入れ、業務資本提携先との経営資源の相互活用により、提供サービスを共同で実施することや新規チャネルの開拓などの連携を行うそうです。

上場企業や中堅企業への経営管理支援サービスの提供にも力を入れサービス拡大を狙います。

さらに、日本国内におけるスタートアップ企業の成長やM&A業界の発展を目的に情報発信なども行って行くそうです。

IPO的には面白そうですが上場による手取金の使途が本社オフィス移転費用なんですよね。間接的には人材確保や教育につながりそうですけど、IPO投資と考えると短期的な需給に期待するしかなさそうです。

一応調べると現在計画している資金使途を変更する可能性があると書かれていました。

当選確率は低いと思いますが、IPO抽選の申し込み忘れだけには注意しておきましょう!!

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。