オービーシステム(5576)のIPOがスタンダード市場に新規上場承認されたのでご紹介したいと思います。老舗感があるSI事業を行う企業です。

主幹事はSMBC証券が務め公開株数600,000株、オーバーアロットメント90,000株です。上場規模は想定発行価格1,710円から計算すると約11.8億円になります。

※オービーシステム公式サイト引用

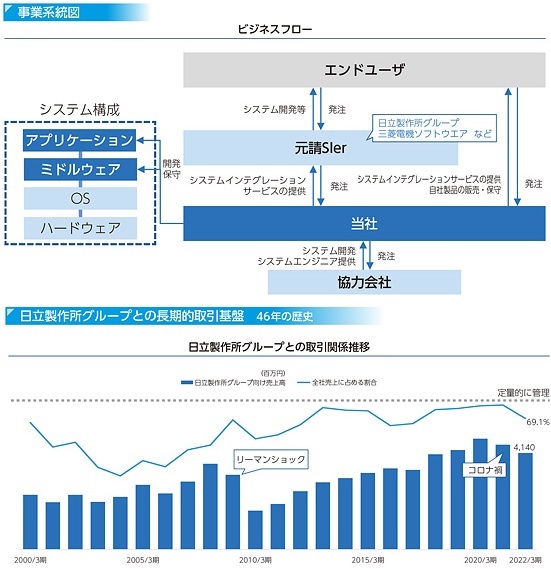

大手企業にシステムインテグレーションサービス(SI)を提供している黒字企業です。業績に頭打ち感があるものの利益はしっかり出ています。

売上の半数以上を日立製作所グループや三菱電機ソフトウエアなどの元請システムインテグレーター企業から依頼されています。

そのため継続案件や運用保守案件が多くなっているようです。

強みは長年のシステム開発実績になり、元請システムインテグレーター企業との信用度を向上することで、継続案件及び新規案件の受注などに期待できるそうです。

長年このような状況で営業してきたと考えられます。

日立製作所とは1976年4月からビジネスパートナー取引が開始されているようです!!

オービーシステム(5576)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月21日 |

| 市場 | スタンダード市場 |

| 業種 | 情報・通信業 |

| 事業内容 | 金融、産業流通、社会公共及びITイノベーションの4つのサービスラインを展開するシステムインテグレーションサービス事業 |

| ブックビルディング | 6月06日~6月12日 |

| 想定価格 | 1,710円 |

| 仮条件 | 1,510円~1,710円 |

| 公開価格 | 1,710円 |

| 初値結果 | 3,010円(公開価格1.76倍) |

| 企業情報 | https://www.obs.co.jp/ |

| 監査人 | 東陽監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 200,000株 |

| 売出株数 | 400,000株 |

| 公開株数(合計) | 600,000株 |

| オーバーアロットメント | 90,000株 |

| 上場時発行済み株数 | 2,277,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約38.9億円 |

| 幹事団 | SMBC日興証券(主幹事) 三菱UFJモルガン・スタンレー証券 SBI証券 岩井コスモ証券 マネックス証券 松井証券 あかつき証券 |

| 委託見込 | auカブコム証券 DMM.com証券 |

オービーシステム(5576)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,710円を基に吸収金額を算出すると約10.3億円となり、オーバーアロットメントを含めると約11.8億円規模の上場となります。同社の沿革には、オービック向けソフトウェア開発会社として設立されたとあります。

その後、日立製作所による関西進出時にビジネスパートナーとして取引を開始し、地銀の勘定系システム開発以後、同社グループとの取引関係を拡大してきたそうです。

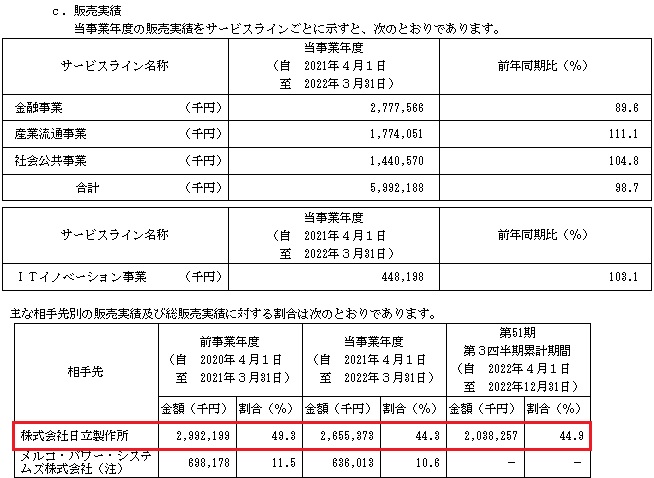

現在も日立製作所との関係は良好で2022年3月期の売上の44.3%を占めています。依存しているとも言えそうです。

※有価証券届出書引用

技術革新が急速に進む情報サービス産業において、システムインテグレーションサービスの提供を主力としています。

既存技術の強化に加え、DX(デジタルトランスフォーメーション)やクラウドコンピューティングなど新たな技術分野にも事業展開しています。

同社は設立から50年以上が経過し、株式会社日立製作所と40年以上、三菱電機ソフトウエア株式会社と30年以上にわたりシステム開発実績を積み重ねています。

また、ビジネスパートナーとしての関係を築き売上高の大きな割合を占める大口取引先となっているそうです。

※有価証券届出書引用

金融事業では地銀・都銀のほか、流通系銀行の勘定系システムに加え、ネットバンキングシステムなどのサブシステムの開発・保守を基盤事業としています。

産業流通分野では、ビッグデータを活用した受注予測システムの構築やクラウドコンピューティング需要が増加しています。DX関連事業も伸長しているそうです。

医療分野では2021年8月に臨床検査システム新製品「LCIP-Version5」の販売を開始しています。

※有価証券届出書引用

社会公共事業のメディア情報分野は、2020年10月から作業開始した新分野になりクラウド環境でのWEBシステム開発、ビッグデータ加工システム開発を中心とした、DX化に力を入れ顧客ニーズに対応しているそうです。

ITイノベーション事業では、顧客のDX化事業を含めた業務改革の取り組みを支援するシステム開発や、元請システムインテグレーターとの協業によるデジタルソリューション事業の拡大に注力しています。

システムインテグレーションサービス(SI)を行う上場企業はかなり多くなっていますが、毎回人気なので利益が狙えると考えています。

株価設定が割安であればまとまった利益を得られる可能性もありそうです。

オービーシステム(5576)の株主状況とロックアップについて調べました

会社設立は1972年8月25日、大阪府大阪市中央区平野町二丁目3番7号に本社を構えます。社長は豊田利雄氏(1954年8月27日生まれ)、株式保有率は1.93%(40,000株)です。過去に大和証券、岩井コスモ証券、Jトラストグローバル証券の順に入社されています。

従業員数468人で臨時雇用者98人、平均年齢38.4歳、平均勤続年数14.3年、平均年間給与5,404,000円です。

セグメントはシステムインテグレーションサービス事業の単一セグメントになります。

サービスライン別の従業員数は金融事業152人(臨時56人)、産業流通事業138人(臨時15人)、社会公共事業103人(臨時13人)、ITイノベーション事業35人(臨時14人)、全社共通40人(臨時0人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 山田 孝 | 840,000株 | 40.44% | ○ |

| 株式会社オービック | 800,000株 | 38.52% | ○ |

| 株式会社日立ソリューションズ | 120,000株 | 5.78% | × |

| 山田 慶子 | 100,000株 | 4.81% | ○ |

| オービーシステム従業員持株会 | 87,000株 | 4.19% | ○ |

| 豊田 利雄 | 40,000株 | 1.93% | ○ |

| 小島 一翁 | 40,000株 | 1.93% | ○ |

上位株主には180日間(2023年12月17日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

株式会社日立ソリューションズは売出株で全株式を売却することになっています。

親引けは取得金額58百万円に相当する株式数を上限とし、オービーシステム従業員持株会が買い付ける予定となっています。

オービーシステム(5576)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件は想定発行価格を上限に決定し1,510円~1,710円となりました。上場による吸収金額は最大で約11.8億円、時価総額約38.9億円のままです。

業績が好調に推移しているものの競合が多く存在するため最終的には類似企業と変わらないPERに落ち着きそうです。

同社は日立グループに依存した収益構造となっているためやや問題もあるように思います。しかし某紙では今後は更に日立グループからの依頼が増えると予想しているようです。※日立製作所だけで前期は売上の44.3%

主に銀行向け基幹システムが多く、直近では保険会社向けや電機向けなどもあるようです。業績自体はしっかりしていますが個人投資家から見れば面白くない銘柄なのかもしれません。

キャピタルゲイン狙いの投資とは言えませんからね。日立グループ主体の請負企業となっています。

修正値2,500円~2,700円

直前予想2,500円

※注目度B

業績を確認すると2024年3月期の単独予想を確認できました。売上65.03億円となり前期比5.52%増、経常利益5.79億円となり前期比11.99%増となります。

四半期利益は4.00億円となり前期比19.51%減の予想となっています。増収減益となるようです!

公開価格が1,710円決定の場合の指標はEPS179.30からPER9.54倍、BPS1,991.41からPBR0.86倍になります。配当や株主優待の設定は現時点でありません。

同社はオービック(4684)向けに設立されていますが、現在はオービックと取引関係にないそうです。資本だけが残っていると観測されています。

中堅SIは競合も多く差別化が難しくなっていますが、スタンダード市場への上場でも初値利益が見込めるようです。と言うことで積極的にIPO抽選に参加しておきたいと思います!!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 540,000株 | 90.00% |

| 三菱UFJモルガン・スタンレー証券 | 18,000株 | 3.00% |

| SBI証券 | 12,000株 | 2.00% |

| 岩井コスモ証券 | 12,000株 | 2.00% |

| マネックス証券 | 6,000株 | 1.00% |

| 松井証券 | 6,000株 | 1.00% |

| あかつき証券 | 6,000株 | 1.00% |

老舗企業でスタンダード銘柄なので初値がぶっ飛ぶような感じではなさそうですが、実はシステムインテグレーションサービス(SI)を行っている情報通信業です。

上場規模も小さいため公募組は参加しておいたほうがよさそうです。初値1.5倍程度は期待できると思います。当選者はお小遣いを得られそうですね。

当選するにはSMBC日興証券から申込みを行っておきましょう。完全抽選枠でも600人は当選できますからね。

資金がある方はステージ制を利用しておくとよさそうです。IPOルールは下記記事にまとめています。IPO投資をするなら必要な証券会社だと思います!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

ロボアド投資をご存知でしょうか?AIを利用した少し賢いロボアドが存在します。

FOLIO ROBO PROだと短期投資でも利益を狙える可能性があります。一般的なロボアドとの比較表も記事に掲載しているためよかったら下記記事も参考になればと思います。

公式サイトに実績なども掲載されています。

FOLIO(フォリオ)から新しいロボアドバイザーが登場し話題となっています。ROBOPRO(ロボプロ)というサービスになり評判や評価を確認してみたいと思います。実績もサイト上に公開されています。これまで一般投資家に公開 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 大和コンピューター(3816) | PER10.62倍 | PBR0.8倍 |

| オービック(4684) | PER38.81倍 | PBR6.45倍 |

| ノバシステム(5257) | PER14.6倍 | PBR2.79倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 該当事項なし | -株 | -円 |

ストックオプション(新株予約権)は現段階で該当事項なしとなっています。

ベンチャーキャピタル(VC)からの出資もありません。

オービーシステム(5576)IPOの評価と申し込みスタンス!まとめ

オービーシステムIPOは参加しておきたいと思います。4月IPOでは地味企業に資金が入っていたため同社も期待できるかもしれません。取引先は大口が多そうですからね。

※オービーシステム公式サイト引用

システムインテグレーションを行う企業のスタンダード市場への上場はたまにあります。どれも利益が期待できるIPOのイメージです。同社もそのように感じます。

地合いが多少悪くても公開価格超えとなるケースが多いと思います。

また、日立ソリューションズが全株式を売却することになっていますが、日立製作所グループの株式保有方針と整合するものであり、売却によって取引関係の悪化などはないと考えられています。

競合に関しては技術革新に対応するためのDX関連事業へ投資、また高度な技術に対応できる人材確保やクラウド関連技術教育への投資を行うことで競争力を維持していくそうです。

競合も多いと思いますが同社は企業規模も大きくIPO時点で特に問題もなさそうです。しばらくはDXの追風を受けると考えられます。

当サイト限定でマイメイトに口座開設するだけで10,000ポイントを特典として差し上げています。既存キャンペーンと合わせると合計20,000ポイントになります。

ポイントの使い道は利益が出ているエージェントをコピーすることに利用するとよさそうです。ポイントの使い方は複数あります。ポイントについても詳しく下記記事で説明しています!!

マイメイト(MAiMATE)の登録と口座開設で20,000ポイントをプレゼントするタイアップ限定キャンペーンを実施させていただきます。当サイト特典となっているため通常の公式サイト経由のお申込みだと貰えません。期間限定 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。